来源:悦涛(ID:shenzhenjingji

)

未来三年,中国经济面临 【债务】、【通胀】、【全球化见顶】 三重考验。

前几天在广州,

这个对房地产最后知后觉的一线城市也进入主升浪。

我们见证了一次规模最宏大、上升最剧烈、持续时间最久的炒房大潮,迄今余波激荡。

全球化的扩张催生泡沫,全球化的退潮消灭泡沫。

中国经济现在面临的是这样的处境:泡沫式增长让经济面临三重考验:债务、通胀和全球化见顶。

这也是L型的断崖之忧。

(以下是悦涛在壹佰金融广州投资者见面会上对2017年中国经济走势的交流内容。有修改。)

今年政策重点:防风险、抑泡沫

2016年的中央经济工作会议,首次未提增速。重点放在防风险、抑泡沫。是值得重视的信号。

本届两会政府工作报告,将增速下限定在6.5%:一边政策收紧,一边给托底预期。

谨慎调节预期的背后,是再也不想出现2009年“四万亿”之后大起大落的局面。

2009年-2012年的【放水-收紧-再放水】→开始失效

2009年“四万亿”放水之后,2010年即开始收紧信贷,2010年10月-2011年7月连续5次加息。

然而到2011年下半年,全国最火爆的温州楼市崩盘,触发民间金融危机。紧接着蔓延到浙江、上海乃至整个华东地区。

上海钢贸产业链因为杠杆过度之后的货币收紧崩盘。

鄂尔多斯、神木等资源型城市在大宗商品炒作熄火之后楼市崩盘,民间借贷崩。

货币紧缩的力量是会迅速传导的。

从2011年底开始央行降准,加息周期不到一年即结束。2012年两次降准降息。

一般看来这就是进入降息周期了。然而结果并不如人意。

无论PPI还是CPI,都没有明显起色。尤其是代表工业景气度的PPI,连续54个月负增长。

到2014年,全社会已经蔓延着通缩到来的气息。股市每况愈下,下探到2000点以下。

楼市也开始出现危局。持续几年的楼市限购政策,在这一年被大多数城市自行松绑。

今天火爆的杭州楼市,在2014年出现了大量骤降30%的楼盘。杭州市政府一方面出手补贴买房,一方面限制开发商降价。

本地房地产巨头绿城集团险些破产。

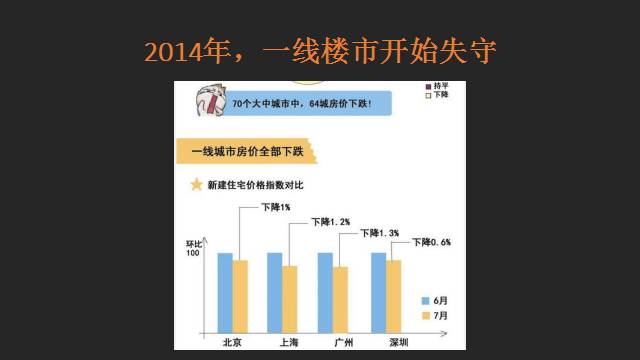

就连一线城市京沪深,在这一年的房价也开始掉头向下。

注意,是环比降幅,降价已很明显

2009年以来的中国经济,货币主义当头。然而2012年以来的这一波货币宽松并没有奏效。

于是,一剂猛药来了。

2014年楼市“930”新政,是过去两年经济走出通缩的真正起点。楼市,也成为过去两年中国经济的中流砥柱。

紧接着的2015年“330”新政,再度加码松绑楼市,当年5次降息。

让居民和楼市炒家彻底抛弃顾虑,大肆加杠杆,按揭贷款大放水,楼市暴涨从一线城市蔓延到二三线。

2015年和2016年,中国经历了一场房贷大跃进。

例如我圳,2015年全年居民中长期贷款累计新增2629亿元,几乎四倍于上年同期值。

到2016年,居民中长期贷款继续飙升到3650亿元。

两年时间的住房贷款增量比肩2015年之前的所有累积量。

除了银行渠道资金,大量民间渠道资金也加杠杆进场。

现在的居民明面负债,已高达33万亿。民间负债无法估量。

放水的直观效果:比2009年四万亿的债务扩张更猛、持续时间更长。(下图仅截止2015年底,实际在2016年延续更甚。)

摩根大通的统计:2015年中国增加的债务比欧美日加起来还要多出1/4。(中国增加4.5万亿美元,欧美日总计增加3.6万亿美元)。

这些新增负债,最主要的投向是以钢筋水泥为主的楼市和基建。这也是中国经济扩张的主要中介:土地和国企。

一二三线城市住宅均价芝麻开花节节高。

从货币主义,到楼市货币主义,一方面证明楼市的支柱作用,另一方面,也说明中国经济的其他动能,多么微弱。

放水的过程,也是金融业资产负债表大幅扩张的过程。中国金融业占比之所以能高过欧美。因为最大的金融通道是银行,最大的抵押物是土地。

银行本身可以加杠杆派生货币,当土地资产做大之后,银行就能最大限度放贷。而不在于投向资产的回报是否能达预期。

因为银行货币主要投向的就是房地产和国企。是天生依靠贷款滚动存续的行业。

那么……

货币主要流转的体系就是:金融、政府类业务、基建和地产。其他实体企业和服务业都是在这个系统外围喝汤。

然而这个系统的溢出效应越来越弱,实体企业喝到的汤,越来越覆盖不了土地、人工、税费和债务成本。

在房地产最高潮的2015年底,民间投资增速急剧下滑。虽然楼市火爆带来需求提振,但对冲不了成本的增加。

对居民来说,按揭贷款的抵押物并非房子,而是未来现金流。他们的未来现金流命系企业运营。

挤压企业和居民回报的东西,是通胀。

大量标准化工业品的价格上涨,显示无论生产端还是流通环节,成本都在上升。因为生产率本来是随着自动化在提升的。

尽管竞争激烈的红海,终端价格也必须上涨。因为降价更是死——利润是负的了。

就像农民伯伯出手的菜只有几毛钱,到超市里要涨10倍以上。流通成本、地价和税费大幅推升了消费价格。

通胀到挤压实业和居民生存空间的时候,继续放水就不但没有扩张,反而加重实体成本和居民负担。

货币将全面追求短期炒作,而不会进行有效投资和消费。所以今年中央高度强调防风险。

通胀必然来么?回放一下四万亿的效果就知道了。

2009年放水,2010年调控,直到2011年7月,CPI才达到最高点:6%以上。

按过去两年放水的节奏,今年必通胀。但可能2018年才会到高潮。

2016年10月以来的“加息”体现在国债和金融间市场,还没有针对存贷款加息。

央行很可能希望运用手中的操作工具将加息停留在金融市场层面,而不针对存贷款利率加息。

因为中国全社会的债务已高达近300万亿,在土地和人工成本走高的形势下,这是企业唯一可控的成本。

对炒作市场加息、对实体企业降息,是非常“理想化”的选择。

但即使不加息,在通胀走高和汇率贬值的压力下,市场也会给足加息预期。

加息预期对经济的紧缩效应并不比加息本身温柔。

何况今天面临的外部环境,远比以往复杂。

相对明确的趋势是全球化触顶和资本回流

。

贬值最怕泡沫。

因为2005年人民币升值以来,进入中国的外资和贸易盈余,就不只是实业,而是包含了大量套利投机资本。

当升值预期消失、内外利差缩窄之后,他们最后看的就是投资回报率,是走好,还是走衰。

机会大于风险,留;风险大于机会,走。(不只是外资)

全球化触顶最易理解的表现是:

2015年,全球500强和中国500强的整体营收双双下滑。

以往发展中国家举债生产、发达国家举债消费的模式触顶,因为美国家庭负债又回复到了危机前最高水平——他们没有能力也没有需求扩大消费了。

他们需要的是工作和还贷——美国学生贷款的增幅最大。

全世界的资产负债表都是失衡的,都需要修补。这时各国即使出于当地民众的压力,也要抢人抢钱抢资产。包括抢之前涌进中国的资本。

川普是最大的黑天鹅。

但并不是唯一一只。欧洲的法国、荷兰,右翼支持率不断走高,民族主义情绪高涨。

他们的取向大致都是:去全球化、本国优先。川普不过是他们的代表。

美元回流,重点是资产回流和培育,而不只是钞票。

是相对概念:美国资产做大,或者他国资产价值缩水。当全球化触顶时,不就是此消彼长的存量蛋糕争夺战么?!

也就是千方百计让企业在美国投资并增产能,而不只是炒股炒地搞通胀。

但是通胀也是难免的。让美国减债去杠杆和有钱不消费,都是妄想。唯独有一条,美国是贸易战行家、贸易保护主义发源地。

综上:债务、通胀和全球化见顶,是中国经济面前的三座大山,躲无可躲。

债务和通胀,中国老百姓并不陌生。但是全球化见顶,是制约所有环节的变量因素。因为人民币资产是附着在全球化上的资产,人民币的基础,是外汇储备。

中国经济的核心发动机,仍然是“外资+外贸”的两头在外模式。外部注入技术、资产,建立内外供应链,外部提供市场、需求。在这过程里积累外汇盈余、投放基础货币,再通过地产和基建拉动内需。

当然,也因为银行系统的派生货币做大了资产泡沫。

在全球化退潮和贸易战将启的节点,中国经济L型底线上刺激起的这朵浪花,被很多人认为是见底回升。

全然忘了去年权威人士的话:

这个L型是一个阶段,不是一两年能过去的。

这个节点,无论做什么投资,需要保守而不是贪婪。