导读:8月资金从月初紧到月末,流动性溢价大幅走高,央行政策态度悄然紧缩,但随着信用取消发行重新增多、大宗商品价格下跌、海外避险情绪升温、紧资金冲击其它资产市场,央行政策的左侧拐点或已出现,投资者不必过度悲观。

净投放有助稳定预期,但难改资金紧张格局。昨日,央行在公开市场结束连续6日净回笼,转为小幅净投放100亿。虽然释放的宽松信号有助于稳定预期,但是从投放规模看仍然杯水车薪,难改资金紧张态势,连续多日净回笼对资金面紧缩压力继续显现,资金利率曲线全面上行,临近跨月,资金需求向7天品种集中,但供给大多集中在长期限品种,价格高涨,交易所加权GC001和GC007更是飙升至6.4%和5.48%,非银机构融资难融资贵的格局仍未扭转。8月以来,资金面几乎从月初一直紧到月末,流动性溢价成为主导债市利率变动的核心因素,为何8月流动性溢价大幅走高?

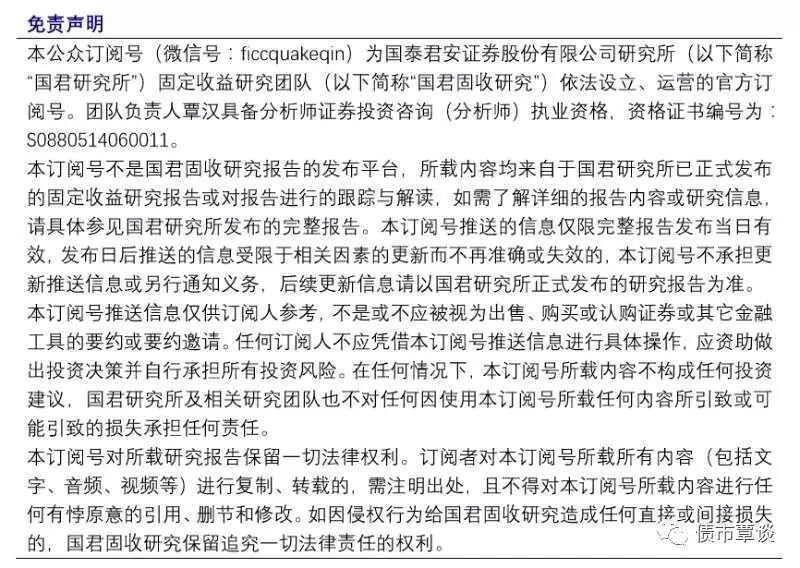

被忽视的信号——7月财政存款大幅回笼紧缩是否仅仅是季节性因素?市场流动性溢价很大程度由央行所主导,市场普遍观点认为,从7月下旬以来货币市场流动性持续紧张,很大部分原因是货币当局7月的政府财政存款新增1.03万亿(对应基础货币的回笼),相比16年同期多增近7000亿,基础货币的大规模收缩导致从7月中下旬起流动性开始紧张,银行间超储率降至1%附近,主要是季节性缴税冲击所引发。但是,如果我们拉长时间序列,以货币当局财政存款存量的12个月移动平均值(剔除季节性影响),计算每月新增投放/回笼规模,可以发现一些规律。

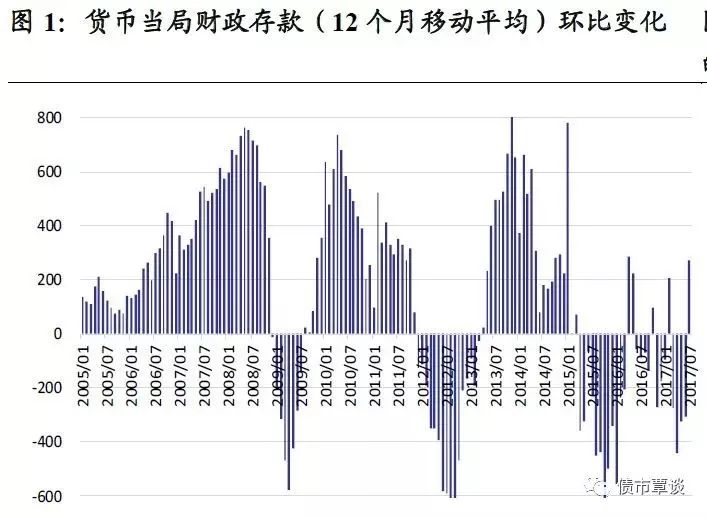

从历史上看,央行通过财政存款投放/回笼银行间市场流动性具有一定的延续性,并与央行政策风向的实质方向相一致,历史上央行有过3次连续通过财政存款回笼流动性:

(1)从2005年至2008年二季度,货币当局表下的财政存款总量持续攀升,与央行不断紧缩基础货币和银行间流动性的大方向一致,而财政存款的回笼也发挥了重要调控作用;

(2)2010年4月至2011年3季度,4万亿刺激过后,央行政策风向开始在2010年4月悄然趋紧,当时债市遭遇一轮意外的流动性紧缩,而事实上,在这一段时间中,央行也是持续通过财政存款回笼市场流动性;

(3)2013年7月至2014年初,在13年6月债市遭遇一轮史无前例的钱荒冲击,在7-8月市场经历了一小波修复回暖,但却在4季度再度遭遇一轮猛烈下跌,核心打击因素就是央行在4季度仍然不断紧缩流动性,续发央票、抬高OMO利率等,导致资金利率大幅飙升,相应的,央行在这段时间也是连续通过财政存款回笼基础货币。同时,历史上财政存款连续投放也对应了央行货币的宽松时期,比如08年4季度至09年,2012-2013上半年,以及2015-2016前三季度,财政存款投放持续加大,带来流动性宽松。

从历史数据看,央行对财政存款的投放/回笼操作,可能不单纯是季节性因素和缴税变化的反映,更重要的是,它也是央行政策风向执行和流动性调控的一项重要工具。从央行每月财政存款净投放/回笼的同比变化看,每一轮超预期的大幅回笼都对应了央行紧缩政策的拐点,例如2011年4-5月、2013年7-10月以及2016年11月等。

因此,央行7月的这轮财政存款大幅增长(回笼资金),相比16年同期多增近7000亿,可能不仅体现了缴税的季节性冲击,它代表了央行的紧缩要求,反映出政策风向相比6月宽松态度出现明显的转变。

流动性溢价重回上行,央行在担忧什么?7月下旬以来央行政策态度悄然紧缩,以及流动性溢价大幅上升,央行的主要担忧可能在于两个层面:

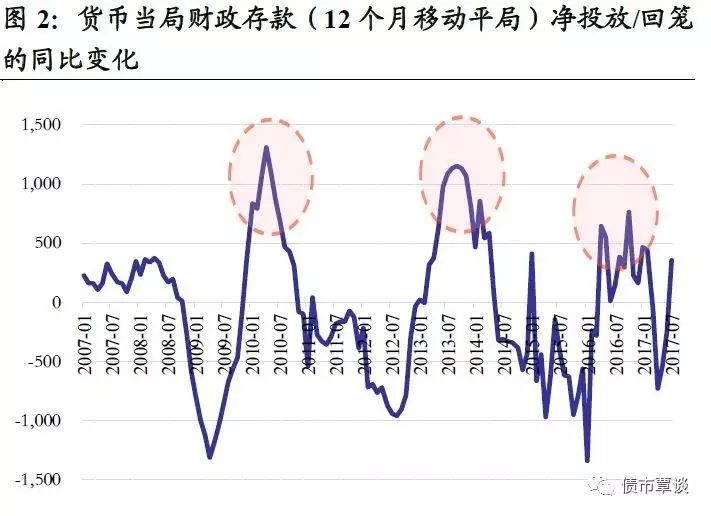

1)潜在通胀风险仍然值得警惕。尽管上半年CPI徘徊在1.5%左右的低位,但拖累CPI的主要是一些食品项,而8月以来食品项中的猪肉、鸡肉、鸡蛋等也有明显触底反弹迹象;6月以来工业品价格大幅反弹,涨价范围呈现明显扩散特征,从上游煤炭、钢铁向中游有色、化工传导,从工业品向部分消费品如家电、白酒等传导;更为重要的是,通胀预期与产出缺口的变化紧密相关,产出缺口的一个关键衡量指标即为产能利用率,当前很多工业品产能利用率已处于相对高位,这意味着如果投资总需求没有明显回落,再加上产能利用率维持高位,则随着传导时间的拉长,潜在通胀风险值得警惕。

2)金融去杠杆尚未完成,为抑制微观加杠杆,央行有必要保持资金端偏紧和有波动。6-7月资金刚一松,交易杠杆就以很快的速度再度加起来,银行同业存单余额再创新高,一旦央行给出了市场低利率、低波动的预期,市场就会利用这一稳定的资金面做carry套利,因此央行需在资金端保持紧平衡和有波动,抑制交易机构和银行金融加杠杆。

8月资金从月初紧张到月末,持续整整一个月,政策何时会再度微调转向?8月以来市场流动性溢价大幅走高,央行政策悄然趋紧,除财政存款大幅回笼基础货币外,近两周OMO连续净回笼和国库存款定存利率提高,也再度打击了市场情绪。但我们认为,央行也不是一味持续紧缩流动性,一些制约因素会引起事情发生新的变化:

1)央行会平衡紧货币与信用市场融资的关系。近期信用债取消发行又明显扩容,如果资金持续紧缩导致信用市场融资功能重回大幅萎缩,央行可能会做出适度调整。

2)大宗商品大涨势头被抑制,这周以来黑色系商品期货价格转向明显跌势,一旦潜在通胀风险和需求扩张没有呈现进一步加速和蔓延势头,央行紧缩态度可能边际上会出现缓解;

3)一旦资金面流动性溢价大幅走高,引发多类资产价格全面下跌,包括股市、债市、商品期货等大跌,甚至引发平仓或赎回连锁风险的话,政策也会做出必要的适度调整。

事实上,昨日央行终结了连续6天的净回笼,重新转向小幅净投放,释放出一定边际利好信号。我们认为,从近期信用债取消大幅扩容、商品期货大幅回调、海外避险情绪再度升温等因素看,央行在8月不断紧缩的政策基调可能已越来越接近拐点,投资者不必过度悲观,每一轮由流动性紧张引发的债券利率大幅调整,在与基本面方向背道而驰的情况下,都是更好的左侧投资时点。

【货币市场:央行终结连续净回笼,但资金紧张态势延续】

货币市场资金面总体呈现紧张态势。央行公开市场净投放100亿元,进行了500亿元7天期的逆回购操作,结束6天的净回笼。央行公开市场今日有400亿逆回购到期。隔夜利率较上一交易日下行3bp至2.94%,7D下跌71bp至2.90%。长端Shibor1M稳定于3.90%,Shibor3M稳定于4.38%。交易所资金GC001加权平均利率上行142bp至6.40%,GC007上行80bp至5.48%。

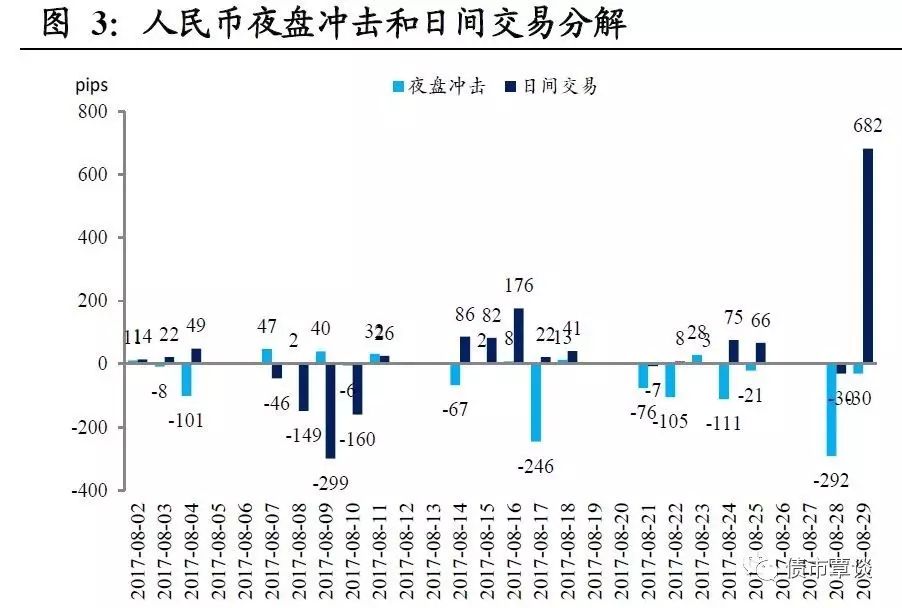

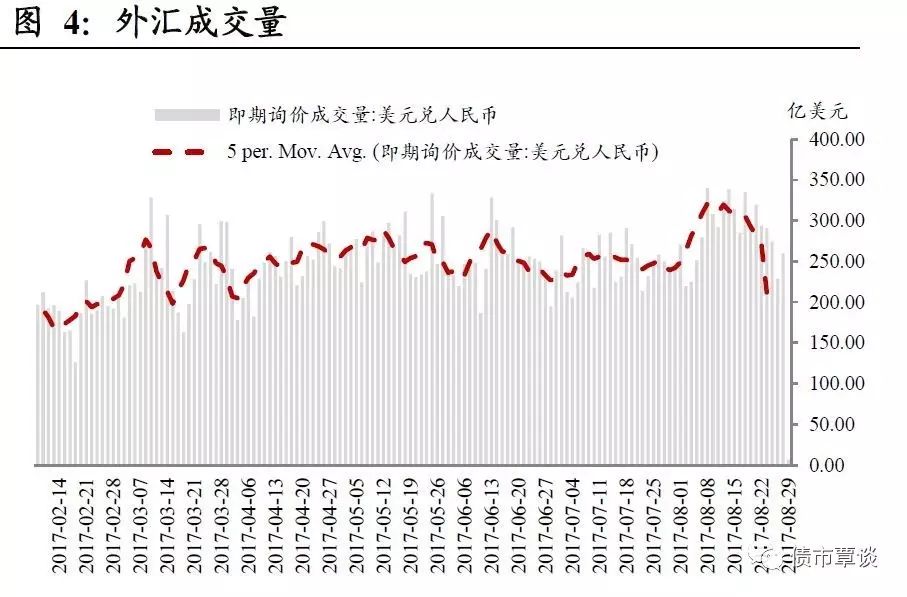

在岸人民币即期和远期均保持升值。截至昨日21:00,美元兑人民币在岸即期汇率下行59bp至6.593;美元兑人民币离岸即期下行28bp为6.5998;离岸人民币12个月远期汇率为6.6073。

【利率债市场:长端收益率总体呈现下行趋势,国债期货震荡走升】

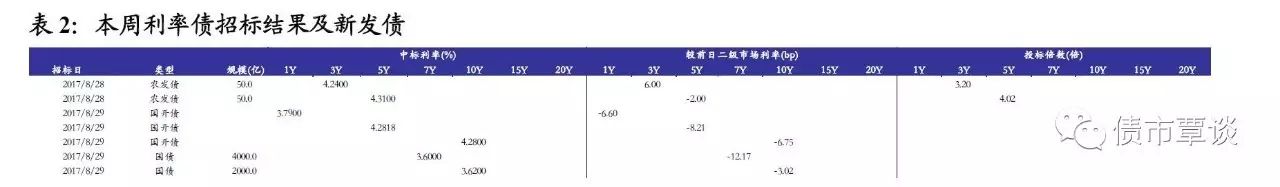

一级利率债对应中标利率低于中债估值。昨日一级市场主要发行国开债增发三期,其中标利率均低于中债估值,国开行1年期固息增发债的中标利率为3.7913%,对应的中债1年期到期收益率我3.8560%,5年期固息增发债中标利率4.2818%,相应的中债5年期国开债到期收益率为4.3639%;10年期固息增发债中标利率4.28%,对应的10年期国开债到期收益率为4.3475%。除此之外还发行特别国债,分别为7年期和10年期的,对应发行总规模为6000亿元。

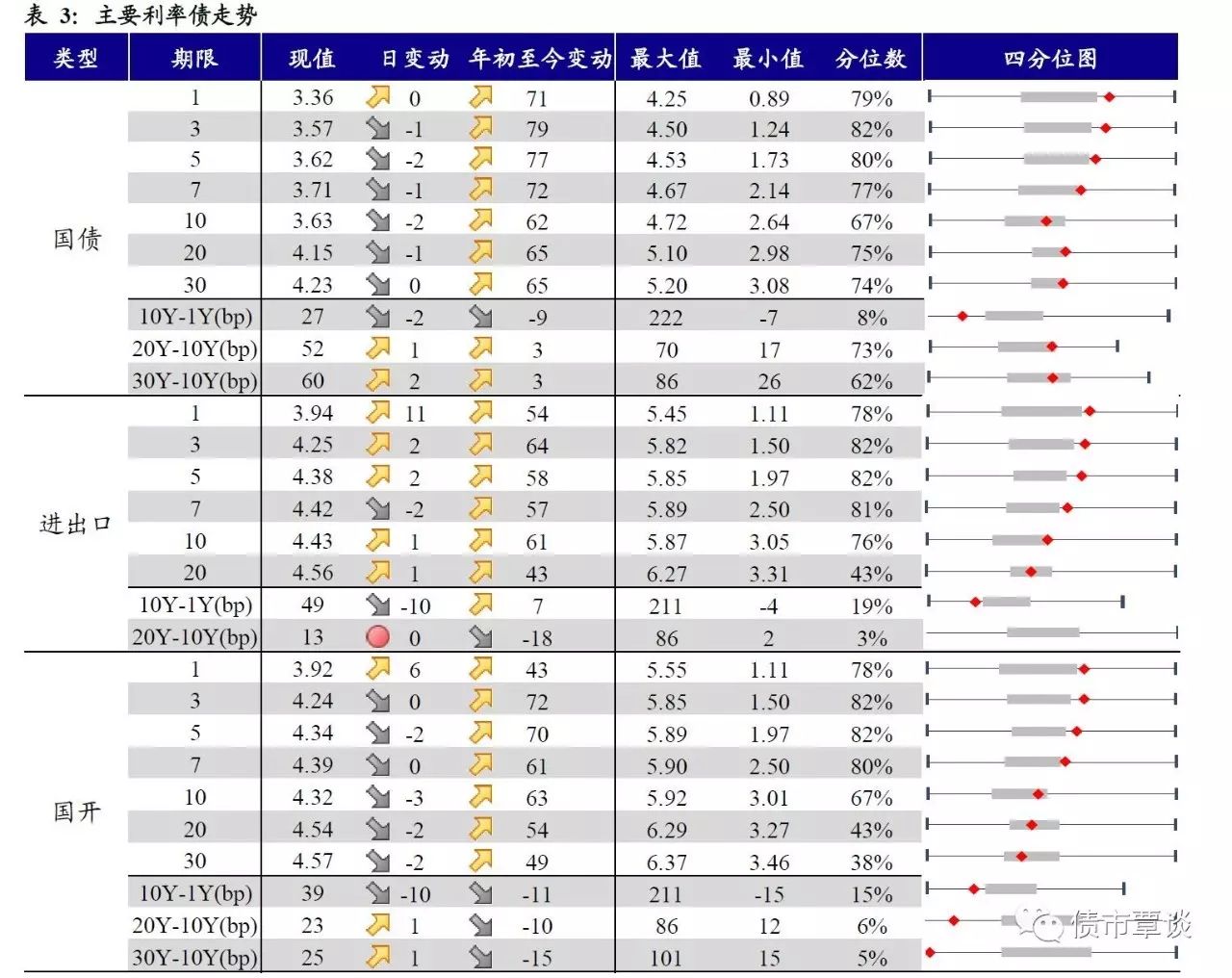

二级利率债长端整体呈现下行趋势。国债7Y下行1bp至稳定于3.71%,20Y下行1bp至4.15%、30Y略微下行至4.22%。进出口债1Y明显上行11bp至3.94%, 7Y下行2bp至4.42%。国开债长端总体呈现明显下行,5Y下行2bp至4.34%,10Y下行3bp至4.32%,20Y下行2bp至4.54%。

国债期货震荡走升。国债期货震荡走升,小幅收高。其中10年国债期货主力T1712涨0.14%,5年国债期货主力TF1712涨0.07%;其他国债期货主力T1709涨0.12%,TF1709下跌0.02%。

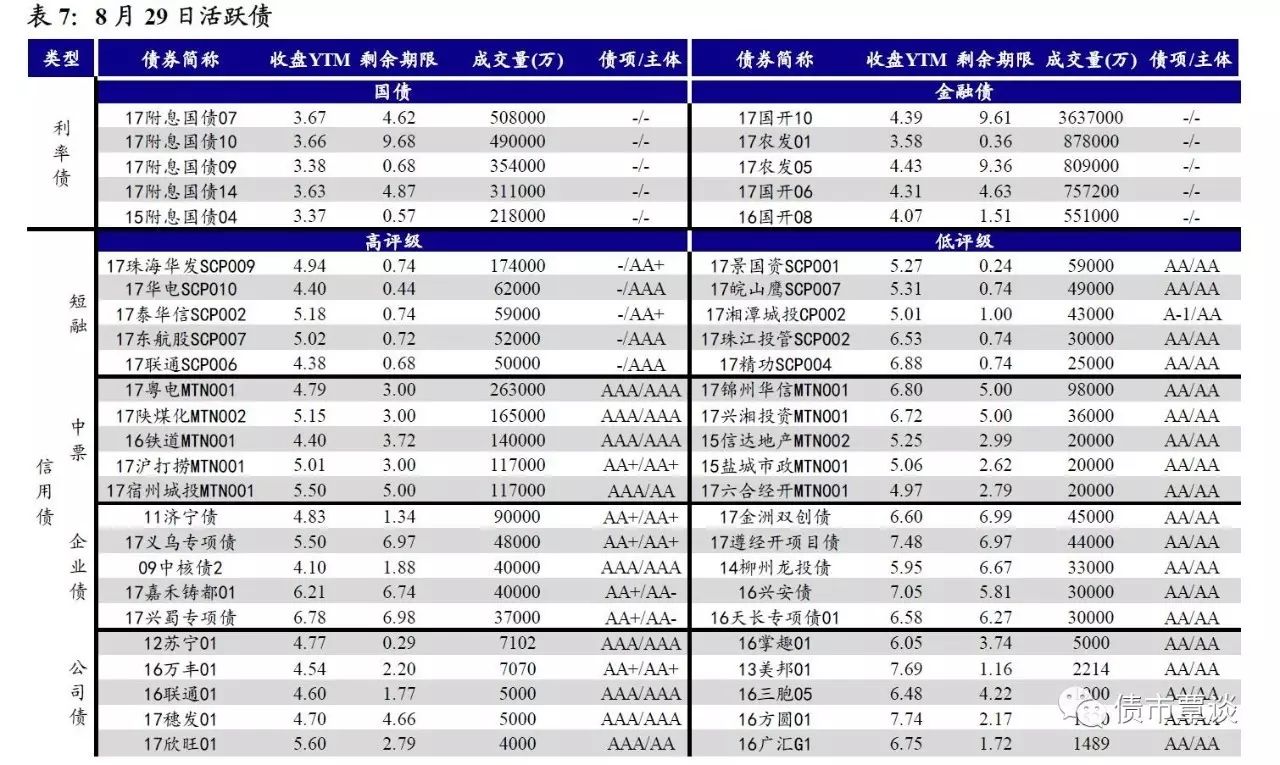

【信用债市场:收益率趋势总体上行,短端信用利差一致上涨】

收益率总体上行。昨日短融交投清淡,参与机构主要是基金和银行,成交主要集中在两个月内和六个月左右的AAA的短融产品。中票交投活跃程度一般,基金、券商和保险为主要的买盘。中债中短期票据收益率曲线(AAA)1Y上升8bp至4.58%,3Y上行5bp至4.69%,5Y上行2bp至4.80%。今日企业债交投较为活跃,基金、保险、券商和券商资管均有参与。成交活跃的公司债中,AAA级的12苏宁01收益率上升9bp至4.76%;而低评级的AA级的13美邦收益率维持稳定。

短端信用利差一致上涨。1YAAA级的信用利差较上一交易日上涨8bp至4.58%, AA+及以下评级的信用利差也是相对上涨8bp;而对于3YAAA和AA+评级信用利差全部上行5bp;5YAAA以及AA+以下的评级信用利差整体上行2bp。其中,1年期AA及以上品种信用利差均处于09年至今51%-55%分位数水平,3年期中票AA及以上品种信用利差均处于16%-29%分位数水平,5年期中票AA及以上品种信用利差均处于14%-31%分位数水平;AA-级3年期和5年期信用利差所处分位数分别为19%、23%。

【转债及交换债市场:中证转债指数较上一交易日轻微上涨】

昨日,中证转债指数较上一交易日轻微上涨0.45%。在涨跌幅排行榜中,国贸转债和永东转债的涨幅居前,分别上涨10.39%和1.63%。跌幅排行版中,骆驼转债、模塑转债分别下跌1.57%,0.79%。

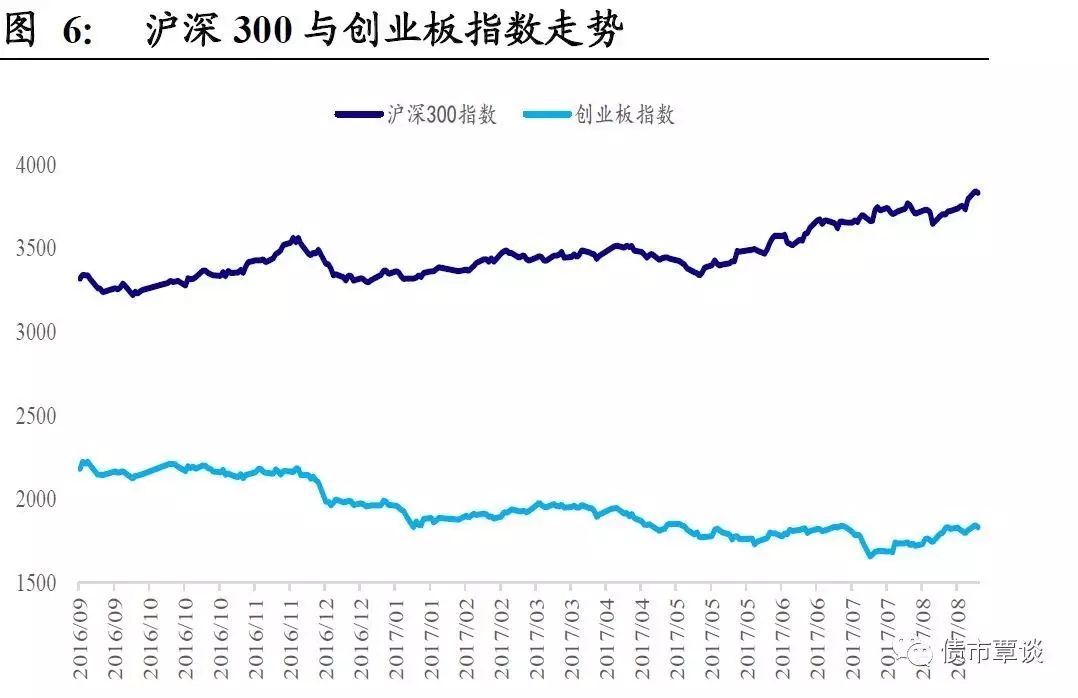

【股票及商品市场:沪深指数一涨一跌,大宗商品涨跌互现】

沪深指数一涨一跌。昨日上证综指涨0.08%,深证成指明显跌幅为0.44%,创业板同步下跌0.61%。交通运输、综合和建筑材料涨幅居前,分别上涨0.72%、0.69%、0.53%。概念板块中,房屋租赁指数和福建自贸区指数涨幅居前,分别上涨4.92%、4.59%。

大宗商品涨跌互现。国内期货市场情况涨跌互现。相对前一交易日,黑色系整体下跌,焦煤跌4.72%,焦炭跌2.49%,动力煤跌0.07%,铁矿石跌2.72%,螺纹钢涨0.03%;有色系中依然只有沪铝呈现下跌,跌幅0.08%,黄金上涨1.65%,白银涨1.54%,沪铜涨0.30%;化工产品中PVC涨0.54%,甲醇大幅上涨3.04%,PTA跌0.26%;农产品中,豆粕、玉米和棉花分别下跌0.69%,0.93%,0.03%,鸡蛋上涨0.23%。

国泰君安证券研究所 固定收益研究 覃汉/刘毅/高国华/尹睿哲/肖成哲/王佳雯

GUOTAI JUNAN Securities FICC Research

国泰君安固定收益研究团队力求为您提供最及时、最深入、最前瞻的独到见解和观点,请长按上方图片识别二维码关注我们!