8月7日,Glencore公布2019年中报,大幅下修KCC产量指引,Mutanda将在2020-2021年修缮停产,嘉能可停产及5G需求带来了长远而深刻的变化。本篇报告将主要回答以下8个问题:

1、Glencore钴产出指引有什么变化?

Mutanda停产,Katanga下修指引。

2、Mutanda为何停产?

“经济性”缺失或是直接原因。

3、Mutanda停产影响供给几何?

短期供给库存补,但中期供给或将收缩16%。

4、其他主要原料供给增量项目如何?

增量项目有限且有序释放

。

5、当前原料 & 冶炼厂商整体盈利如何?

几无利润空间。

6、下游正极 & 电池需求如何?

当前钴下游市场需求仍较为疲软,但未来增长可期。

7、未来钴供需结构如何?

20-21年或将发生趋势性扭转。

8、未来价格驱动主要矛盾?

关键还是看5G“换机潮”需求拉动消费电池需求。

事件:

8月7日,Glencore公布2019年中报,大幅下修KCC产量指引,Mutanda将在2020-2021年修缮停产。

我们认为,这成为引发钴供需“扭转”的核心变量之一

。

1、Glencore钴产出指引变化?

Mutanda停产,Katanga下修指引。

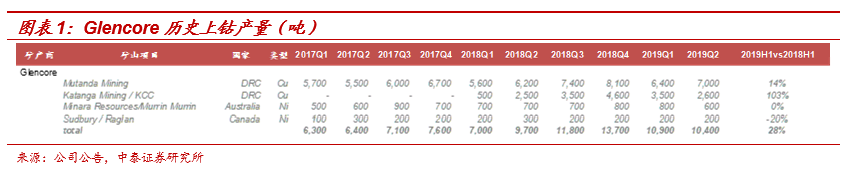

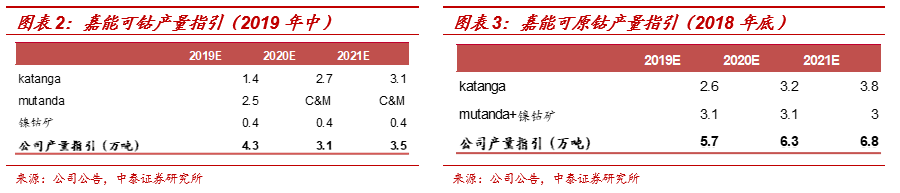

Glencore今年钴产出指引5.7万吨→4.3万吨,其中,KCC产量指引2.6万吨→1.4万吨,Mutanda产量指引2.7万吨→2.5万吨。

1)Glencore表示将对Mutanda进行维护修缮,并将在2019年年底之前逐步停止生产,2020年-2021年将对其维护和修缮;

2)由于上半年Katanga产量6100吨,产能释放不及预期,Katanga 19年产出指引2.6万吨→1.4万吨,20-21年产出同样下滑,分别是3.2万吨→2.7万吨、3.8万吨→3.1万吨

。

2、Mutanda为何停产?

“经济性”缺失或是直接原因。

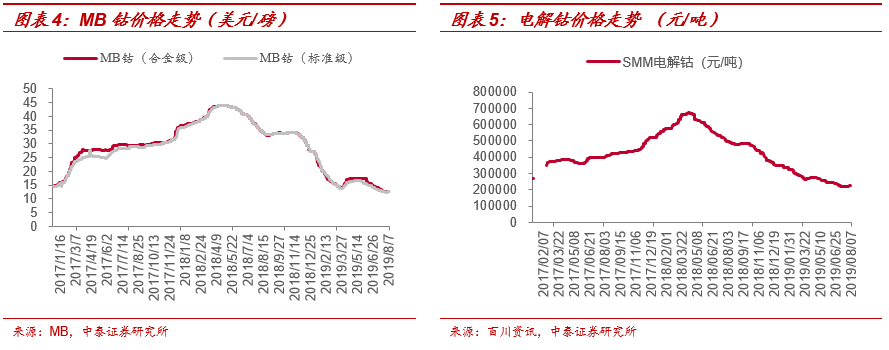

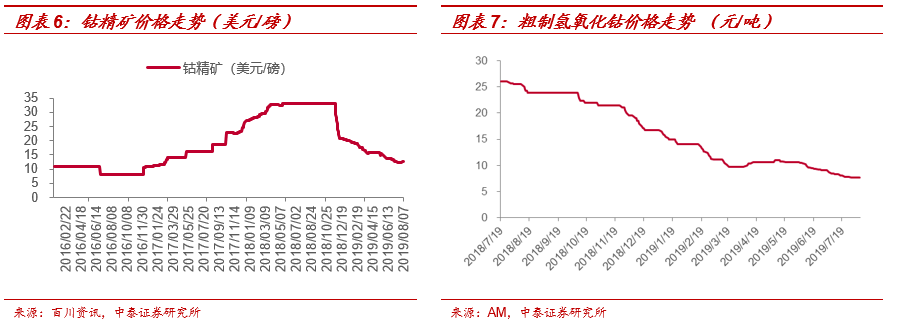

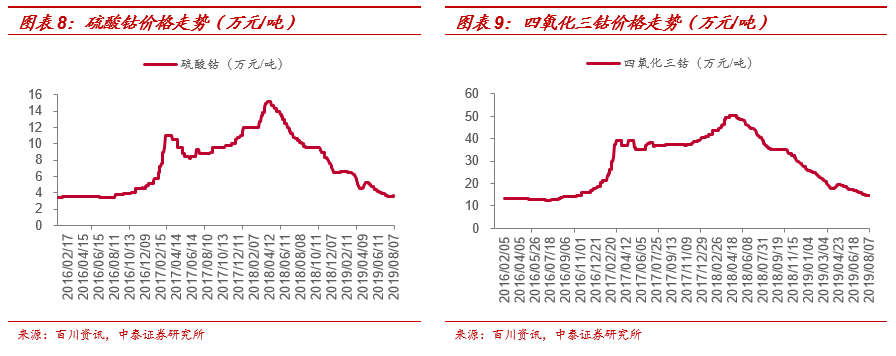

1)钴价持续下滑,成本不断上升,Mutanda盈利能力恶化,失去“经济性”,产生3.5亿美元非现金损失。首先是钴价持续下滑:

近一年来,钴价以单边下跌为主,MB钴(标准级)、钴精矿、SMM电解钴、钴粉、硫酸钴与四氧化三钴分别下跌67.6%、57.3%、53.5%、64.5%、69.2%与66%,特别是粗制氢氧化钴中间品价格,由18年8月25.5美元/磅下跌70%至7.65美元/磅;

其次成本不断上升:

Mutanda矿处理氧化矿的过程中需要消耗掉大量的硫酸,而公司硫酸部分外采自赞比亚,硫酸环节成本存在压力,此外2018年底刚果(金)将矿税调高至10%,进一步提升了公司的开采成本;这导致已经失去“经济性”:刚果成熟铜钴矿山,中间品成本或在7-8美元/磅,已经失去“经济性”;

更进一步高库存,已然产生3.5亿美元非现金损失:

2018-2019年嘉能可实际销售量或大幅低于产量,或形成大量原料库存,因此2019年上半年嘉能可由于钴价下滑导致的非现金损失高达3.5亿美元;

2)另外,氧化矿→硫化矿工艺切换也可能是原因之一,

2019年开始,Mutanda所开采的氧化矿品位逐步降低,因此公司考虑通过开发投入硫化矿的处理,通过工艺路线逐步切换,来实现挖潜矿山的生命周期,延长20年

;

3、Mutanda停产影响供给几何?

短期供给库存补,但中期供给或将收缩16%。

1)短期来看,对2019年实际供给影响不大:

主要有以下两点原因:

一是Mutanda停产将主要发生在2020-2021年,2019年总体产量仍会保持平稳;

二是嘉能可目前有充足的库存,Katanga实际销售量很少,2018年实现1430吨销售,2019年也并未实现销售,意味着自去年一季度至今,Katanga产出的合计1.72万吨钴产出,形成至少1.5万吨以上的库存,实际有效供给短期可以由“去库存”来完成。

2)中期来看,供给收缩约16%:

Mutanda矿山2018年钴产量为2.73万吨,2019年产量指引为2.5万吨,2020年Mutanda停产或大幅收缩供给约16%。

4、其他主要原料供给增量项目如何?

增量项目有限且有序释放

。

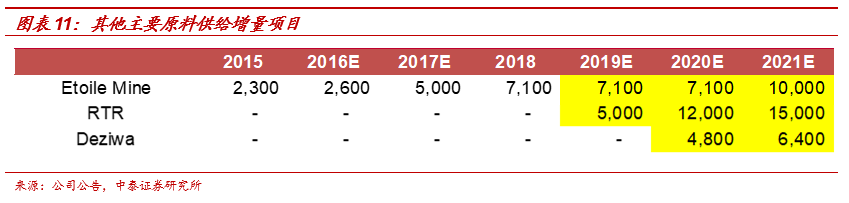

2019年-2021年增量项目主要来自,除Glencore旗下KCC以外

,

还有ERG旗下RTR、Shalina/Chemaf旗下Etoile以及中色集团旗下Deziwa:

1)Glencore的KCC项目产量指引下调,19-21年分别为1.4万吨、2.7万吨以及3.1万吨;

2)ERG旗下RTR项目一期1.4万吨,上半年处于试生产当中,预估19全年5000吨;

3)Chemaf方面,直到2020年的产出被托克承购,2017年设计产能3800吨的工厂投产,使得公司粗钴产能达到6200吨,其扩建Mutoshi1.6万吨产能将在2019-2020年或更晚释放;

4)中色集团旗下Deziwa,8000吨粗钴产能,预估2020年竣工投产,逐步释放产能。

5、当前原料 & 冶炼厂商整体盈利如何?

几无利润空间。

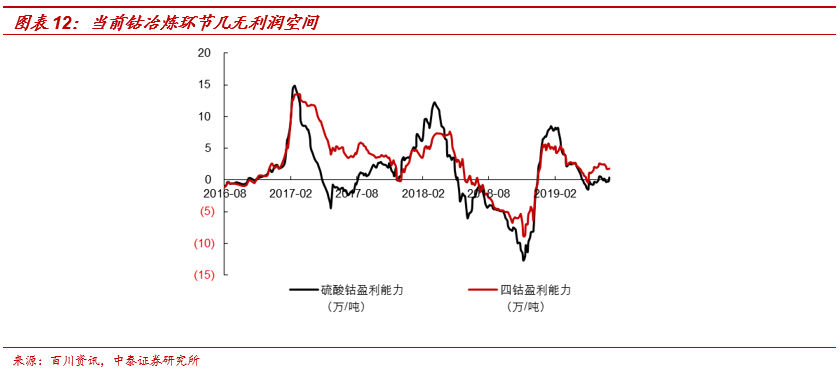

1)原料环节:

由于当前民采矿多为低品位矿,处理成中间品的成本根据各企业差异,成本区间或为7-10美元/磅,成熟矿山中间品成本或为7-8美元/磅,当前中间品价格回落至当前7.65美元/磅,跌破部分民采矿成本,成熟矿山也几无利润空间(仅考虑钴部分),因此今年以来,民采矿产量或大幅减少40%-50%,并且中间品原料厂家更倾向于处理铜钴比更高的矿源。

2)冶炼环节:

根据安泰科统计,按照目前企业拿到的钴矿成本来看,国内金属钴成本在18万元/吨左右,硫酸钴成本约为17万元/吨左右(折算成钴金属),而根据我们模型测算,硫酸钴成本同样约为16.7万,金属钴成本约17.6万吨,金属钴与钴盐生产商基本处于盈亏线附近,所以生产商不愿意继续降价,挺价意愿强烈。

6、下游正极 & 电池需求如何?

当前钴下游市场需求仍较为疲软,但未来增长可期。

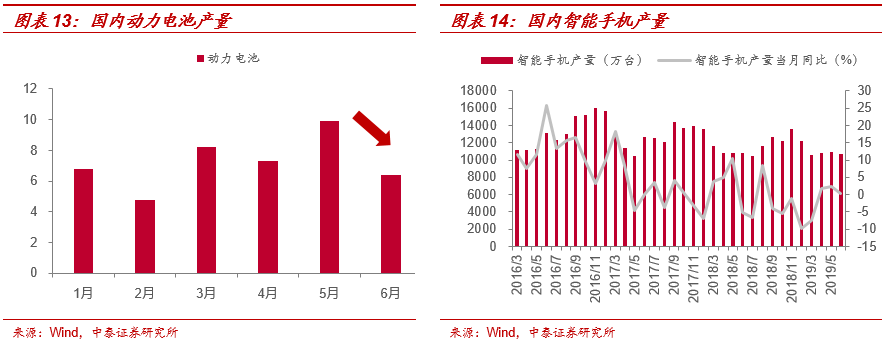

新能源汽车方面,根据中汽协预测,2019年全年新能源汽车预计销售150万辆左右,同比增长约19.4%,略低于此前160万辆的预测。

动力电池方面,动力电池产量6月份减产35%左右,目前库存较高,短期内以去库和产品升级为主,此外,“国五”车型去库效应影响深远,大量新能源乘用车短期需求已被替换,后市需求仍有被挤压空间。

此外,消费电池方面,全球智能手机与PC产量同比仍在负增长区间内,由于当前5G处于布局初期,消费者换机需求较弱。

但未来增长可期,随着2020年5G手机的推广,智能手机出货量有望由负转正,正是受益于此,3C电池需求或将显著拉动消费电池钴消费量。

7、未来钴供需结构如何?

20-21年或将发生趋势性扭转。

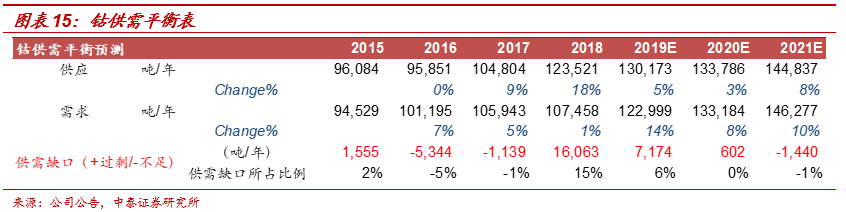

在全球新能源汽车35%增速、消费电池需求稳定的基准假设下,根据我们供需模型梳理,考虑到Glencore最新的产量指引变化以及未来三年主要的供给增量项目的投产释放,2019年仍然处于过剩状态,但是,进入到20年,由于Mutanda停产计划的施行,供需格局大幅或将大幅改善,20-21年供需结构或将趋势性扭转。

8、未来价格驱动主要矛盾?

关键还是看5G“换机潮”需求拉动消费电池需求。