上证 50ETF 期权作为我国证券期货市场上第一个金融期权产品,自推出以来运行平稳,特别是在 2015 年股市异常波动期间经受住了考验。不过从研究的角度看,2017 年以前其成交量虽逐年增长,但总体规模跟国内外市场体量相比并不大,因而学术研究的意义有限。

2017 年以后至今,50ETF 期权市场发展迅速,其成交量和成交额已不可同日而语,加之沪深两市的 300ETF 期权以及中金所的股指期权也于去年底一并推出,因此研究我国金融期权市场的重要性与日俱增。今天为读者朋友们总结一下近年来学者关于上证 50ETF 期权市场的主要研究成果,相关文献附后。

第一篇:《上证 50ETF 期权市场的套利效率分析》

作者选取2015 年 2 月上市以来至 2017 年4 月的期权和 ETF 现货日度收盘价数据,分别对基于平价关系(对期权平价关系不熟悉的朋友可见

期权平价公式在实际中的两个应用

)的转换套利和反向转换套利、盒式价差套利以及期权价格边界套利进行了测试,

总体结论认为50ETF市场是一个有效市场,不存在明显的套利空间。

作者在考虑每一个套利策略的时候,都从以下几个维度进行了比较:第一,2015 年股市异常波动期间 vs 正常期间;第二,将交易成本和借贷成本分为高、中、低三种情形;第三,期权合约的存续期和货币值(moneyness)。结果发现:

1. 对于转换套利和反向转换套利而言,2015 年市场异常波动前后期间的套利机会占比最高。但由于该期间各种交易限制和交易成本很高,因此作者认为即便有套利机会,也不一定能够真正执行;

2. 套利机会随着交易成本和借贷成本的增加而降低;

3. 交易活跃的期权合约(主要是 30-60 天存续期以及平值)其套利机会更少;

4. 对于盒式套利和价格边界套利,套利机会占比很低,大部分不到 0.5%。作者认为这主要是由于50ETF 期权市场上相对成熟的机构投资者偏多,且这些套利策略仅跟期权市场有关,因而2015 年股市异常波动所导致的现货价格变化对于期权市场的整体平衡没有影响。

这篇文章的优势在于考虑了真实的交易成本和借贷成本,分析也比较细致,但不足之处在于日度数据频率太低。期权市场中不少投资者都是程序化交易,套利机会转瞬即逝,因此用每日收盘价来测试市场有效性有待商榷。另外文中假设 50ETF 现货可以按照一定的融券费用进行融券,这也不符市场实际。不过学术研究总是循序渐进的,无论如何作为第一篇研究 50ETF期权市场有效性的文章,这算是给后续的研究打下了一个良好的基础。

第二篇:《期权交易者如何“微笑”?来自上证 50ETF 期权的证据》

这篇论文目前还是工作论文状态,尚未正式发表。众所周知,国际上绝大多数权益类指数期权市场呈现出隐含波动率微笑曲线(可参见

世界一起微笑吗?期权隐波的全球网络传导分析

),市场普遍认为这是由于投资者愿意为虚值看跌期权付更高价格已获得价格下跌的风险保护。但是这篇文章研究发现,上证 50ETF 期权的隐含波动率呈现出

向右上倾斜

的状态。

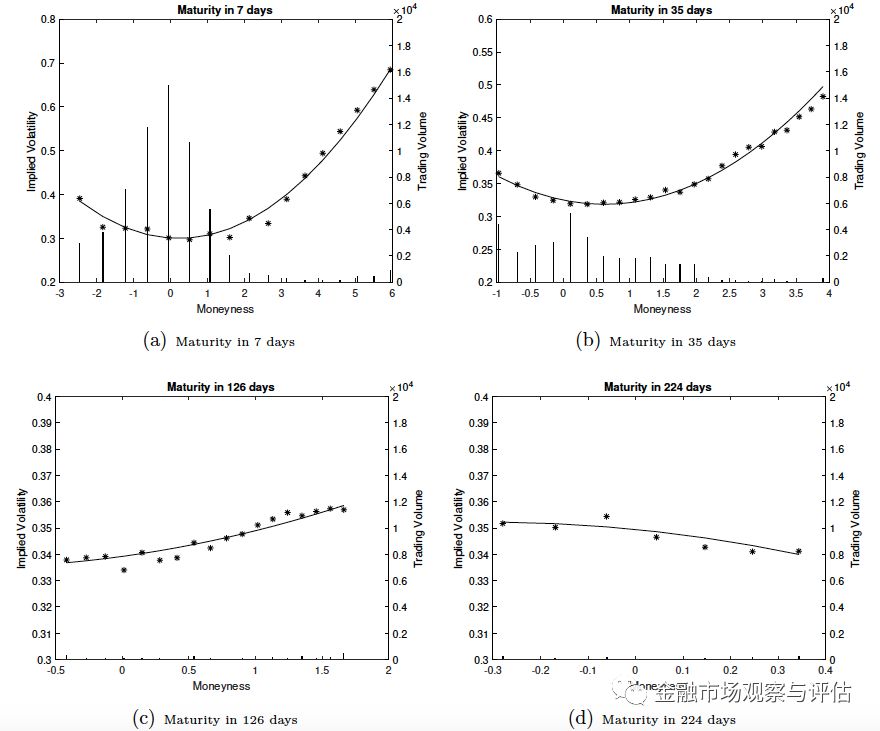

如下图所示的 2016 年 2 月 17 日的隐含波动率曲线,整体水平在 30%以上,临近到期日的期权合约(a) 和(b)展现出明显的右翘特征,只有远期合约(224 天到期,图 c)呈现右下倾斜现象。作者认为,这反映了虚值看涨期权的相对价格更高,说明50ETF期权投资者更愿意为未来价格上涨,而不是为未来价格下跌而买单。

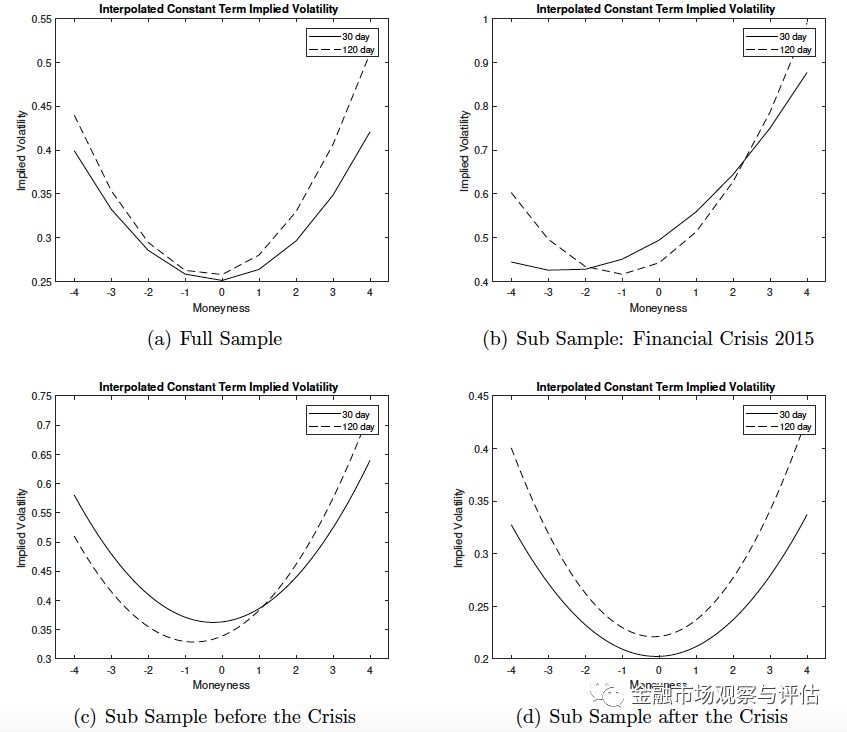

更进一步的分析发现,隐含波动率曲线的右上倾斜现象在 2015 年股市异常波动期间最为明显,波动率水平大约是其他时期的两倍多,且斜率更高。在异常波动结束后,隐含波动率曲线更多展现为对称的两头翘起现象,如下图所示:

最后,作者考察了隐含波动率的决定因素,认为投资者情绪指标可能是影响波动率时间序列变化的主要原因。这些情绪指标包括:ETF 现货的融券余额、卖权买权交易额之比以及换手率。

这是第一篇全面研究上证 50ETF 隐含波动率曲线的文章,有一些有趣的发现,不过也有缺陷,比如市场投资者早就知道50ETF 期权隐含波动率曲线是右上倾斜的,文章的发现并不算特别新颖。另外,作者构建的ETF 融券余额和卖权买权交易额之比这两个投资者情绪指标在对隐含波动率曲线斜率的回归分析中其系数符号不太符合市场实际,可能说明这两个指标并不是投资者情绪的真正代表。

第三篇:《上证 50 指数现货、期货和期权市场之间的价格发现》

2015 年 2 月和 4 月,上交所和中金所分别推出了上证 50ETF 期权和上证 50 股指期货,从而形成了以上证 50 指数为基础的全系列产品——现货、期货和期权。第三篇文章正是考察了这三个市场之间的价格发现份额问题(关于价格发现这个概念,参考

真相居然是这样:市场跟学界所说的“价格发现”并不是一回事!

)。

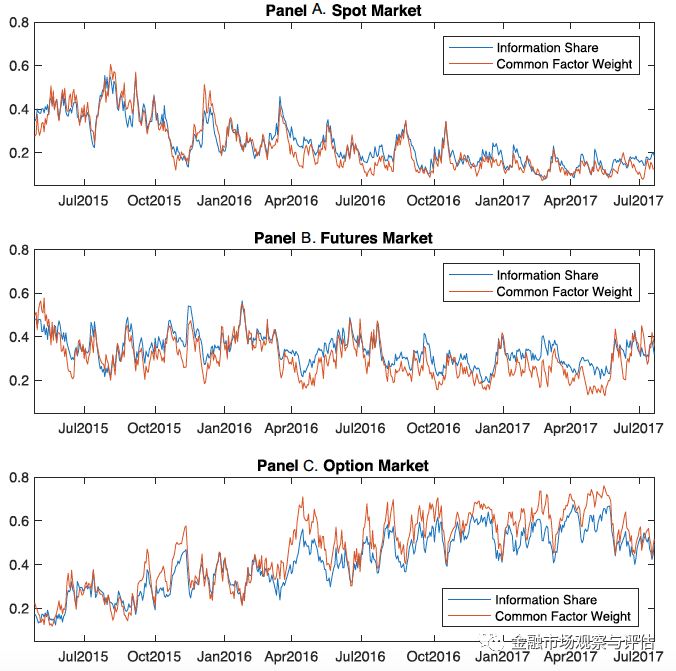

作者采用2015-2017 年日内 1 分钟数据构建了 ETF 现货、股指期货主力合约以及当月平值期权合约隐含ETF价格的时间序列,发现无论是从信息份额还是价格溢出指标来看,这三个市场均有不错的价格发现功能(见下图)。

1. 全样本期内,股指期货市场的价格发现份额约为 34%,期权市场约为 41%;

2. 子样本分析显示,在两个衍生品推出之后,现货市场的价格发现份额迅速下降,由期初的 40%左右降至后来的 15%;

3. 期货市场的价格发现份额一直保持很高,整个样本期内稳定在 30%-40%之间,而期权市场刚开始表现平平,但稳步扩大影响,并逐渐超越了期货市场,达到 54%以上;

这些结果很有价值,因为这告诉我们,此前关于股指期货市场的研究高估了它的价格发现功能。如果只考虑ETF现货市场和期权市场,那么期权市场的信息份额占到 67.76%;而如果只考虑ETF现货市场和期货市场,那么期货市场的信息份额也占到了 67.42%。这说明,当只用一个衍生品市场 A 来做价格发现分析的话,另一个衍生品市场 B 本该有的信息份额就会被‘错误地’归到A 市场,从而高估 A 市场的价格发现功能。

笔者之前推送了一篇自己的论文《

行情更新频率不同步与股指期货价格发现

》,认为价格发现研究应当采用高频数据(至少秒级)进行测算,且现货指数与期指行情更新频率上的不同步导致期指的信息份额被人为高估。

如此看来,

如果将这篇文章与笔者的文章相结合,对上证 50 ETF现货(或者指数)、股指期货和 ETF 期权三个市场的高频秒级数据同时进行建模和测算的话,那么上证股指期货的信息份额将远低于目前文献中报告的数值。

该文作者还探讨了影响价格发现的因素,发现对于期权市场来说,较大的成交量或者较小的波动率通常会伴随着更好的价格发现;但是对于期货市场来说这些变量的回归系数就不显著了。即便在股指期货交易限制期间,成交量锐减 90%y上的时候,股指期货仍然表现出很好的价格发现功能。这一看似违背常识的结论在其他文献中也曾被指出过,但至今没有明确的答案。