12

月

1

日,央行官网全文转载了易纲行长的一篇

6000

字长文,向我们透露了全球货币政策的大趋势,以及中国的对策。

这篇文章的题目是《坚守币值稳定目标实施稳健货币政策》,是易纲行长为《求是》杂志撰写的,刊登在《求是》

2019

年第

23

期。

1

、全球经济越来越依赖于“刺激”,低利率、零利率、负利率将长期化、趋势化;

2

、中国应尽量长时间保持正常的货币政策,不搞竞争性的零利率或量化宽松政策;

3

、守护好老百姓手里的钱,保持币值稳定,并以此促进经济增长,是货币政策的使命。不能让老百姓手中的票子变“毛”了,不值钱了。

而在

10

多天前,前央行行长周小川也公开表示——

“中国可以尽量避免快速地进入到负利率时代”。

其实早在一两年之前,我就在专栏里多次指出:全球利率水平不断走低,是一个大趋势。

11

月

24

日我曾在东莞有一场演讲,也着重谈了这个观点。

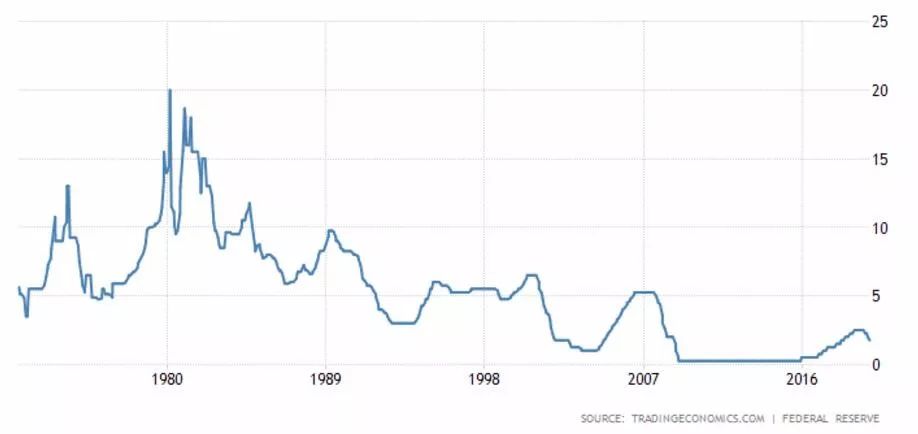

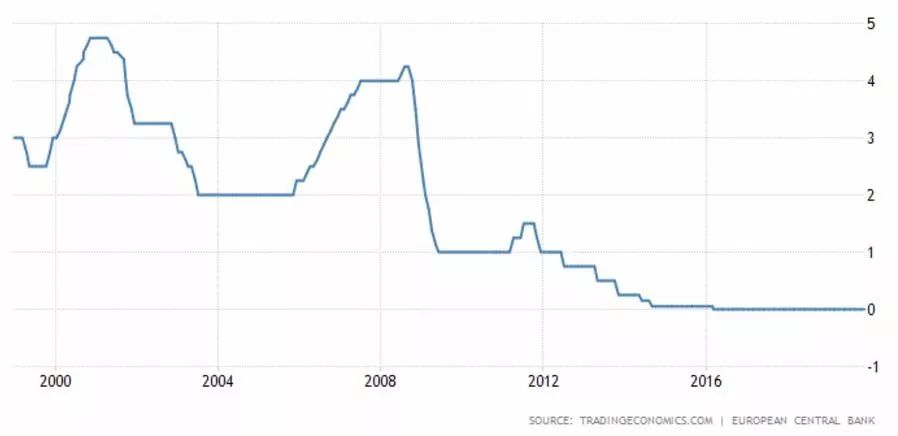

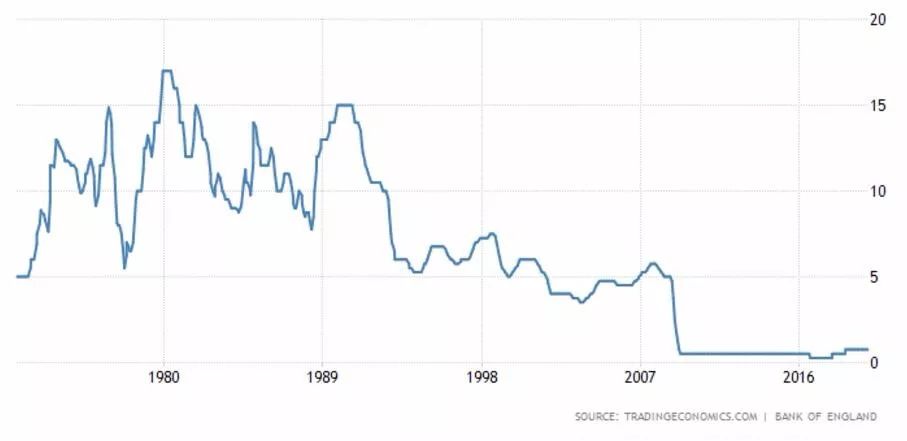

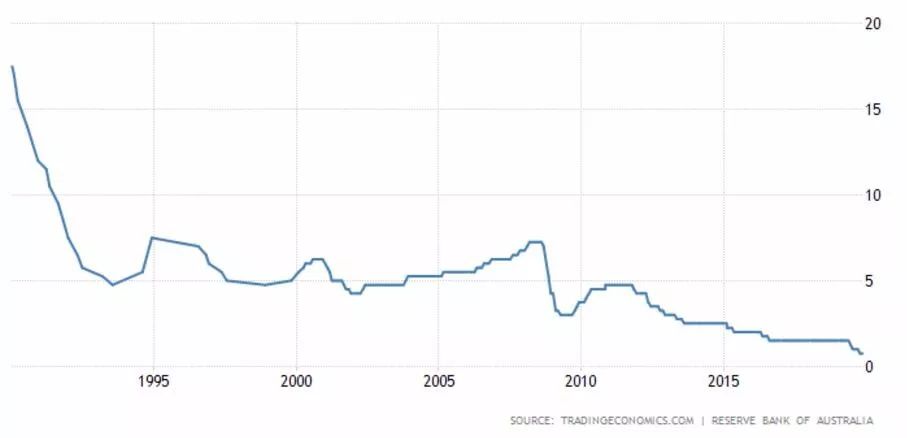

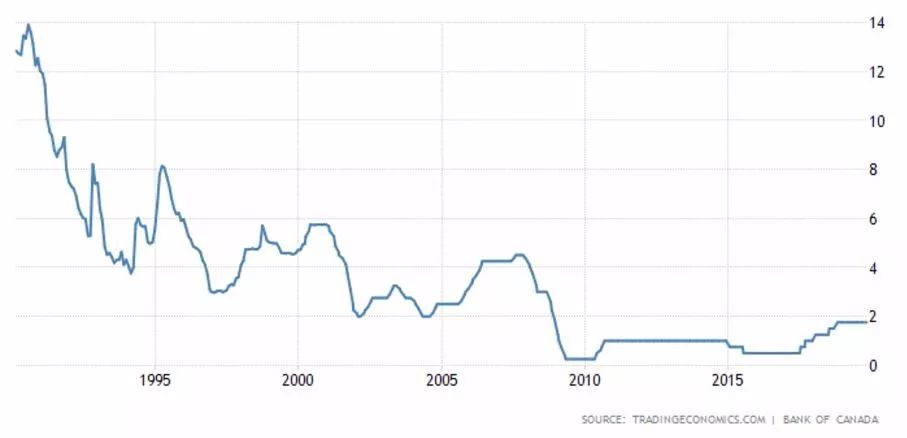

下面是一些主要货币长期利率走势图,我多次在文章里给大家看过,下面不妨再复习一下。

上图是中国房贷基准利率(人民币

5

年及以上期限)走势图。

可以看出,全球主要货币的利率走势都是向下的。也就是说,钱正在变得越来越便宜了。而且未来的趋势,仍将如此。

从易纲和周小川的表态看,中国早晚也会进入到零利率、负利率的时代。

那么第一个问题来了:为什么全球的钱变得越来越便宜了?

第一,刺激利率飙升的最大因素——石油危机,最近

30

年越来越少发生了。

历史上,美元、日元、英镑等几次超高利率的出现,都是因为石油危机。油价飙升了,发达国家出现输入型通胀,为了缓解通胀只能被迫加息,让本币升值,以便对冲油价飙升。

苏联解体之后,美国一家独大,两场海湾战争打下来,其控制油价能力增强。其次,美国引领的新能源技术不断进步,美国还推动了页岩气、页岩油技术的进步,美国基本实现了能源自给。

总之,石油战略地位在不断下降,而且可能在

20

到

30

年之后彻底见顶。

到那时,全球地缘政治将发生巨大变化——石油输出国绝大部分将回归平淡,甚至回归贫穷。当年的繁荣、富裕,以及对外的强势,都将成为南柯一梦。很多石油国家财政会崩溃,积累的财富会蒸发。

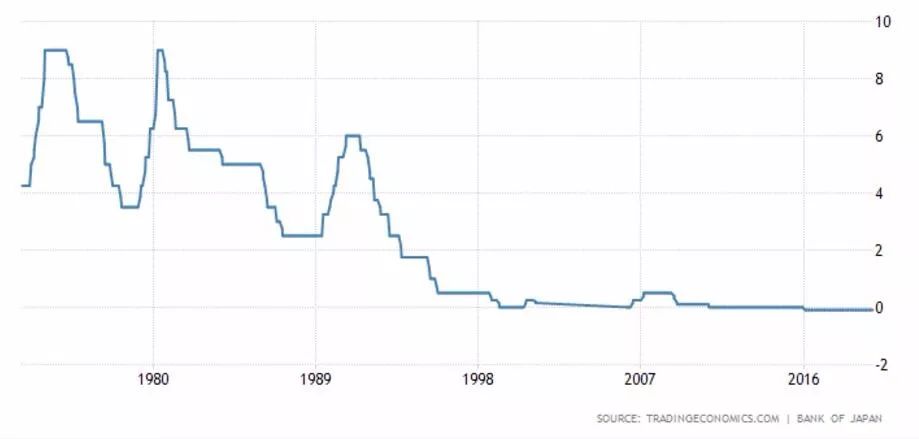

第二,发达国家普遍人口通缩,少子化、老龄化,让宽松的货币政策难以退出。

大家可以看看前面我给出的那些图片,其中日元利率走势最悲催,最近

30

年基本上跟一个死人的心电图差不多。日元利率走势为什么这样平缓?因为日本人口通缩最严重,而且日本是非移民国家,很少接受外来移民和难民,难以补充劳动力(失业率不断创出新低)。所以,日本

CPI

长期在低位,逼着利率走低。

欧洲的情况,跟日本类似。美国稍好,因为美国是移民国家,有人口增量。

第三,科技进步让商品价格走低,压制了

CPI

,倒逼着利率走低。

第四,中国、印度、越南等人口大国先后加入全球产业链,劳动力成本低廉,也压制了发达国家的

CPI

,倒逼利率走低。

第五,在西方政治制度下选票很重要。选民支持给谁,主要看中短期的经济。

在这种背景下,政客们无不急于出政绩,所以都喜欢低利率。

特朗普不断炮轰美联储主席鲍威尔要求降息,就是最好的例证。

第六,货币战争一直存在,也就是说各国之间存在利率上的竞争。

当美元、欧元、日元、英镑的利率都趋势性走低的时候,其他国家怎么办?能一直独善其身吗?肯定是很难的。

所以,人民币利率也是长期走低的。之所以没有像西方那样低,是因为我们印钞一直比较快,钱过多的时候,就存在贬值预期。贬值预期下,大家就希望有较高回报,反而让利率维持在中高位。

随着中国投资增速降下来(

2013

年增速为

20%

,目前为

5%

左右),印钞速度也在降低,广义货币

M2

的增速从

18%

左右降低到了

8%

左右。

印钞速度刚刚降低的时候,很多企业缺钱,为了避免资金链断裂,会拼命借钱,利率会走高。但当经济车轮逐步慢下来,大家借钱的胆子、欲望会变小,该退出的企业逐步退出,这时候利率就会走低。

慢慢的,就会进入一个“低速印钞

+

低利率”的时代。

而且,中国的人口红利也结束了,老龄化提前到来,人们对超前消费更加慎重。这也是低利率的重要成因。

那么第二个问题来了:低利率时代,我们应该怎样投资?

估计有读者会说:这很简单,低利率对股市和楼市都是大利好,牛市就来了!

其实未必。因为我们即将迎来的低利率时代,同时伴随着经济车轮变慢,印钞速度变慢,投资增速变慢,人口红利终结,老龄化降临。

在这样的时代,人们投资的“扩张性”会收敛,而“防御性”会提升。

这时候的投资策略应该是怎样的?

我的建议是:多进行“防御性投资”,慎重对待“激进性投资”。

什么是“防御性投资”?第一,控制杠杆率,也就是多使用自有资金,注意债务风险,但又不能完全不使用杠杆(负债);第二,买防御性的资产,也就是透明度高、稳健的资产。

未来10年,透明度最高、最稳健的资产,仍然是“有显著人口增量的、高级别城市及其都市圈的优质不动产”。

因为这类城市和都市圈,会持续受到政策加持,能不断获得政策红包,有持续的增量人口和增量资金。这是中国城镇化

2.0

时代的重要特征和基本趋势。

更重要的是:

房子是容易看懂的资产。

它在哪个城市、哪个都市圈,靠近哪条地铁线,附近有哪些学校哪些医院,都基本上是确定的。房子的户型、朝向,小区的管理水平,都可以被看清楚。

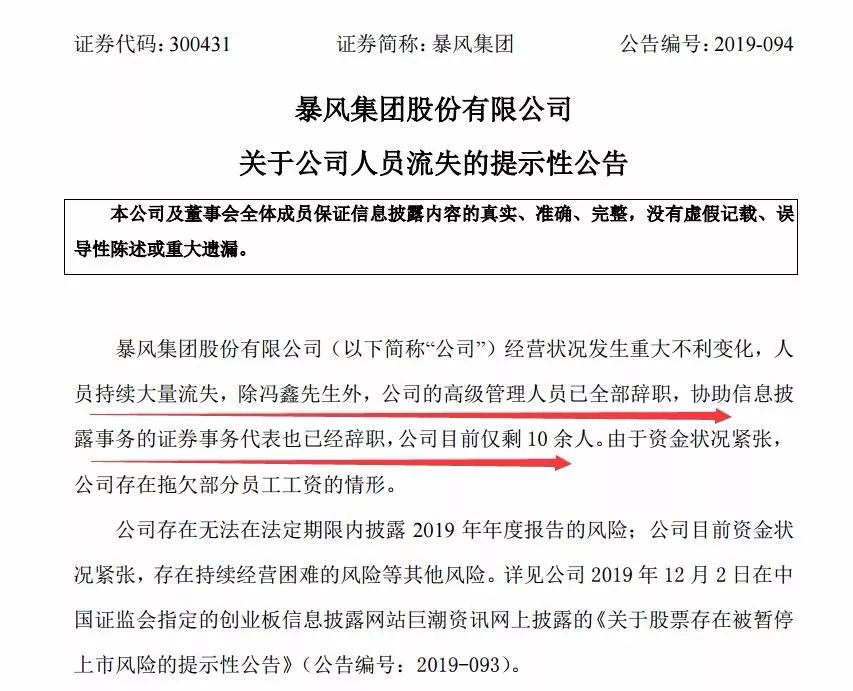

而金融产品则不同。比如创业板公司暴风集团刚刚发布了如下公告。

这个已经不成样子的企业,

2015

年

3

月上市的时候,曾经连续拉出

30

多个涨停板(见下图),股价冲上

327

元,市值最高约400亿元

。

而今天收市,股价只有

3.26

元,市值不过

10

亿元左右。而且,未来公司市值存在归零的可能性(见下图)。

这让

4

年多以前,每股

300

元以上购买的股民情何以堪。人们为什么能在当年以

300多

元的价格,买一个四年半以后可能一钱不值的公司?因为你看不懂、看不透。其实,即便是投资高手,也未必能在几年前看透暴风集团。

而房地产就简单很多。只要你选对城市、选对片区,即便买了有建筑质量问题的楼盘,都未必会亏本。比如当年买了深圳著名海沙房——鹿丹村的业主,最终不还是通过旧改赚得盆满钵满?

在中国楼市调控实施“因城施策”后,房价事实上带有刚性兑付的性质。开发商降价卖房,往往是被叫停的。

我们可以算一笔账。比如一个人

2019

年贷款

500

万买了一套房子,利率上浮

10%

,以等额本息方式按揭

30

年。那么,他在

2019

年的月供是

28045

元。