绩优白马股:从基本面到二级市场的传导

长期高 ROE的公司研究

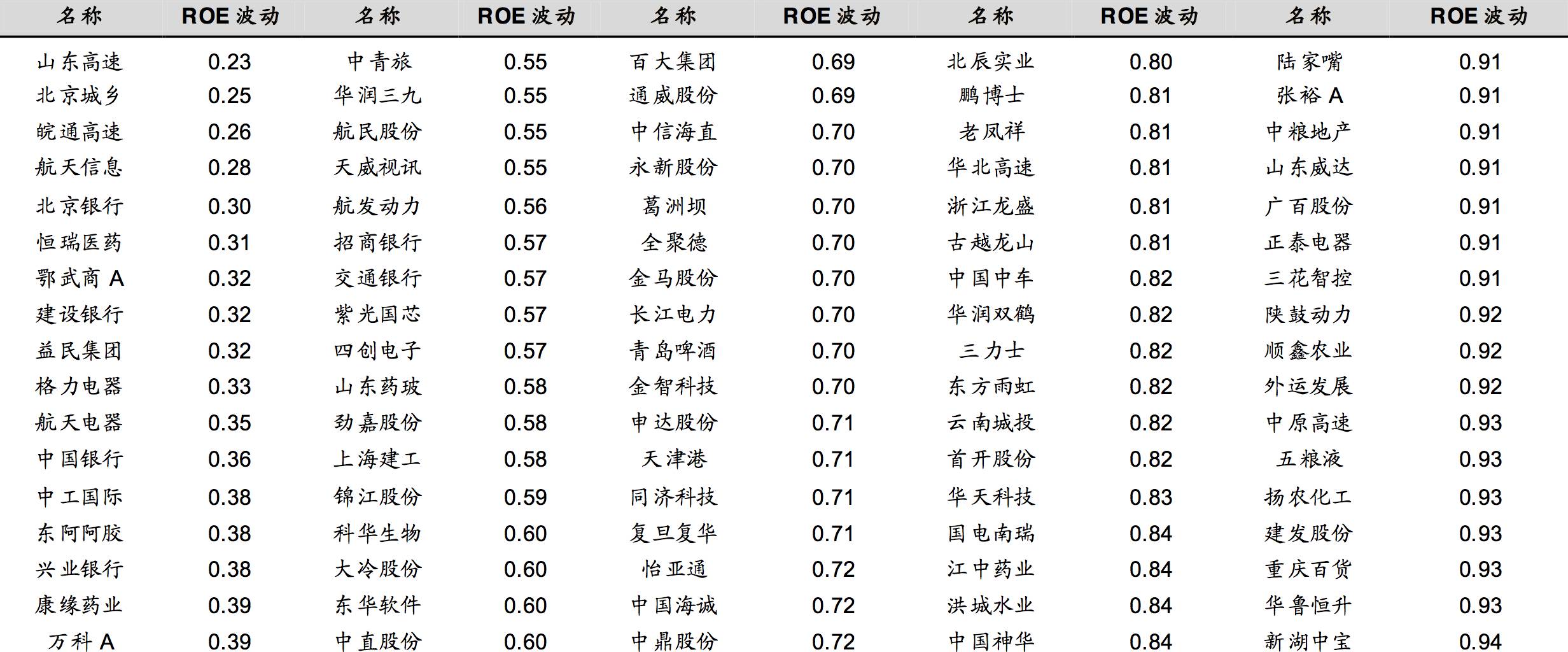

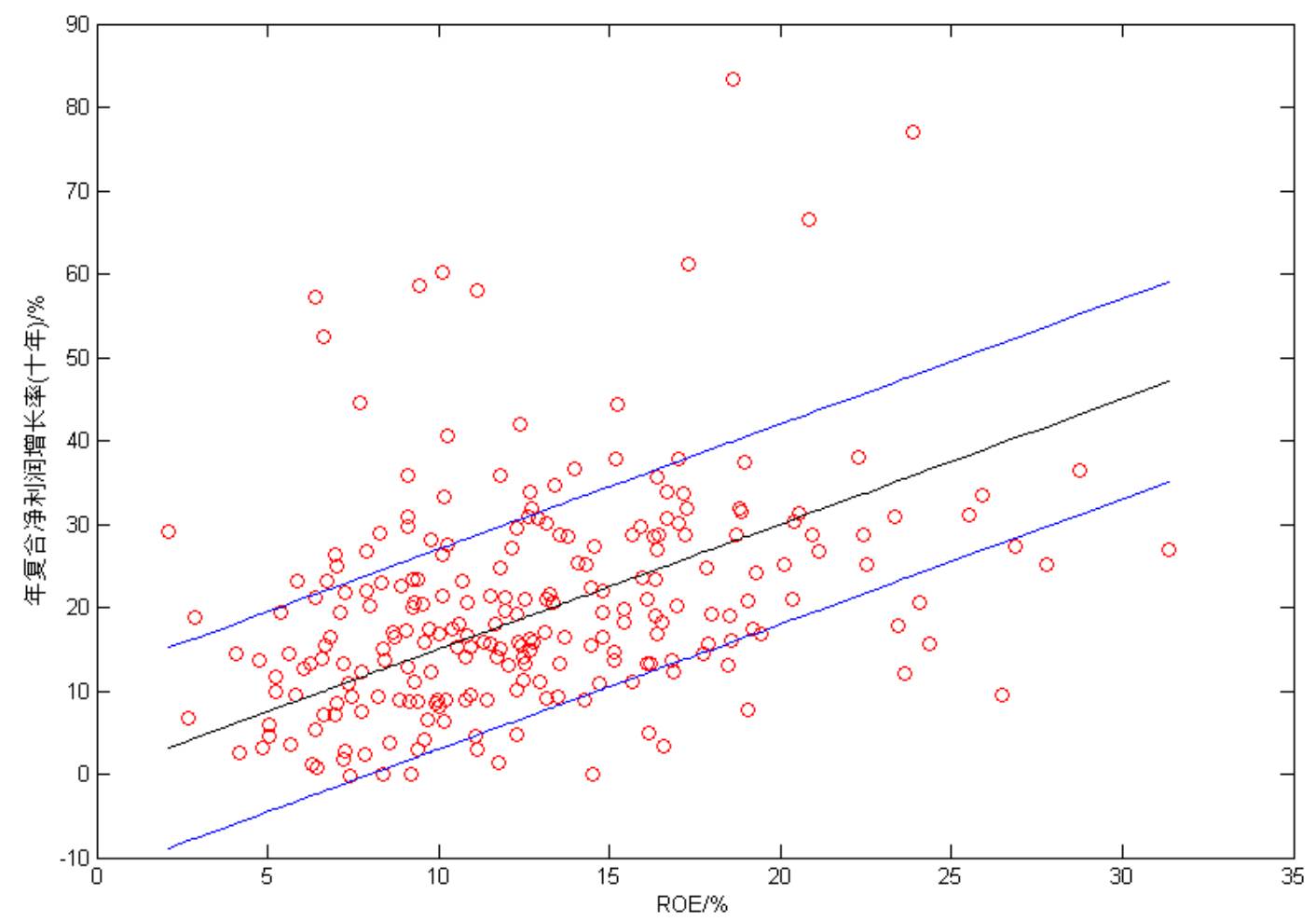

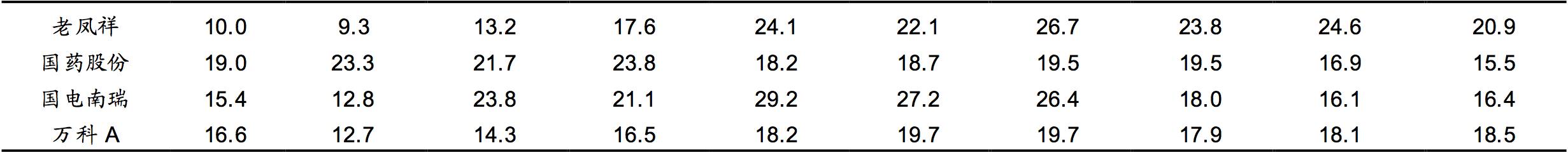

我们采用 2007 年至 2016 年年报数据,对过去十年的上市公司年报,按照长期ROE 的高低进行了梳理。首先我们将全市场上市 10 年以上的股票,按照 ROE的长期波动率分为两类,即 ROE 稳定组和 ROE 高波动组。其中,ROE 稳定组的列表如下:

上表共有 237 家公司,这些公司过去 10 年的 ROE 波动率均未超过 ROE 均值水平。

ROE 与净利润增长的关系

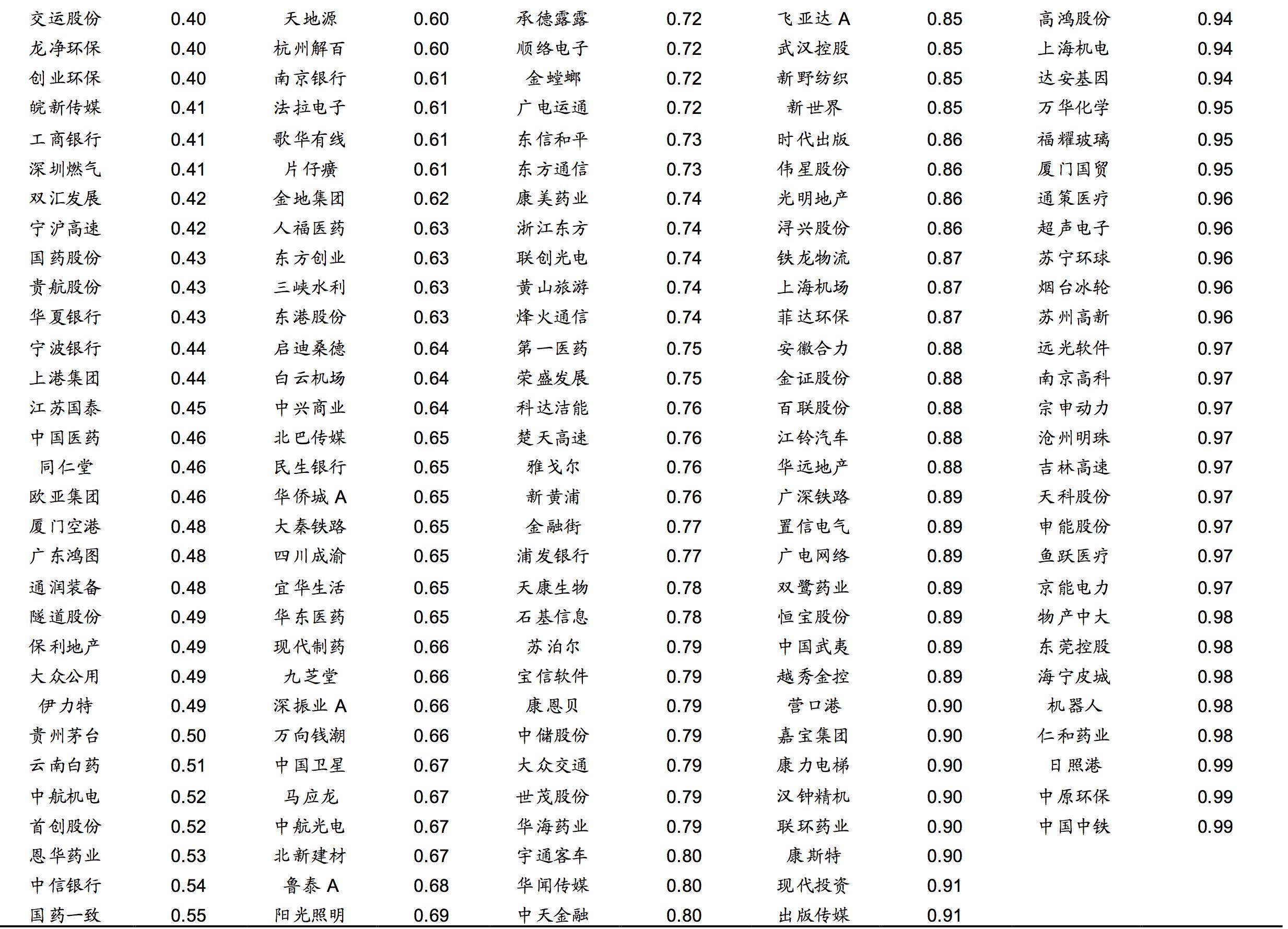

ROE 波动组中,长期 ROE 和净利润复合年增长率的关系,如下图所示:

ROE

高波动组中,长期

ROE

和净利润复合年增长率

图中显示,在 ROE 高波动组中,净利润在 ROE 每个固定位臵上的分布较为分散,长期 ROE 对净利润复合年增长率的解释度不强。

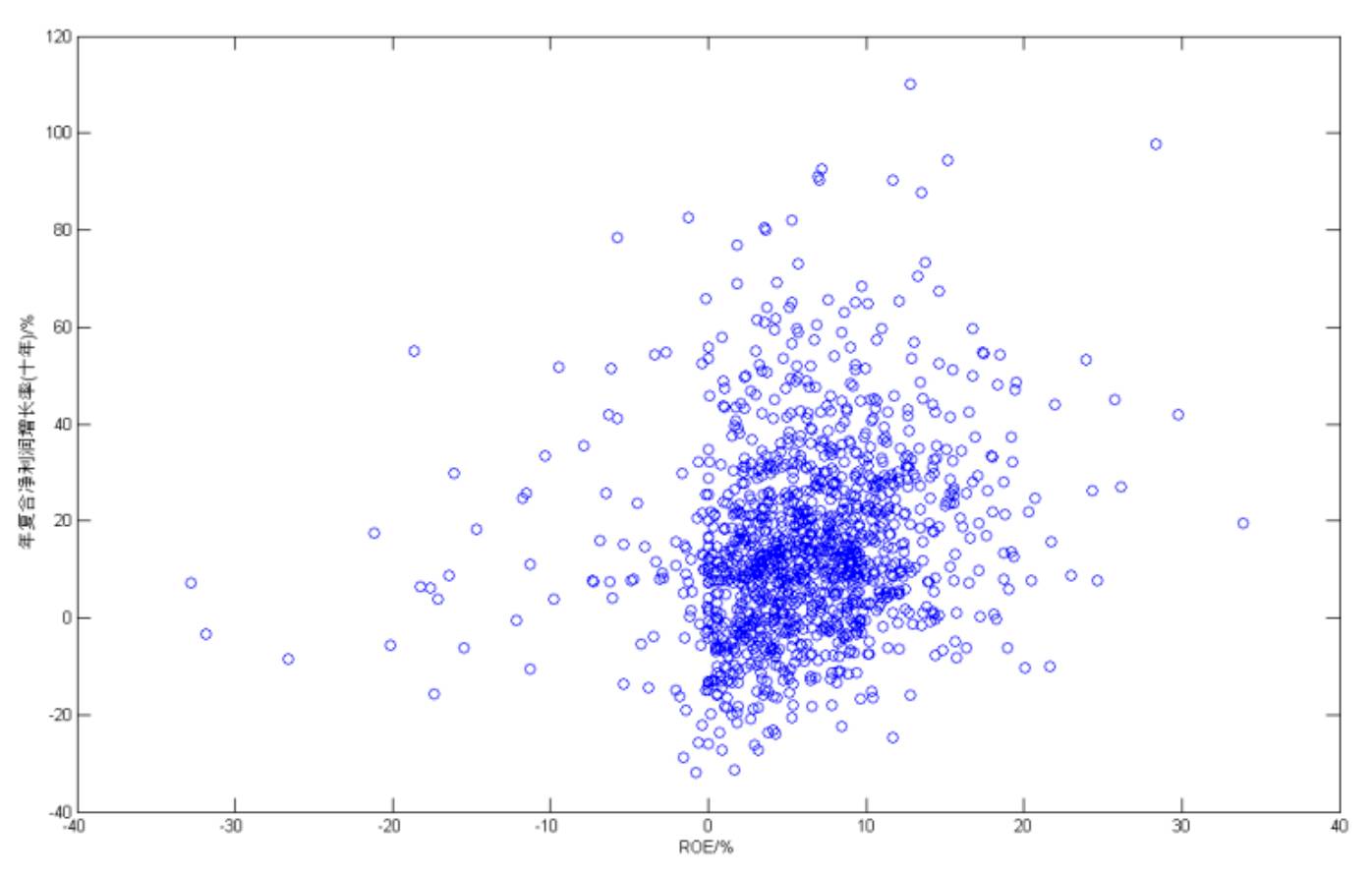

ROE 稳定组中,长期 ROE 和净利润复合年增长率的关系,如下表所示:

ROE

稳定组中,长期

ROE

和净利润复合年增长率

如上图所示,在 ROE 稳定组中,长期 ROE 较好的解释了净利润复合年增长率。

净利润增长与股票收益率的关系

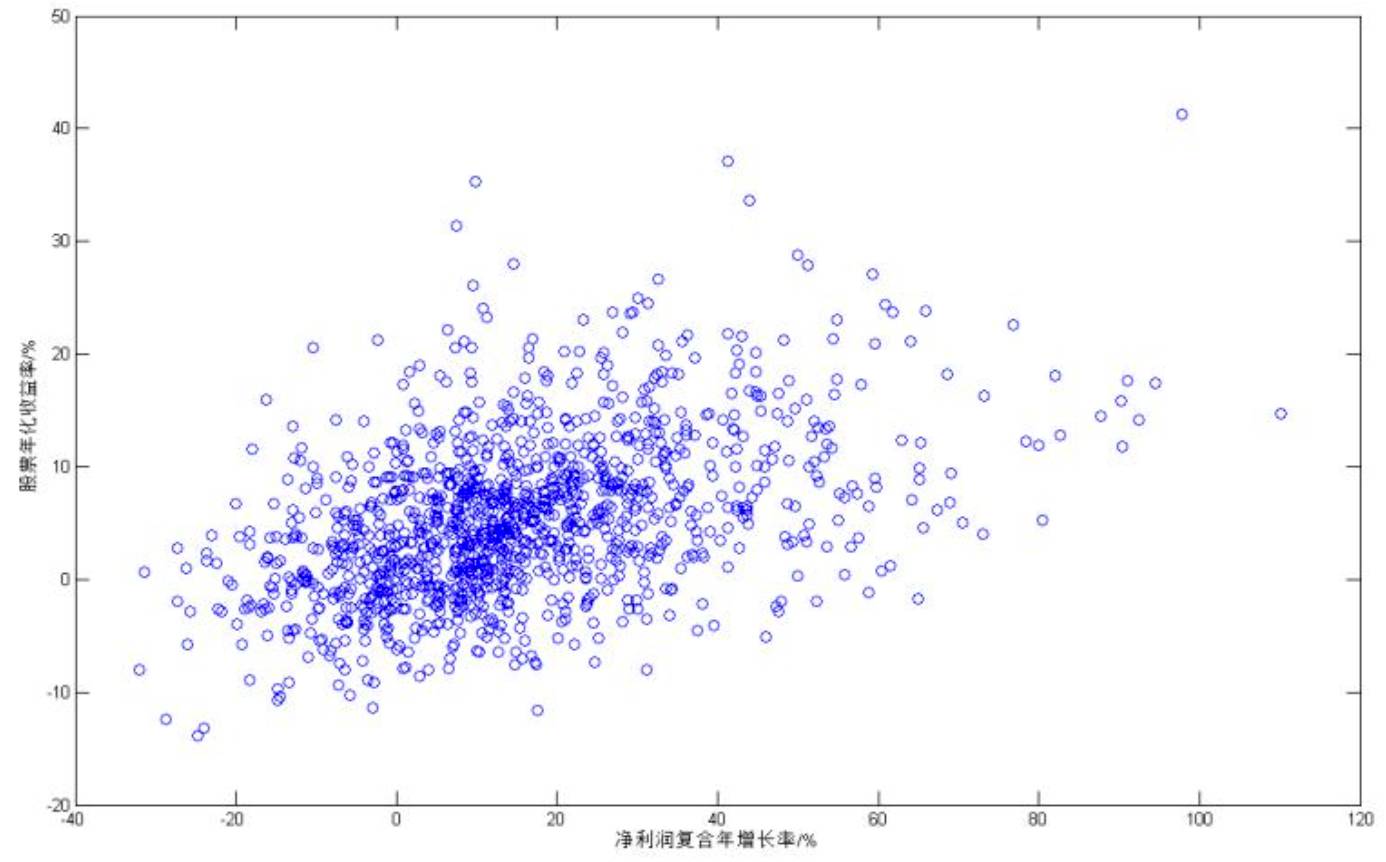

ROE 波动组中,净利润复合年增长率与股票收益率的关系,如下图所示:

ROE

高波动组中,净利润复合年增长率和股票年化收益率

上图显示,随着净利润复合年增长率上升,股票十年年化收益率也上升。即便在 ROE 高波动组当中,长期净利润增长也能较好地解释不同股票长期收益率的差异。

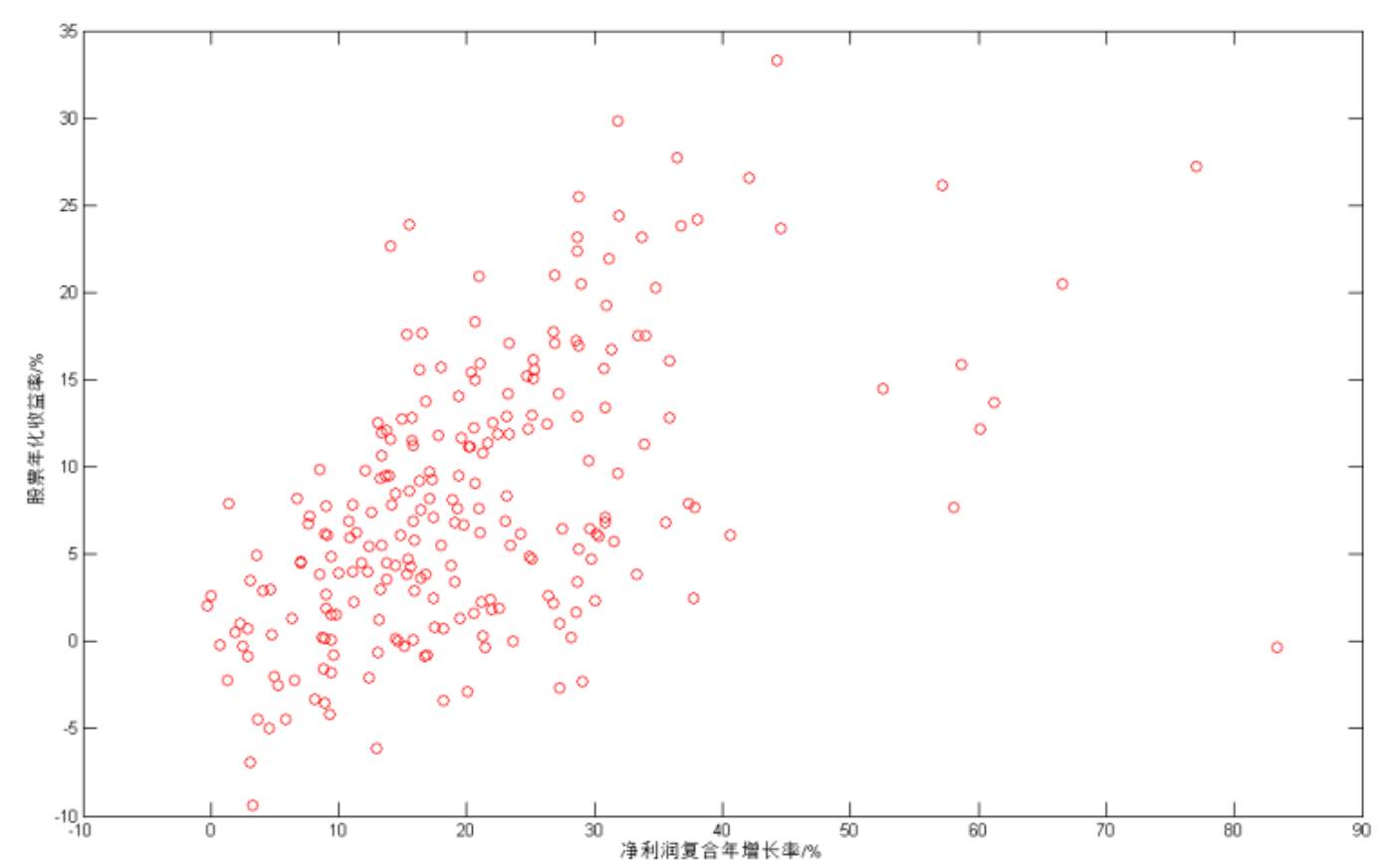

ROE 稳定组中,净利润复合年增长率与股票收益率的关系,如下图所示:

ROE

稳定组中,净利润复合年增长率和股票年化收益率

上图显示,净利润复合年增长率和股票年化收益率正相关。在 ROE 稳定组当中,股票之间长期净利润增长的差异解释了股票长期收益率的差异。

至此,我们总结出在 ROE 不同组当中的传导逻辑:

-

在 ROE 稳定组中,长期 ROE 较好地解释了长期净利润增长,而长期净利润又显著影响了股票长期收益率。从而,此类股票的长期收益主要取决于长期 ROE 水平的差异。

-

在 ROE 高波动组中,ROE 本身对长期净利润增长无显著解释。此类股票的长期收益主要受到长期净利润增长率的影响。

ROE 稳定组中寻找绩优白马股

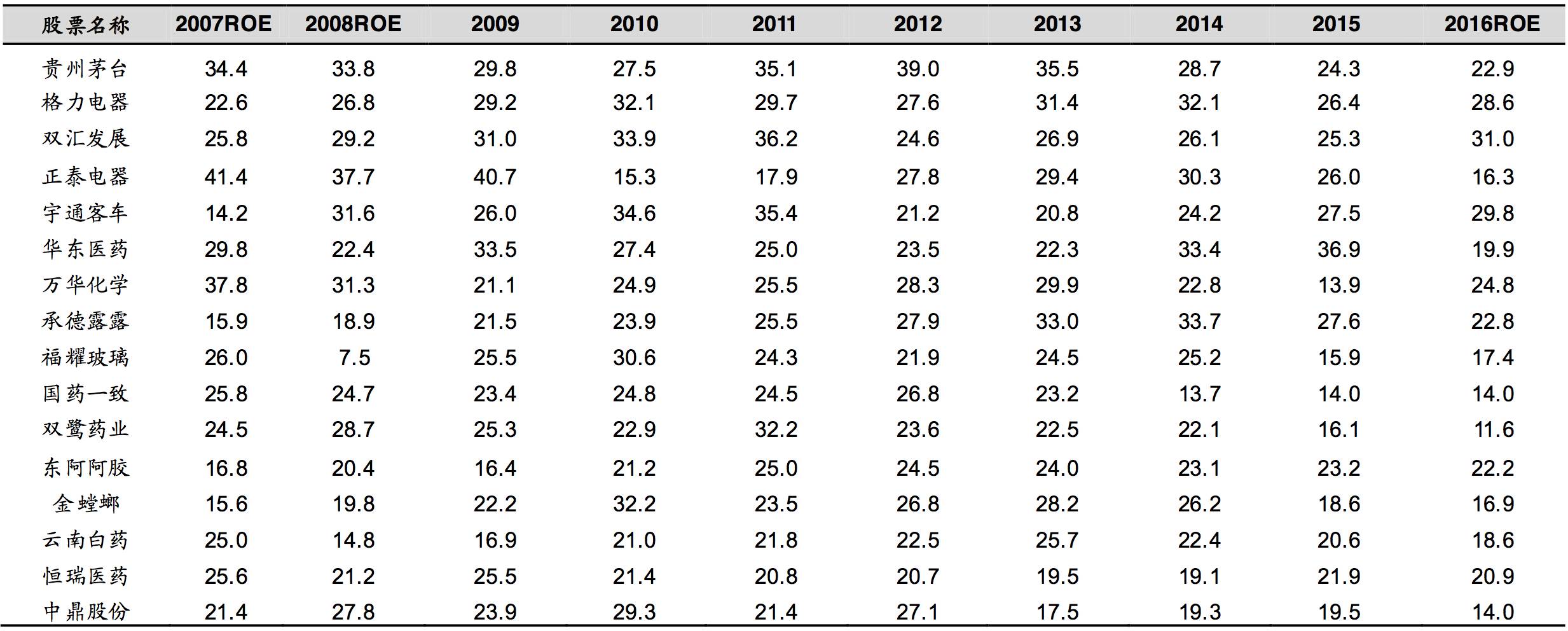

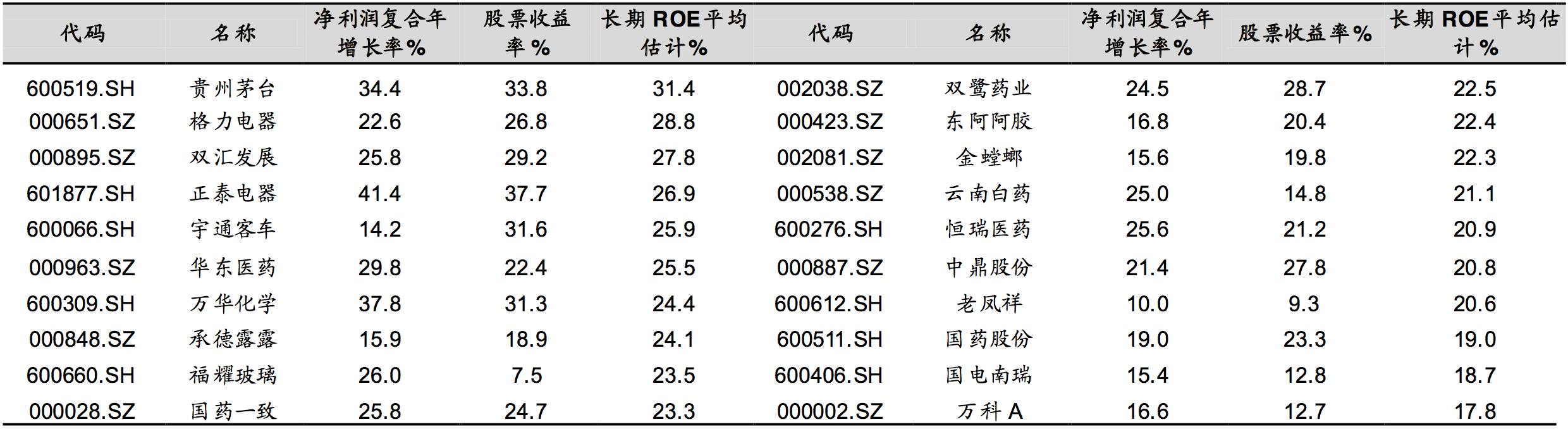

在 ROE 稳定组中,我们选择长期 ROE 综合水平最高的前 20 名,分析这类公司 ROE,净利润和二级市场十年收益率的情况,如下表所示:

ROE

稳定组中,

ROE

均值最高

top20

的年报

ROE

(单位:

%

)

上表中这 20 家公司,从 2007 年至 2016 年的 ROE 来看,呈现出“ROE 波动小,整体水平高”的特征。

ROE

稳定组中,

ROE

最高

top 20

的业绩指标和股票收益率统计(单位:

%

)

表中显示这类公司的长期 ROE 能够保持较高水平,长期净利润复合增长率较高, 二级市场长期收益率也显著高于市场平均水平。值得一提的是,这类公司的长期 ROE 水平,与其长期净利润复合增长率基本相当(长期净利润增长既没有过高,保证了可持续性;也显著比多数公司高,反映了公司良好的成长能力)。此外,此类公司的长期负债结构也呈现出稳定的态势:

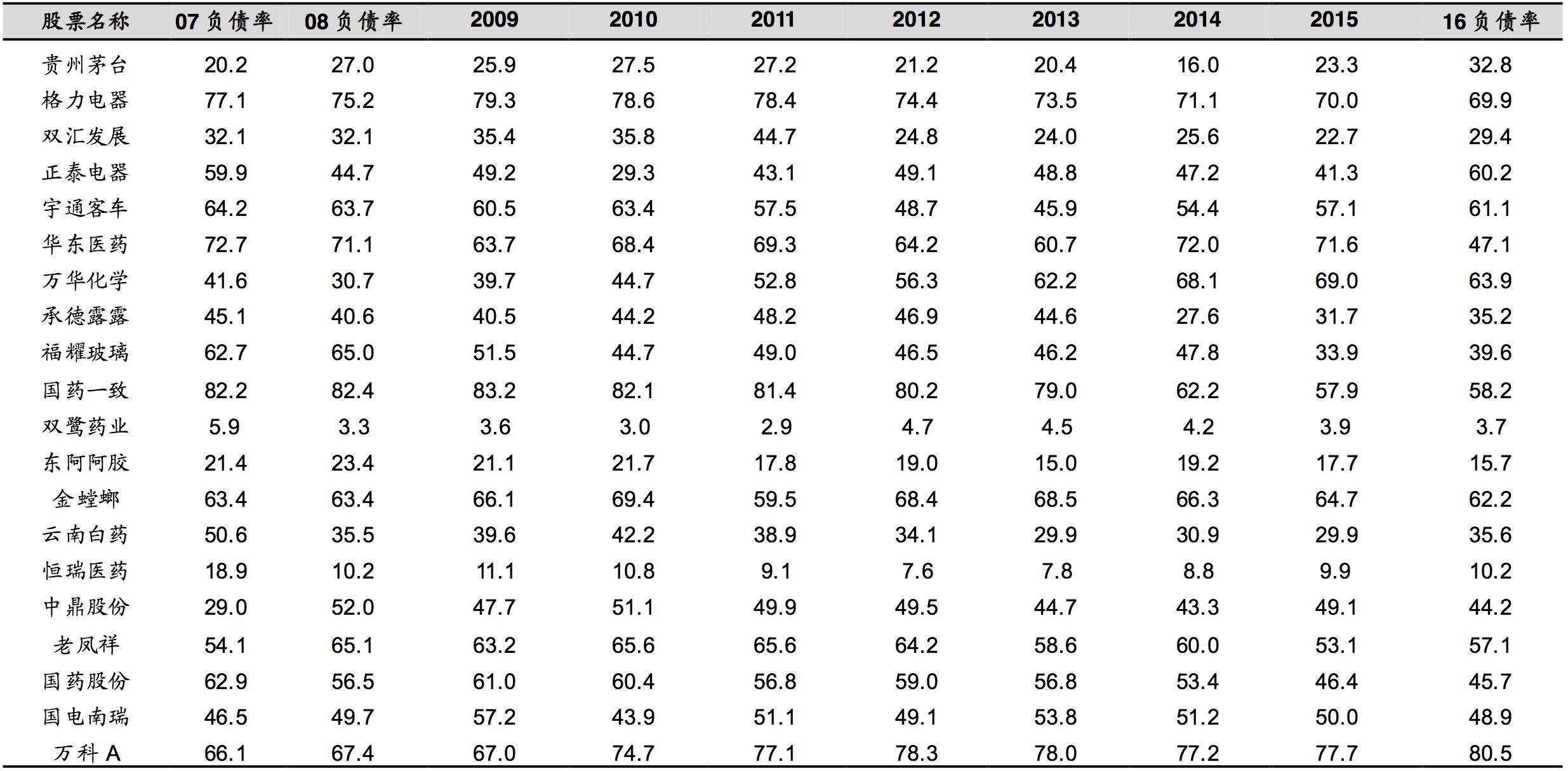

ROE

稳定组中,

ROE

均值最高

top 20

的资产负债率(单位:

%

)

上表显示,无论宏观或行业景气或不景气时,公司的负债率都比较稳定。负债率稳定是公司经营稳定的体现,比一般公司更能抵御经济周期风险。

绩优白马股在 ROE,利润等方面所展现出的特征,有助于我们去理清选股的目 标。更有针对性地制定选股模型。