更多、更及时的干货内容,请关注扑克投资家网站

文 | 陈慧隽

来源 | 点拾投资,ID:deepinsightapp

编辑 | 扑克投资家,转载请注明出处

跨国金融和贸易公司是如何诞生的?

联合东印度公司(VOC)不仅是第一家跨国公司,可能还是迄今规模最大的公司。

1602年公司成立,荷兰国会授予其在亚洲的贸易垄断权,近200年后的1796年,公司解散。在这两个世纪里,公司的航班运送了超过100万人前往亚洲,超过了其余欧洲航班的总和。公司指挥船只近5000艘,从香料贸易中攫取了巨额利润。在当时,联合东印度公司比某些国家还要庞大。

在某种程度上,因为联合东印度公司,阿姆斯特丹在长达两个世纪里占据了资本主义金融中心的地位。公司不仅仅改变了世界的格局,还改变金融市场的格局。

1590年荷兰开始挑战葡萄牙在东亚的垄断地位,这一尝试收获颇丰,一艘船的利润高达400%。在联合东印度公司成立之前,这些船只都由商人有限合伙投资,商船一旦回来有限合伙就解散。每个商人都会同时投资几艘船来分散风险。联合东印度公司的成立让数百个商人同时可以投资数百艘船,风险最小化。

1600年英国率先成立了英属东印度公司,随后1602年荷兰成立联合东印度公司。新公司获批可以建造堡垒、组建军队、与亚洲国家订立条约。这是军工复合体的原型。

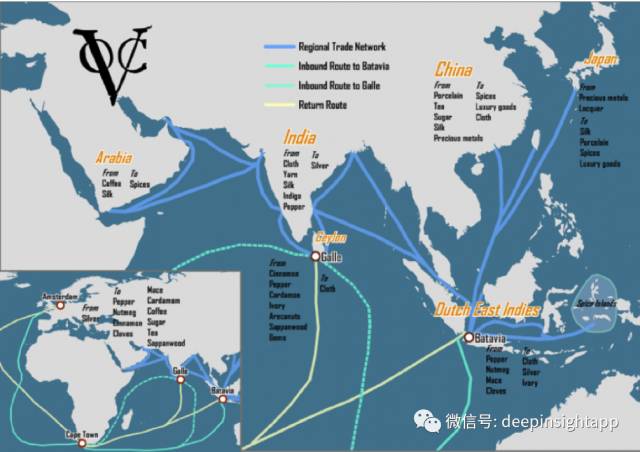

联合东印度公司在亚洲迅速扩张,不仅仅在雅加达和其他荷属东印度地区(现印度尼西亚)发展贸易,还是唯一一家能在日本附近进行贸易的外国企业,沿着马拉巴尔海岸赶走了葡萄牙人,在斯里兰卡、非洲南端的好望角都建立了自己的据点。

荷兰东印度公司一路发展的顺风顺水,直到17世纪70年代被赶出了台湾,同时又面临了英国和其他殖民统治者的竞争。为了盈利,荷兰东印度公司不得不销售低利润的商品。因为十七世纪的利率下降,公司可以通过债务融资扩大贸易。公司为了支付高股利,有时不得不通过借债,这又导致了再投资资本的减少,再加上为了维护各个据点产生的高额的经常费用,为公司埋下了隐患。但直到18世纪80年代,公司仍是亚洲地区的庞大的跨国公司。

全球金融中心的转移和衰落

1780年-1784年爆发的第四次英荷战争引发公司经济危机。1789年开始的法国大革命在1795年蔓延到了阿姆斯特丹。一年后1796年3月1日,联合东印度公司被收归国有,它的特许执照在1799年12月31日到期。大部分联合东印度公司在亚洲的据点都在拿破仑战争之后割让给了英国,英属东印度公司还接收了所有的基础设施。

很少有人理解联合东印度公司改变了整个金融资本主义。尽管在联合东印度公司成立之前,就已经有股份制公司。但是联合东印度公司引入了有限责任制度,这让公司能够规模化经营。在公司倒闭时,有限责任制度就显得尤为重要,不然即使是最大的股东也会受到致命打击,更不用说是小股东了。

尽管这一创新改变了资本市场,但联合东印度公司自己却没有从中受益。

公司的资本在200年间几乎没有改变,共计640万弗洛林(230万美元左右)。公司没有发行新股来增加投资,反而是依赖于留存收益再投资。然而公司的股利政策导致了几乎没有留存收益。所以公司的融资手段只有借债。17世纪30年代公司第一次发行债券时负债股权比率(D/E ratio)为2,这一比率一直维持到18世纪30年代,到18世纪60年代D/E ratio上升到了4,18世纪80年代这一比率飙升到了18,最终导致了公司的破产解散。

在17、18世纪,荷兰有全球最低的资金成本,这是因为一个创新:只要你还清了贷款,就可以享受更低的利率借款。这和西班牙、法国和其他国家借贷方式不同,这些国家的利率仍旧很高。荷兰国债的利率从1517年的20%,到1600年的8.5%,1700年降到了4%。

荷兰的利率不仅在当时是全球最低,也是历史上最低的利率。这使得荷兰能够投资合股公司,比如联合东印度公司,还可以投资外国国债,比如资助了美国革命。

联合东印度公司另一个值得一提的地方是它的股利政策。部分股利是以实物的方式支付,并且股利变化很大。1605年公司股利为15%,1606年75%,1607年40%,1608年20%,1609年25%……存续的200年里平均股利为18%,但1782年之后就再没有支付过股利了。尽管联合东印度公司为股东提供了高额回报,但有时并不是以股东希望的方式。

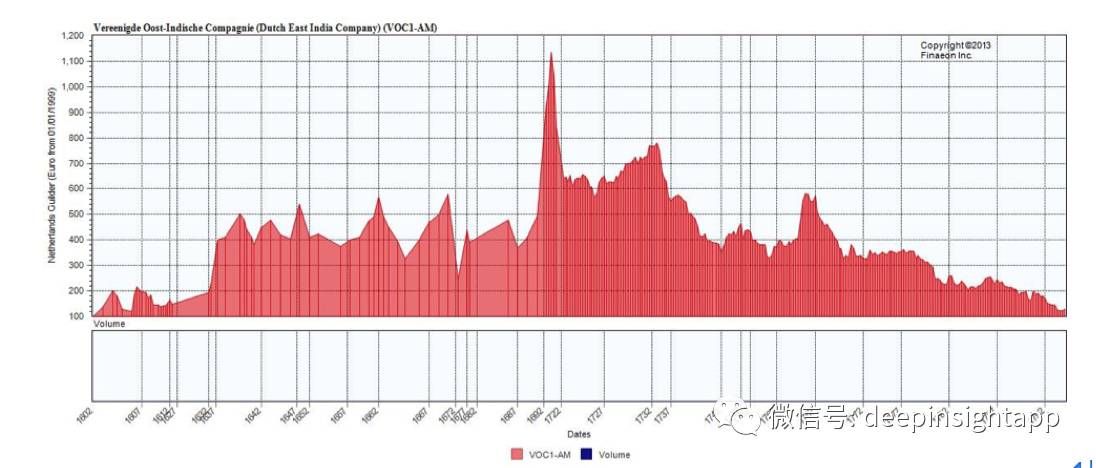

有些年份上,公司为了摆脱库存,会以产品、鲜花、香料或者债券等方式支付股利。但显然股东们更想要现金而不是货物。20%-30%的股利的确很高,但是考虑到公司股价一直在400左右,实际股利就只有5%-7%,比荷兰国债高,但比新兴市场(比如俄罗斯、瑞典)的债券利率要低。

如上图所示,公司股价从1602年的100开始,1607年达到200,1609年经历了疯狂抛售后,在1630年开始达到了400,之后股价随着公司业务而起伏,1702年因为泡沫经济股价超过了1000,随后回落到600,在18世纪40年代恢复到800,随后一路下跌。这可能也反映了荷兰乃至全球的经济。

阿姆斯特丹证券交易所还因为联合东印度公司做出了一系列创新产品,比如期货合同、期权、卖空,甚至引发了第一次卖空浪潮。Isaac le Maire在联合东印度公司的早期是它最大的股东,他掀起了对联合东印度公司的卖空浪潮,目的是为了用更便宜的价格再把这些股份买回来。这一举动也让政府开始规范证券市场,在1621年、1623年、1624年、1630年和1632年政府都试图阻止金融市场的卖空、期权交易等行为,然而事实证明政府干预并不奏效。

阿姆斯特丹证券交易所在1600年至1800年间没有新的大公司上市,只有联合东印度公司和西印度公司两只重要的股票在交易。荷兰的金融创新导致的低利率也阻止了阿姆斯特丹证交所的发展。荷兰不像法国和英国,没有集中发行的国债,政府债券在交易所中占比很少。由于分散化的政治性质,荷兰的政府债只在当地流通。联合东印度公司和WIC对股市有着决定性的影响,而这两家公司又不发行新股,荷兰债券又分散在各个城市,市场又小,使得荷兰人只能投资外国债券。

18世纪荷兰报纸上经常会列出法国债券的价格、英国统一公债的价格、英格兰银行的股价、英属东印度公司和在伦敦的南海公司的股价,但从来没有阿姆斯特丹证交所的债券或者股票的价格。

除了殖民贸易,在十九世纪之前没有一个资本主义公司需要像联合东印度公司和西印度公司这么大的资金支持。所以荷兰的资金只能投资债券而非股权。美国、瑞典、法国、英国、俄罗斯、德国、澳大利亚,世界各国纷纷到荷兰来集资。这样一来,荷兰的投资者能够得到更高的回报,却对荷兰经济无益。

阿姆斯特丹证交所没落的另一个因素是股份只能按月、按季登记,而在伦敦,不仅每天可以登记注册股票、债券,所有股票都可以交易。英国和法国债券在17、18世纪持续增长,定期引入新的投资者。反观联合东印度公司的股票,大部分是不交易的,又没有集中发行的政府债券,阿姆斯特丹没有给投资者投资的机会。

在工业革命之前的公司都很小,不需要在证交所募集资金。船运是个高风险高回报的行业,所以投资者都会同时投资不同的船只来分散风险。17、18世纪的殖民地贸易将这一状况带入了一个新的阶段,让成千上万个投资者同时投资成千上万艘船来降低风险。拿破仑战争之后,全球的金融中心从阿姆斯特丹转移到了伦敦。尽管这一过程持续了几十年,但还是让人意外,全球金融中心的转移可以那么轻易。

这其中有很多因素是阿姆斯特丹无法控制的,尤其是政治因素,比如在拿破仑战争中被法国占领,战后又失去了殖民地。

回顾历史,荷兰曾经也是有机会在1815年之后延续金融中心地位的。

荷兰没有好好利用证券市场,让更多的公司参与进来,一直只局限于联合东印度公司和西印度公司;没有集中的政府债务导致了债券市场不能充分发展;没有扩大联合东印度公司的股本,却用借债的方式最后导致了公司的破产;联合东印度公司没有留存足够的收益用来发展,也没有提供大量股票鼓励交易。

在联合东印度公司和西印度公司倒闭后,阿姆斯特丹交易所的重要性就开始消退。外国国债占据了主导地位,19世纪20年代以后外国国债交易转移去了资本更成熟的伦敦。

当然,不管阿姆斯特丹能否预见到这一切,可能都改变不了全球金融中心的转移。这是伦敦应该吸取的教训。整个19世纪伦敦成为了全球资本主义的发动机。但在二战以后,纽约取代了伦敦。现在纽约也要吸取教训。全球金融中心必须要不断发展、创新和开放,不然就会被取代。

版权问题、商务合作、读者投稿

微信号 mindcherisher

电话+86 186-1633-5129

点击阅读原文,链接至扑克投资家(puoke.com)

获取更多、更及时的干货内容