经历

了过去几年持续的下跌之后,从2016年下半年开始,作为实体经济投资活跃程度晴雨表之一的挖掘机销量开始不断上涨。据中国工程机械协会数据,2017年1月中国挖掘机销量为4548台,同比增长54.17%;这已经是挖掘机销量连续第5个月出现上涨。这也是近五年来,挖掘机销量在1月份首次出现正增长。

除了挖掘机销量大涨外,反映经济运行的另一个重要指标,重卡的销量也出现了快速增长。伴随着这些中游

重型机械等行业的转暖、地方政府投资目标陆续出炉等因素叠加,各界对基建投资加大发力充满了期待。“撸起袖子加油干”的寄语在

鼓舞人心的同时,也强化了市场对基建投资加码的预期。今年基建投资真的会超预期吗?政治周期是否会对基建投资产生影响?为了实现稳增长目标,基建投资规模多少方可?基建的资金来源有哪些?政府财力是否可承受基建之重?

知者行之始,

中国金融四十人论坛特邀研究员、华融证券股份有限公司首席经济学家伍戈等人

对上述系列问题进行了分析。他们认为:

1、随着中游重型机械等行业转暖、地方政府投资目标陆续出炉等因素叠加,近期各界对基建投资加大发力充满期待。但事实上,目前各省公布的固定资产投资目标比2016年仅增长7.6%,增速相对温和且完成进度存在不确定性,加之政治周期对固定资产投资影响逐渐弱化,我们预计固定资产投资难有超预期表现。

2、为实现2017年6.5%的GDP增速,在制造业投资回暖、房地产回落的情形下,基建增速预计为16.9%-18.7%,较去年略有上升,但达不到市场预期的20%。预计基建投资规模约18万亿。

3、政府仍将持续加杠杆。尽管中央政府推出债务置换解决政府存量债务问题,专项金融债和PPP也能一定程度缓解政府新增债务问题,但财政发力势必导致政府杠杆率持续上升。保守预测2017年政府负债率约46%,较去年上升2个百分点,政府杠杆率攀升引致金融风险进一步累积。

4、短期看,政府进行基建投资心有余、力也足,短期刺激手段尚多、配套政策渐完善。但长期看,金融债务风险仍在不断积聚。专项金融债引致财政赤字货币化风险,PPP存在明股实债、抽屉协议等隐患。控制收益率过低的基建项目,增强财政收支的可持续性至关重要。

◎文丨伍戈、孙珍珍、李光永、林渊

近期有23个省市陆续发布了2017年固定资产投资目标增速,投资规模达48万亿,部分市场人士为之哗然。在未来房地产投资可能出现下行的背景下,中游的重型机械等行业却呈现出较强转暖特征,于是有人对开始基建投资可能的超预期充满了期待。

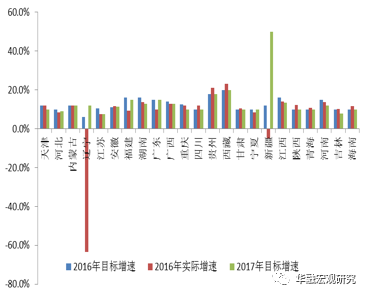

2017年固定资产投资真的会大爆发、基建真的会超预期吗?我们预期并非如此。以上述23个省市为样本,研究可以发现:(1)与2016年相比,2017年目标增速有10个省份下降,10个持平,3个上升,上升省份中新疆、辽宁、安徽基数较小;(2)2016年固定资产目标投资规模44.88万亿,实际完成43.01万亿,完成率95.82%;(3)2017年固定资产目标投资规模48万亿,比2016年目标投资额仅增长7.6%。从公开省份固定资产投资目标来看,并未如市场热议的那样远超预期。

此外,尽管有部分省份未公布投资增速,但其对全局影响不大。如北京、上海、浙江告别投资驱动发展模式,山西、黑龙江短期难以改善,湖北、山东云南本身增速就高,这些地方固定资产投资短期也较为稳定。

图1:2016、2017年固定资产投资目标增速对比

数据来源:WIND,华融证券

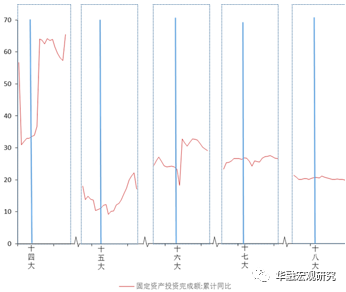

尽管如此,随着各地政府换届拉开序幕、十九大近在咫尺,还有观点认为政治周期因素也会使得今年地方投资超预期。通过观察历史数据,我们可以看出,在中央换届当年固定资产投资完成额增长较为平稳,而在换届的下一年投资往往会有所提升。但2012年之后,政治周期对固定资产投资的影响似乎已经弱化。

图2:政治周期与投资的关系有所弱化

数据来源:WIND,华融证券

基于地方固定资产投资目标增速相对温和、政治周期影响弱化,我们判断今年固定资产投资仍难以超预期。事实上,基建规模基数大、地方债务限额客观上也将继续制约基建的发力程度。加之制造业有望回暖能一定程度上弥补房地产投资回落,我们判断2017年基建大规模扩张的必要性也是有限的。

如果2017年GDP增速要达到6.5%,基建需要投资多少?在进行基建投资预测之前,我们先对GDP中的非投资数据进行假设:尽管2017年外需可能有所改善,但由于贸易战等原因不确定性仍较大,且近几年外需占我国名义GDP比例较小,我们假设2017年其占比暂不变;消费方面,居民人均可支配收入增速低于GDP增速,短期难以大幅改善,我们假设其维持原有变化趋势。

图3:固定资本形成额的占比变化

数据来源:WIND,华融证券

在进行基建投资的具体预测时,我们先考察按支出法计算GDP所用的投资指标,即固定资本形成总额(表1)。近2年固定资本形成额占名义GDP比例略有下滑,假设2017年继续下滑至40%。此外,固定资本形成额占固定资产投资比例下滑较快,假设2017年在2016年基础上进一步下降至50%。

图4:固定资产投资的结构变化

数据来源:WIND,华融证券

数据来源:WIND,华融证券

固定资产投资的内部结构方面,我们认为2017年制造业增速有所回暖为6%(2016年为4.22%),其他投资(除房地产、基建、制造业)增速保持7%不变。最后,我们的预测结果是:在房地产投资增速预计保持在3%-5%区间的情形下,基建投资增速或维持在16.9%—18.7%的范围。

表1 2017年基建投资规模的预测

兵马已动,粮草何方?解决上述大规模的基建投资规模,政府的主要融资方式及其规模如何呢?根据历史经验和现实约束,我们的大致预判如下:

(1)地方债

2016年地方政府债券发行规模6.04万亿元,较2015年增长57.65%,其中新增债券1.17万亿元,置换债4.87万亿元。2017年是地方债务置换的最后一年,地方债发行规模将持续扩大,预计规模7万亿,资金主要投向是基建。为解决如此大体量的地方债,2月21日财政部发布的《关于做好2017年地方政府债券发行工作的通知》鼓励具备条件的地区在合法合规、风险可控的前提下,研究推进地方债银行间市场柜台业务,便利非金融机构和个人投资地方债。投资主体范围的扩大将极大改善地方债务的流动性难题。地方债资金成本约3%-4%。

(2)城投债

2014年-2016年城投债发行规模分别为1.92万亿、1.78万亿、2.43万亿。2017年城投债发行规模扩张或有限,主要有两点原因:一是城投债置换复杂、难度大,需要平衡多方利益关系;二是地方债放行,城投债正打破隐形担保、刚性兑付等遗留问题。我们预计2017年城投债发行规模约为2.6万亿,资金成本约4%-5%。虽然城投公司开始朝综合化方向发展,但现阶段城投债主要投向仍是基建。需要指出的是,城投债发行主体非政府,不算政府直接债务。

(3)银行贷款

银行贷款因资金成本高在基建资金来源中占比逐年下降,近两年约占15%。在资产荒背景下,基建深获银行信贷青睐,银行放贷意愿较高。2017年1月份新增信贷规模2.03万亿万,其中企业中长期贷款1.52万亿元,同比和环比分别多增4600亿元和8246亿元。预测2017年银行信贷为基建投资贡献2.5万亿,资金成本约6%-7%。

(4)专项金融债

2015年9月,国家为保持经济增长有效拉动投资,经国务院批准,由开发银行、农业发展银行在银行间市场发行债券筹资设立专项建设基金。国开行、农发展行定向邮政储蓄银行发债利率约4%,中央财政贴息90%后3.6%,债券名义利率0.4%,加上税金手续费管理费约1.2%。2017年稳增长压力依旧较大,我们预测专项建设基金将继续发行,预计规模2万亿,其中75%是基建投资,政府承担720亿的贴息费用。考虑到去年3季度专项金融债曾经暂停过,因此不排除2017年少发或者不发专项金融债的可能性。

(5)PPP

经过前两年的推广培育,2017年或将迎来PPP的落地高峰期,预计落地规模约2.5万亿。PPP是政府用少量资金撬动社会资本共同参与投资从而实现共赢的投融资模式。政府在项目公司中的持股比例低于50%且不具有实际控制力及管理权。这部分出资计入政府承担的股权投资支出责任,不算政府直接债务。PPP证券化的快速推进会为参与PPP项目企业注入更多流动性,提高PPP对社会资本的吸引力。

图5:基建投资的主要资金来源(单位:万亿)

数据来源:WIND,华融证券

注:以上地方债包括债务置换

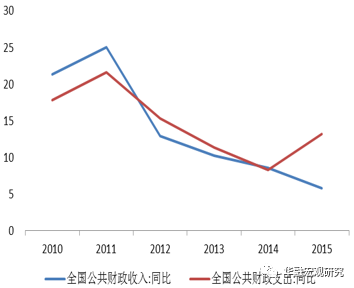

鉴于中央将防风险放在更为重要的位置,2017年我们预计财政赤字率或维持在3%。但这并不代表政府财政压力减缓,政府财力仍将面临大考。目前政府依然面临财政困境,收支趋势背离。例如,2016年全国一般公共预算收入15.96万亿元,比上年增长4.5%;全国一般公共预算支出18.78万亿元,比上年增长6.4%。面对2017年预计基建投资规模约18万亿,政府是否可以承受压力?

图6:财政收支趋势开始背离

数据来源:审计署、华融证券

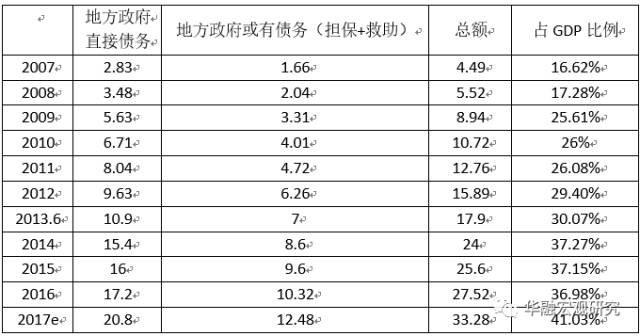

事实上,近年来政府杠杆率持续上升。我们根据政府官方数据进行保守测算,2012-2016年全国政府偿还责任债务余额分别为19.07万亿元、20.7万亿元、24.95万亿元、26.7万亿元、29.79万亿元。至于或有债务,审计署公布的三年数据中或有债务与直接债务之比约0.46,按照这一比例,2012-2016年全国政府或有债务分别为8.7万亿、9.58万亿、11.48万亿、12.28万亿、13.7万亿。以2013年审计署匡算政府或有债务平均代偿率20%测算,2012年-2016年全国政府负债率分别为:39%、38%、42%、42%、44%。

图7:政府负债率仍将上升

数据来源:审计署、华融证券

如果2017年为实现GDP增速6.5%,中央政府直接债务余额将约13万亿,地方政府直接债务余额约为20.8万亿,二者合计33.8万亿元。或有负债仍沿用0.46的比例约为15.55万亿元,按代偿率20%估算,可得出全国政府负债率为46%。可见政府负债率仍将不断上升,加杠杆步伐不减。

地方政府也势必继续加杠杆。2010年-2013年地方债务余额年复合增长速度高达22.9%,2014年增速为34.08%。2015年开始中央通过债务置换和债务限额等管理办法为地方政府去杠杆,随后两年增速约7%。为实现2017年稳增长的目标,地方政府债务增速需达到20%。地方政府债务问题无疑继续成为中国经济的风险点。需要说明的是,2015年开始财政部对地方政府实行限额管理,官方公布政府债务限额或低于我们测算值。

表2:关于地方政府债务的保守估算

数据来源:2010年、2012年、2013年《审计署:全国地方政府性债务审计结果》;2011年通过加权平均确定增速;2014年、2015年《关于提请审议批准2015年地方政府债务限额的议案的说明》;2016年《2016年中央财政预算》

短期看,2017年政府通过基建投资稳增长心有余、力也足,短期刺激手段尚多、配套政策渐完善。各省公布的固定资产投资目标增长温和、政治周期对投资影响逐渐弱化,我们判断基建投资增速或为16.9%-18.7%,达不到市场预期的20%。但外需不确定性、政府投资意愿等可能对基建投资产生重大影响。

长期看,通过财政发力稳经济增长的做法不可持续。为了稳增长而搞基建使得政府不断加杠杆,财政金融风险进一步累积。我们保守预测2017年政府负债率约46%,较去年上升2个百分点。特别地,对基建融资贡献较大的专项金融债有财政赤字货币化风险,而被寄予厚望的PPP存在明股实债、抽屉协议等隐患。基建项目资产端收益是否高于负债成本是政府举债科学与否的关键。唯有加强财政收支的可持续性,夯实经济增长的内生动能,方可实现中国经济的长治久安。

(本文来源:微信公众号“伍戈经济笔记”)

近期文章精选:

中国顶尖经济学奖——浦山世界经济学优秀论文奖(2016)在沪颁奖

【浦山奖获奖论文】要保持货币政策“稳健中性”,这个问题必须搞清楚

反思2016年的两种经济现象——二线城市房价及PPI大涨