1、应收账款资产证券化概述

(1)应收账款资产证券化概述

应收账款是指权利人因提供一定的货物、服务或设施而获得的要求义务人付款的权利,包括现有的和未来的金钱债权及其产生的收益,但不包括因票据或其他有价证券而产生的付款请求权,也不包括由基础债权创设的如“收益权”之类的权益。

应收账款包含的权利包括:

(2)应收账款证券化定义

应收账款证券化就是企业(原始权益人、发起人)将向消费者提供产品或服务所取得的应收账款(债权)真实“出售”给特设机构SPV,SPV 公司以购买的应收账款组合(资产池或资产组合)为担保发行证券,用发行证券取得的收入购买发起人(企业)的应收款。

经过这样的操作,企业就可以把自己不流通的存量资产或可预见的未来收入转换为现在的现金流量。这就可以满足企业对现金的现时需求,进行投资扩大再生产或投资一个新项目或补足流动资金缺口维持正常生产。

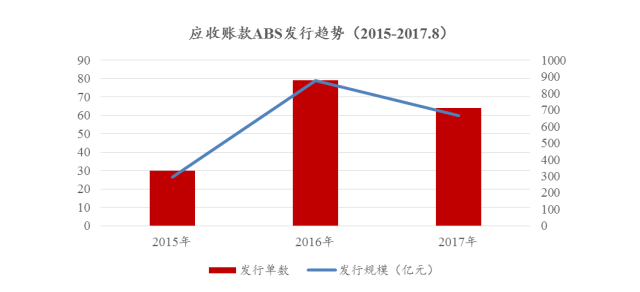

(3)应收账款证券化发行情况

截至2017年8月,应收账款资产支持证券化共发行1941.19亿元,发行余额比重占企业资产支持证券的16.75%。

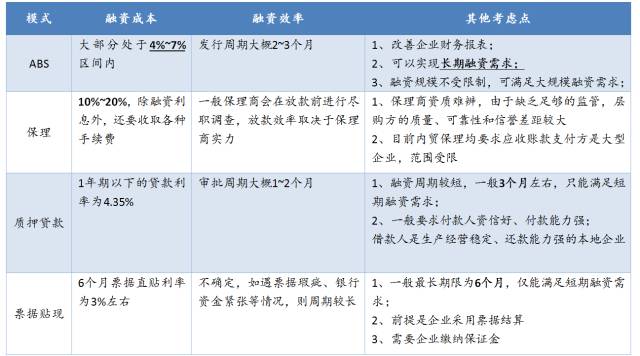

(4)应收账款ABS发行驱动力分析——融资优势

2016年1月27日,国务院总理李克强主持召开国务院常务会议,会议确定金融支持工业增效升级的措施,其中包括:鼓励大力发展应收账款融资。在宏观经济整体下行、中小企业融资渠道狭窄的背景下,发展应收账款融资为盘活存量资金、拓宽融资渠道,提供了新的途径。

(5)应收账款ABS发行驱动力分析——出表优势

根据国企央企相关通知,应收款项、存货占流动资产的比重应控制在50%以下。

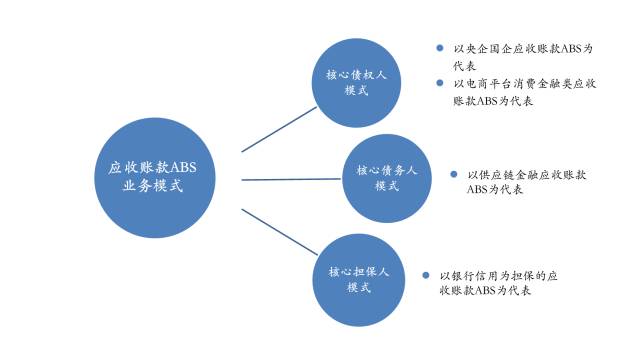

(6)应收账款业务模式探究

(7)应收账款ABS——核心债权人模式

应收账款的债权人具有雄厚的实力背景,持有大量应收账款,为优化财务报表或融资需求而进行证券化:

以央企、国企应收账款ABS为代表——出表需求

:以集团为原始权益人发起专项计划,在此过程中集团归集其数家子公司的应收账款并打包作为基础资产;集团旗下数家子公司作为联合原始权益人发起专项计划,将其应收账款打包作为基础资产。其特点为:

①出表为最主要动机和诉求,融资非主要考虑事项;

②涉及主体众多,子公司、央企财务公司、央企资产管理公司等,需预留协调时间;

③子公司向集团转让资产属于关联交易,预先归集资产,需董事会/股东会审批;

④可能涉及国资、上市公司、军事、保密等法律法规,资产更换概率大;

⑤信用支持源于基础资产自身,如债务人资信情况、基础资产分散度等;

以京东白条应收账款ABS为代表——融资需求

:应收账款ABS的抵押率相对于保理或者抵押贷款更高,同时,对于关联方应收款发行ABS没有限制。

(8)应收账款ABS——核心债务人模式

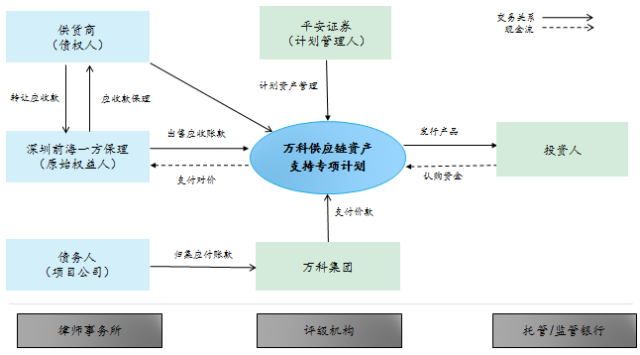

以供应链金融应收账款ABS为代表的核心债务人模式:应收账款的债务人具有雄厚的实力背景,以核心债务人的资信为整个应收账款ABS提供信用支持,主要以供应链金融应收账款证券化为代表。供应链金融,实质是N+1+M融资,以“1”为核心,即核心厂商,上游N个供应商,下游M个经销商。因整个供应链条上,核心厂商向上游供应商采购原料时尽量拖长付款周期,向下游经销商销售产品时尽量要求其预付货款,所以会导致上下游中小企业的资金紧张,而供应链融资,即是向核心企业的上下游中小企业提供综合性金融方案,也即它的目标是核心企业的原材料提供商和经销商。

原始权益人:深圳市前海一方商业保理有限公司;核心债务人:万科及其项目公司;交易结构:保理商先支付保理融资款,从供应商处收购应收账款,构建存量基础资产;前海一方将获得的应收账款打包作为基础资产,发起专项计划。

该项目是首单获得监管部门放行的服务于房地产核心企业及其上游供应商的资产证券化产品,也是作为供应链金融对接资本市场的一次全新尝试,开创了供应链融资业务的新模式。

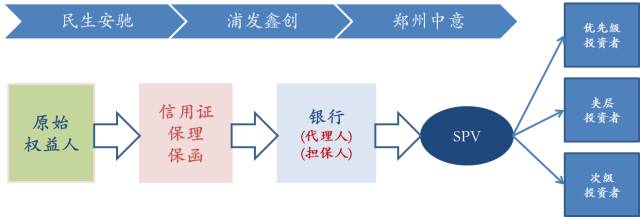

(9)应收账款ABS——核心担保人模式

以民生安驰ABS为代表,核心债权人模式指的是应收账款的担保人具有雄厚的实力背景,主要以银行信用为担保的应收账款ABS为代表。其基础资产为企业拥有的各种应收账款债权(贸易应收账款、工程应收账款等),其特点在于就每一笔应收账款债权而言,都有银行为其提供信用保证。

基础资产构成:

①国内信用证开证行确认付款的应收账款债权: 原始权益人因其作为受益人的国内信用证获得开证行付款确认而向开证行享有的,要求开证行到期支付信用证下款项的权利。

②银行付款保函担保的应收账款债权: 银行开具国内付款保函以担保债务人按期足额支付基础交易合同价款的贸易应收账款债权、工程应收账款债权及/或租赁应收账款债权。

③银行提供买方信用风险担保保理服务的应收账款债权: 银行对基础交易合同价款支付提供国内保理项下买方信用风险担保保理服务的贸易应收账款债权、工程应收账款债权及/或租赁应收账款债权。

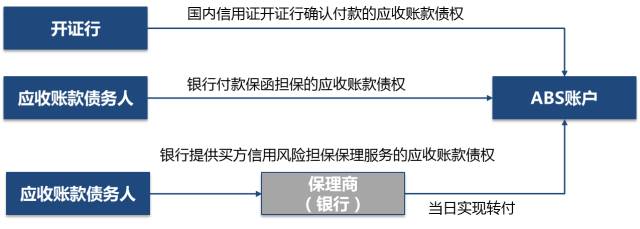

付款主体(正常状态下)

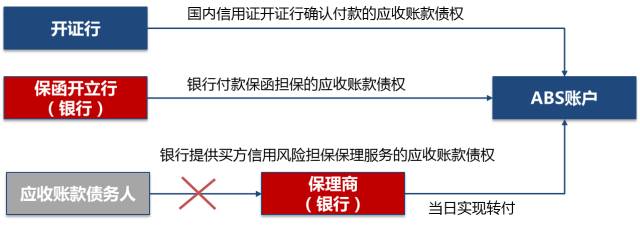

付款主体(特殊状态下)

2、应收账款资产证券化实务操作要点

(1)应收账款证券化基础资产特征

①应收账款期限较短。由于企业的应收账款周转速度越快,企业的流动资金越充足,反之周转天数越长,企业的经营活动受到的影响就越大。

②应收账款无利息收入。国外应收账款一般采用赊销形式,是企业给予客户还款期的宽限,因此只要在约定的日期之前客户完成对销售企业的支付即可,无需支付利息。

③应收账款可能存在价值摊薄。应收账款价值摊薄是指任何因非信用事件导致的应收账款的减少。主要包括对债务人出具的贷项通知单(因清单错误或者产品质量问题而对债务人开具,用于抵减应收账款),对客户提供的折扣等,会对应收账款的价值产生很大影响。

④应收账款通常没有抵质押物担保。应收账款一般是销售企业基于客户的信誉为促进经营获得而提供的赊销,因此一般不需要客户提供抵质押物担保。

⑤不同类型的应收账款之间同质性不高。应收账款的形成与业务类型密切相关,比如大企业之间的应收账款通常金额较大,而大企业对下游众多小企业形成的应收账款的金额通常不大,因此业务类型的不同造成应收账款之间的同质性不高。

⑥入池资产数量比较灵活。入池资产数量方面,可以根据应收账款的金额大小灵活选择入池笔数,例如,公共企业(如水、电、煤气等)金额较小的应收账款入池时,入池资产笔数会比较多,而选择大型企业间的金额较大的应收账款入池,则相应的入池资产笔数则会缩小。

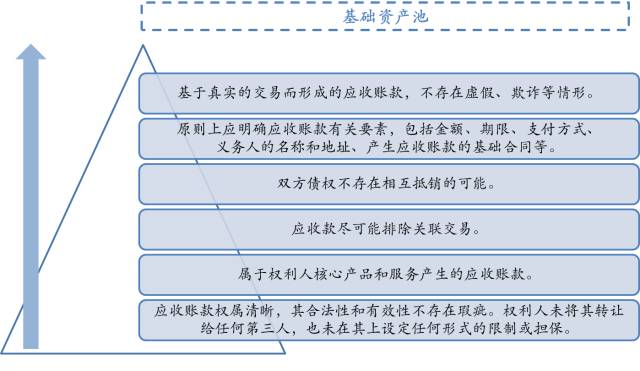

(2)应收账款证券化基础资产的筛选标准

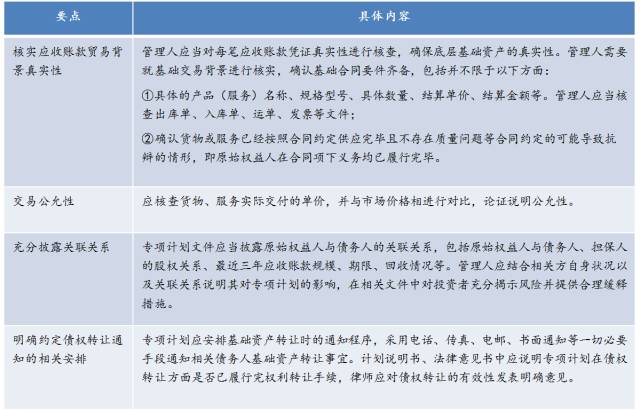

(3)应收账款证券化关注要点

(4)应收账款证券化发行中难点及解决方案