2016年可以说是黑天鹅乱飞的一年:国内股市以熔断开局到全年震荡下跌12%、债市从一路小牛到以跌停收官、房地产市场从暴涨到大力度调控、期货市场一路高歌猛进但中间巨幅波动令人胆战心惊;国际市场上英国脱欧公投意外过关、美国大选特朗普当政、意大利公投失败、人民币汇率即将破7关口……

展望2017年,中国经济及金融市场将何去何从?

就在去年12月中旬召开的中央经济工作会议中已明确定调:抑制地产泡沫和防范金融风险将成为2017年经济工作的首要目标,同时将深入推进“三去一降一补”,着力振兴实体经济。那么,在此背景下,2017年大类资产配置将呈现哪些新变化,投资者又该如何提前布局?

格上理财建议2017年超配股权类、股票及海外资产,标配债券及大宗商品,减持现金及房地产投资。

人无股权不富,中国已进入股权投资的大时代

赵薇投中国创意控股赚了11倍!

红杉投聚美优品赚了144倍!

IDG投搜房网赚了108倍!

赛富投58同城赚了48倍!

鼎晖投360赚了40倍!

今日资本投京东赚了121倍!

徐小平投聚美优品赚了800倍!

王刚投滴滴赚了1000倍!

米拉德投腾讯赚了2000倍!

软银投阿里巴巴赚了3000倍!

……

这就是股权投资的魅力,未来五年是“人无股权不富”的时代。

“大力推进大众创业、万众创新的政策措施,增添企业活力……鼓励地方设立创业基金……”这是李克强总理多次在其主持的国务院常务会议上就推动大众创业、万众创新作出的部署。股权投资最大的优势就是抓住微观投资机会,提前布局未来有机会的企业,分享企业盈利带来的收益。

从2014年起,中国股权投资行业募集、投资及退出金额均高速增长。目前市场上活跃的1万多家股权投资机构管理资本量总计超7万亿元人民币,投资案例数量及投资金额均已超越欧洲地区,中国也成为仅次于北美地区的全球第二大私募股权投资市场。

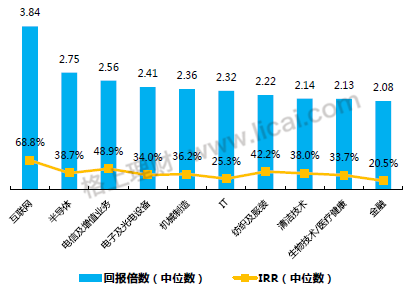

从投资者更为关心的回报率来看,近十年,中国股权投资的内部回报率平均在20%以上。从不同行业来看,互联网最引人注目,以 68.8%的投资IRR(中位数)和 3.84 倍投资回报倍数(中位数)领跑所有行业。其次是医疗健康行业,在中国人口老龄化、国民医疗保健意识逐步增强以及新医改等政策驱动下,近几年医疗健康行业持续快速增长,行业投资回报率也逐步拉升,平均内部回报率高达33.7%,投资回报倍数达2.13倍。另外,今年10月中共中央、国务院印发的《“健康中国2030”规划纲要》中也明确了“共建共享、全民健康”的战略主题并定下明确目标:到2020年,健康服务业总规模超过8万亿,到2030年达到16万亿元。

不同行业投资回报率及回报倍数

数据来源:清科研究中心

因此,不论从政策角度还是风险收益角度衡量,我们都建议投资者将股权类资产作为家庭资产配置中的重要部分。

四大理由支撑,战略性看好今年A股市场

虽然2016年A股的表现不尽如人意,但展望2017年,我们认为A股市场长期的投资机会已经到来。

首先,我们从历史上的真实收益率去看,其实A股一个牛长熊短的市场。过去五年,所有A股上市公司平均的年化收益率超过30%,过去十年A股真正不赚钱的时间只有2年半,而且每次真正的熊市持续时间不超过1年。我们认为,从2015年下半年去杠杆导致的熊市已经结束,市场已经具备了进入牛市的条件。

其次,货币超发导致社会中有大量资金,这些钱必须找到一个载体来吸纳。从交易活跃度、市场深度和容量的角度看,能够承载大量资金的无非是三个市场:股市,房地产和债市。基于我们的研究,中国房地产市场短期大概率已经见顶,而债券市场正在经历一轮调整。相比较而言,股市在调整了一年后,估值更有吸引力。

第三,我们对比了全球经济后,发现中国依然是全球经济体中最有希望的国家。虽然GDP增速下了一个台阶,但依然远远高于美国、欧洲和日本。而经济发展是推动股市上涨的原动力,中国这样拥有完成工业体系、充足的资本、较强的技术和大量受过教育劳动力的强大经济体,股市没有持续下跌的理由。

最后,每一波牛市背后都有政策的影子。我们已经看到养老金将要入市的迹象,而经济转型也需要一个健康的股市作为支撑。从规模体量看,养老金大约在4万亿,远远超过1.79万亿的社保基金。同时,对比当年美国和日本养老金入市的历史阶段,也都催生了一次长期牛市。

人民币贬值趋势延续,海外投资必不可少

美联储宣布加息的同时预计2017年将有3次加息。不管未来美联储加息几次,只要加息预期存在,人民币就面临贬值压力。在人民币对外、对内均贬值的大环境下,海外资产配置必不可少。

据招商银行与贝恩公司《2015中国私人财富报告》 统计,截至2015年末,我国已有近37%的高净值人士及60%的超高净值人士纷纷进行了海外投资,而这一比例正在逐年上升。从海外投资配置比例来看,我国刚刚起步。全球高净值人群54万亿美元的财富总量中有24%投向了海外资产,而中国高净值人群财富总量4.4 万亿美元,目前却只有5%的财富投向海外,可以说中国海外投资的空间非常巨大。

在布局海外投资的基础上,我们建议超配一些港股基金。首先,投资港股可以对冲人民币贬值的风险。因为港币是施行联系美元的汇率制度,香港政府有足够的外汇储备令港币紧盯美元,因此,以港币计价的港股可以说是最强的美元资产。另外,目前港股估值为全球市场最低,且股息率非常高,随着港股通等投资渠道的不断放开,港股吸引了不少公私募及险资等机构投资者,近期多只投资港股的QDII基金由于换汇额度限制,均暂停了申购而通过港股通渠道转战港股。

大宗商品均价有望整体上移

2016年以来,随着股指期货受限及供给侧改革的顺利推进,大宗商品价格出现触底反弹。

在2017年在我国“去产能、去库存、去杠杆、降成本、补短板”的宏观政策推动下,预计国内大宗商品需求将稳步增长,另外,国际上特别是美国的商品需求有望在下半年边际扩张。在这一背景下,未来大宗商品均价整体仍将上移。

商品价格的上涨必然拉动商品期货价格的上涨,因此,我们建议投资者可以配置一些以商品期货为投资标的的CTA基金,特别是股指期货一旦放开,将会给CTA基金带来更多的盈利机会。

债券投资以稳为主,可交债或成市场亮点

债市在历经2年多的牛市以后,在资金面趋紧、叠加信用违约再现、表外理财纳入MPA、美元加息等多重因素影响下,2016年10月下旬开启了一轮大幅度调整。

展望2017年,宏观经济基本面不支持债券市场,财政政策积极,基建投资维持高位,民间投资、固定资产投资触底回升,长端利率有上行压力,通胀紧缩局面的改善也使得货币政策宽松预期大大降低,流动性预计维持紧平衡。

影响2017年债市走势的利空因素多于利多因素,但房地产投资的不确定性、机构配置行为以及风险偏好的变动都可能导致利率产生波动,带来一定的阶段性交易机会。

另外,可以特别关注具有独特性质的创新衍生类债券,比如可交换债。一方面其拥有固定票息筑底因而具有较高的安全性,另一方面还拥有较高担保比例的股票做质押,当标的股票上涨时还可以转股获得超额收益。

因此,我们整体上对2017年债券市场走势持谨慎态度,投资策略上以防御为主,把握特殊投资机会。

降杠杆大背景下,房地产投资需等待下一个窗口期

由于金融监管的放松,允许金融机构同业存款发放贷款等因素影响,2015年北上深开启本轮房价上涨。2015年北上深的存款增速几乎都在50%以上,对应房价也普遍上涨了50%以上。

近几年北、上、广、深房价走势

数据来源:WIND,格上理财研究中心

但目前北上深的存款增速基本归零,意味着流动性拐点已经出现,再加上近期出台限贷降杠杆等调控政策趋严的背景下,2016年或是中国地产市场的短期拐点,2017年全国商品房销售回落是大概率。

综上所述,在未来国内外经济形势及预期下,格上理财建议2017年超配股权类、股票及海外资产,标配债券及大宗商品, 减持现金及房地产投资。

想要进一步了解各大类资产的投资机会,可通过以下方式进行咨询:

1、拨打咨询热线

400-080-5828

(推荐)

2、点击左下方“

阅读原文

”即可预约,获得资深理财师免费咨询服务。

格上财富:在基金业协会登记的私募基金管理人,十年深度研究,甄选阳光私募、PE/VC、海外基金等高端理财产品,为您的资产增值保驾护航!