点击

金融行业网

,金融大拿、业内人士都在这里

今日微信号力荐

理财头条

licaitt

(长按红色字复制)

今日微信号力荐

理财头条

licaitt

(长按红色字复制)

来源:综合自WEEX一起交易(ID:WEEXTrade)、华尔街情报、华尔街见闻、21世纪经济报道

导读:摩根士丹利近日发布了一份重磅报告,预计中国股市将迎来黄金十年,今年上证综指将达到4400点。这是迄今为止,国际投行对中国股市做出的最乐观预测。

近两年,外资机构看空中国经济的论调已是司空见惯,谈虎色变中,情人节却意外迎来了一股“清流”。

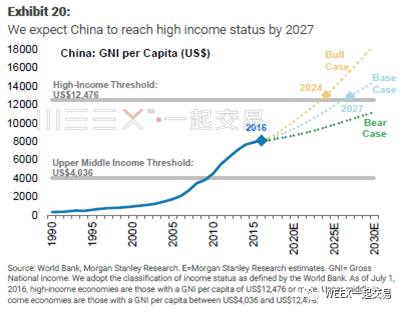

摩根士丹利认为中国将于2027年跻身高收入国家行列

摩根士丹利研究部门在2月14日为中国经济送上重磅“情书”,

看多中国经济转型升级,认为中国有能力回避金融冲击,走出中等收入陷阱,而其他新兴市场经济体很少能做到这一点。

摩根士丹(大摩)利昨日发布的这份118页的中国经济蓝皮书中,结合了30位大摩经济学家和股票分析师的研究成果,不再采用传统的12-18月的分析预计方法,而是针对远期问题的关注焦点做出解读,从宏观基调上辨清中国经济的发展道路。

蓝皮书中重要观点总结归纳如下:

当前环球新兴市场基金(GEMs funds)当中,中国所占的比重已达到历史新低,相对摩根士丹利国际资本指数(MSCI)数据已经跌破2004年的最低点,接近-5.5%,创十三年来新低,

说明新兴市场投资者对于巨额债务可能引发金融冲击,影响中国经济持续繁荣心存担忧。

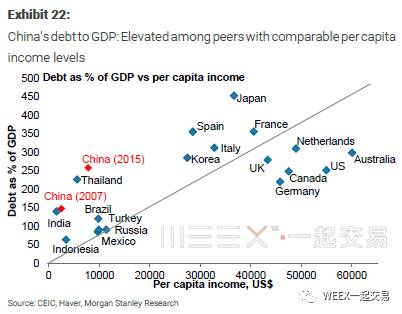

中国债务规模相对GDP占比在新兴市场经济体中处于较高水平

2007年中国债务规模相对GDP占比147%,到2016年已增长达279%,业已远超国际货币基金组织历史研报中提出的5年增30个百分点的警戒区域。投资者由此担心美国2008年和亚洲97-98年金融危机在中国重演;蓝皮书就这一点切入展开讨论,

认为市场在不了解中国债务循环性质的情况下,高估了中国因债务规模增长而可能面临的金融冲击风险。

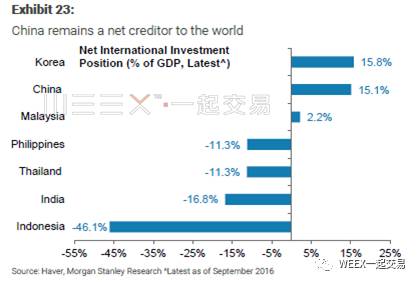

首先,债务规模的飞涨在中国有其庞大的储蓄规模“托底”,而且债务往往流向投融资领域,而非市场消费。其次,中国在国际上处于债权国地位,对海外投资净值占到GDP的13.7%,净资产结构抗冲击能力极强。再者,中国常年维持巨额经常账户盈余和外汇储备,而且并未面临严重的通胀压力,

即便银行系统当中存在坏账,中国政府完全有能力通过对市场注入资金,稳住国内流动性状况,避免金融冲击的发生。

不过相对GDP而言异乎寻常的债务规模,确实会对总体经济增长造成影响,中国经济去杠杆化的道路也不会一帆风顺;而一旦中国政府认为总体经济需求低于安全值,便会出手实施经济刺激以提振增长,防止边际效应影响社会稳定,造成短期内增速从放缓到复苏的“迷你循环”现象。2014到2015年上半年的经济增速放缓后,中国政府采取货币和财政刺激,并带来了2015年下半年延续至今的复苏期,就是这样一轮“迷你循环”的力证。

在过去近三十年中,中国作为全球化自由贸易、发展中国家追赶增长和劳动力低廉成本的主要受益国,

面对发达市场国家日益膨胀的贸易保护主义情绪,人均GDP进入中等收入陷阱缺乏进一步增长驱动,以及人口结构老龄化加剧人口红利消耗殆尽等宏观层面出现的问题,现在正处在重筑经济增长模型的十字路口上。