1、

当前鸡价上涨处在什么阶段?

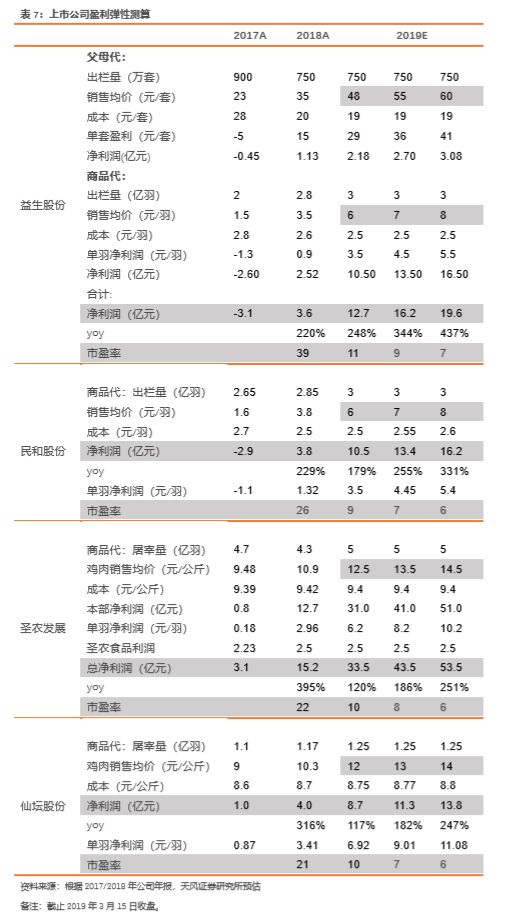

根据博亚和讯,截止2019年第10周,毛鸡出栏量下降,屠宰场收购难度增加,毛鸡收购价格涨回9元/公斤;屠宰场鸡肉产品销售价格跟涨幅度较低,销售速度有所加快。毛鸡价格回升,进一步推高鸡苗报价,鸡苗报价高点突破9元/羽,再创历史新高。本周毛鸡均价9.12元/公斤,较上周上涨12.04%;鸡肉产品综合售价11.63元/公斤,较上周上涨2.02%;鸡苗均价8.66元/羽,较上周上涨10.60%。

相应的,肉鸡养殖平均盈利水平提升至2.55元/羽;父母代种鸡场盈利额提升至6.16元/羽;市场屠宰盈利额回落至0.94元/羽。

可以大致看出,当前产业链价格传导并不顺畅,产业链上游景气明显好于下游,当前景气来自供给端而非需求端!

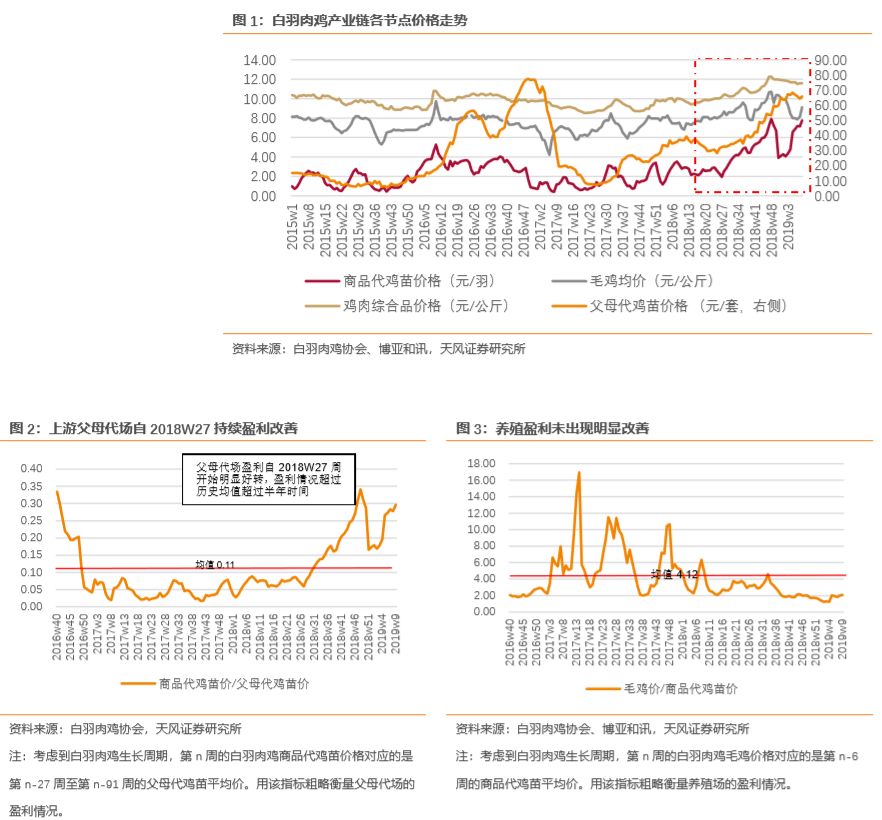

进一步求证本轮鸡价景气周期,我们复盘本轮景气周期各个产业链环节的盈利情况。假设到产业链各环节,包括父母代鸡苗场、商品代鸡苗场、商品鸡养殖场、屠宰场各环节效率(即psy、出栏体重等)难以发生较大幅度改善,考虑到白羽肉鸡的生长周期,当期毛鸡价格对应6周前的商品代鸡苗价格,当期商品代鸡苗价格对应27周-91周父母代鸡苗价格平均价,通过父母代鸡苗-商品代鸡苗价格比、毛鸡-鸡苗价格比、毛鸡-鸡肉价格比来看商品代苗场、商品鸡养殖场、屠宰场的盈利水平(注:比值并不代表实际盈利水平,但可以衡量盈利水平)。

从白羽肉鸡产业链各个环节的价格走势可以看出:

1)

本

轮白羽肉鸡是历史性强周期!

商品代鸡苗达到

历史新高

,破9元/羽!且除停苗期外,2018年8月起一直维持在4元/羽水平,父母代鸡苗场

持续盈利,时间超过半年!

父母代鸡苗自2018年6月持续上涨,维持50元/套已超过4个月时间!毛鸡价格节前也一度突破10元/公斤,是自2015年以来的

最高位

,鸡肉综合品售价节前也突破

历史高点

,达到12300元/吨水平。

2)

当前阶段白羽肉鸡的强周期主要源自供给收缩!

从2018年中期开始,行业景气开始,父母代场盈利改善(商品代鸡苗价格/父母代鸡苗价格)率先开始,且快速提升,维持高位。但下游养殖场、屠宰场盈利改善相对滞后。无论从改善程度还是持续时间来看,上游改善都强于下游,可以判断此轮鸡价景气主要来自上游供给端收缩的改善。

3)

猪鸡具有一定的消费替代性,但当前鸡价的景气中,低迷猪价反而起到负贡献。

2019年传统春节假期后,毛鸡和鸡肉价格回调明显。毛鸡价格回调近30%到7-8元/公斤水平;鸡肉价格回调约6%到11500元/吨水平。但父母代鸡苗和商品代鸡苗在停苗期结束后,快速回升至高位。我们认为,

下游毛鸡和鸡肉价格回调主要源自消费端低价猪肉的压制。

猪价低迷,下游鸡肉和毛鸡价格受到明显压制。而猪价当前阶段低位的原因是,节前多地由于担心非洲猪瘟影响,养殖户抛售生猪较多,导致节前开始猪价保持低迷持续至今,从上周开始猪价有所回暖。预计抛售生猪的影响将在4月之前逐渐消退。

未来,一方面,白羽肉鸡行业供给收缩的强周期逻辑仍将继续,最少持续至2019年底;另一方面,非洲猪瘟带来生猪产能大幅去化,远超历史周期,猪价上涨成必然,猪鸡之间的替代关系将为鸡价“锦上添花”。随着抛售猪影响逐渐消退,生猪产业的供给缺口预计在4月前后真正体现,且有望提前,届时猪价上涨将进一步助推鸡价格全面上涨。

下文,我们重点探讨当前市场最为关注的3个问题:

1) 白羽肉鸡行业景气,供给有增加的可能性吗?换羽如何?

2) 猪鸡之间替代关系到底有多大?猪价和鸡价到底何种关系?

3) 当前养鸡股处于何种估值水平?目标估值给多少合理?

2、白羽肉鸡供给有何新变化?

影响白羽肉鸡行业供给,主要包括祖代种鸡更新量(引种+国内自繁)、换羽、生产效率、鸡肉进口四大要素。考虑到白羽肉鸡的生长繁育周期,影响2019年行业供给主要取决于

1)2016-2018Q3的祖代更新量

(2018Q4的引种量至少需要15-16个月才能反应到毛鸡供给,即2020Q1)、

2)换羽量、3)生产效率、4)鸡肉进口量

。其中,祖代更新量为已知量,不存在预期差;换羽量和生产效率,包括2018年及之前发生的已知量,也包括2019年养殖户根据市场做出的行为变化,属未知量,存在预期差;鸡肉进口量,主要是中巴、中美之间的贸易变化预期,属未知量,存在预期差。

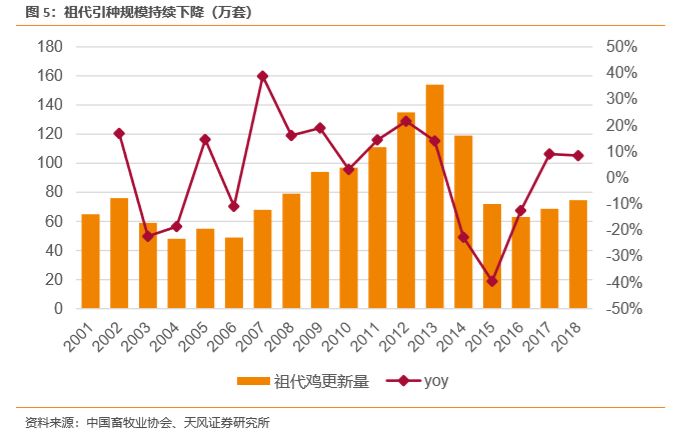

2

.1 祖代更新量处于历史低位,2019

年供给收缩有强支撑

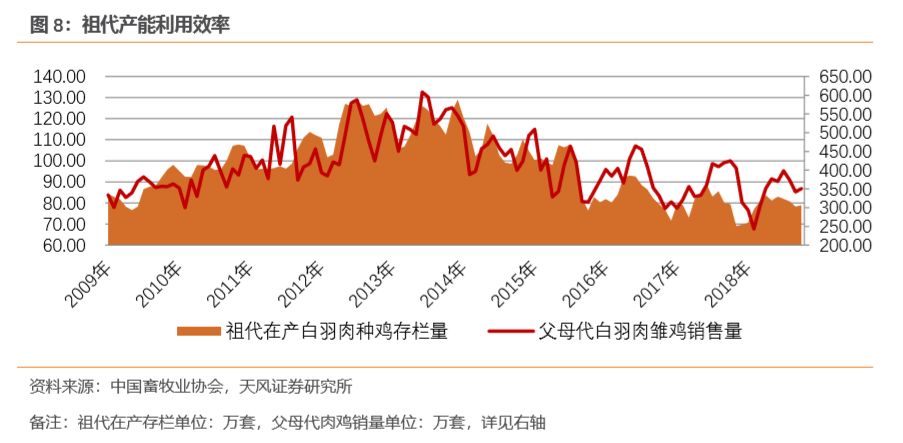

祖代更新量(引种+国内自繁)是供给的源头。2010、2011年白羽肉鸡行业景气,带来祖代鸡引种的快速上涨,2011年-2013年引种继续增长,产能严重过剩。为规范行业发展,2014年,白羽肉鸡联盟成立,对祖代鸡引种的数量进行上限规定。随着2015年起,海外禽流感疫情的爆发,国内引种进一步受限,2015-2017年,白羽鸡祖代鸡引种量大幅下滑。从2013年高峰期的154万套,下降到2016年低谷的63万套,降幅达到59%。

目前,新西兰及波兰是国内唯二的祖代引种国。根据白羽肉鸡协会数据,2018年全年,国内累积引种及更新祖代鸡约74.54万套,符合市场预期。

从白羽鸡生长周期看,祖代引种传导到商品代,最快需要15-16个月时间。加上在产产能消耗时间约10个月时间,则实际祖代更新量反映到毛鸡供应需要约26-28个月的时间才能显现。从祖代产能影响周期来看,2019年的商品代供应,对应于2016-2018Q3的祖代引种产能,为近年来最低点。

从白羽鸡生长周期看,祖代引种传导到商品代,最快需要15-16个月时间。加上在产产能消耗时间约10个月时间,则实际祖代更新量反映到毛鸡供应需要约26-28个月的时间才能显现。从祖代产能影响周期来看,2019年的商品代供应,对应于2016-2018Q3的祖代引种产能,为近年来最低点。

从月度引种量来看,2018年,国内祖代引种及更新量是从10月份才开始快速增加的

。按照正常的生长周期推算,那么这部分新增的引种量最快也需要在

2019底才能开始形成商品代产能,2020Q1才能形成实际鸡肉供给。

这意味着,产业景气有望贯穿2019年全年。而由于引种国主要是新西兰和波兰的局面较难改变,

2019年引种量也将保持在80万套以下水平,其中根据白羽肉鸡协会,2019年1月引种量数据为2万套。

2.2

2018

换羽“双低”:换羽基数低+换羽率低,且将持续2019年

换羽能力是产能供给的补充,换羽量=换羽基数*换羽比率,其对产能的影响主要包括:1)换羽基数,即能够用于换羽的产能,2)换羽比率,即强制换羽量占总产能的比重。

根据中国畜牧业协会禽业分会粗略计算,发现2018年换羽出现“双低”:

一是换羽基数低,

2018年的换羽鸡主要是基于2016-2017年的产能,而2013年以来,祖代白羽肉鸡存栏明显下降,2016-2017年均处于较低水平,这使得2018年换羽鸡的基数为历年来最低;对应2019年,换羽基数取决于2017-2018年的产能,仍然处于历史最低水平。

二是换羽率低

,根据中国畜牧业协会禽业分会数据,2018年累计强制换羽14.31万套,粗略估计换羽比率仅约12%,换羽率低,主要是因为2016/2017年大规模换羽导致后代质量明显下降,养殖疫病发生概率提升、养殖难度加大,使得购买换羽鸡的下游养殖户养殖成本上升效益下降,这倒逼养殖户选择质量更优的未换羽鸡苗,使得

换羽鸡无市场或者只能折价销售,

种鸡场换羽意愿明显下降。而这一市场机制,大概率将在之后的行业中长期存在,除非引种严重不足,导致下游养殖户不得不使用换羽鸡,否则换羽鸡仍将面临折价销售,低换羽率大概率存在。

总之,我们预计2019年换羽量整体有限,行业供给紧张格局难以改变。

2.3 生产效率下降明显,短期趋势不可逆

根据白羽肉鸡生长周期图,祖代鸡提供的实际供给,除了取决于换羽量这一“加数”,还取决于生产效率这一“乘数”,实际供给=(祖代鸡更新量+换羽量)*生产效率,因为是乘数影响,所以边际效用更大。

而生产效率主要包括:1)一套祖代鸡能生产多少套父母代,2)一套父母代能生产多少只商品代,3)商品代的死淘率。具体来看:

(1)

祖代鸡生产效率下降超6%。

根据中国畜牧业协会,2015-2017年祖代生产效率分别为48.96、54.87、55.27万套,而2018年仅为51.69万套,较2017年下降超过6%,

效率明显下降,主要是有些种鸡受到肝病影响,而这一影响预计在2019年仍难完全消除。

(2)

换羽鸡使得鸡群易换肝破裂和支原体等,产蛋率和死淘率下降明显。

发病父母代场主要在东北地区,且主要集中在几个祖代鸡场供应的父母代鸡苗,而山东地区也存在购买这类父母代鸡苗的情况,未来其他地区的发病有可能会陆续显现。根据博亚和讯,换羽鸡育成期父母代种鸡死淘率增加5-7%,肉鸡死淘率提升3-5%;根据卓创资讯反馈情况,换羽鸡产蛋率下降明显。

2.4 进口或成最大不确定性,但边际影响有限!

截止目前,巴西仍然是我国最大的鸡肉进口国;根据博亚和讯,预计2018年全年白羽肉鸡(剔除黄羽肉鸡)进口50万吨,其中巴西占比约82%。

2019年2月15日商务部裁定原产于巴西的进口白羽肉鸡产品存在倾销,决定自2019年2月17日起,对上述产品征收反倾销税,税率为17.8%-32.4%,征收期限为5年。我们认为:巴西反倾销落地,进口鸡肉价格预计提升,利好国内鸡肉价格!

巴西反倾销落地,巴西鸡肉出口商预计成本抬升,利润空间缩减,出口中国数量预计下降,在其他政策不变情况下,将进一步缩紧国内白羽肉鸡鸡肉供需结构,利好鸡肉价格!未来,仍需关注其他出口国的政策变化。但目前我国2015年颁布的对美国禽类进口禁令仍然有效,且新增泰国、俄罗斯、乌克兰等进口渠道,预计2019年中国自美国进口鸡肉可能性不大。

供给收缩在2018年终成现实,由此带动产品价格的上涨以及企业盈利的反转,而站在目前时点,供给端的预期差仍然存在!预计当前产业景气有望延续2019年!

3、猪鸡替代有多强?

3.1 国内动物蛋白消费结构如何?

从我国城市居民和农村居民的动物蛋白消费结构来看(考虑到数据来源及其完整性,城市动物蛋白我们采用猪肉、禽肉、水产、牛肉、羊肉、蛋类、奶类;农村动物蛋白消费我们采用猪肉、禽肉、水产、牛肉、羊肉、蛋类、奶类),我们发现:

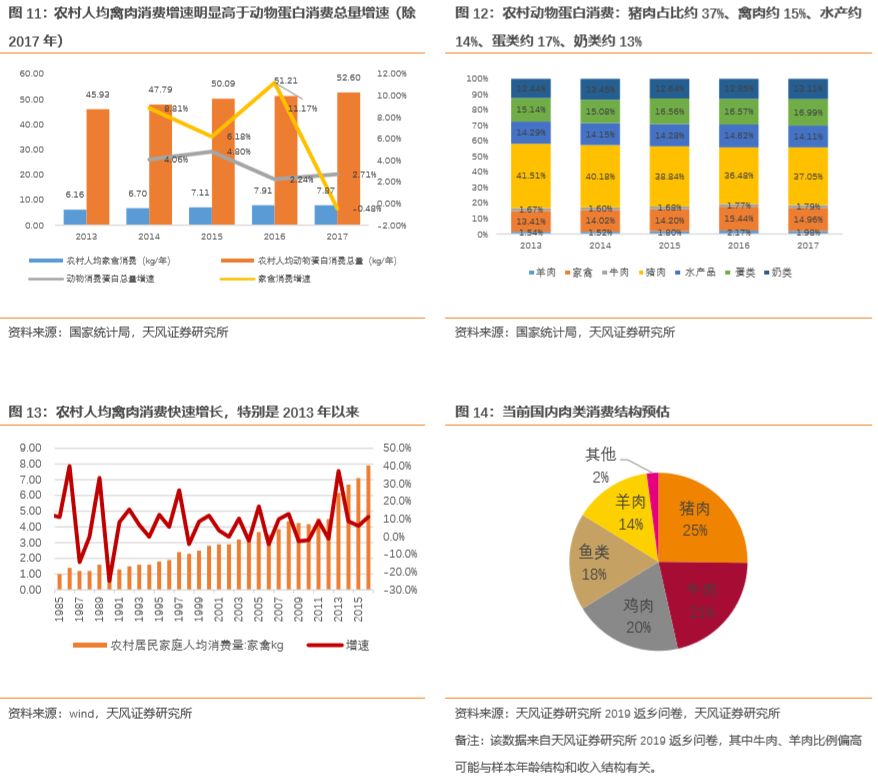

1)

动物蛋白消费总量增长明显,特别是农村。

截止2017年,城市人均动物蛋白消费量75.88kg/年,近5年年均增长1.3%;截止2017年,农村人均动物蛋白消费量52.60kg/年,近5年年均增长2.9%。

2)

动物蛋白消费结构性改善明显。

城市猪肉消费占比有所下降,除2017年外,自2013年以来禽肉消费快速增长,占比由11.42%提升至13.39%水平。除2017年外,农村禽肉消费占比增长较快,占比由13.41%提升至15.44%水平。

3)根据天风证券研究所“春节返乡”问卷数据来看,当前鸡肉消费占比约20%。

3.2 猪鸡之间替代性多强?

猪肉和鸡肉同属于动物蛋白消费,具有一定的替代性。这种替代关系是下游消费者做出的经济学选择,其价格的替代关系强弱应该从鸡肉/白条鸡零售价出发,而非毛鸡或鸡苗或更上游的父母代鸡苗。因为白羽肉鸡产业链链条较长,且每一环节生产周期较短,使得产业链上下游存在较强的短期博弈,白羽肉鸡价格产业链传导往往并不顺畅,上下游价格走势中短期可能出现偏差。但长期趋于基本一致。

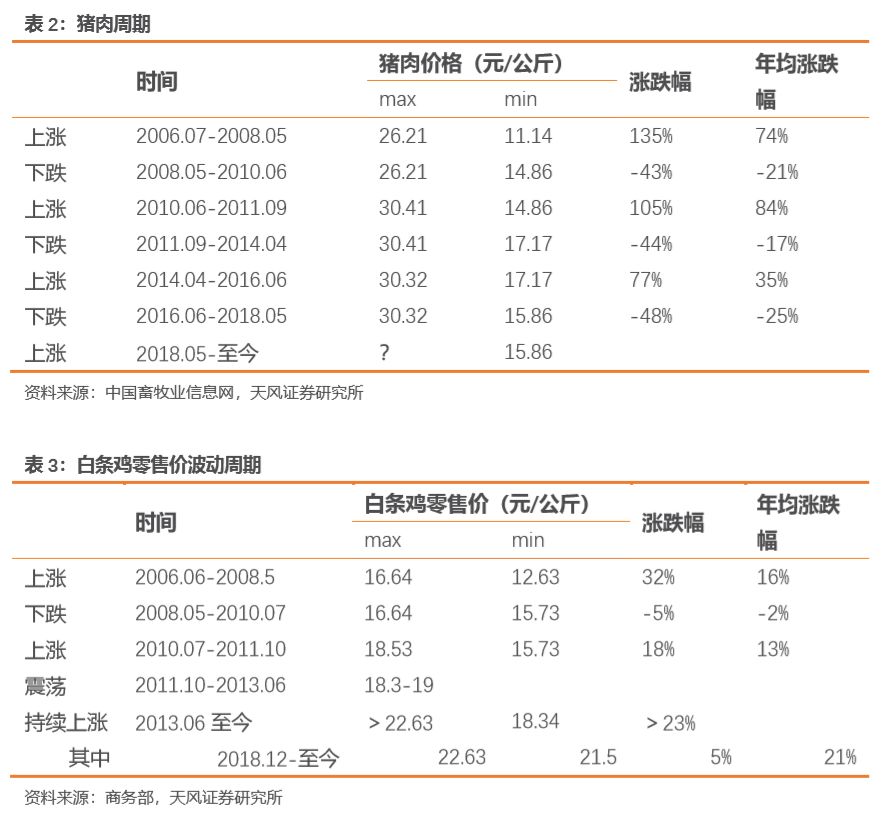

根据商务部白条鸡零售价,我们发现2004年来,白条鸡零售价经历了:

1)

2006.06-2008.05上涨周期,

白条鸡零售价

年均涨幅16%,

与06/07年蓝耳病带来的猪的景气周期

基本完全重合

,此轮猪肉价格上涨135%;

2) 2008.05-2010.07下跌周期,白条鸡零售价年均跌幅2%;

3)

2010.07-2011.10上涨周期

,白条鸡零售价

年均涨幅13%,

与猪价的景气周期也

基本一致

,此轮猪肉价格上涨105%;

4) 2011.10-2013.06震荡期,价格稳定在18.3-19元/公斤水平,未受到猪价下跌的影响;

5)

2013.06-2018.12缓慢上涨周期,

白条鸡零售价

年均涨幅3%

,此轮白条鸡零售价持续缓慢上涨并未受到此间猪价波动影响,这是因为,根据USDA数据,国内鸡肉产量自2012年高点1370万吨后开始下降,年均下降2%,而与此同时,农村动物蛋白消费结构改善,农村居民人均消费禽肉自2013年快速增长,年均19%,而城市禽肉消费占比也由11%提升到13%,这使得供需错配,价格上涨。

从白条鸡零售价的周期来看,除2013年6月这轮周期外,

与猪肉价格基本【同涨】,且【猪肉价格上涨幅度越大,该上涨周期中白条鸡零售价年均涨幅也越大】。

关于猪价,我们认为非洲猪瘟带来生猪产业产能去化,生猪产业景气程度将远超2006-2007年蓝耳病带来的景气周期,我们预计

此轮猪价上涨幅度和上涨持续时间都将超过此前周期

,持续时间有望达到2-3年;除猪价的强支撑外,再叠加2013年6月至今的蛋白需求结构改善带来的鸡肉消费增长,

预计此轮白条鸡上涨幅度、持续时间都有望超历史周期,产生历史性大行情!

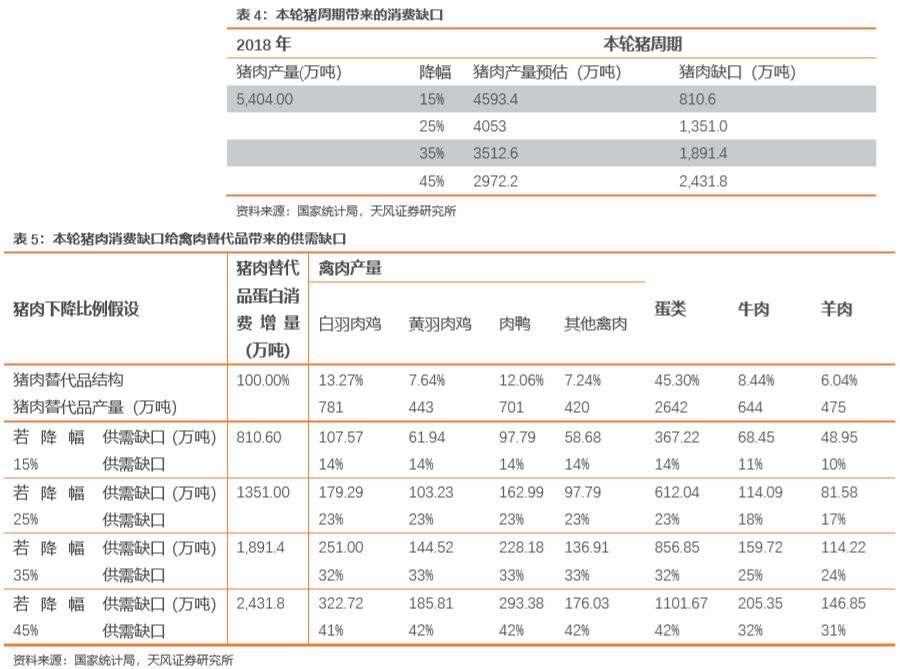

3.3 猪肉缺口有多大?

根据国家统计局的肉类产量和人均动物蛋白消费情况,我们测算猪肉缺口将带来禽肉增加的比例。

假设:

1)

生猪产能变动幅度=猪肉产量变动幅度:

根据农业农村部数据,预计当前生猪产能去化约15%;

考虑到当前有效的非洲猪瘟疫苗尚未出来,测算区间上限假设为未来产能去化达到45%。

受非洲猪瘟影响,本轮猪价上涨周期,母猪psy可能下滑;且养殖场考虑到感染疾病风险,出栏体重也有可能下降。而猪肉产量=产能*psy*出栏体重*屠宰出肉率,即猪肉产量下降幅度可能超过生猪产能去化幅度。在此,保守预估猪肉产量去化比例近似等于生猪产能去化比例。

2)

猪肉下降带来的缺口,由其他动物蛋白按比例弥补

:猪肉产量下降,在不考虑进出口、收储的影响下,且全国人均动物蛋白消费水平保持不变,则猪肉产量下降缺口需要由其他动物蛋白按其占比进行弥补。考虑到国内居民消费特点,

我们认为对猪肉具有替代性的主要是禽肉、牛羊肉及蛋类。

3)

禽肉中白羽肉鸡占33%、黄羽肉鸡占19%、鸭肉占30%:

根据新牧网,2018年5月据畜牧业协会推算,2017年,禽肉产量2344.82万吨,鸡肉占到63%。其中,白羽鸡肉产量781万吨,占所有鸡肉产量的53%;黄羽肉鸡产量443万吨,817系列106万吨,淘汰蛋鸡139.01万吨,鸭肉700.79万吨,鹅肉150万吨,鸽肉25.02万吨。(新牧网:

http://www.xinm123.com/html/ex-info/475770.html

)

4)

不考虑人口增长,即人均肉类消费变动幅度=肉类消费变动幅度。

通过计算本轮猪周期的猪肉缺口给替代性消费的禽肉带来的消费增量和供需缺口,可以发现,当生猪产能去化15%时,白羽肉鸡、黄羽肉鸡消费增长14%,即供需缺口14%;当生猪产能去化25%时,白羽肉鸡、黄羽肉鸡消费增长23%,即供需缺口23%;当生猪产能去化45%时,白羽肉鸡、黄羽肉鸡消费增长41-42%,即供需缺口41-42%。

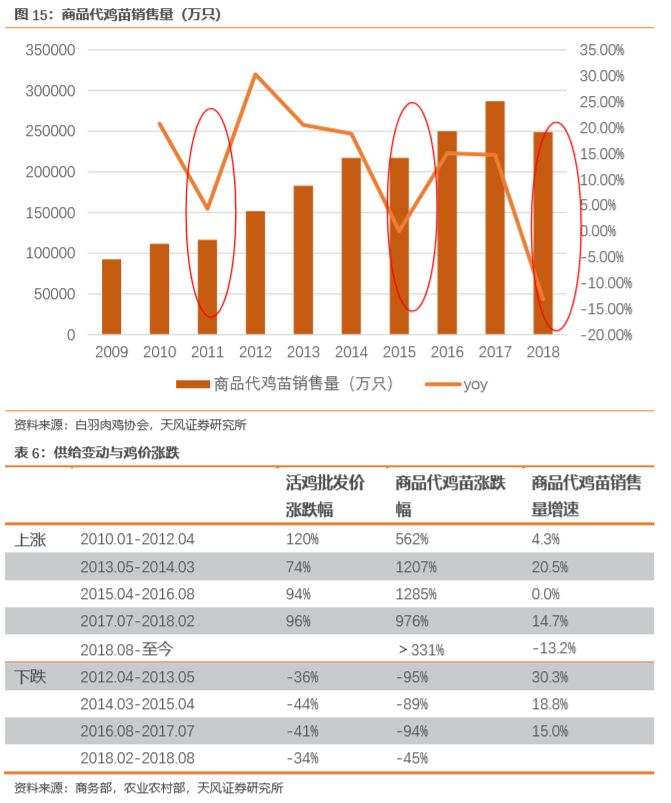

而从白羽肉鸡的历史周期可以看出,由于近年来白羽肉鸡消费保持一定增长,白羽肉鸡商品代鸡苗销量增速下降时,行业均出现景气周期。2011年、2015年、2018年行业供给同比增速约4.3%、0%、-13.18%,出现景气周期,毛鸡价格涨跌幅高达120%、96%,鸡苗价格高达562%、1285%。那么,本轮猪周期带来的猪肉带来的鸡肉替代消费增长,进而产生鸡肉供给消费缺口14%-41%,给鸡价带来的弹性将远超历史周期!

保守估计,

若生猪产能去化15%,那么,鸡肉消费由于非洲猪瘟影响扩大14%,则估计2019年鸡肉均价13500元/吨,高点可能达到15000元/吨甚至更高水平,鸡苗均价7元/羽,高点可能上涨至13元/羽,毛鸡均价6元/斤,高点可能上涨至8元/斤。

4、当前位置,鸡股还有多大空间?

4.1 复盘看鸡股估值

复盘来看鸡股的估值,应该是某只股票某日的收盘市值对应的下一年度的净利润预期,而非下一年度的实际净利润。如2017年5月1日的估值,应该是2017年5月1日的收盘市值除2018年wind市场一致预期净利润。

复盘上轮周期可以发现,上涨阶段,圣农发展盈利高点对应的估值在9-20x;益生股份盈利高点对应的估值在8-22x;民和股份盈利高点对应的估值在8-26x;仙坛股份盈利高点对应的估值在10-26x。

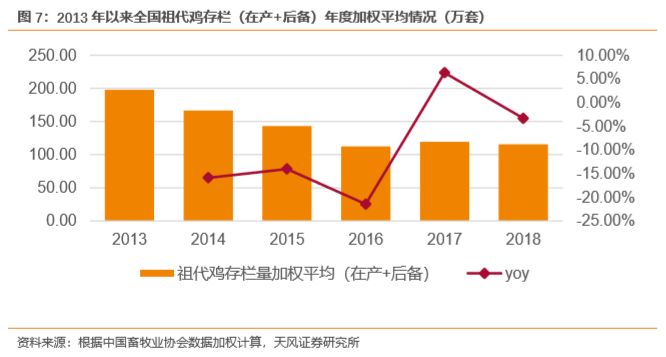

4.2 鸡股空间还有多少?

我们预计2019年益生股份父母代鸡苗销量750万套,商品代鸡苗销量3亿羽;民和股份商品代鸡苗销量3亿羽;圣农发展屠宰量5亿羽;仙坛股份屠宰量1.25亿羽。假设2019年父母代鸡苗均价55元/套、商品代鸡苗均价7元/羽、鸡肉综合品售价13500元/吨(仙坛13000元/吨),则我们预计2019年净利润

圣农发展43.5亿、益生股份16.2亿、民和股份13.4亿、仙坛股份11.3亿

;3月15日收盘市值对应2019年的利润,估值来看

圣农发展8x、益生股份9x、民和股份7x、仙坛股份7x。

而复盘来看鸡股的估值,上轮股价上涨阶段,市场一致预期盈利高点对应的估值,圣农发展9-20x;益生股份8-22x;民和股份8-26x;仙坛股份10-26x。可见,

禽板块仍有空间!

且若生猪产能去化持续增加,鸡肉消费替代将进一步提升,叠加供给收缩的既定事实,

鸡价有望进一步超预期,上市公司盈利将进一步上修。