并购汪,精品投行下辖研究品牌;

并购汪社群,高端人脉与价值分享平台;

添加微信ibmawang2为好友,点击上方加关注↑↑

民营体检三巨头:借壳 vs IPO vs 海外IPO,从“三足鼎立”到“两雄相争”,资本路径正确抉择,筑就美年健康登顶之路!

同样是民营体检巨头,美年健康、爱康国宾、慈铭体检这3家公司不同的资本战略选择,深刻地影响了各自的命运及整个行业的发展格局。慈铭体检在2014年IPO失利,失去上市机会;爱康国宾果断海外上市,却错过了中概股回归的时间窗口;美年健康2015年借壳成功,已通过并购基金方案锁定慈铭体检,甚至有实力对爱康国宾发起“敌意收购”……

Timing is everything。这句话用在民营体检三巨头身上再恰当不过。

自从2015年底拿下慈铭体检控制权后,美年健康便开始酝酿将慈铭体检注入上市公司。该项交易因反垄断举报被迫中断后,终于在上月成功通过了商务部反垄断审查。

美年健康已经于5月2日向证监会递交恢复重组审查的申请。如果交易最终获得证监会审批通过,国内民营体检行业“两雄相争”的竞争格局将得以最终确定。

在现在这个时间点上,小汪@并购汪带你回顾民营体检三巨头的资本运作道路,看美年健康如何通过并购实现弯道超车,成功跃居民营体检行业龙头。。。

民营体检三巨头:美年健康、爱康国宾、慈铭体检

国内健康体检市场的格局为“公立医院体检机构为主,民营专业体检机构为辅” ,公立医院体检仍然占据绝大多数市场份额。

公立医院的优势在于:有品牌、有多年形成的封闭医疗体系、有雄厚的人才技术力量。医生在体系之中合法地位很高,这不仅体现在医生的职称上,而且体现在医生的学术地位上。此外公立医院体检业务的经营成本比外部独立体检机构低,掌握更多先进硬件设备。

但民营体检机构也具有自身的竞争优势:经营机制灵活、市场服务意识强;业务体系可标准化,便于连锁复制,迅速进行规模性扩张。

根据第三方市场研究公司Frost & Sullivan的数据,2014年中国的体检市场整体规模749亿元人民币,其中约有5000家公立医院提供体检服务,占了82.9%的市场,民营专业体检机构大约有500家,市场规模约为127亿,占17.1%。

美年健康、慈铭体检、爱康国宾这三家成立于2004年前后的公司,经历十余年间的发展,从500余家民营体检机构中脱颖而出,成为了民营健康体检产业中的TOP3。根据统计,三家公司目前门店数量分别约为200家、57家、104家。

由上述三家公司形成的市场第一梯队事实上已经相当固化。十余年间积累的大量的经验和客户,构成了极高的无形门槛,使得其他公司难以短时间内追赶和超越。更重要的是,三家公司已经形成了规模化,体检门店的开店数量远超行业内其余公司。而在中国,规模本身就意味着差异化。

行业集中度大幅提高,少部分公司竞争优势不断加强,行业进入寡头甚至垄断阶段。这是民营体检行业中正在发生的事情,似乎也是当前强者恒强时代,很多不同行业发展的主旋律与缩影。

作为民营体检行业内的TOP3,美年健康、慈铭体检、爱康国宾三家公司经营实力相当。但3家公司选择了不同的资本运作战略:A股IPO、海外IPO、A股借壳。

不同的资本运作战略,深刻地影响了3家公司日后的发展,以及行业竞争格局。

目前IPO市场正扬帆起航,IPO的机会如何把握?小汪@并购汪将于6月24日举办A股IPO研讨班,由券商高管、业内知名大咖主讲!详情参见:6月24日|北京,A股IPO研讨班:政策、实践与案例!

资本战略的差异

作为中国第一家私立健康连锁体检机构,慈铭体检曾经在民营体检界独占鳌头。而慈铭体检的资本运作也走在前面。慈铭体检于2012年申报IPO,当年慈铭体检实现营业收入6.17亿元,净利润为0.92亿元,有非常大的希望成为中国体检行业第一股。

2012年3月慈铭体检完成了IPO申报工作,并于7月份通过了发审会。眼看距离成功IPO只差最后临门一脚,慈铭体检却遭遇了2012年下半年A股IPO的突然暂停。

直到2014年IPO得以重启后,慈铭体检才于2014年1月份成功拿到了IPO批文。但就在路演前一天,慈铭体检发布公告称:根据中国证券监督管理委员会于2014 年1 月12 日发布的《关于加强新股发行监管的措施》(〔2014〕4号),慈铭体检决定推迟路演。

证监会官网于2014年5月公布了新股发行承销检查结果处理情况。证监会检查发现,海通证券在承销慈铭体检项目过程中,路演材料中有关慈铭体检的信息超出招股说明书披露内容。慈铭体检IPO不得不再次终止。

IPO失利,不仅意味着慈铭体检在资本运作战中落于下风,还意味着Pre-IPO的投资者退出不畅。慈铭体检在申报IPO前进行了五轮融资,引入了包括鼎晖在内的众多PE机构。

就在慈铭体检IPO计划遭搁浅的同时,爱康国宾顺利登陆纳斯达克,率先成为中国健康体检行业上市第一股。

爱康国宾以“爱康网”起家,有非常浓的互联网色彩。爱康国宾的董事长张黎刚曾为搜狐的创业元老之一,在互联网行业有丰富的经验,同时作为留学生也熟悉美国的资本市场环境。在2013年,爱康国宾得到了高盛及GIC的1亿美元投资。虽然融资额度较高,但为了长远的发展,上市是必须的。

而时值2014年,A股IPO的大门虽然没有关上,但道路极不畅通。又有慈铭体检的前车之鉴,海外上市对爱康国宾来说是一个不错的选择。

爱康国宾于2014年4月正式在纳斯达克上市,总计发行17,595,000股,发行价14美元,募资约1.53亿美元。以发行首日收盘价计算,爱康国宾市值约为10亿美元。

美年健康选择了A股借壳。这是一条和竞争对手都不一样的道路。

事后看来,这个选择非常明智。彼时,A股IPO道路不畅,而并购重组的监管环境较为宽松。

而A股市场估值水平较高,在A股上市,比在海外上市可获得更高的估值水平。

2014年9月30日,上市公司江苏三友开始停牌。2015年4月,江苏三友股东大会通过了重组方案,拟以全部资产及负债与天亿投资等机构投资者、俞熔等自然人持有的美年大健康100%股份中的等值部分进行置换,差额部分将以发行股份的方式购买。江苏三友的全部资产和负债的评估值为4.86亿元,置入资产美年大健康100%股权作价55.4亿元。

2015年7月美年健康借壳江苏三友的重组方案成功取得证监会批文。美年健康正式登陆A股。

“壳”公司江苏三友停牌时市值为11.12亿元,而在复牌时,连拉了15个涨停板。借壳完成时,上市公司的市值达到了373.56亿元。

就在美年健康借壳差不多完成的同时,爱康国宾董事长兼CEO张黎刚于2015年8月宣布:联合方源资本对爱康国宾提出私有化要约,报价17.8美元/ADS(比当时二级市场股价略有溢价)。

此时,距离爱康国宾在纳斯达克上市,也不过1年多时间。A股市场快速发展,估值水平与海外市场进一步拉开。2015年,已掀起一股中概股回归的风潮。美年健康在国内借壳交易进展顺利,对于爱康国宾来说是很不利的。爱康国宾的市值在10亿至14亿美元之间徘徊,美年健康曲线上市后市值300多亿人民币。

假设爱康国宾顺利实现回归A股,还能与美年健康两强相争。

但这一私有化计划遭到了美年健康的狙击。美年健康联合外部投资者组成买方团,拟向爱康国宾提出私有化要约,交易价格为22美元/ADS。买方团成员包括:深圳市平安德成投资有限公司、太平国发(苏州)资本管理有限公司、华泰瑞联基金管理有限公司、北京红杉坤德投资管理中心(有限合伙)和凯辉私募股权投资基金等。

当时,张黎刚一方的买方团仅持有爱康国宾的12.60%的股份及34.50%的投票权。美年健康一方的报价更高。

即使在海外成熟市场,“敌意收购”也是不常见的。海外上市公司,早已针对“敌意收购”发展出许多应对战略。爱康国宾董事会特别委员于12月2日通过“毒丸计划”。根据这一“毒丸计划”,假设美年健康的买方团收购爱康国宾的股份到一定比例,爱康国宾将低价增发股份,以稀释美年健康一方持有的股权比例。

在“毒丸计划”公布后,美年健康宣布继续提价,将收购价格提升至25美元/ADS,比张黎刚买方团提议价格溢价约40.4%。

回头来看,美年健康收购慈铭体检又是怎么回事呢?

前次交易:联合并购基金、控股股东收购慈铭体检

IPO失利后,慈铭体检的股东已同意出售公司。2014年,美年大健康与慈铭体检签订了股权转让协议。根据协议,慈铭体检全体股东将向美年大健康转让100%股份。股份转让将分为两步完成。

第一步:慈铭体检股东向并购基金前海瑞联二号转让27.78%股份,交易作价10亿元。再由并购基金将该部分股份转让给美年健康,交易作价10.29亿元。

第二步:2015年11月20日,健之康业、北京鼎晖、深圳天图、王强、鼎晖一期、李昭、天津宝鼎、张伟、鼎晖元博、王再可、北京富坤、李世海、重庆富坤和深圳一德等14名股东与天亿资管签署协议,约定天亿资管以24.62亿元的价格受让健之康业等14名股东合计持有的慈铭体检68.40%股份。健之康业为慈铭体检创始人胡波、韩小红夫妇持有的公司,此前持有慈铭体检36.02%股份,该次转让完成后不再持有标的股份。而天亿资管为美年健康控股股东控制的公司。

美年健康通过并购基金提前锁定标的有何优势?详情参见上市公司资本运作神武器!市场首个、最系统、最全面的《并购基金》报告!

下图为慈铭体检IPO招股书披露的股权结构:

上述两步股权转让中,对应慈铭体检100%股权估值均为36亿元。步骤一已经于2014年12月份完成,步骤二已经于2015年11月完成。

而慈铭体检的创始人之一韩小红已于2015年1月取得了慈铭体检的部分股份。2015年1月23日,平安创新与韩小红签署协议,约定平安创新将所持有的慈铭体检1.74%股份转让给韩小红,转让价款共计0.438亿元。此次转让,慈铭体检的估值约为25.17亿元。

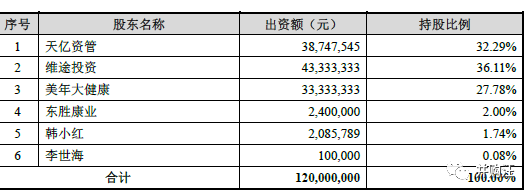

之后,天亿资管向同一实际控制人旗下的维途投资转让慈铭体检部分股权,转让完成后的股权结构如下:

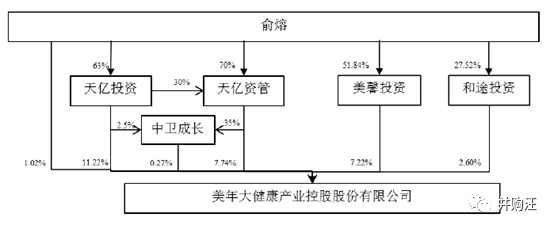

下图为美年健康股权结构:

通过这场收购,天亿资管取得了慈铭体检的控股权,而美年健康取得了慈铭体检的少数股权。虽然美年健康并未正式吞并慈铭体检,但两家合并,只是时间早晚的问题。

本次交易:美年健康正式推出收购方案

2016年3月1日,美年健康公布重组预案,拟以发行股份的方式,作价26.97亿元从实控人控制的天亿资管及标的原股东手中收购慈铭体检剩余72.22%股权。

具体发行股份购买资产方案如下:

交易对方:天亿资管、维途投资、东胜康业、韩小红和李世海。

交易作价:269,741.70万元;股份对价占100%。

发行价格:15.57元/股。

发行股份数量:173,244,507 股股份,占发行后总股本的6.67%。

标的资产:慈铭体检72.22%股权。

标的业务:健康体检。

历史业绩:慈铭体检2014年、2015年分别实现净利润4,952.37万元、3,147.25万元。

业绩承诺:慈铭体检2016年度、2017年度、2018年度对应的净利润分别不得低于13,000.00万元、16,250.00万元、20,300.00万元。

业绩承诺方:天亿资管、维途投资。

业绩补偿:股份补偿。应补偿股份数=(截至当期累积承诺净利润数—截至当期期末累积实际净利润数)×认购股份总数/盈利补偿期限内各年的承诺净利润数总和-累积已补偿股份数。

标的(对应2015年) 静态PE:118.67。

标的 (对应2016年) 动态PE:28.73。

交易前后股权结构变化:本次交易前,上市公司实际控制人俞熔先生直接及间接持有上市公司30.06%股份;本次交易后,在不考虑配套融资的情况下,剔除了上市公司实际控制人在本次交易停牌期间取得标的资产68.40%股权并以该部分权益认购的上市公司股份后,上市公司实际控制人俞熔先生直接及间接持有上市公司29.95%股份,上市公司实际控制人未发生变更。

美年健康收购慈铭体检剩余72.22%股权的重组预案一经推出,便立即遭到了爱康国宾举报。

2016年3月10日,爱康国宾发布声明称,已正式向商务部提交书面实名举报,举报美年健康收购慈铭体检违反《反垄断法》。

爱康国宾法律顾问声称,美年健康收购慈铭体检过程中,涉及的经营者集中申报营业额超过《反垄断法》规定的20亿元人民币,并且其中至少两个经营者上一个会计年度在中国境内的营业额均超过4亿人民币的情况下,没有向商务部反垄断局进行反垄断申报。

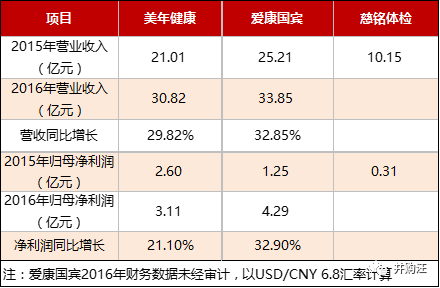

美年健康2014年、2015年营业收入分别为14.3亿元、21亿元,慈铭体检2014年、2015年营业收入分别为9.1亿元,10.15亿元。确实达到了需要进行反垄断申报的营业数额。

在遭到举报后,美年健康对慈铭体检的收购接受商务部的反垄断审查。美年健康预计无法在期限内回复一次反馈意见,因此中止了本次交易。

2017年4月28日,商务部向美年健康下发了《行政处罚告知书》,认定美年健康购买慈铭体检股权在相关行业市场不构成垄断。属于未依法申报违法实施的经营者集中,但不具有排除、限制竞争的效果。根据《反垄断法》第四十八条、第四十九条和《暂行办法》第十三条规定,商务部对美年健康处以30万元罚款的行政处罚。

为什么美年健康收购慈铭体检不构成垄断?

美年健康在收购慈铭体检之后,虽然在民营体检行业的市场份额或占到半壁江山,但如果将公立医院体检一并囊括计算,美年健康加上慈铭的市场份额还不到整个体检行业的4%。这是商务部裁定美年健康收购慈铭体检不构成垄断的最主要原因。

在接受了商务部的行政处罚后,美年健康已经于5月2日向证监会申请恢复重组审查。对慈铭体检剩余72.22%股权的收购得以继续推进。

小汪点评

成功的资本战略,关键还是抓住了当时市场上最好的选择:借壳

现在看来,美年健康成功的关键在于在正确的时间作出了正确的选择。

慈铭体检选择IPO。但是IPO经常因为市场大环境的变化而拉闸。历史上,IPO九次暂停。而且IPO的审核较为严格。慈铭体检最终IPO失利,并非自身原因,而是路演材料问题。

爱康国宾选择海外上市。美国股市较为成熟,IPO发行高度市场化。国内IPO道路不畅时,国内公司可选择赴美上市。但是,美股的估值水平不如A股高。而爱康国宾并未获得海外投资者热烈追捧,虽然业绩与美年健康同一量级,但市值却比借壳成功的美年健康差了太多。

美年健康选择借壳江苏三友A股上市。作为IPO的替代选项之一,借壳的审核标准要比IPO稍低。小汪@并购汪曾为大家介绍过,在A股市场,如果说满分100分(当然是在规范性这个象限),IPO是要求95分,而且是在未知期限的排队期间持续如此,那么借壳是70分,比及格线高一点就行。

同时,在2015年,并购重组及借壳的环境整体更为宽松,市场上发生了不少借壳大案例。可以说,美年健康抓住了当时市场上最好的选择。

但资本市场千变万化,过去一年,市场已发生了太多变化。自2016年下半年以来,IPO速度稳定。但因为大盘指数走低,IPO成为市场的争议焦点,批文数量从一周10家,下降到一周7家,再到一周4家。

2016年公布的借壳预案数量为20个。而到2017年6月5日,今年才有第一个借壳预案。

在不同的时间点,要做不同的战略选择。Timing is everything。

美年大健康能够整合慈铭体检,改变中国民营体检行业三足鼎立格局,和资本战略的正确抉择脱离不了关系。

一步对,步步对。作为A股目前唯一的体检健康股,通过借壳成为A股稀缺标的中的一员后,美年健康享受了远比爱康国宾高得多的估值。目前美年健康总市值为375亿元、2016年市盈率约为120倍。作为对比,爱康国宾在营收和美年同为30亿元的情况下,总市值仅约68亿元。

在借壳上市前,美年健康提前锁定慈铭体检。借壳上市后,借助作为稀缺标的独有的高估值溢价,以及股份支付手段,美年健康通过发行173,244,507 股股份(占发行后总股本的6.67%)就将轻松完成对慈铭体检剩余股权的最终收购。

作为对比,爱康国宾海外IPO之后,却处处落后美年健康一步。中概股回归的政策环境已发生极大变化。美年健康、张黎刚已于2016年宣布退出私有化交易。即使买方团对爱康国宾私有化最终成功,通过借壳回归A股仍然相当困难,仍然需要排队IPO。可以说,爱康国宾错失了当年中概股回归的最大风口。

美年健康在历史上就是一家非常善于通过并购策略扩张的公司:2011年11月,美年产业与沈阳大健康合并,更名美年健康;2012年5月,收购深圳瑞格尔,凯雷集团入股;2015年2月, 收购慈铭体检27.78%股份;2016年7月, 参股好卓数据、美因基因,与大象医疗达成合作;2016年10月,收购全球三大高端体检品牌之一的美兆体检;2017年4月, 实控人俞熔受让上市公司万东医疗22%股份……

今年5月31日,中证指数公司发布最新沪深300指数调整情况,美年健康被调入沪深300指数。这意味着美年健康将成为沪深300中除爱尔眼科外的第二只医药服务个股。

2015年美年大健康借壳江苏三友上市时,美年大健康股东曾经作出承诺,2015年度、2016年度、2017年度及2018年度美年健康扣非归母净利润分别不低于22,315.76万元、33,136.66万元、42,437.48万元和48,779.23万元。

借壳上市完成后,2015年、2016年美年健康分别实现扣非净利润2.15亿、3.11亿,基本实现业绩承诺。

同时,本次美年健康收购慈铭体检剩余72.22%股权的交易中,天亿资管和维途投资也承诺,慈铭体检2016年度、2017年度、2018年度对应的净利润分别不得低于13,000.00万元、16,250.00万元、20,300.00万元。

将两次业绩承诺数额合并计算,美年健康2017年、2018年业绩承诺数额将达到5.87亿元、6.90亿元。要确保业绩承诺实现,美年健康可能依然需要走外延扩张之路,以实现利润体量的大幅增长。

将体检产生的数据当做生态的入口,围绕这一入口,在基因检测、医疗数据、移动医疗甚至医疗保险、金融等方向继续并购,构建完整生态,努力做大市值与利润,可能依然是美年健康下一步发展的最重要的方向。

免责声明:本文根据公开资料撰写,并购汪研究中心无法保证公开资料的准确性。在任何情况下,本文不代表任何投资建议。

公众号并购汪,企业家都在看

并购汪个人会员

《市场观察》+《并购基金》+《案例精编》+《法规汇编》

会议及培训产品专享会员折扣+项目资源对接

并购汪·添资本社群

添加微信群管理员小汪(微信号ibmawang2)为好友

提交名片申请,或已入群好友实名推荐

项目资源对接/职业信息

▼

并购汪资本业务

咨询顾问服务/资本战略咨询/并购顾问

资金业务/并购融资/大宗交易/控制权巩固

添睿投资/并购汪兄弟单位/资产管理/并购基金

联系方式:[email protected]

版权声明:本文版权归“并购汪”运营主体所有,转载本文时,需在正文前显著位置标注文章来源且在文末附上“并购汪”公众号二维码并简要说明,否则视作侵权,“并购汪”运营主体将保留追究法律责任的权利。引用观点、数据,请注明来自并购汪研究中心。