后台回复 444,下载444套金融监管原版材料

文/沧海一土狗

文/沧海一土狗

今天我的同事喵同学突然站起来跟大家说,我要给大家讲一个鬼故事。刚开始我们都一脸懵逼,听完之后,大家顿觉肃然起敬,脊背发凉,兴冲冲地要把自己持仓的债都捋一遍。

事情是这样的,她发现了一个bug:18阳煤MTN002这只3年中票,起息日是2018年2月12日,到期日是2021年2月12日,然而,奇葩的是那一天是大年初一。

根据债券市场的惯例,节假日到期的债券可以顺延到工作日支付本息。也就是说,这只债的发行人可以合理合法地白占投资者7天的资金。

不难想象,一个投资者现在买入这只债,并长期持有,终有一天,他会发现这只债的到期收益率大幅度飙升——见鬼了!这是因为,越来越多的投资者发现这只票是春节到期。

根据公开信息,我们可以知道,阳煤的这只债券本金14亿,票面利率6.5%,占资7天,大概能省185万的利息钱。

这个数目大概是个什么数量级呢?我咨询了承销专业人士,他说,一般来说,对于阳煤这种资质的企业,发一个3年的中票,费率在0.3%,14亿债券的承销费大概是420万。也就是说,投资者差不多帮发行人省下了这个项目一半的承销费。

有人会说,市场是有效的,投资者投标的时候会考虑到这种情况,会往高处摆利率标位,最终的中标结果会包含这个预期。作为一个从业者,我的经验是:如果这个债是年内到期,我会考虑到期日是不是节假日;但是,如果这个债是几年后到期,我可能不会那么关注。所以,对于一个三年的债,大部分一级投资者极有可能没有预料到这只债券大年初一到期的尴尬。

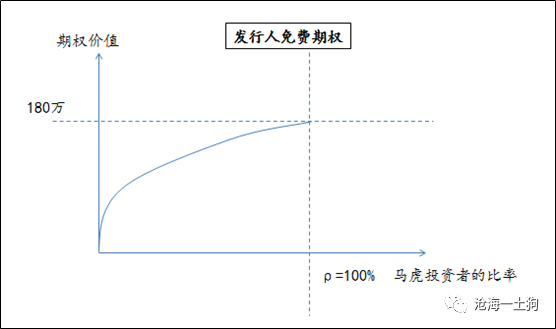

对于发行人而言,在本次债券发行中,他除了获得一笔融资,还得到了一个免费期权——期权的价值取决于多大比例的投资者是马虎的,如果所有人都是马虎的,那么,他持有期权的价值将达到180万元,接近他承销费用的一半。

实际上,除了债券发行以外,在生活中,我们还能碰到很多

某些人通过制造信息盲点

来获得免费期权

的情况,譬如,卖水果的会在好水果当中掺差的水果,买家挑出来也就罢了,不挑出来就赚了;有些男生在追女孩子时会同时向很多彼此不认识的女生发出“要约”,不答应也没啥损失(

当然也存在把一个寝室的女生追一遍的蠢货

)。

当然,从感情上来讲,这种花招并不讨人喜欢;但这种现象无孔不入,似乎也并不违法。

在债券市场中,马虎投资者的比例真的有那么高嘛?我们可以从大名鼎鼎的中债估值入手来比较,

18阳煤MTN002剩余期限为2.20年,中债估值是4.7276%,潞安煤矿与阳煤资质接近,18潞安MTN002的剩余期限为2.40年,中债估值是4.7636%。

假设0.2年的期限利差是4bp且二者的资质一致,那么,剔除掉期限差别因素和到期额外占资因素的潞安债券,其合理估值应该在4.7236%。显而易见,按照这个逻辑,中债估值并未对

18阳煤MTN002的到期额外占资因素进行定价。

除此之外,我还简单测算了额外占资因素的合理估价:以阳煤的资质和当前估值水平而言,7天的资金意味着4.5bp/年的利差。所以,如果18潞安MTN002的定价是准确的话,那么,

18阳煤MTN002的合理估值应该在4.7726%。

退一万步讲,即便中债公司十分小心地处理了到期额外占资的因素,

投资者也有可能对这种差异进行误读

。因为影响债券收益率的因素太多了。一种十分经常的误读就是阳煤的资质比潞安更好,或者,投资者更喜欢阳煤发的债券。

我们会一直错下去,直到那个bug被发现为止。

综上所述,如果我们假设投资者们不会犯错,市场有效,那么,任何利差都应该有某种原因,都是对某种因素的正确定价。然而,

事实上,投资者一定会犯错,错误未必正负抵消,错误纠正的过程也很长。某些利差也仅仅是错误定价的外在表现罢了,

强行解释也只会错误地归因

,用一个错误解释另外一个错误。