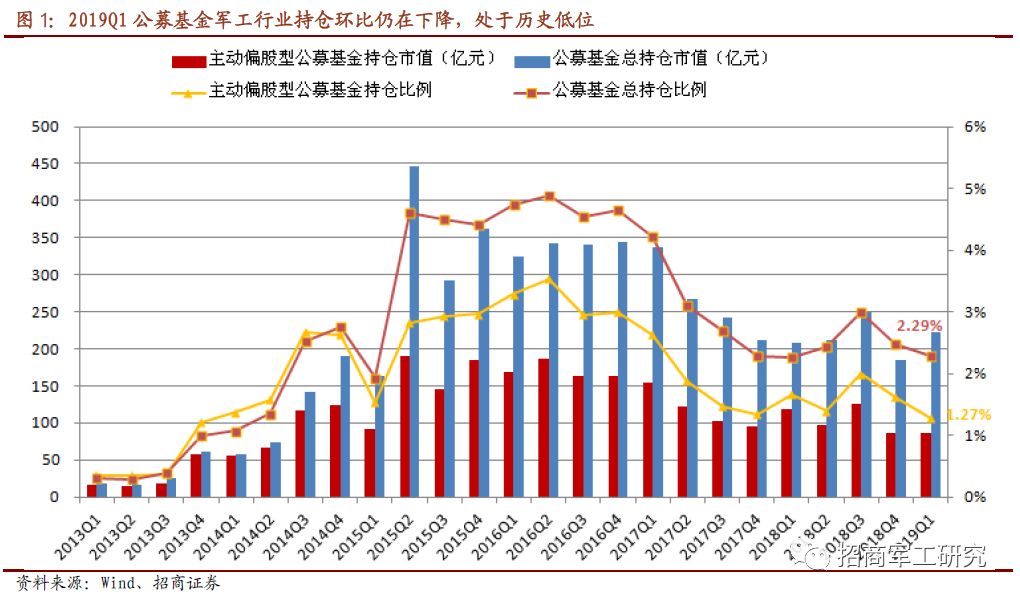

◽公募基金军工整体配置比例继续下滑,仍处于自2013年以来的历史低位。

2019Q1公募基金对军工行业重仓股持仓总市值(不含港股)为221.59亿元,持仓比例为2.29%,环比下降0.19个百分点,其中,主动偏股型基金(普通股票型基金、偏股混合型基金和灵活配置基金)对军工行业重仓股持仓市值(不含港股)为85.88亿元,持仓比例为1.27%,环比下降0.34个百分点。

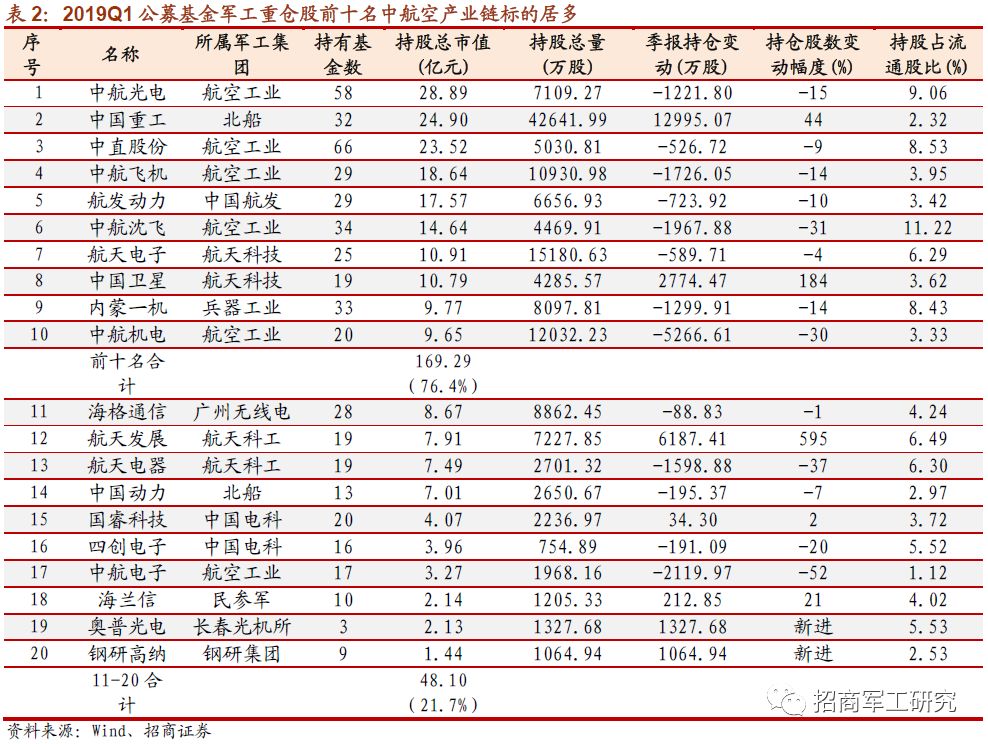

◽主动型基金重仓航空产业链标的,但市值前十名合计占比有所下降。

从主动型基金重仓个股来看,市值前十名占比超82%,环比有所下降,主要仍集中于航空产业链,且覆盖面较全,包含主机-系统级-零部件级标的。

从个股情况来看,主动型基金重仓个股市值前三名分别为中航光电、中直股份和中航沈飞。

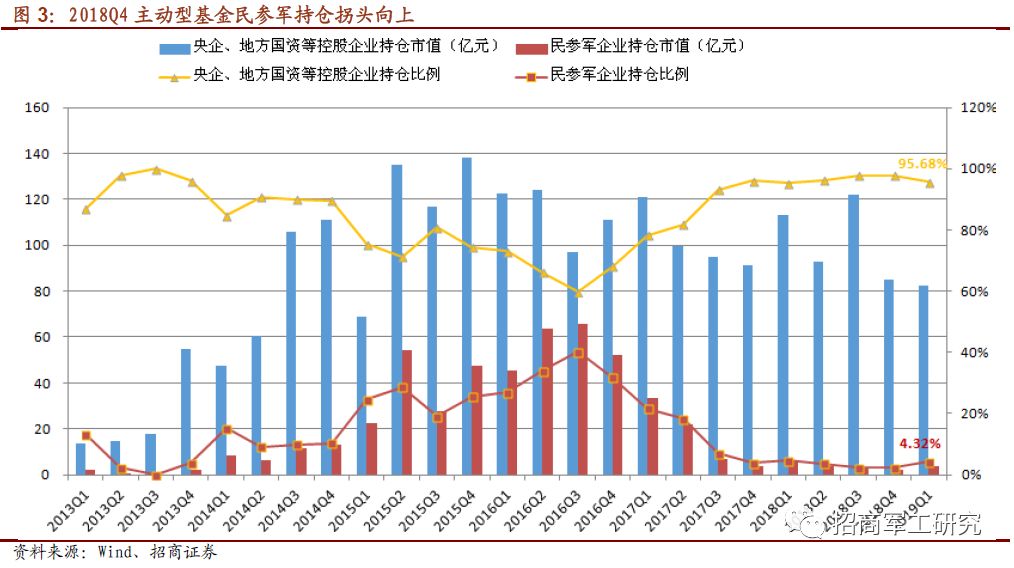

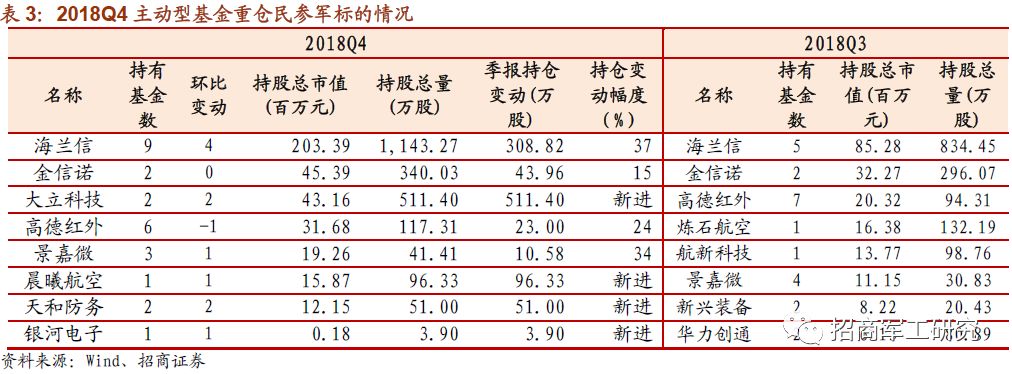

◽主动型基金对民参军标的持仓比例小幅上升。

民参军标的在军工行业重仓股中的占比自2016Q3达到40.36%的顶峰之后,近年来一直呈现下行趋势,2019Q1重仓市值3.71亿元,占比4.32%,相对2018Q4重仓市值1.94亿元和2.23%的占比有小幅上升。

◽从基金加减仓情况看,资产证券化和优质民参军正在获得更多关注。

航天发展获基金增持股数、基金家数和加仓市值三项第一;

民参军企业中,海兰信占据重仓市值和持有基金数第一。

加仓前十名个股中含多只存资产证券化预期标的(如航天发展、中国卫星、国睿科技、四创电子、中直股份、洪都航空等)和民参军标的,反映出二者正在获得更多关注。

◽作为央企国企混改重要手段的资本证券化将贯穿全年,军工行业资产证券化有望持续加速,建议持续重点关注相关投资机会。

从政策层面看,近期行业资产证券化政策较为密集,如国防军工上市公司会议上有关部门的表态,科创对于高端制造和科技创新的鼓励与支持;

从产业层面看,目前国内军工行业资产证券化率整体仍偏低,资产证券化仍存较大空间;

从产业推进情况看,2018年以来,军工企业资本运作密集,包括核心军工资产整体上市(如中航沈飞、内蒙一机)、科研院所优质资产证券化(如国睿科技)等,近期中船集团推进下属上市公司资产重组,相关事件有望引领行业资产证券化继续加速前进。

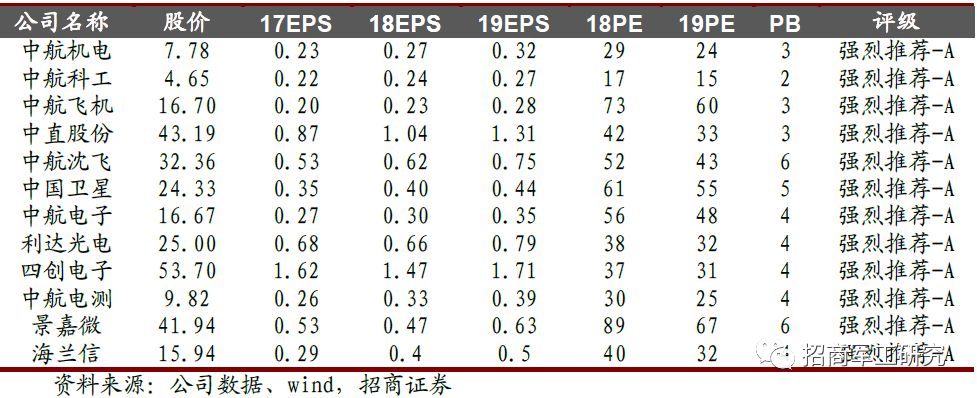

◽公募基金对军工行业持仓比例、军工行业估值水平等均处于历史低位,结合行业资产证券化持续推进有望加速情况,我们认为,配置军工正当时。

推荐重点关注各大军工集团旗下资产证券化相关优质标的

:1)航空工业:中航机电、中航科工、中航电子、中直股份、洪都航空等;2)船舶工业:中国船舶、中船科技;3)船舶重工:中国动力;4)中国电科:四创电子、国睿科技;5)兵装集团:利达光电;6)航天科技:航天电子、中国卫星;

7)航天科工:

航天发展;

8)海兰信。

◽风险提示:国防装备订单交付存在波动、市场大幅调整。

一、2019Q1公募基金持仓分析:持仓比例继续下滑

公募基金整体持仓数据以当季度全部A股为基础,统计基金对其重仓持有情况;军工行业持仓情况以当季度国防军工中信指数成份股为基础,统计公募基金对其重仓持有数据。

军工行业持仓比例=当季度基金对国防军工中信指数成份股持仓市值之和/当季度基金持仓总市值

军工行业标准持仓比例=当季度国防军工中信指数全部成份股市值之和/当季度A股总市值

超低配比例=军工行业持仓比例-军工行业标准持仓比例

1、军工整体配置比例环比仍在下降,处于历史低位

自上一相对高点2018Q3以来,公募基金对军工行业持仓比例延续下滑趋势。

2019Q1公募基金重仓股持仓总市值(不含港股)达9695.76亿元,对军工行业重仓股持仓总市值(不含港股)为221.59亿元,持仓比例为2.29%,环比下降0.19个百分点,其中,主动偏股型基金(普通股票型基金、偏股混合型基金和灵活配置基金)对军工行业重仓股持仓市值(不含港股)为85.88亿元,持仓比例为1.27%,环比下降0.34个百分点。

从行业超低配情况来看,总持仓超配0.74%,主动持仓低配0.27%,均延续自2018Q3以来的下滑趋势,亦均处于历史低位。

1)主动型基金重仓持仓集中度有所下降,市值前十名市值占比82%

从主动型基金重仓个股来看,市值前十名占比82%,主要集中于航空产业链标的,

包括上游的中航光电、航天电器,下游的主机厂如中直股份、中航沈飞,以及系统配套级企业如中航机电和中航电子,其市值之和占据前十名总和的79.1%。中航光电、中直股份和中航沈飞仍占据重仓市值前三名。航空产业链标的之外,国睿科技、航天发展、四创电子和海格通信入列前十名,其中,除四创电子外,其他三支标的均为一季度新进入。

对比2018Q4市值前十名近90%的占比情况来看,2019Q1主动型基金持仓集中度有所下降。

从重仓前十名个股的加减仓情况来看,航天发展和国睿科技属于被加仓标的,其他个股则均有不同程度减仓。

2)公募基金重仓整体情况与主动型基金类似

公募基金整体重仓个股情况与主动型基金类似,前十名市值占比达总持仓的76.4%;航空产业链标的达6只,总市值占前十名标的总和的66.7%,其中4只属于主动型基金重仓前十名标的,2只属于主动型基金重仓前十五名标的。

另外,中国重工是前十名中唯一的被加仓标的。

由于主动型基金是以寻求取得超越市场的业绩表现为目标,可以更好地反映出市场对于相关标的的预期,且公募基金重仓整体情况与主动型基金类似,故以下重点基于主动型基金进行分析。

3、基金重仓民参军比例小幅上升

从主动型基金重仓个股类型来看,以各大军工集团和地方国资控股标的为主,民参军标的占比相对较小,但有小幅上升。

民参军标的重仓比例自2016Q3达到40.36%的顶峰之后,近年来一直呈现下行趋势, 2019Q1重仓市值3.71亿元,占比4.32%,相对2018Q4重仓市值1.94亿元和2.23%的占比有所上升。

从民参军企业持仓结构来看,海兰信2019Q1获最多机构持有和加仓,且连续四个季度占据重仓市值第一。

对比最近两个季度的民参军重仓情况,2019Q1大立科技获增持股数排名第一,大立科技、晨曦航空、天和防务和银河电子均为新进入,海兰信、金信诺、高德红外和景嘉微均获加仓。

4、

基金加减仓分析:

航天发展加仓第一,资产证券化和优质民参军标的受到更多关注

主动型基金加仓前十名个股中,航天发展获基金增持股数、市值和基金数均为第一。

从主动型基金加仓情况来看,持股总量增加前十名个股分别为航天发展、中国重工、奥普光电、钢研高纳、大立科技、航天长峰、中航电测、海兰信、中国卫星和晨曦航空。

持股总市值增加前十名分别为航天发展、奥普光电、钢研高纳、国睿科技、海兰信、中国重工、中直股份、四创电子、航天长峰和中航电测。

持有基金数增加前十名分别为航天发展、钢研高纳、海兰信、国睿科技、四创电子、中国重工、洪都航空、中国卫星、奥普光电、天和防务和大立科技。

加仓前十名个股中含多只存资产证券化预期标的(如航天发展、中国卫星、国睿科技、四创电子、中直股份、洪都航空等)和民参军标的,反映出二者受到更多关注

。

从主动型基金减仓情况来看,持有股数减少前十名个股分别是中航机电、中航飞机、航天电器、中航光电、航发动力、航天电子、中航重机、中航高科、中航沈飞和中直股份。

持有市值减少前十名分别是中航飞机、航天电器、中航机电、航发动力、中航重机、中航高科、航天电子、中航沈飞、洪都航空和航发控制。

持有基金数减少前十名分别为中航光电、中直股份、航天电器、中航机电、海格通信、中航飞机、中航电子、航发动力、中航沈飞、中航高科、景嘉微和高德红外。

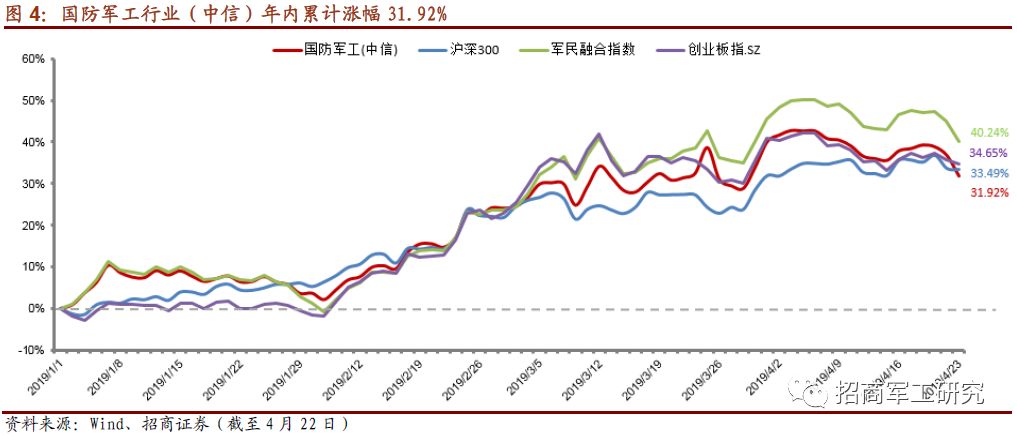

截至4月23日,国防军工行业年内累计涨幅31.92%,跑输大盘1.57个百分点,在中信29个行业分类中排名第16。

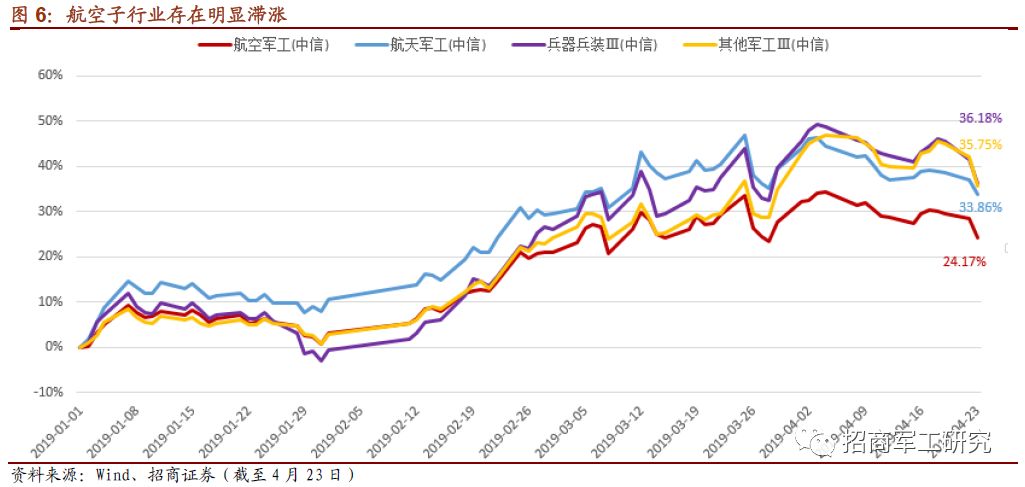

航空子行业明显滞涨,存较大补涨空间

。

从国防军工行业四个子行业年内情况来看,兵器兵装、其他军工和航天军工三个子行业累计涨幅分别达36.18%、35.75%和33.86%,与行业整体涨幅较为接近;

航空军工子行业累计涨幅24.17%,相对于行业整体、其他三个子行业及沪深300均有明显滞涨。

随着五年军品采购周期进入后两年,行业订单有望迎来加速释放期,航空装备作为军费采购的重点,随着订单逐步释放有望迎来业绩加速兑现。

目前航空军工子行业涨幅相对较弱,仍有较大的补涨空间。

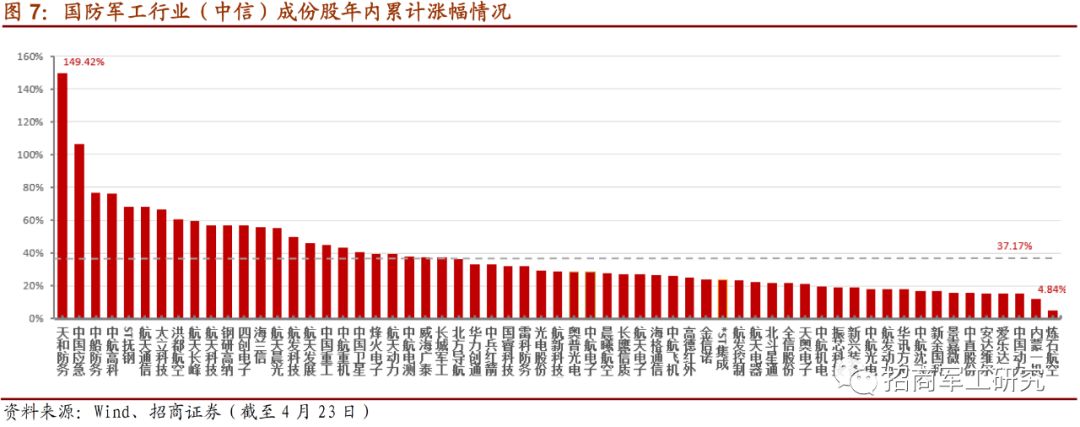

从个股情况看,以国防军工行业(中信)成份股为例,年内至今累计涨幅平均值为37.17%,其中,前十名个股分别为天和防务(+149.42%)、中国应急、中船防务、中航高科、ST抚钢、航天通信、大立科技、洪都航空、航天长峰和航天科技;

后十名个股依次为炼石航空(4.84%)、内蒙一机、中国动力、爱乐达、安达维尔、中直股份、景嘉微、新余国科、中航沈飞和华讯方舟。

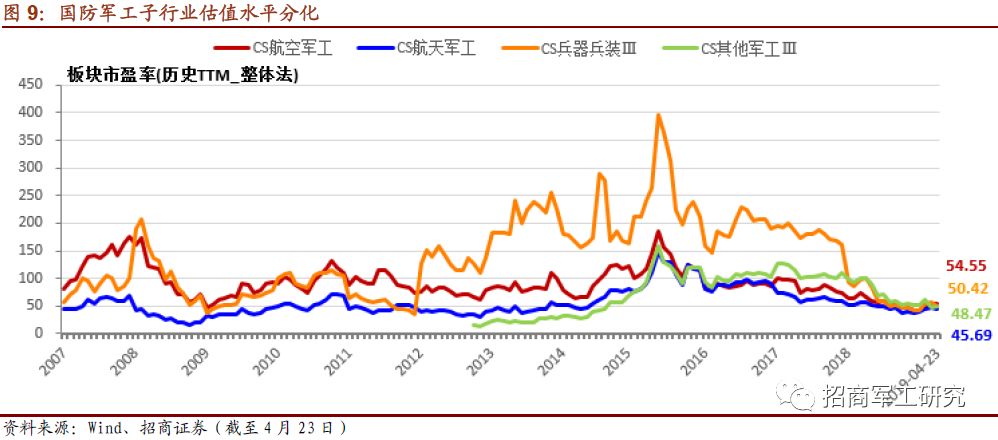

截至4月23日,剔除负值后,国防军工行业整体估值水平约49倍,回落至2014年中水平。

虽然行业的绝对估值和相对估值仍然远高于沪深300平均水平,但从行业历史数据纵向来看,CS国防军工行业近5年来估值水平已有大幅回落。