一、中国铝业

1. 公司简介

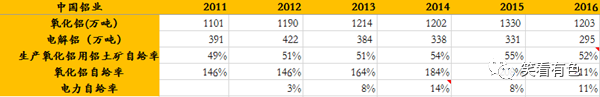

中国铝业是集“铝土矿-氧化铝-电解铝-铝加工”完整产业链于一身的行业龙头公司。国内第一大的氧化铝和铝土矿生产商,市场份额超过20%;电解铝产量仅次于中国宏桥,位居第二,国内市场份额接近 10%。

资源方面:公司拥有的铝土矿资源约占国内铝土矿资源的 17%,并积极在东南亚、非洲等地获取新的资源。铝土矿自给率达到 50%左右。

氧化铝方面:截止2015年底,合计总产能达到 1725 万吨,权益产能达到 1594 万吨。今年预计山西华兴铝业有限公司(持股 50%)和遵义铝业股份有限公司(持股 62.1%)分别约有 100 万吨、 12 万吨新增氧化铝产能投产。

电解铝方面:截止2015年底,合计总产能达到385.1 万吨,权益产能达到 328.16 万吨。

资料来源:天风证券研究所

2. 铝土矿情况

产量:

截止到2016年底,公司控制的铝土矿资源量已经超过 9 亿吨,其中国内储量 8 亿吨,国外储量约1.2亿吨,其中老挝和印尼各0.6 亿吨,年产量接近 2000 万吨。

成本:

国内行业铝土矿的平均开采成本大约在 250 元/吨,而国内铝土矿的市场价格在340元/吨左右。相较于外购铝土矿,公司自产铝土矿享有较高的成本优势。其中,公司所涉及到平果地区的矿多为堆积矿,露天开采,成本较低,大约 160 元/吨。

公司部分矿权信息

资料来源:公司公告,天风证券研究所

3. 氧化铝情况

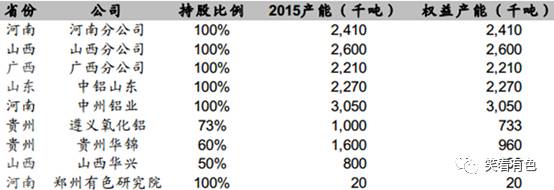

中国铝业生产氧化铝的公司共计十家,分别是:三家分公司、三家全资子公司、三家控股子公司,合计总产能达到 1645 万吨,权益产能达到 1514 万吨。

河南地区的氧化铝产能正在进行改造,预计改造完成后,公司氧化铝的产能利用率可以达到 90%。

此外,山西华兴铝业有限公司(持股 50%)和遵义铝业股份有限公司(持股 62.1%)今年分别约有 100 万吨、 12 万吨新增氧化铝产能投产。

公司氧化铝产能分布

资料来源:公司公告,天风证券研究所

4. 电解铝情况

中国铝业生产电解铝的公司共计十三家,分别是:五家分公司、二家全资子公司、六家控股子公司,合计总产能达到 385.1 万吨,权益产能达到 328.16 万吨。

2016 年,公司共生产氧化铝 1203 万吨,电解铝 295万吨。按每吨电解铝需1.95 吨氧化铝来计算,公司氧化铝的自给率超过了 200%。

公司电解铝产能分布

资料来源:公司公告

5. 铝产品盈利性高

2017年7月2 6日,中国98.5%氧化铝报价2555元/吨,99.7%电解铝锭报价14125元/吨。

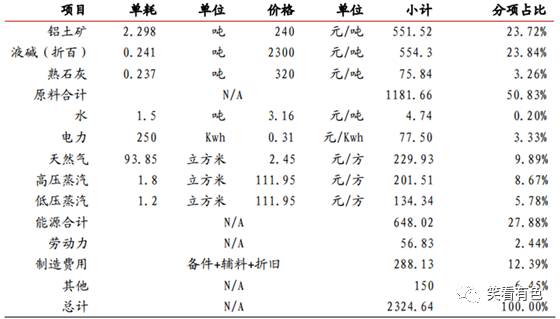

氧化铝完全成本主要包括原料、能源、劳动力、制造费用及其他等,其中原料、能源占比最大。按照当前价格,预计 2017 年单吨氧化铝完全制造成本为 2324 元。

公司氧化铝成本分析

资料来源:天风证券研究所

电解铝的完全成本包括氧化铝、电能、焙烧阳极、冰晶石、氟化铝、财务、人工及折旧等。按照当前价格,预计 2017 年单吨电解铝完全成本 11266 元/吨。

公司电解铝成本分析

资料来源:天风证券研究所

6. 铝产品供需情况

氧化铝价格下跌趋势结束,全年价格将回归正常。截至 2016 年 12 月底,包括中国在内的全球氧化铝产能利用率约为 81.26%,其中中国氧化铝产能利用率约为 81.19%。

2017 年春节之后,氧化铝价格快速下跌,从3000 元/吨左右下跌至 2500 元/吨附近。考虑到烧碱、煤炭等原材料和能源价格的上移,推高氧化铝生产成本,当前企业的成本在 2400元/吨左右,氧化铝跌势近期有望结束。全年来看,随着氧化铝产能的投放,整体市场处于均衡,氧化铝价格将回归正常。

电解铝新增产能+复产速度迅猛。 2017 年以来,国内电解铝的新投产产能和复产产能速度迅猛。年初以来至 4 月初,全国新投产产能 171.6 万吨,预计全年新投产产能 617.5 万吨;复产产能 29 万吨,预计全年复产产能 156 万吨。 3 月底,全国的电解铝运行产能达到 3795.9 万吨,建成产能是 4248.6 万吨,开工率达到 89.34%。

电解铝静态过剩,动态易短缺,价格向上压力增强。 从供需平衡来看, 2012至 2015 年,我国每年电解铝供给过剩平均约 90 万吨, 2016 年出现 45 万吨左右的短缺。不难发现,我国电解铝虽然供给长期保持高增长,但是需求端的高速增长很大程度上匹配了供给端高增长。我们预计, 2017 年电解铝需求增长约226 万吨,总需求达到 3496 万吨,合规产能在 3088 万吨至 3600 万吨之间。非常接近合规产能上限,若无新增合规产能并完全清楚违规产能,则 2018 年大概率出现短缺。参照行业过去 5 年盈利水平,我们预计电解铝价格在供需趋近、季节性短缺或加大的情况下,价格有望突破 15000 元/吨。

铝产品供需平衡表

资料来源:天风证券研究所

7. 公司主要财务状况

资料来源:Wind,天风证券研究所

二、云铝股份

1. 公司简介

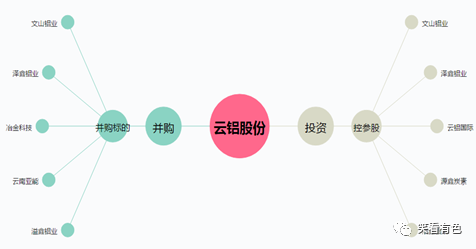

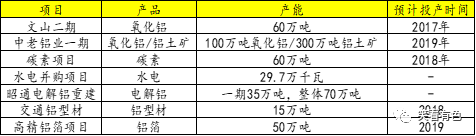

目前公司拥有集铝土矿开采、氧化铝生产、电解铝冶炼、铝加工及铝用炭素制品生产为一体的完整产业链。矿产资源方面,公司所控制文山和老挝铝土矿的氧化铝产能达到140万吨,具有较强的原料保障能力;能源方面,公司依托云南省丰富廉价的水电资源并积极并购水电资源,持续提高公司的能源自给率;公司以投资、合资等形式大力发展铝精加工产品,公司已经具备年产原铝121万吨、铝加工产品55万吨、炭素制品52万吨的能力,2016年实现净利润总计3.83亿元。

资料来源:公司公告,天风证券研究所

2. 资源情况

公司下属的文山铝业保有333及以上铝土矿资源储量超过1.73亿吨,预计“十三五”期间还将实现资源增储3亿吨以上,中老铝业在老挝南部波罗芬高原现已探获的铝土矿资源1.4亿吨,预计后续增储潜力较大。氧化铝生产能力方面,随着文山二期60万吨/年氧化铝扩建项目在2017年上半年投产,公司氧化铝产能将达到140万吨/年左右,届时公司的自有资源保障能力将得到进一步增强。

资料来源:公司公告,天风证券研究所

3. 加工情况

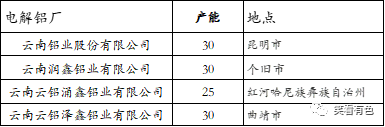

公司拥有电解铝产能120万吨,铝加工产品产能70万吨。2016年,公司生产氧化铝82万吨,原铝121万吨,铝加工产品55万吨。公司的氧化铝的铝土矿自给率达到100%,氧化铝的自给率达到 60%。依赖云南省丰富的水电资源,其水电自给率达到43%,且水电供应充足。

资料来源:公司公告,天风证券研究所

资料来源:公司公告,天风证券研究所

4. 盈利情况

资料来源:公司公告,天风证券研究所

4. 公司主要财务状况

三、神火股份

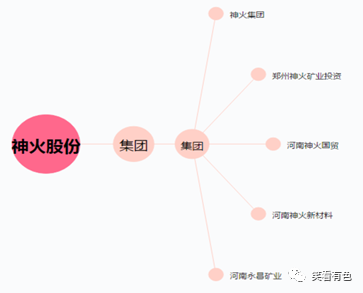

1. 公司简介

神火股份是河南神火集团的核心企业,公司系国家大型企业,国家重点扶植企业,河南省100家建立现代企业制度试点企业,银行“AAA”信誉企业,全国500家文明创建先进单位。公司主要从事煤炭采选、加工、火力发电等业务。公司利用原煤开发加工的煤炭产品多达十余个品种,无烟煤、洗精煤和洗精块为河南省重点保护产品。河南省政府明确公司控股股东神火集团为河南省重点支持发展的煤炭和铝加工企业集团,具备对外兼并重组,快速发展壮大的平台。公司已形成比较完善的煤电铝材产业链。优质的产品质量和品牌影响力为公司产品保持市场竞争奠定了基础。

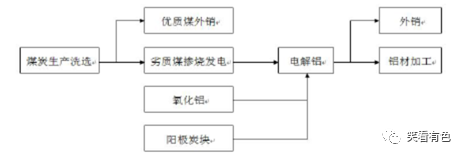

公司主营业务为煤炭、发电(基本为自发自用)、氧化铝、铝产品的生产、加工和销售,已形成比较完善的煤电铝材产业链。煤炭业务的主要产品为煤炭和型焦,具有低硫、低磷、中低灰分、高发热量等特点,产品种类分为精煤、块煤、洗混煤及型焦等,主要应用于冶金、化工、电力等行业。

铝业务的主要产品为氧化铝、电解铝及电解铝深加工产品等,产品质量优良。其中,氧化铝主要用于电解铝的生产;电解铝分铝锭和铝合金两种,主要运用于建筑、电力、交通运输等行业;电解铝深加工产品主要包括铸轧卷和冷轧卷,主要运用于建材、包装、家电和印刷等行业。

资料来源:公司公告,天风证券研究所

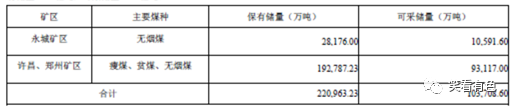

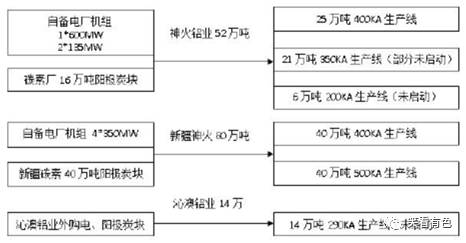

2. 资源情况

公司的电解铝的主要来源为氧化铝、阳极炭块与劣质煤掺烧发电。

资料来源:公司公告,天风证券研究所

公司拥有煤炭采掘相关的完整生产及配套体系。截至2016年末,公司共控制的永成矿区与许昌、郑州矿区煤炭保有储量22.10亿吨,可采储量10.37亿吨。

资料来源:公司公告,天风证券研究所

此外,公司参股和尚未办理探矿权证的资源如下:

①公司参股39%的郑州矿区赵家寨煤矿保有储量36,432 万吨,可采储量19,345 万吨,煤种为贫煤。

②2013 年9 月24 日新疆维吾尔自治区国土资源厅就《准东煤田五彩湾矿区煤炭矿业权整合方案》进行了为期7 天的公示,整合后的五彩湾矿区设置5 个露天矿、3 个井工矿、3 个后备区,其中5号露天矿由神华新疆能源公司牵头,新疆神火煤电有限公司、新疆中和兴矿业有限公司、新疆能源(集团)有限责任公司联合开发。5 号露天矿地质储量约为25.32 亿吨,煤种为长焰煤和不粘煤,其中公司子公司新疆神火的权益资源量约为9.51亿吨。

③2014年12月26日,公司与河南省国土资源厅在河南省郑州市签订了《河南省禹州市张得煤详查区西北部区勘查成果预配置协议书》,河南省国土资源厅同意将“河南省禹州市张得煤详查区西北部区”勘查成果有偿协议预配置给公司,该项目预期提交煤炭资源量5亿吨,协议出让参考价预付款为5 亿吨×4 元/吨=20亿元,最终探矿权价款按照探矿权评估时的市场价值确定,公司已支付资源价款9.78亿元。

3. 产能产量情况

公司已形成“上游开采(铝土矿)→中游冶炼(氧化铝、电解铝)→下游加工(铝材)”的完整产业链,营运主体分布为:汇源铝业和神火新材料主要生产氧化铝和氢氧化铝,公司本部及新疆炭素主要生产阳极碳块,公司本部和子公司沁澳铝业、新疆神火主要生产电解铝,神火铝材和阳光铝材主要生产冷轧卷和铸轧卷等铝材加工产品。

截至2016年末,公司氧化铝产能80万吨/年、氢氧化铝产能10万吨/年、电解铝产能146万吨/年、装机容量2270KW 、阳极炭块产能56万吨/年、铝材产能15万吨/年。

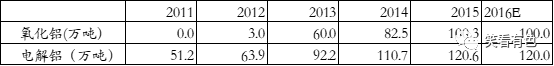

(1)氧化铝业务

汇源铝业和神火新材料主要生产氧化铝和氢氧化铝,其中公司氧化铝产能共为80万吨/年,氢氧化铝产能10万吨/年。神火股份近6年的氧化铝产量如下图所示,2016年产量为46.54万吨,约占氧化铝产能的58%。

神火股份 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 |

氧化铝产能 | 80 | 80 | 80 | 80 | 80 | 80 |

氧化铝产量 | 60 | 83.26 | 83.58 | 77.72 | 75.92 | 46.65 |

产量占产能比例 | 75.0% | 104.1% | 104.5% | 97.2% | 94.9% | 58.3% |

资料来源:公司公告,天风证券研究所

资料来源:公司公告,天风证券研究所

(2)电力电解铝业务

公司本部和子公司沁澳铝业、新疆神火主要生产电解铝。截至2016年末,电解铝产能146万吨/年。

公司本部及新疆炭素主要生产阳极碳块,公司本部和子公司沁澳铝业、新疆神火主要生产电解铝。截至2016年末,公司电解铝产能146万吨/年、装机容量2270KW 、阳极炭块产能56万吨/年、铝材产能15万吨/年。

资料来源:公司公告,天风证券研究所

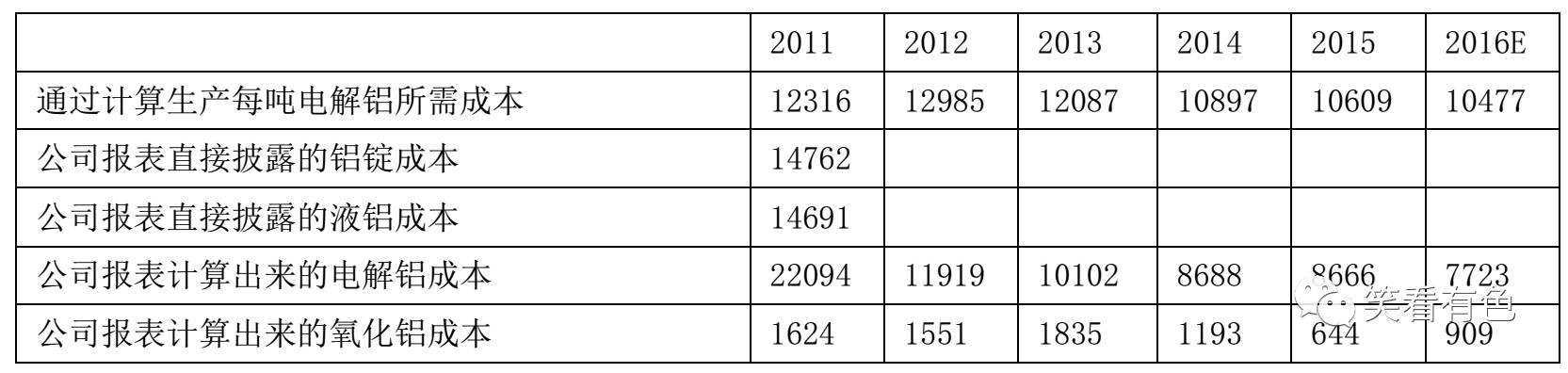

神火股份(万吨) | 2011 | 2012 | 2013 | 2014 | 2015 | 2016E |

电解铝产能 | 146 | 146 | 146 | 146 | 146 | 146 |

电解铝产量 | 47.65 | 45.01 | 53.11 | 79.61 | 117.11 | 118 |

产量占产能比例 | 32.6% | 30.8% | 36.4% | 54.5% | 80.2% | 80.8% |

资料来源:公司公告,天风证券研究所

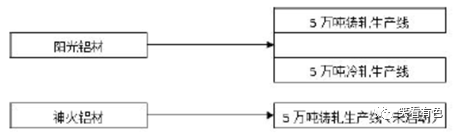

(3)铝加工业务

神火铝材和阳光铝材主要生产冷轧卷和铸轧卷等铝材加工产品。

资料来源:公司公告,天风证券研究所

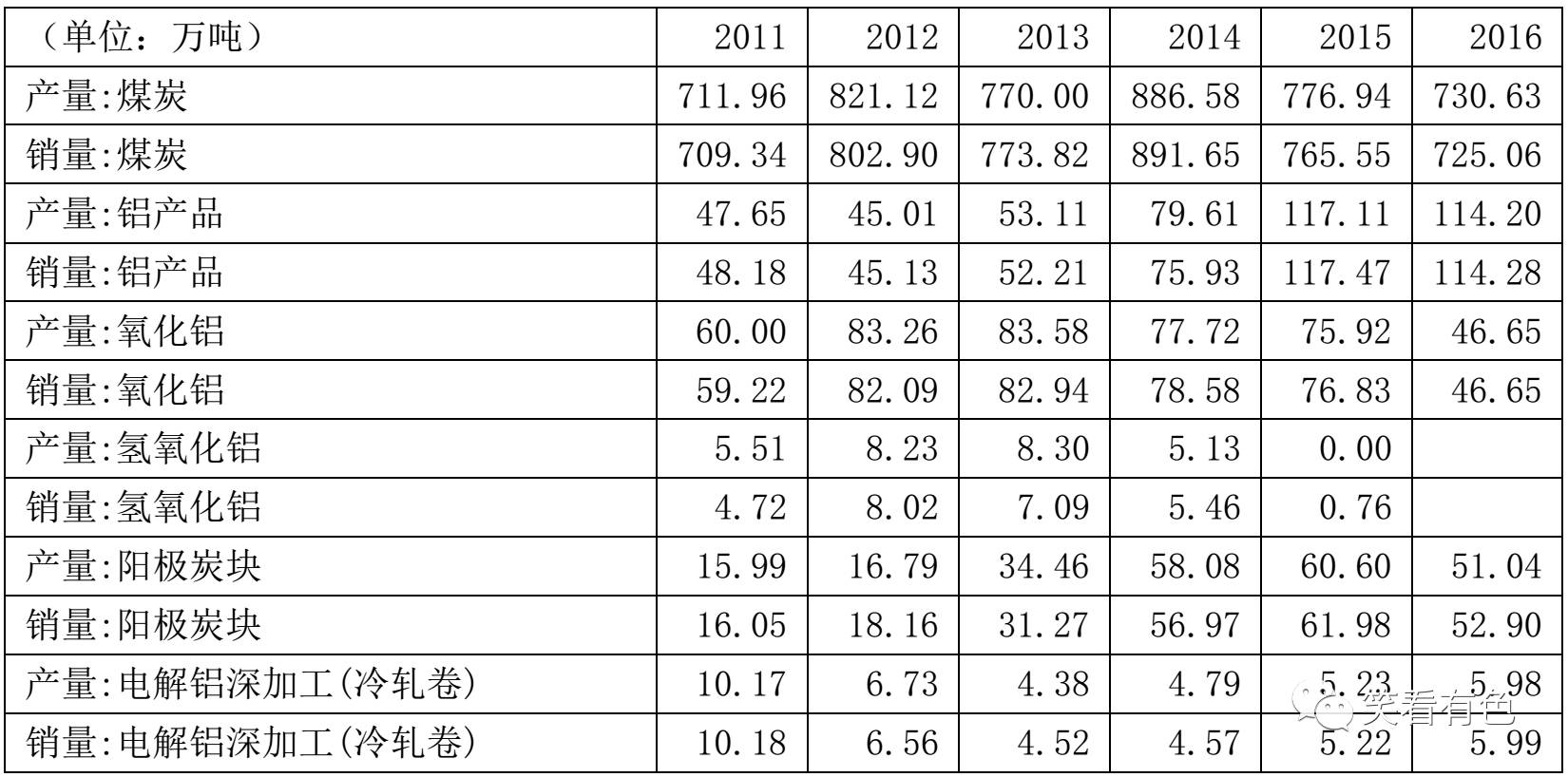

公司主要产品主要有煤炭、铝产品、氧化铝、阳极炭块、电解铝深加工(冷轧卷)等,如下图所示,各产品基本实现产销平衡。

资料来源:Wind,天风证券研究所

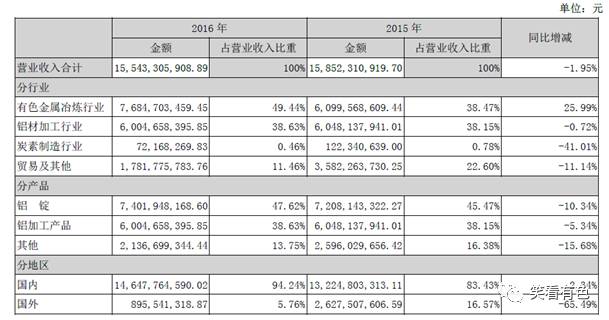

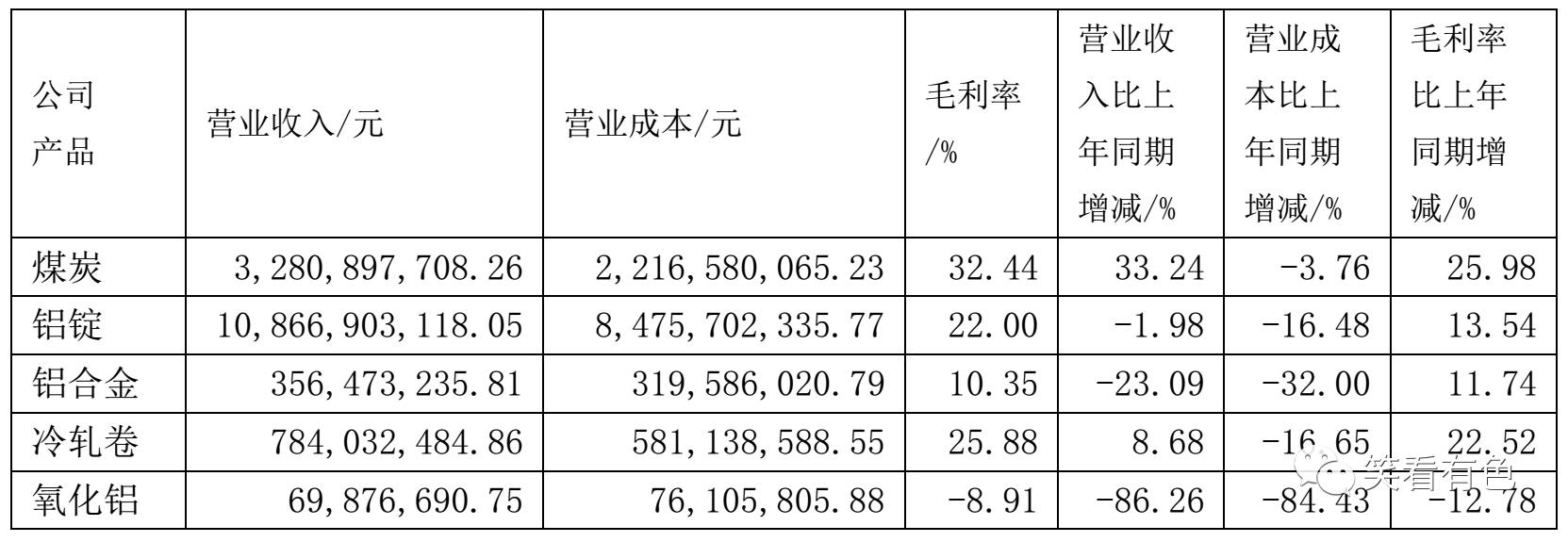

4. 盈利情况

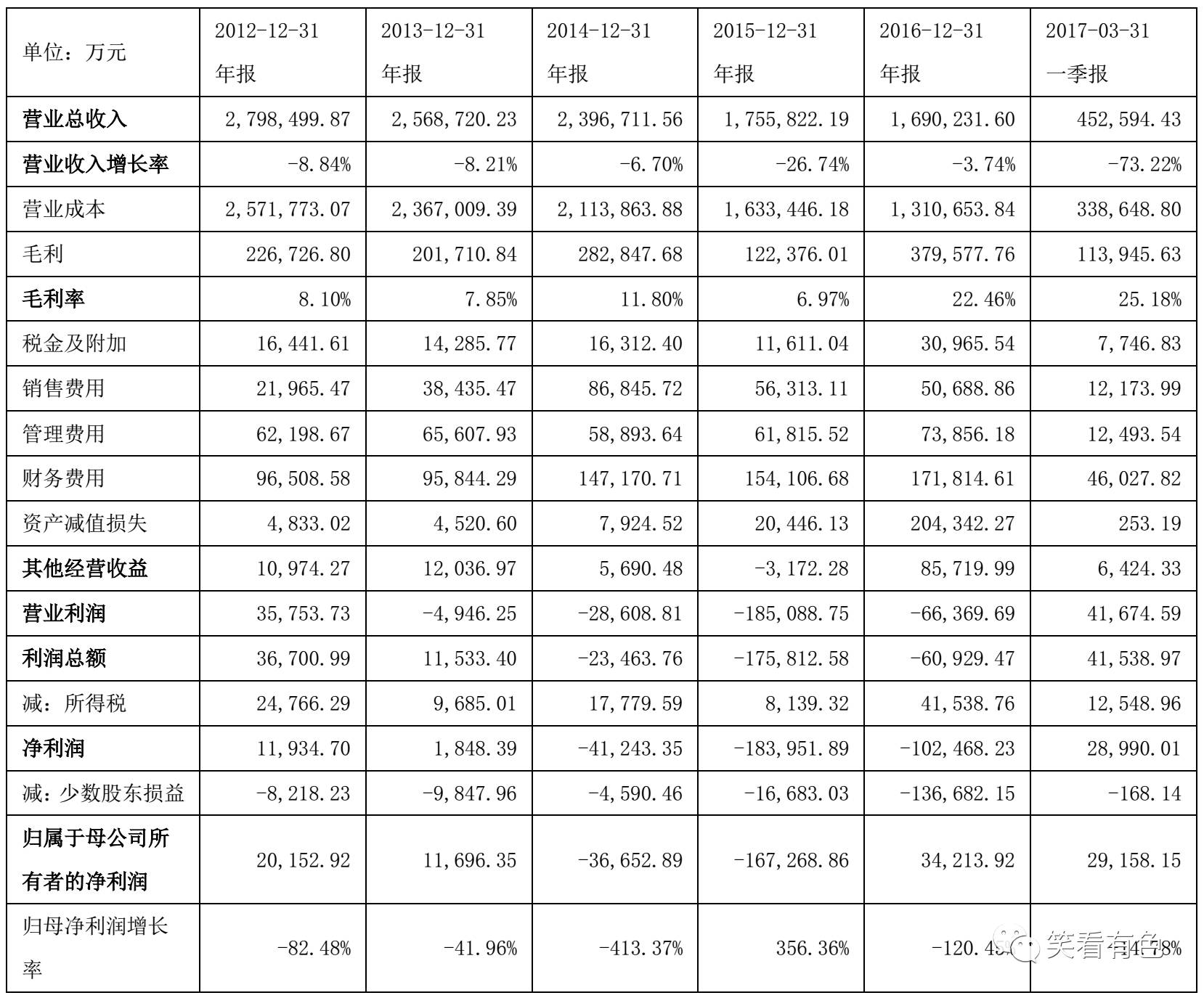

公司2016年总营业收入为1,690,231.60万元,其中铝锭与煤炭占营业收入比重最高,分别占64.29%与19.41%。

下图列示了公司2016年主要产品的营业收入、营业成本与毛利率情况。

资料来源:公司公告,天风证券研究所

资料来源:公司公告,天风证券研究所

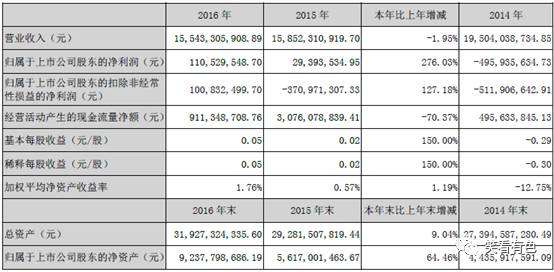

5. 公司主要财务情况

资料来源:Wind,天风证券研究所

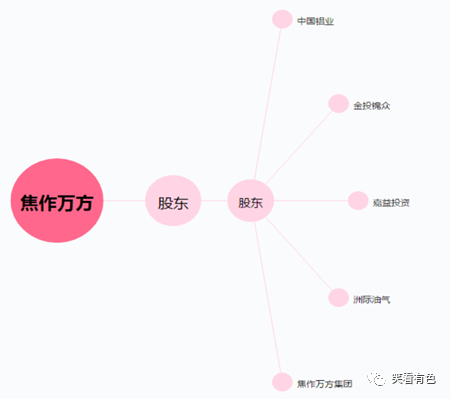

四、焦作万方

1. 公司简介

公司成立于1993年3月22日,主营铝冶炼及压延加工,年电解铝产能42万吨,是河南省百强和焦作市重点骨干企业。主导产品“万方”牌铝锭,为伦敦金属交易所注册产品,远销美国、日本、韩国、香港、台湾等国家和地区,在国内外享有较高声誉。本公司拥有外贸自营权,检验室为国家注册实验室。已通过质量管理、职业健康安全、环境三大体系认证。公司信用评级AA级。公司坚持科学发展观,以建设资源节约型、环境友好型企业为目标,依靠技术创新滚动发展,多项技术填补了国内铝电解技术空白。公司是国内首先产业化采用280KA大型预焙电解槽技术的电解铝厂,280KA电解槽产业化示范工程的成功,开启了我国大型预焙槽全面应用的时代。公司重视节能降耗工作,立足技术创新和精益管理,使公司吨铝综合能耗在国内外同行中持续处于领先行列。

资料来源:Wind,天风证券研究所

2. 资源情况

公司属于有色行业,已经形成了较为完善的煤电铝加工一体化的运营模式,在行业内有较强的竞争力。电力供应主要依靠本公司热电厂和协议供电企业金冠电力供应,部分大宗原材料氧化铝价格采用与铝期货价格挂钩方式确定。

公司参股焦作煤业集团赵固(新乡)能源有限公司30%股权,拥有两台300MW热电机组,拥有比较完善的煤电铝及铝加工一体化产业链条,大幅降低了公司用电成本。

公司股东金投锦众为锦江集团控制平台,下有河南开曼铝业,山西复晟铝业,山西孝义兴安,广西锦鑫等四座大型氧化铝矿。

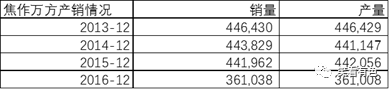

3. 产销情况

据公司数据,电解铝业务年产能约为42万吨。下图为近四年铝产品的产量情况。

资料来源:Wind,天风证券研究所

4. 盈利情况

资料来源:公司公告,天风证券研究所

5. 公司主要财务状况

资料来源:公司公告,天风证券研究所

分析师声明

本报告署名分析师在此声明:我们具有中国证券业协会授予的证券投资咨询执业资格或相当的专业胜任能力,本报告所表述的所有观点均准确地反映了我们对标的证券和发行人的个人看法。我们所得报酬的任何部分不曾与,不与,也将不会与本报告中的具体投资建议或观点有直接或间接联系。

免责声明

除非另有规定,本报告中的所有材料版权均属天风证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格)及其附属机构(以下统称“天风证券”)。未经天风证券事先书面授权,不得以任何方式修改、发送或者复制本报告及其所包含的材料、内容。所有本报告中使用的商标、服务标识及标记均为天风证券的商标、服务标识及标记。

本报告是机密的,仅供我们的客户使用,天风证券不因收件人收到本报告而视其为天风证券的客户。本报告中的信息均来源于我们认为可靠的已公开资料,但天风证券对这些信息的准确性及完整性不作任何保证。本报告中的信息、意见等均仅供客户参考,不构成所述证券买卖的出价或征价邀请或要约。该等信息、意见并未考虑到获取本报告人员的具体投资目的、财务状况以及特定需求,在任何时候均不构成对任何人的个人推荐。客户应当对本报告中的信息和意见进行独立评估,并应同时考量各自的投资目的、财务状况和特定需求,必要时就法律、商业、财务、税收等方面咨询专家的意见。对依据或者使用本报告所造成的一切后果,天风证券及/或其关联人员均不承担任何法律责任。

本报告所载的意见、评估及预测仅为本报告出具日的观点和判断。该等意见、评估及预测无需通知即可随时更改。过往的表现亦不应作为日后表现的预示和担保。在不同时期,天风证券可能会发出与本报告所载意见、评估及预测不一致的研究报告。

天风证券的销售人员、交易人员以及其他专业人士可能会依据不同假设和标准、采用不同的分析方法而口头或书面发表与本报告意见及建议不一致的市场评论和/或交易观点。天风证券没有将此意见及建议向报告所有接收者进行更新的义务。天风证券的资产管理部门、自营部门以及其他投资业务部门可能独立做出与本报告中的意见或建议不一致的投资决策。

特别声明

在法律许可的情况下,天风证券可能会持有本报告中提及公司所发行的证券并进行交易,也可能为这些公司提供或争取提供投资银行、财务顾问和金融产品等各种金融服务。因此,投资者应当考虑到天风证券及/或其相关人员可能存在影响本报告观点客观性的潜在利益冲突,投资者请勿将本报告视为投资或其他决定的唯一参考依据。