今年以来,监管政策持续发力“金融去杠杆”,对金融市场产生了较大冲击。金融去杠杆意在防范金融风险、维护金融稳定,最终引导资金“脱虚向实”,但在这一过程中会对实体经济活动造成冲击。中国金融四十人论坛(CF40)学术委员、安信证券首席经济学家高善文将本轮金融去杠杆造成的利率上升与2013年“钱荒”相类比,意图通过研究“钱荒”时期的金融紧缩现象在实体经济端的扩散过程及其表现,理解当下金融去杠杆对实体经济造成的冲击。

高善文称,此轮金融去杠杆与2013年“钱荒”相似的是,均导致了金融市场上利率的急速和大幅度上升,其幅度也比较接近;这随后逐步扩散至信贷市场,看起来信贷市场受到影响的时滞类似,信贷利率上升的幅度也许最终大体相当。不同之处在于,“钱荒”时期的社会融资总量出现了同步的大幅萎缩,而此次紧缩中迄今尚未出现社会融资总量明显萎缩的现象。利率上升与融资大幅萎缩同时发生,表明“钱荒”的发生是促使2013年之后总需求超预期大幅下降的关键因素之一,至少是促成这一转折的重要催化剂。

目前实体经济的运行质量显著改善,外部需求持续恢复,经济呈现更大的韧性,社会融资总量迄今也较为稳定。但在高善文看来,这似乎不能认为此轮紧缩不会对经济活动造成影响。实际上,一个可能出现的风险是,未来两三个季度内,社会融资减速、国内需求放缓和信贷利率上升相并存。

高善文并不认为这次金融去杠杆对实体经济的冲击会与钱荒相当,实际上,他认为更大的可能性是这次冲击的幅度要显著更小。但在目前通货膨胀水平较低、实体经济正在筑底的背景下,金融去杠杆形成的冲击增加了经济活动和金融市场的不确定性和下行风险,需要在制定宏观政策时统筹考虑。

与金融去杠杆相联系的银行间市场利率大幅上升对实体经济的影响,是前期市场关注的一个热点问题。对这一问题的研究以银行间债券市场利率的大幅上升在金融市场的全面扩散为起点,以其对实体经济的需求变化及对工业生产所可能产生的影响为终点。到目前为止,这一问题仍然高度开放,并无确切答案。

将这一轮的利率上升与发生在2013年的“钱荒”进行对比,是一个可行视角。将其与“钱荒”做对比的一个重要原因是,2013年的银行间债券市场也发生了一次来势猛烈且持续时间较长的流动性收紧和金融紧缩现象,且我们已获得充分数据,能够对2013年的金融紧缩对实体经济的影响进行观察和分析。所以,研究“钱荒”时期的金融紧缩现象在实体经济端的扩散过程及其表现,对理解当下这一轮的金融去杠杆是有帮助的。但毫无疑问的是,目前的宏观经济环境与2013年的宏观经济环境不太相同,在一些具体方面甚至已有较大差异,所以将两轮经济现象进行类比并不意味着结论可被直接照搬。

我们从七天银行间质押式回购利率、国开债和AA+中票、金融机构加权贷款利率这三个方面,将此次金融去杠杆与2013年“钱荒”进行对比。

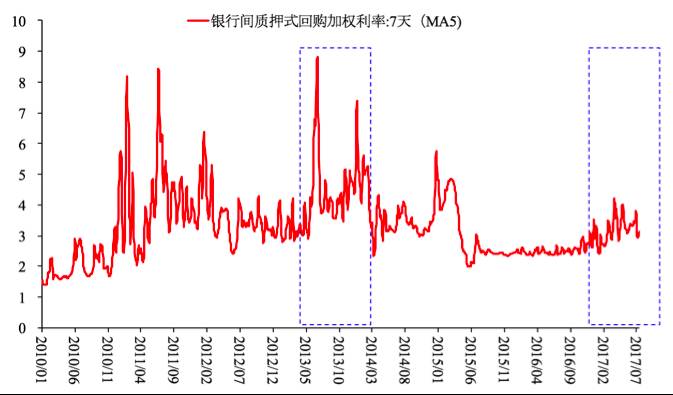

首先,从七天银行间质押式回购利率方面进行对比。在2013年的“钱荒”时期,准确而言,是自2013年5月至2014年年初的八个月时间中,七天银行间质押式回购加权利率的波动非常剧烈、尖刺水平较高。排除尖刺影响,银行间质押式回购利率的平均水平对比此前有明显提升。自2016年11月以来,银行间质押式回购利率的波动性与“钱荒”时期相比降幅明显,但回购利率的变化方向与“钱荒”时期的变化方向非常相似。大体而言,2016年年底以来的七个月时间中,回购利率的平均水平已出现明显上升。

图1 银行间质押式回购利率:7天(MA5)

数据来源:WIND,安信证券

其次,从国开债和AA+中票方面进行对比。我们将AA+中票理解为信用评级较高的信用债。在这两轮金融紧缩中,二者到期收益率的上升幅度和从低点到高点的所用时间都较为接近。在“钱荒”时期,二者到期收益率的上升阶段持续了8个月的时间,AA+中票最高上升200个基点(Basis Point,BP);此次紧缩,截至2017年6月的7个月时间内,AA+中票最高上升220个基点。美联储习惯在每次加息时将基准利率上调25个基点,按照美联准习惯,此轮流动性紧缩的利率上升幅度相当于在七八个月的时间中进行了8次加息。如果将国开债视为利率债,其利率上升幅度与AA+中票相似。在“钱荒”时期,国开债最高上行190个基点;此轮紧缩中,国开债最高上行150个基点,相当于6次加息。

图2 银行间债券到期收益率:国开债和AA+中票

数据来源:WIND,安信证券

从票据贴现市场来看,在“钱荒”时期,票据年化利率上行了将近300个基点;此轮紧缩中,票据年化利率上升了230个基点。从加息角度来看,“钱荒”时期的票据贴现市场相当于进行了12次加息,此次接近10次加息。

图3 票据直贴利率(%)

数据来源:WIND,安信证券

最后,从金融机构加权贷款利率方面进行对比。加权贷款利率为一般贷款利率与票据融资利率的加权平均。“钱荒”时期,金融机构加权贷款利率上升50个基点,相当于两次加息,这是将信贷市场与票据市场合并计算的结果。从微观层面的反馈来看,此次紧缩中的金融机构加权贷款利率从2016年第二季度起表现出了明显的上升趋势,但迄今为止,其上升幅度还不能确定,预估在25个基点以上。

图4 金融机构加权贷款利率(%)

数据来源:WIND,安信证券

将两轮金融紧缩进行对比,可发现一个明显的相似点:在接近三个季度的时间中,金融市场都发生了明显紧缩,并造成了利率的急速大幅上升,这随后逐步扩散至信贷市场。信贷市场的利率上升幅度相对较小,但如果将其与票据市场合并计算,利率上升幅度相当于进行了两次加息。“钱荒”时期的数据是确定的,从微观层面来看,此轮紧缩将在信贷市场与票据市场中造成利率上升的最终幅度可能也会接近50个基点。

与“钱荒”不同 此轮利率上升并未造成社会融资总量萎缩

价格与成交量是研究这一问题的两个方面,在价格层面进行对比后,我们可在成交量层面将此次金融去杠杆与2013年“钱荒”进行对比。

从成交量层面来看,随着利率的显著上升,多个细分市场中的融资量明显下降。债券融资市场中,“钱荒”时期,随着利率上升,融资量大幅下降;这一轮紧缩中,债券融资的下降幅度更为显著。票据市场中,融资量也均出现萎缩,不同的是,此轮萎缩量更加显著。从信托贷款市场来看,“钱荒”时期的融资量萎缩几乎立竿见影,此轮去杠杆也出现融资量下降的现象。从委托贷款市场来看,两轮紧缩中出现了相反情况,其中原因并不清楚,但如果将信托与委托合并来看,两轮紧缩都出现了融资量的明显萎缩。

图5 新增社融占GDP的比重

数据来源:WIND,安信证券

比较奇怪的一点是,如果我们将表内、表外的融资合并来看, “钱荒”时期的社会融资总量出现了大幅萎缩;而此轮紧缩中,从截至2017年6月的数据来看,尽管利率的上升确定无疑,但社会融资总量并未出现明显萎缩。另一明显区别是,“钱荒”发生之前的数月时间中,社会融资量大幅扩张,所以“钱荒”发生后其出现巨大收缩;而在这次紧缩之前,社会融资量的扩张即便存在也并不明显,且在流动性紧缩的过程中,融资量并未出现明显收缩。

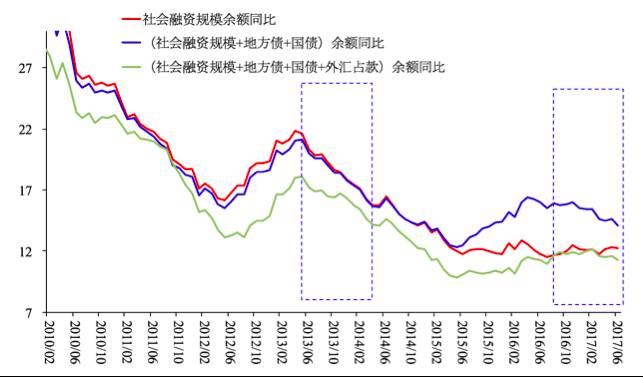

如果扩展社会融资的定义,将政府部门的融资也包括进来,比如地方政府发行的地方债、中央政府发行的国债及国开债等,数据的对比结果是类似的,即钱荒时期融资量下降明显,而这次则不然。

图6 社会融资规模余额同比(%)

数据来源:WIND,安信证券

由对两轮紧缩中主要金融数据的观察可知,2013年“钱荒”发生后,金融市场中的利率急速大幅上升,且融资量显著萎缩,这说明当时金融市场中出现了金融条件的明显收紧。此次紧缩中,利率水平的上升幅度大体相当;但在成交量层面上,由于一些不很确定的原因,迄今为止社会融资量萎缩尚未充分表现。对此,我们的猜测是:未来几个季度,社会融资量出现萎缩的可能性应该是比较高的。

更进一步,钱荒时期的影子银行主要从事变相放贷业务,金融体系的所谓脱实向虚并不明显,这也许导致了在金融紧缩的条件下,社会融资量的回落更早更显著,几乎是立竿见影的。去年的影子银行主要从事二级市场投资业务,存在明显的脱实向虚,所以在发生金融紧缩的时候,投资业务受到立竿见影的巨大冲击,但社会融资量受到的冲击更间接,这也许会导致本轮紧缩中社会融资量的回落更晚,并且幅度更缓和。但社会融资量完全不受影响,似乎是不大可能的。

“钱荒”至少是促使2013年以后总需求大幅下降的重要催化剂

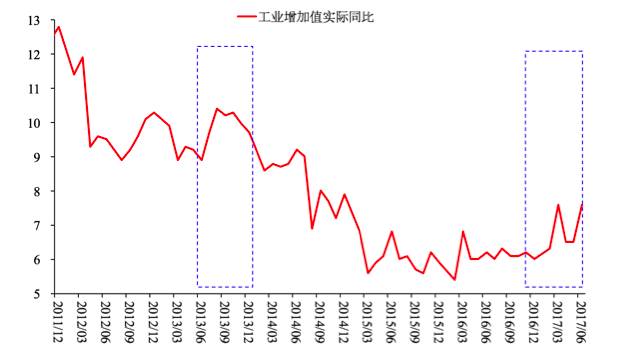

实体经济做出了何种反应呢?我们已可以对“钱荒”前后的实体经济数据变化进行完整的观察和分析,而对此轮的数据变化,我们可作出倾向性猜测。观察数项关键数据可知,自2013年5月至2013年10月,“钱荒”时期的工业生产明显加速。而2013年11月后,工业生产出现减速,且该次减速持续了超过两年的时间。同期的固定资产投资稳中有降,在随后的2014年年初转化为大幅下降。物量数据方面,排除数据异常扰动,“钱荒”时期的进出口情况比较稳定。同期的钢材产量出现了大幅上升,水泥产量则较为稳定。在2013年第四季度,水泥产量出现了为期近两个月的尖刺式上升,随后大幅下降。

图7 工业增加值当月同比(%)

数据来源:CEIC,安信证券

图8 民间固定资产投资当季同比(%)

数据来源:Wind,安信证券

图9 实际进出口同比(%)

数据来源:Wind,安信证券

图10 钢材产量同比(%)

数据来源:Wind,安信证券

图11 水泥产量同比(%)

数据来源:Wind,安信证券

对以上数据进行解读对于理解流动性冲击至关重要。“钱荒”时期工业生产大幅上升主要受当时存货调整的影响。由于一些外部原因,当时的工业生产出现了明显的加存货、补存货行为,这种行为造成了工业生产加速,但这只是短周期的波动。如果排除补存货因素,从工业生产端来看,5月至11月期间的工业生产较为稳定。从支出端来看,固定资产投资相对稳定,只出现了一些小幅下降。进出口层面上,贸易盈余也相对稳定。但从至早2013年11月、至晚2014年2月起,总需求开始明显下降,并在下半年转为大幅度滑坡。尽管不能肯定地说是“钱荒”导致了需求滑坡,尽管“钱荒”也并非当时经济减速的唯一原因,但2014年年初的总需求下降与2013年春末或者夏初发生的“钱荒”之间一定存在着紧密联系。

实际上,在“钱荒”发生之前,私人部门的投资需求较为稳定,处于稳中有降的趋势,那么为什么在此之前会出现社会融资量的大幅上升?为什么工业生产能够保持稳定?对细项数据的检查可知,私人部门投资需求稳中有降、进出口活动保持稳定、经济活动保持在稳定水平的关键力量是房地产和政府基建的稳定,而房地产和政府基建活动的上升是造成此次社会融资量大幅上升的关键因素,也是在总量层面上把工业生产稳定在8-9%这一水平的关键力量。

图12 房地产开发投资当季同比(%)

数据来源:CEIC,安信证券

图13 基础设施建设类投资当季同比(%)

数据来源:统计局,安信证券

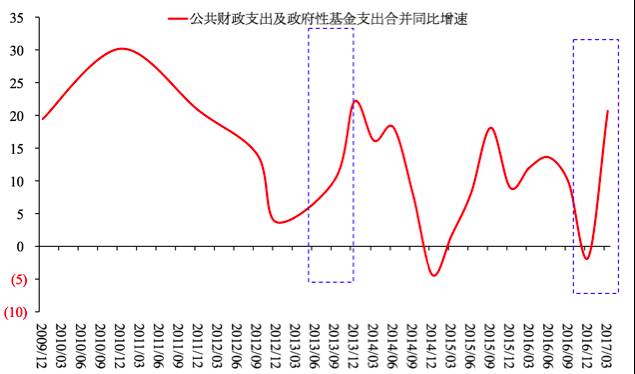

房地产和政府基建的融资,大部分来源于银行表外的融资,来自于所谓的影子银行。 “钱荒”导致了以影子银行为代表的融资体系的巨大收缩,换言之,“钱荒”直接导致了政府融资平台及房地产企业融资量的急速下降,并间接影响了私人部门获取融资的难易程度和融资量。此次金融体系的收紧在二到三个季度后转化为上述部门投资活动及开支活动的收缩。

图14 公共财政支出与政府性基金支出同比(%)

数据来源:Wind,安信证券

注:为控制转移支付影响,此处计算的是(公共财政支出*0.7+政府性基金支出*0.5)的同比增速。

客观而言,房地产投资活动的下降也受到房地产自身周期性因素的影响,不能将其完全归因为“钱荒”。私人部门投资活动的下降,可能也存在其自身产能过剩等因素的影响。而政府投资开支的大幅下降也不仅与“钱荒”相关,其与43号文及政府对地方融资平台的清理等都有关系。但在“钱荒”时期,在大约三个季度的时间中,利率的上升与融资的大幅萎缩同时发生,这表明“钱荒”的发生是促使2013年之后总需求超预期大幅下降的关键因素之一,至少是促成这一转折的重要催化剂。

目前经济运行质量改善、韧性显著增强, 但仍要重视金融紧缩的潜在冲击

由于一些偶然原因,在“钱荒”发生时,经济领域出现了明显的存货重建现象,这对当时的工业生产产生了支持作用,也许致使决策层产生了经济形势向好的错觉和误判,并影响了恰当的政策选择,这似乎是值得吸取的教训之一。

自2016年11月以来,工业生产稳中有升,剔除存货影响后,有两项关键因素:一个是全球景气上升和出口活动的恢复;二是前期供应侧改革,产品价格大幅上升后导致的企业生产恢复。 目前第二项支持因素应该已经耗竭和消失,第一项因素仍然在发挥作用,其在近期的表现甚至是超预期的。特别重要的是,这两项因素对金融紧缩的影响可能都不敏感。

但如果不考虑出口情况,集中在国内需求来看,应该说投资减速的苗头已经出现,并且这部分需求对金融紧缩总体是比较敏感的。

去年下半年以来PPP的推广力度很大,这部分需求对外部融资和金融紧缩应该十分敏感,微观反馈显示它已经开始受到影响。由于销售的放缓,房地产投资已经开始减速,并且它历来对金融紧缩反应敏感。由于产能过剩的潜在影响,去年私人投资需求的恢复在近来已经放缓,并且它对金融紧缩也应该是敏感的。

应该说,现在的经济环境与2013年不太相同,存在许多有利条件。

在金融方面,影子银行前期主要从事二级市场的投资业务,存在明显的脱实向虚,这使得金融紧缩对社会融资量的冲击更慢更缓和一些。

在实体经济方面,企业盈利显著回升,自有现金流明显改善;房地产企业存货大幅度下降,债务情况实质性好转;政府财政收入和卖地等收入也在改善;再加上出口的趋势恢复,这显著改善了经济应对不利冲击的韧性,增强了其内在稳定性。

因此,我们并不认为这次金融去杠杆对实体经济的冲击会与钱荒相当,实际上更大的可能性是这次冲击的幅度要显著更小。

但是,似乎不能就此认为这次金融紧缩对实体经济活动没有影响。实际上,由于PPP项目受到的影响,房地产投资进一步放慢,以及私人投资可能出现的放缓,一个现实的风险是,未来两三个季度内,社会融资减速、国内需求放缓和信贷利率上升相并存。

在目前通货膨胀水平较低、实体经济正在筑底的背景下,金融去杠杆形成的冲击增加了经济活动和金融市场的不确定性和下行风险,需要在制定宏观政策时统筹考虑。

本文系作者为中国金融四十人论坛(CF40)独家供稿,未经授权请勿转载。文章仅代表作者个人观点,不代表CF40及其所在机构立场。

近期文章精选:

高善文:影子体系资金从“脱实向虚”到“脱虚向实”

【观点】去杠杆的板子打在国企身上未必能出成效

林采宜谈“灰犀牛”风险:私募基金产品清盘或现“多米诺效应”