(左图为上周六密苏里

Ozarks

湖滩水库的一个泳池派对,右图为周一的加州

Newport

海滩。

@Lawler50 via Reuters

,

Marcio Jose Sanchez/AP

)

目前为止的美国疫情数据和经济高频数据反映着与病毒共存的经济复苏路径。疫情对中高收入阶层的收入和消费能力破坏不大,而居民部门的资产负债表也远好于企业部门。因此消费将领先于企业投资,走上复苏进程。

机构投资者相对较低的仓位,以及他们

paintrade

和

FOMO

的心态,是重要的上行风险。

Magical recovery

Memorial Day

长周末之后的首个交易日,美股不仅上涨,而且标普

500

盘中一度涨过

3000

点和

200

日均线。更重要的是,价值股周期股跑赢了成长股动能股,疫情受损板块跑赢了

stay-at-home

和

work-at-home

板块。标普

/

纳斯达克

/

罗素

2000

较

3

月

23

日低点已上涨

33.7%/36.1%/35.2%

,较

2

月

19

日高点仅差

11.6%/4.9%/19.9%

。

Risk-on

的情绪也是泛资产类别的,长端国债收益率上升,美元显著贬值,油价上涨(本月至今已上涨超过

80%

),黄金下跌。

我们此前已经指出(

American magic

),

4

月底

5

月初是经济触底向上的拐点,与病毒长期共存的经济复苏路径如钢丝绳般狭窄,但也是可能走通的。目前为止的疫情数据和经济高频数据就在反映这样的最佳情形,而生物医药界的努力也令市场对有效药物和疫苗的时间表更有信心。但疫情

second wave

的风险还不能完全排除,经济复苏最可能的图形依然是

Swoosh

型,市场当前的风险收益比也大大弱于我们呼吁“有序抄底”的

3

月中下旬。我们继续推荐

barbell

策略,既把握科技、医药、消费中的优秀成长股,又透过疫情受害股和周期股之中相对较好的公司,捕捉周期惊喜。

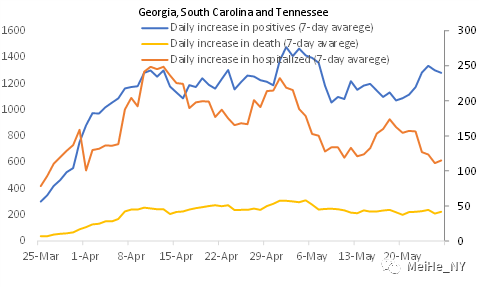

美国全国性的确诊、入院、死亡的日新增量继续下降,日检测量已上升到

40

万的水平,而累计检出率下降到

11%

。较早放松居家令的州县(佐治亚、南卡、田纳西、佛罗里达等),日确诊数有所上升,但入院数和死亡数还未体现。人口密集、经济贡献大的纽约市、新泽西、北加州、伊利诺伊、华盛顿州大部分地区等,

6

月份开始放松后的效果还需观察。多个投行使用各国或美国各州的数据,说明社交疏离程度(谷歌或苹果的移动出行数据)与疫情控制程度(

Rt

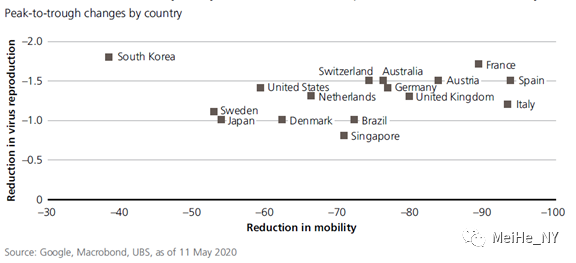

值或日确诊或死亡数的下降幅度)之间,缺乏显著相关性,试图借此说明或呼吁加快经济重启的可行性。我们认为,社交疏离当然不是唯一贡献因素,各地疫情爆发的初始条件(韩国抗疫的重要有利因素是疫情最初集中爆发于一个城市的教会,因而便于集中检测和隔离)、人口密度、戴口罩等其他个人清洁习惯、检测隔离等其他公共卫生措施等,也是重要贡献因素。因而,在经济陆续重启的过程中,自下而上的谨慎心态和行动,依然是疫情不再大规模反弹的重要前提条件。

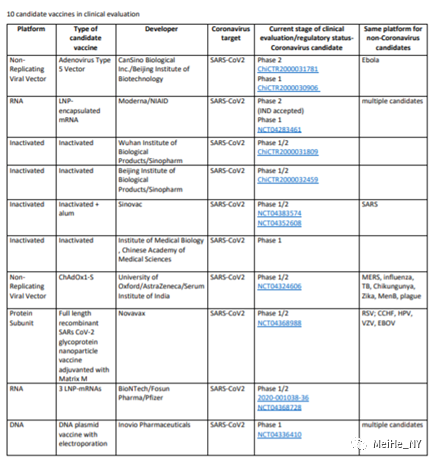

进入临床试验阶段的疫苗数量从

8

个增加到

10

个。康希诺发表于柳叶刀的一期临床数据,基本符合预期。但更为关键的是验证有效性的、规模更大的三期临床。我们依然认为(

Audacity

),在北半球主要国家都已通过公共卫生政策控制住疫情蔓延的情况下,

challenge trials

虽富有道德争议,但可能不得不为之,否则就需要去巴西等地进行三期,或者耗费更多时间等待给药组和对照组在病毒自然传播中的结果。我们继续维持今年秋天疫苗小范围使用,明年年中大规模商业化的时间表。发表于新英格兰医学杂志的

Remdesivir

(商业名称

Veklury

)临床数据,再次证实了

Remdesivir

有点用处,但不是特效药。我们依然期待其他创新药物的问世,抗病毒、

anti-IL6

免疫调节、中和抗体,作为当前

Covid-19

治疗药物研发的三大路径,应该都会有所成果。

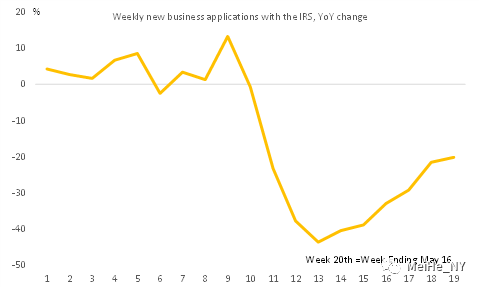

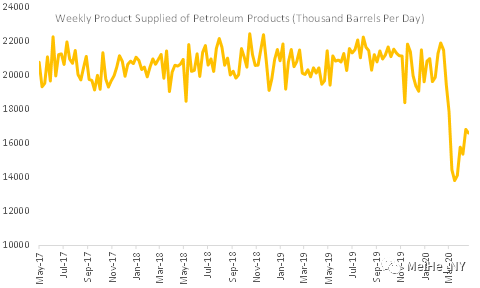

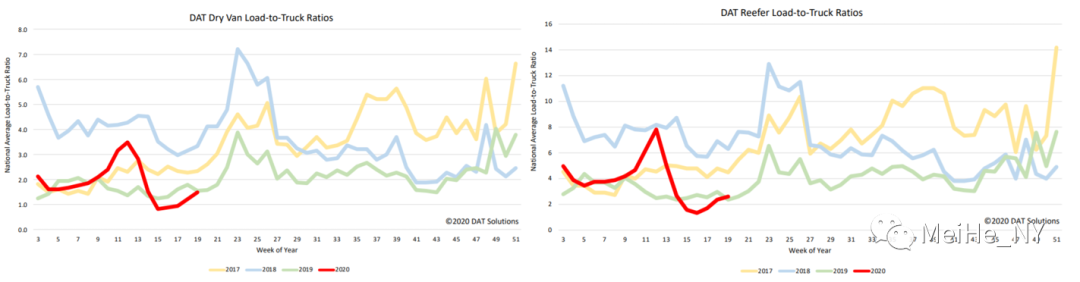

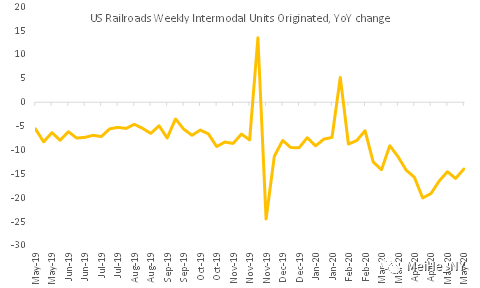

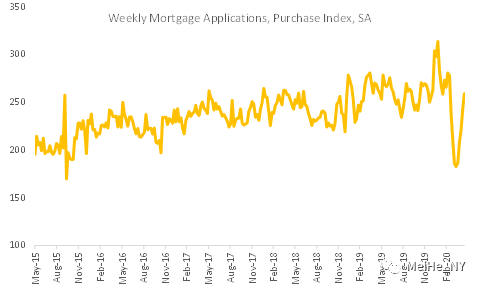

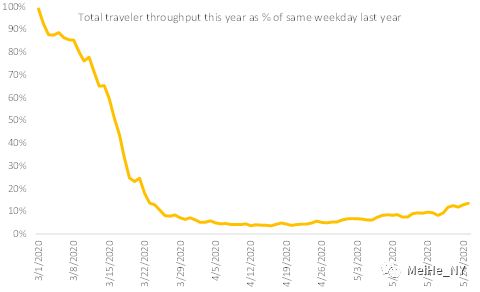

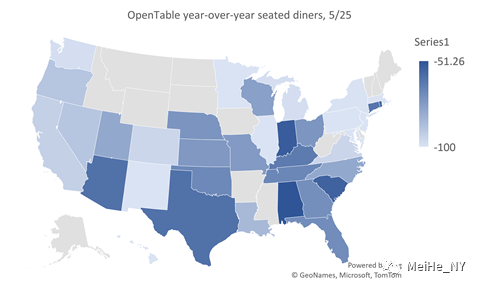

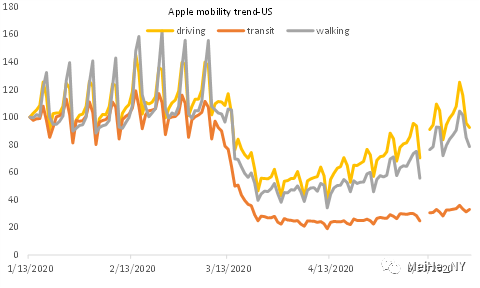

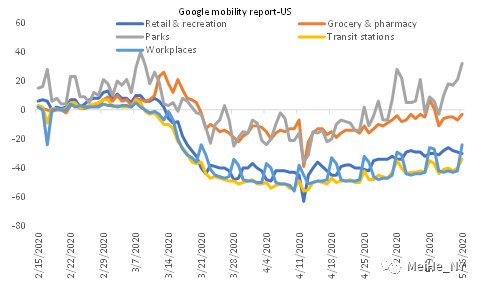

许多高频数据都在反映宏观经济各个角落不同程度的复苏,新企业注册、石油需求、公路和铁路运输量、住房抵押贷款申请、机场

TSA

安检量、酒店入住率、

OpenTable

餐馆客流、苹果和谷歌移动出行等等。这些指标从极低的位置向上反弹,是居家令放松和财政与货币政策刺激的综合结果。我们认为,除了保持

QE

(也可能逐渐转为某种程度的

yield curve control

)和开始实施已经宣布的

9

大紧急贷款项目以外,货币政策似乎没有大幅加码的必要性,但财政政策依然需要对受影响的低收入群体和地方政府更多转移支付(

CARES

法案对失业保险金的增加,

7

月将到期,目前两党似乎都对以保持雇佣为条件的企业税收抵免,表示支持)。我们继续希望国会于

7

月通过

1

万亿美元的第四轮财政刺激,但这也将是今年国会可能做出的最后一项重大行动,市场和商界所期待的基础设施、公共卫生投入等,则取决于大选之后的政坛格局。

(

Covid Tracking Project

)

(

UBS

)

(

WHO

)

(

Census Bureau

)

(

EIA

)

(

DAT Solutions

)

(

Association of American Railroads

)

(

Mortgage Bankers Association

)

(

TSA

,

STR

,

New YorkTimes

)

(

OpenTable

)

(

Apple

,

Google

)

Consumption-led recovery

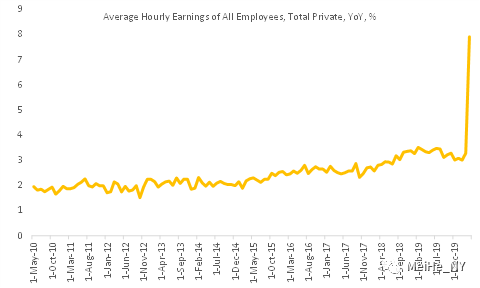

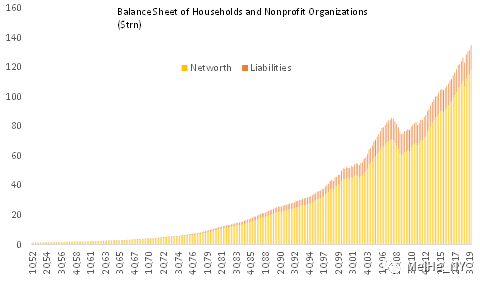

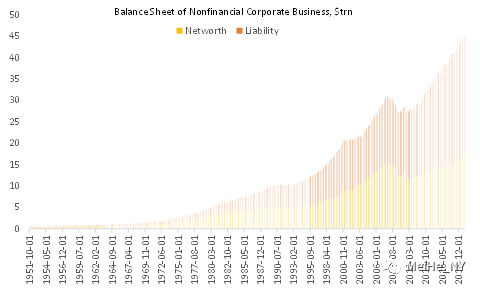

我们此前已经指出(

Contingency

),本轮危机和衰退主要打击了低收入群体,但至少迄今为止,中高收入阶层所受影响较小,以至于出现了一边失业率创新高,一边工资增速创新高的异象。当前在经济衰退的背景下,住房市场却保持着韧性,单价

3000

美金外加月费

40

美金的

Peloton

居家健身自行车供不应求,连科技公司裁员都比较少得裁到工资反而更昂贵的硅谷总部。收入不平等加剧埋下了中长期社会政治问题隐患,却可能在短期内令经济更快走出衰退。再加上本轮危机之前,美国居民部门的资产负债表,大大好于上一轮的

08

年金融危机,也远好于当前的企业部门。因此我们相信,消费将领先于企业投资,走上复苏进程。我们对消费板块的偏爱,也部分基于这一因素。

截止目前的信用卡数据证明着这一推论。摩根大通银行信用卡(占美国信用卡市场份额约

19%

,仅次于花旗的

20%

)内部数据显示,信用卡消费整体以及代表着线下消费的

card-present

交易,都已从低点反弹。受居家令影响的消费类别(餐馆、酒店、剧院、娱乐中心、零售)的

card-present

交易,在疫情相对不严重的地区和开始放松居家令的地区,反弹更为明显。由此说明,居民消费是可以在疫情缓解和居家令放松之后,迅速反弹的。

零售企业的季报也证明着这一推论(零售业集中发布指引乐观的季报,也是上周美股上涨的催化剂之一)。沃尔玛报告

1

季度(截止

4

月,下同)美国门店同店增长

10%

(好于当时市场一致预期的

7.2%

),网上销售同比增长

74%

,增速双倍于去年同期。在

3

月中旬的大规模囤货之后,客流和销售在

4

月上旬有所消退,但

4

月中旬在财政刺激现金发放后,又开始加速。

Home Depot

的季度同店销售增长

6.4%

(好于一致预期的

4.4%

),美国同店销售增长

7.5%

,良好的销售趋势延续到了季报公布前的

5

月头两周。服装折扣店

TJX

表示,门店重新开放超过一周后,这些门店都出现了同店销售的同比增长。星巴克表示,美国门店同店销售绝对水平,已恢复到往年的

60-65%

,好于公司此前计划。

(

U.S. Department of Labor

)

(

The Information

)

(

Federal Reserve

)