作者:BY

来源:债券圈

如同上海最近的天气,上周T1709在风雨飘摇中完成了两次重要的走势。

这里先把时间倒回5月,T1709在5月10日和24日的两个低点构成了M底的初期形态,这个M底随着其在6月份一举站上一浪高点94.875得到确认,随之期现货市场迎来了上行趋势(当然,等到趋势确认后再入场已经丢失了很多机会性收益,个人认为在5月25日前后确认第二个低点不及前低后即可果断做多),市场上唱多债市的声音逐渐多了起来。

然而,这一波上行趋势在上周四呈现出完结形态(so sad)。

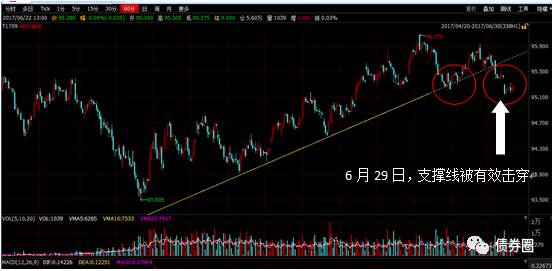

以下60分钟K线图直观地解释了本轮上行趋势是如何被打破的。可以看到,从5月24日低点引出的支撑线完美地容纳了本轮上涨趋势。其中,在6月22日和23日价格曾在盘中先后两次击穿支撑线(图中第1个红圈),但由于击穿幅度较小且停留时间较短,不认为是有效击穿。然而在上周四,随着T1709在上午10点左右的快速跳水,这一趋势线被有效击穿(图中第2个红圈),当时对应的价格在95.570元左右(170210当时收益率在4.17左右,同样是关键的点位)。

因此,对于做利率债和国债期货波段交易的朋友来说,上周四应是了结手中持有多头头寸的时刻,选择暂时离场观察为上佳之举。对于把握住此轮上涨趋势的朋友,T1709多头浮盈在1块钱以上,现货多头浮盈在15bp以上。

另一方面,随着上涨趋势的完结,T1709阶段性M顶正有呼之欲出之势。

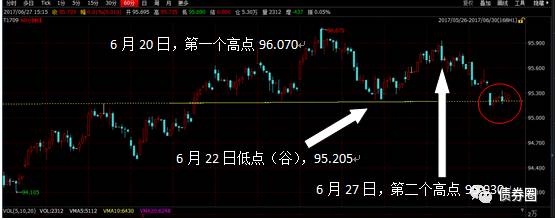

首先,T1709在6月20日突破96元大关后经历了快速调整期,连收三根阴线,价格最低触及95.2(这个位置正好是上图中第一个红圈,非常完美)。随后,价格经过二次上涨至95.9元左右后回落,此时市场成交量相比冲击第一个高点时已经明显下滑,其他指标如RSI、30分钟级别移动平均线等均出现了背离现象(为多头敲响警钟)。

然而,神奇的故事在上周五发生了。在周四价格跌穿支撑线后,周五国债期货大幅低开(事实上国债期货开盘前现货市场已经被恐慌气氛笼罩,170210直接被给到了4.215),T1709价格迅速跌穿前期低点95.205元至95.140元,同时量价配合良好,各种50手以上的空开多平纷至沓来,市场一幅要崩的节奏。

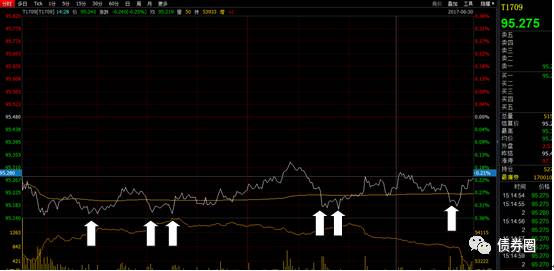

然而(为什么总是然而),这个95.140元居然成了全天低点,也是醉了。从以下分时图中可以看到,全天价格先后6次(6次!)冲击前低未果,截至收盘更是拉到了95.2上方。

M顶的形成一定要以有效击穿“谷”为标志(此处的这个谷即为6月22日低点95.205元。从上周五的盘面来看,虽然价格数次跌至95.205元以下,但停留时间均不长,且收盘后仍然位于这个价位之上,因此不能认为是有效击穿。同时,空头在盘中数次进攻无果,至尾盘已现疲态,持仓量全天呈现减少局面。另一方面,对于空头而言,在技术面和短期基本面(PMI数据、海外收益率普遍上行等)均不利债市的大好形势下居然拿不下95.2这个不算低的位置,客观上也显其羸弱。