在笔者上一篇文章中主要阐述了本轮牛市中选股中的不一样,市场表现、资金体量与结构、群体的认知都在发生演变,归根到底是科技创新正在对市场产生颠覆性的影响;文章也点明了巴菲特的“

现金流折现法是评估任何业务的方法

”才是可以穿越周期、行稳致远的主流方法论。

(参考往期文章:

历史总是惊人相似,但这次不一样

)

对于大盘指数的择时,笔者倾向于回归传统的周期分析

。

一方面是因为存量经济体量仍然很大,科技赋能对于传统企业的改造需要有一个渐进的、量变到质变的过程

。

另一方面,认知共识的传播过程具有反复性

。

比如:当前全球反垄断所主张的社会公平就对单纯经济层面的科技创新所主张的效率至上形成强有力的反制。

价值投资者大部分研究时间是围绕选股而展开,但这并不意味着他们完全无视择时研究。虽然说精选好赛道,找出伟大的复利机器,坚持超长期主义能给我们带来惊人的利润,但是某些特殊时刻,“买的好”的确比“买好的”更加重要

。

相比于客观上现金流折现可以定义未来理性价值,主观上反应过度的预期则可以定义当前的任何非理性价格。

先来看一下我们所处牛市阶段,霍华德.马克斯把牛市归纳为三个阶段。

第一阶段

,少数有远见的人开始相信一切会更好;

第二阶段

,大多数投资者意识到进步的确已经发生;

第三阶段

,人人断言一切永远会更好。

我们仍处于第二阶段中,而反应过度的特殊时刻通常就处于第三阶段,用钟摆理论说就是处的端点附近,但随着牛市的延续,市场的泡沫也正在累积过程中,多头向上摆动的动能正在转换为空头回摆的势能。

于是,一个问题就摆在我们面前,怎样才能够找到牛熊的分界线呢?

传统的做法是依据现有获得的信息去做预测。

这与我们之前反复强调过的一个观点——未来是不可预测的,显然是格格不入的。

霍华德.马克斯告诉我们在多数市场现象中,类钟摆模式是明确存在的。不过他也不知道:

-钟摆摆动的幅度;

-令摆动停止并回摆的原因;

-回摆的时机;

-随后朝反方向摆动的幅度。

这肯定不是大师的谦虚之辞,在平时的观察中,我们可以感受到认知就是滞后于事实发生的。

从行为金融学角度看,如果我们的输入的信息相同,每个人的思考方式也是相同,都是依靠代表性、从记忆到联想来认知事物发展的,那么,经过长期的训练,人们的认知应该会趋同。

但为何投资大师每次都可以精准的驾驭行情,而我们绝大多数市场参与者却没有这样的先见之明呢?

卓尔不群的观点反映着背后那个代表性——基础观点是不同的。霍华德.马克斯认为以下观点千真万确:

坚持以今天的事件推测未来是对投资者的投资活动最大的危害。

大师的建议是:虽然我们永远不知道未来会发生什么,但是我们可以为

可能性

做好准备,减少它们所带来的痛苦。

虽然说客观因素在周期中也扮演着重要的角色,比如:量化关系、世界性事件、环境变化、技术进步和企业决策等因素

。

然而真正起到作用的还是主观,人是情绪化且善变的,缺乏稳定性和客观性。历史、经济领域的进程是涉及到人的,当人参与进来的时候,结果就有了可变性。当心理学作用于这些客观因素,才导致投资者反应过度或反应不足,并由此决定了周期性波动的幅度。

比如说:一些策略报告都提到新冠疫情与中美关系的发展对行情演绎是有影响的。但到底是什么样影响呢?估计眼下没有人能说清楚,不仅如此,甚至于对于这两个事件本身的发展趋势,我们也不能分析得很清楚。因为我们至今仍在进程中,事情还没有尘埃落定。

另外一方面, 周期是可以自我修正的,周期的逆转也不一定非得依赖类外源性事件。周期的发展趋势本身就是造成周期逆转的原因。把崩溃归因为过度繁荣而不是引发市场回落的特殊事件,通常来说更为合适。

再说一下货币政策。

“股市是货币的晴雨表”。

但从整体上看,货币供给的多少与股市的景气度还是高度相关的。因此,有人提议从CPI指标、货币政策宽松与紧缩、窗口指导的投放与回笼的来把握市场行情。

笔者认为这还是不够,效果可能也不理想。原因有二:

其一

,1月15日央行对2021年货币政策定调:稳健的货币政策会更加灵活精准、合理适度,货币政策要稳字当头,不急转弯,继续保持对经济恢复必要的支持力度。这种情况下,能够找到货币政策的趋势性转折点恐怕是不太容易的,任何观察到的变化很有可能仅仅是在正常的波动区间内;

其二

,央行的货币政策是用来熨平经济周期的反周期操作行为,经济周期变化是因,货币政策是果。

因此,找出货币政策必须转向的原因更为重要,在操作中也能获得先机。

那么,界定牛熊的分水岭应该选择什么样的指标呢?

安信证券的高善文为我们提供一种牛熊转换的可能性场景,虽然说未必一定会发生,但一旦发生,相信货币政策大概率转向。它是从研究资金流动开始的。

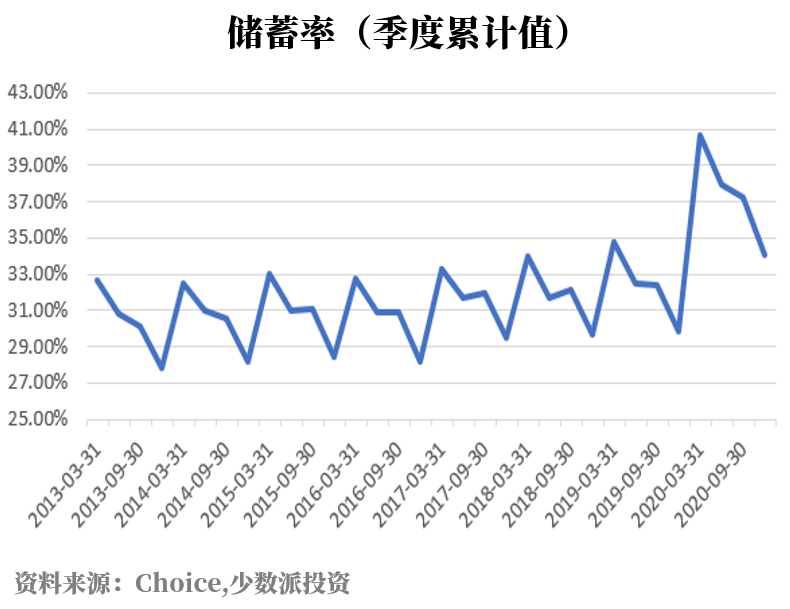

起点是储蓄。

居民部门在疫情冲击下的经济行为变化与金融市场的变化空前紧密的联系起来了。面对灾难的冲击,储蓄率上升了

。

(储蓄率= (全国人均可支配收入-人均消费支出)/全国人均可支配收入)

。

储蓄的资金来源来自于消费端的减少以及资产配置端的降低。

疫情控制住后,随着风险降低,人们预防性储蓄下降,在实体经济层面会表现为经济很强劲的恢复。风险偏好提升资金又从存款流向风险资产——流向了股票市场(本轮居民更多通过公募基金配置到股票市场),流向了房地产市场,流向了居民自己所从事的一些直接投资行为。

风险偏好恢复后居民贷款也在增加,危机下,经济存在总体上的收缩性力量,就意味着货币政策总体上要存在一个比较宽松的倾向去对抗它,进而就意味着在信贷市场上,贷款相对更加易得。 这部分贷款资金也会重复着上述过程。

足够长时间后上述过程可能反向再走一遍,

我们会出现了预防性储蓄的反向下降和

消费行为重新开始出现一个补偿性上升的时候,

进而就会导致经济在一段时间之内很快加速,快速加速进一步会诱发货币政策的加速紧缩。

2020年经济的三驾马车——投资、出口、消费,前两者都表现不错,未来增量看点主要是消费

。

从储蓄率公式来看,历史上人均可支配收入是相对稳定上升的,人均消费支出越高,也意味着增长的空间越小,未来持续增长的可能性也越低, 而资本市场一般是不会对增长以外的情况给予溢价的

。

因此,经济欣欣向荣之时,

资产市场反而会处在一个相对比较危险的境地。

持续追踪居民储蓄行为的变化非常有意义。 如果我们能把更多的可能性都经历一遍,相信我们的认知水平、操作能力应该会有质的飞跃。

往期文章回顾:

神奇的一月,股灾式牛市

聪明的资金,在买银行股