来源:李迅雷金融与投资(

lixunlei0722

)

过去十年,我国的经济增速从10%以上降到6%附近,名义GDP增速从20%以上降至10%以下,但各类利率水平却震荡十年,几乎走平。理论上来说,经济增长是投资回报的重要来源,如果经济增速在回落,是什么支撑利率维持在十年前的水平?

往前看,我国利率的下行空间还有多大?

而这些问题对于未来的大类资产配置有何指示意义?

经济从

10

到

6

,利率纹丝未动

从学术上来说,很多宏观经济学模型(像Slow模型、DSGE模型等)都得出一个结论:

当一个经济体达到稳态增长的时候,利率水平和经济增速是线性正相关的关系。

道理其实很简单,经济增长是投资回报的重要来源,

经济增长越快,投资的回报就越高,能够支付的利率水平也会提高;经济增长变慢,投资的回报降低,利率也会下行。

现实中来看,

主要经济体的经济增速和利率走势也高度一致。

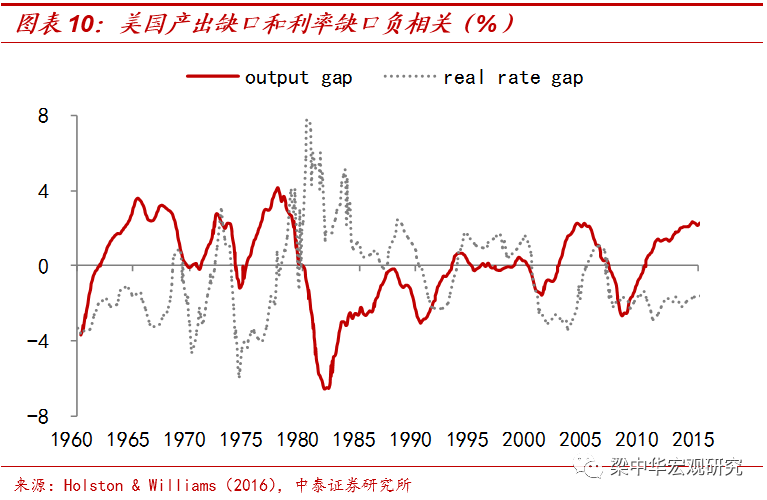

例如根据Holston & Williams(2016)的测算,过去几十年,美国经济的潜在增速和自然利率的走势几乎完全同步。

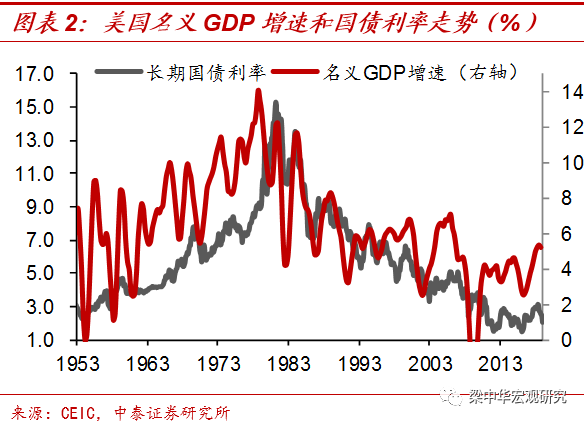

我们的研究也发现,美国名义GDP增速和长短端利率走势也保持一致,尤其是上世纪80年代初,美国名义GDP增速触顶回落,各类利率水平也由上升转向下降。2007年次贷危机后,美国经济增速再下台阶,10年期国债利率也时隔50多年,再度回到3%以下。

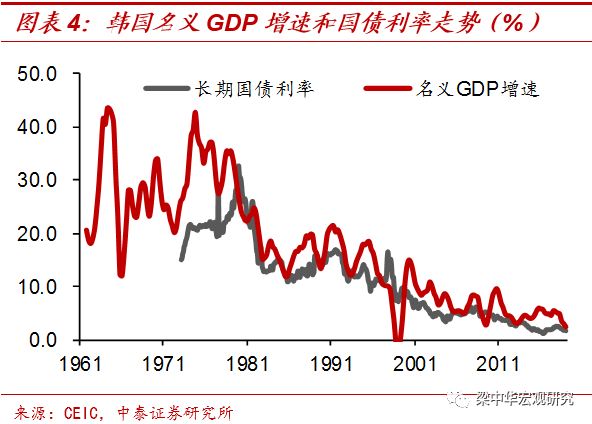

其他很多经济体也大都符合这一规律。我们还考察了发达经济体中的英国、新兴经济体中的韩国,当它们经济高增的时候,利率水平也不断攀升;在经历过上世纪的滞胀后,名义GDP增速不断回落,利率水平也同步大幅下降。

过去十年,我国经济增速大幅下降,而利率却几乎震荡走平

。加入WTO以后,我国名义GDP增速从10%附近不断攀升,到2007年最高达到24%。同时利率水平也大幅抬升,10年期国债利率从3%以下上升至4.6%附近,国开债利率在2008年初甚至突破了5.1%,贷款类信托产品预期收益率从4%以下提高到10%以上。

而从2008年以后,我国名义和实际GDP增速都不断下台阶,利率水平却经历了十年震荡,几乎走平。

当前3.2%附近的国债利率和3.7%附近的国开债利率,与十多年前相比仅是略微下降;而10年前贷款类信托产品收益有10%,当前仍有7.4%。

既然2008年以后我国名义和实际GDP增速都不断下降,能够提供的投资回报率应该也是降低的,是什么类型的投资提供了高回报,支撑了高利率呢?

我们不妨先来看看都是哪些主体在“高价”借钱。

结果发现,房地产和地方政府隐性债务领域是资金最主要的流向。

根据我们的测算,截至2018年底,将房地产企业和居民房贷融资都算在内,

我国将近190万亿的社会融资中大约有25%流向了房地产领域。

如果考虑到与房地产高度相关的建筑、采矿、金属冶炼、批发零售等行业融资,这一比例估计能达到40%。

如果我们用2000多家城投公司的有息负债作为对地方政府隐性债务的估算,总体规模大概在40万亿,考虑到已经置换成地方政府债券的13万亿,总共占社融的比重有将近28%。

也就是说,有2/3左右的社融是流向了房地产相关和地方政府隐性债务领域。

理论上来说,如果我们融资的钱用来投资一台机器设备,那么这台机器设备可以使用很多年,每年都能够生产产品、创造收益,来支付资金成本。

但是如果我们投向房地产和基建领域却不太一样,并不能持续创造GDP,或者说创造的GDP远不足以支付比较高的资金成本。

例如,我国房子的租金收益率非常低,当前很多城市在3%以下。也就是说,如果将房子看成一台“机器”的话,每年的经济产出只有3%,比市场上的资金成本低很多,从投资的角度讲是很不划算的。

这就相当于,我们大量生产一种叫“房地产”的机器,生产这些机器本身能够短期拉动GDP,但制造出的这些机器却不能生产足够多的产品。

类似的道理

,地方政府隐性负债大量投资的基建项目,也不能持续创造足够多的GDP。

比如很多公园、广场等公共设施几乎没有现金收益,也是属于不能持续生产足够多产品的“机器”。

既然不能通过持续推动经济增长来赚取投资回报,这两大领域是如何支撑高利率的呢?

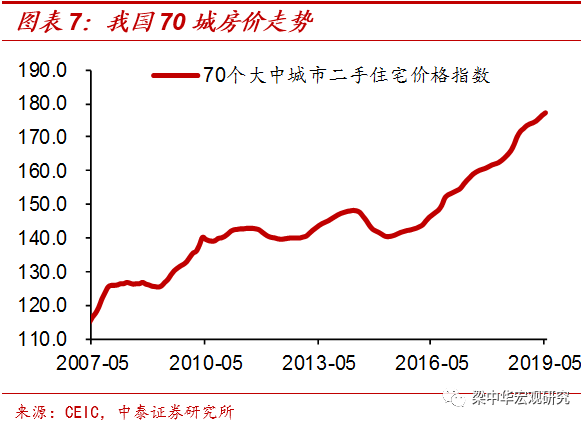

首先看房地产,房价持续上涨是房地产领域高回报最主要的来源。过去10年,尽管统计局发布的70城房价指数只上涨不到40%,年化涨幅不到4%,但这一房价数据和大家现实中的感受相去甚远。

因为过去十年我国城市的边界也在扩张,城市建设用地的面积增长了一半,很多农村地区变成了城市,房价统计范围的扩大,其实压低了对整体房价的统计结果。

事实上过去十年很多城市的房价翻了一倍都不止,即使仅按照一倍计算,年化收益也有7%,如果租金收益率按照3%估算的话,整体也能够支撑10%的利率水平。

而房价涨了几倍的,能够承受的资金成本可以更高。

面对如此高的投资回报,居民部门可以通过加杠杆买房获取一部分收益,房地产相关的企业部门同样可以参与其中,享受部分的涨价红利。

例如房地产企业通过拿地、建房,再销售给居民,赚取差价利润。

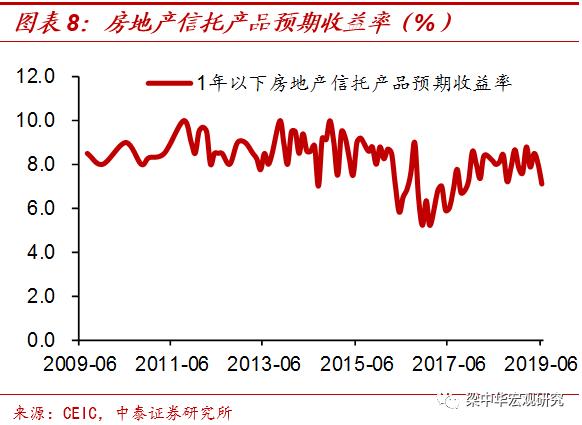

所以过去十多年,我国1年期房地产信托产品预期收益率基本都维持在8%以上,如果能够承受8%的资金成本,说明项目的收益要远比这个高。

其实通俗的来说,这整个故事就像14-15年时的股市,当大牛市来临的时候,很多投资者配资加杠杆、承担高成本,涌入股市买股票,但这些投资回报的主要来源是股票价格上涨带来的资本利得,而不是股票的分红收益。

股价上涨越快,能够覆盖的配资成本也会越高。所以房地产领域带来的高回报主要不是来源于高“分红”,而是房地产涨价带来的资本利得。

如果再细想一下,无论是投资房子,还是投资股票,资本利得赚的是谁的钱呢?

这其实更多是一个零和游戏,

前人赚的是后来人的钱。

当价格上涨的时候,前面的人低价买入,持有一段时间后再高价卖给后入场者,如此循环往复地赚钱。而一旦价格向基本面回落,最后一个持有资产者就要承担损失,损失的金额就是前人们获得的收益。

房地产和股市在很多方面很类似,但一个重要区别在于,

股市的牛熊周期相对较短,而房地产的牛熊周期更长而已。

地方政府隐性债务承担的利率高,则更多是因为身份定位的不清晰。地方政府融资平台既承担政府功能,又具有企业属性,究竟是政府还是企业,身份并不清晰。再加上之前提高政绩的冲动,它们对利率也不敏感,融资付出的是“类企业”的成本。

例如同样一笔AAA评级的债务,如果是通过融资平台去借钱,最高时要付出6.4%的利率;而如果置换为地方债融资,成本不到5%。由于历史原因多付的这部分利息,最终其实还是政府承担了。

房地产和地方债务领域大量吸收资金,承担高利率,其实抬升了整体经济的利率水平,但高利率对其他部门的融资和发展其实是有压制的。这里首先要清楚一点,我们前面讨论的利率更多是自然利率的概念,也就是经济增长能够提供的整体投资回报率,而现实中的利率可能高于自然利率,也可能低于自然利率。

根据Holston & Williams(2016)对美国、英国、日本、欧元区的研究,

当现实利率高于自然利率时,对经济增长是有抑制的,这时央行应该降息;

当现实利率低于自然利率时,对经济增长有促进,这时央行应该加息。

所以

过去十年我国房地产和基建领域吸收大量资金,支撑的利率水平可能高于经济中其他领域的投资回报率,对其他部门的增长构成一定抑制。

其实日本在上世纪房地产泡沫严重的时候,也出现过类似的情况。

当时日本经济增速不断下滑,但利率水平也像中国一样,震荡了十多年。