图片来源:www.straight.com

小编大学四年,交了整整四年的房租,期间因为各种原因搬了好几次家。每次看到好看的家居饰品时都提醒自己不要冲动购买,因为出租房太小放不下,或是买了搬家的时候真的太麻烦。所以小编一直想有一个自己的家、可以随心所欲地装扮它,于是小编一毕业就把买房提上了日程。

今天小编就以自己及身边朋友的买房经验,给大家总结一下

美国买房的基本流程。

这里我们谈的是自住房,投资房暂且不谈。

图片来源:www.howard.co.kr

因为地域、住房需求、是否贷款的差别,买房子的每一个环节都可以很深入地聊成一本书,这里只能给大家有一个基本的认知,这样动起手来也不会过于慌乱。

Step 1 确定自己是否适合买房

先说一下买房不太好的地方。

与租房的省心相比,自己的房子存在

维修与保养

的问题。特别是老一点的房子,说不定哪天水管漏了、房顶坏了,都是一笔不小的开销,而且水电气垃圾等utilities的开销一定会比租房要大。

此外,

房屋保险、前后院草坪修剪、小区物业费(HOA)、房产税(Property Tax)、甚至有些地区还有市政建设费(Mello Roo

s)

也都随之而来。

房子就像一个宝宝,需要不断地为他花钱、精心地呵护,操心是免不了的。

但也不要紧张,我们再来说说买房的好处。

图片来源:JUST CLOSE

虽说房子维修保养要花钱,但

保存好发票,

这些投入都可以算在未来卖房的

增值里。

与其每个月交几百甚至几千的房租,不如贷款买一套自己的房。月月还贷的价格跟房租差不多不说,房子本身也会有一定的升值,而且

还贷中的利息

及

房产税

在每年报税时还可以用来

抵税。

最重要的是,再也不会有居无定所、搬走时面对一墙挂画的钉子怕被罚款的担忧了。

总的来说,自住房买与不买,主要还是看你有多想对生活质量做出改变,还要根据

买入卖出的时间点

和全国的经济趋势及房地产市场,来判断经济上是否划算。

Step 2 定一个预算范围

这是买房的第一个关键步骤。即使你已经确定

要在哪个城市定居,

也要把预算确定好。市面上房源这么多,

定好预算

会让你把注意力集中在你能付得起的房子上,而不是漫无目的地浪费时间。

图片来源:Redfin

一般来说,你在房子上的所有花费

(包括各种费用、税款、和保险等等)

应该不超过你

税前总收入的35% (或45%),

但是建议你控制在

25%以内。

例如,一个税前年收入

$100,000(每月$8300左右)的人,

每个月在房子上的总花费最好控制在

$1660至$2905

之间。有很多网站可以根据你的购房城市、收入、信用记录、其他贷款等情况帮你计算适合你的budget。

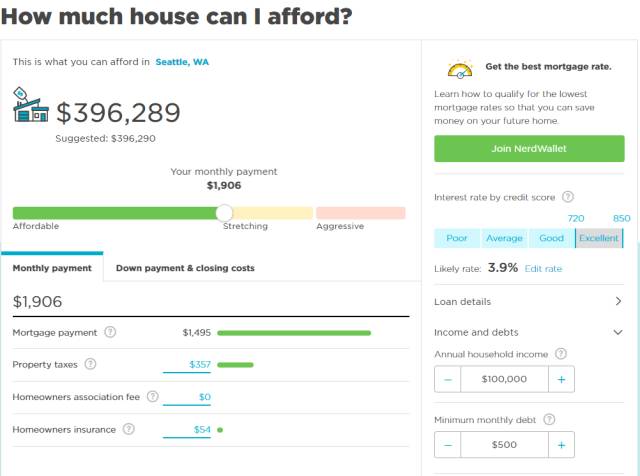

下图所示税前年收入

$100,000、

每月其他贷款

$500、

在西雅图买房的预算建议。

图片来源:nerdwallet

很多时候,决定你买房预算的是你能付得起的首付多少,一般是房屋最终价格的

20%。

首付付得越多,贷款额就会越低,

每个月的payment也就越低。当然,也有把首付降到20%以下的办法,这就需要付

private mortgage insurance,

具体情况还要跟你的房屋中介讨论,让其帮助你决定一个合适的首付。

利息高低

首先是由你贷款时借贷市场的整体情况所决定的,比如2015年的利率低于2017年的。其次和你的信用分数成反比,一般740分以上就可以拿到当时市场上最好的利率了。如果贷款,手续费用大概是你贷款总额的2-3%。这个是房价之外的花费。

如果你想一次性全款买房,就很简单了,只要不超过你想花在此房子上的总额就好。全款买房的cost除了房款之外,会有几百块过户费用。

Step 3 贷款买房准备

图片来源:洛杉矶地产网

准备现金买房请跳过此段。

贷款预批准(pre-approval)

贷款预批准可以让购房者了解自己能否贷款和可以贷到多少。首先

要明确自己的身份

所对应的贷款规定。美国公民、绿卡和工作签证一般没问题,但其他身份就会有很多限制,比如支付

更高比例的首付和利息,

购买一些贷款保险等,甚至很多人是

无法贷款买房

的。

想要知道自己能否买房就要从借款方(一般是银行和贷款机构)那里得到报价。做一些功课,多找几家靠谱的借款方做出比较,选出最适合你的一家。

一旦你选定了借款方,就可以

正式申请贷款预批准

了。你的借款方会查你的信用记录,让你提供各种财政方面的资料,例如税单、银行存款单、工资单、其他贷款等来了解你的财政情况。

这里要注意一点,借款方给出的

最大贷款金额

一般对于中国人来说都是偏大的,我们并不需要按照最大值来贷款,那样可能会觉得压力很大,要根据你的实际情况找到一个比较舒适的预算。买房的目的不是让自己成为压力山大的房奴。

图片来源:Redfin

当你得到贷款预批准时,不要有大的花销或生活上的变化,例如辞掉工作或买车,这很可能会对你的信用记录造成巨大的影响。

Step 4 找到一位靠谱的中介

图篇来源:Cava Capital, llc

不同于国内,美国的房屋交易大部分都是有房产中介(real estate agents)参与的。卖家有卖方中介(seller's agent),而对于买方来说,一位专业、负责的

买方中介(buyer's agent)

就是你买房全程最亲密的伙伴了。因为很多房源信息是不对外开放的,只有持执照的房产中介才能获得。而且他们的专业和经验可以更好的帮助你跟卖家交涉,你也可以向他们咨询关于买房的任何问题。

随着越来越多华人在美国购置房产,现在美国几乎各个城市都会有华人房产中介的服务。

《北京遇上西雅图2:不二情书》 剧照

当然,你也可以不要中介,自己选房自己联系卖家,但会有很多局限性,特别是在卖房市场的地区。小编建议第一次买房还是找一位中介吧,反正中介费是由卖家出的。

图片来源:发表情

Step 5 看房时间到

找到中介后,约个时间跟TA聊一聊。把你喜欢的

地点、价格、面积、户型、学区、房屋类型

等诉求全都告诉TA。然后中介就会在未来的一段时间,给你列出符合你要求的房源,并带着你一起开开心心地去看你感兴趣的房子啦。

除了等待中介给你房源,你自己也可以在网上找到现在出售的房子。像

Zillow、Redfin、外居乐

这些网站都有非常强大的找房功能。只要输入你的诉求,网站就会把所有符合条件的房源列出,你可以看到详细照片、建筑年份、房屋面积、市场估价、所在地区治安、学区、市场热度等等信息,然后决定要不要请你的中介约时间去看房。

图片来源:The Nest

但有时这些网站的信息更新不够及时,所以如果你自己选中某些房子,把地址告诉你的中介,TA会帮你筛选出来哪几幢是available的、可以什么时间去看。也会帮你筛选一下哪些房子可能存在你自己忽略的问题,以及房子的

交易历史。

选房的原则是尽可能选择交通便利、位于好的neighborhood的房子,因为这样的房子转手相对容易,增值空间大,即使在市场不好的时候也不至于贬值太多。

美国和中国一样,小学、初中、高中是

按学区

分配的。好的学区房价较高,如果到了考虑下一代教育的时候,学区也是选择房子的重要一点。

看房是小编本人最喜欢的环节,带着审视的眼光去选自己未来的房子,真的很兴奋,同时也会遇到纠结的时候。小编的经验是一定要多看多研究,就像刷朋友圈一样,每天刷一刷看看有没有新房源,并留意网站的推送。随着看房数量的增加,你的需求也可能会发生变化,要及时调整、与中介及时沟通。

看房过程中,

千万不要扭扭捏捏不好意思,

你要以未来主人的身份用审视的眼光看每一处细节,比如房屋的结构、水压够不够大、窗外吵不吵、装修风格喜不喜欢、采光好不好等等。记得拍拍照片、做做笔记,看的多了会不小心搞混的。

图片来源:Redfin

带上你信任的人跟你一起看房。如果房子有好几层,让其中一个人站在楼上走一走,另一个人站在楼下听听看有没有楼层间的噪音。

Step 6 出价 Make an offer

当你选好了你心中的房子(们),就可以给卖家发offer了,其中包含你的

出价和购房要求。

有些卖家有固定的出价日期,有些是随时接受出价直到截止日期为止。你的中介会有

内部的CMA数据,

显示出近期此地区相似房屋的出售价,以此来帮助你决定你的出价多少。

图片来源:Redfin

如果一个房子已经出售超过20天了(对于中档价位的房源),让你的中介出价少于卖方的要价。

在你提交了offer后,就等待卖家是否同意你的出价了。当有比你出价更高的买家时,你是有可能被拒绝的。一般同等价格下,用现金一次性付款的买家更占优势。如果卖家同意了你的offer,你们双方就会签署购房合同,进入下一阶段的购房流程。

如果卖方不满意你的出价,你可以在offer的基础上提价,或双方进行商议,直到达成一致。

如果谈崩了,你们之间的交易也就结束了,只能继续另寻他房。

图片来源:九蛙图片

你的offer其实就是一份

房屋交易合同(Real Estate Purchase Contract)。

让你的中介带着你把合同过一遍,每一条条款都要很清楚,一旦签下字就要对合同上的文字负责,所以要格外小心。不过,这时候合同上面只有买家单方面的签字。当卖方接受了你的offer并与你一切谈拢后,会在同一份合同上签字。有了双方签字的合同才算生效。这时候此房就进入

Under Contract 阶段。

其他人就无法再去看房了。你要在合同规定期限之内(一般是四天)

上交1%-2%的订金

给你的房屋中介所属地产公司的trust account。至此,你进入正式的交易环节。

图片来源:www.metroatlantahome.com

Step 7 Close房屋过户

到了这一步,恭喜你大半个房子已经被你搞到手了。接下来就进入了房屋

过户阶段(closing or escrow),

此阶段会长达30-45天。这期间主要的任务有两个。第一是对房屋进行专业的检查。需要雇佣专门的

home inspector。

费用大约在

$300-500,

当场或者第二天会给你一份

书面的检查报告,

列举出发现的问题。你的中介会代表你去和卖方争取维修。如果卖方不想负责,可以根据维修的市场价格给予相应的现金补偿。第二是由借款方邀请第三方估价公司对房屋进行评估,看看它是否值这个钱。这是你是否能申请到贷款非常重要的一步。

随后,你的借款方会要求你的银行里

至少有2到6个月支付金额

的存款来确保交易成功。

在这长达一个半月的日子里,你也不能闲着,以下步骤是你需要在此期间完成的(具体情况请咨询中介)。

图片来源:

safe home property inspection

-

交订金

-

托付过户公司检查房子产权是否清白。

-

可以找专业公司做房屋检查(Home Inspection)。这点很重要,如管道、电路、空气质量等你看不见的地方可能已经年老失修,需要跟你的卖家商量谁负责修理。

-

跟你的贷款经纪人确认贷款是否能顺利进行

-

给你的房子做专业估价

-

购买房屋保险

-

与你的贷款经纪人协调所有的相关材料

-

交房前最后走一遍新房,做最后的检验

-

给过户公司电汇首付及贷款产生的费用。具体金额会由过户公司清算并告知你。

-

结束公证托管步骤(Close escrow)并签署所有必要的文件

Step 8 终于可以拿到钥匙了

Finally!Welcome to your new home!!

在你签字之后的第二天(非周末),你就可以拿到你的房屋钥匙啦!恭喜你在美国拥有了一套属于自己的房子!

图片来源:台词网

图片来源:Redfin

如果你的新家隶属于

房主协会,

你会收到一份

规章制度,

请你好好地阅读它。一些房主协会会规定户主什么时候可以搬进新家(是否可以养某些宠物等),还有可不可以重新粉刷你的外墙等。(这些规章制度你的中介会在Under contract之后提供给你)

搬家前的步骤就是对你的房子修修补补和购买家具了。记得也要把这部分费用算到你的预算里哦!

希望大家能早日拥有自己的dream home!

特别鸣谢:

超级专业的房产经纪人

Coldwell Banker Sale Agent 林裕玉

References:

https://www.redfin.com/home-buying-guide/the-home-buying-process

https://www.blogus123.com/buy-house/