天风机械团队

天风机械团队

三大投资逻辑:

机器换人+格局优化+业务协同扩张

(

1

)“机器换人”的长期逻辑:

源自于制造业的智能化升级的要求和劳动力成本不断提高等压力,随着中国产业整体升级,未来各领域都将逐步推进智能化升级。

(

2

)竞争格局优化:

外资品牌和二三线集成商的中国市场份额将逐渐萎缩,龙头集中度提升有望在

2017~2020

年完成,对远期盈利可乐观预期。

(

3

)新品类扩张与协同效应:

三丰智能的输送装备、

AGV

、立体仓库等有望与鑫燕隆的汽车智能装备业务系统、客户协同,由此开拓市场。

中报业绩高增长,并购鑫燕隆实现了业务强化

2019

年中报发布,公司收入

9.79

亿元、

YoY+99%

,归母净利润

1.36

亿、

YoY+227%

,毛利率

28%

、较

2018

年提高

2.3

个百分点。

收购鑫燕隆后公司的各项经营指标不断优化,除了业绩增长外,毛利率和

ROE

提升明显,人均产值和利润贡献也明显提升。

下游景气度欠佳、新能源车为重要亮点,但竞争格局在优化

目前国内汽车行业销量仍呈下行趋势,但总体上保持在

2,000

万辆乘用车的年销量,因此我们预计未来整体汽车行业整体投资规模不会大幅下滑。

而新能源车的投资有望成为新亮点,尤其是当前占比仅

5.6%

,未来将大幅提升,由此带来的新车型研发与投资将持续提升。

鑫燕隆自身的竞争力从规模成长、毛利率和客户结构等多方面均表现出领先于同行其他公司,未来有望保持该优势、提高市占率。

盈利预测及投资建议:

公司所收购的鑫燕隆体现出强大的行业竞争力和业务提升能力,深度绑定了上汽集团等优秀车企,给公司公司了主要的收入和和利润来源。

从历史数据和客户渠道来看,我们乐观预测预计公司未来几年规模与盈利能力将持续提升。

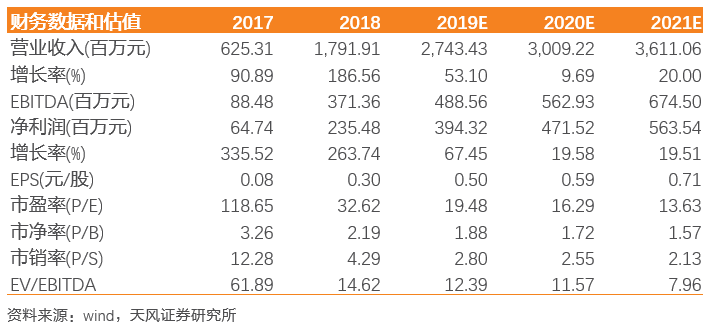

由于上半年美国市场大幅下滑,我们预测19~21年净利润分别为3.94亿、4.72亿、5.64亿,EPS为0.5、0.59和0.71元,“买入”评级,目标价14.77元,对应2020年25倍PE。

风险提示:

中国经济下行压力大,影响制造业整体投资;

汽车行业销量仍在下行,或导致行业投资收缩;

下游客户集中度较高,议价能力有限。

1. 打造智制装备龙头,优化经营质量,迎接“机器换人”时代

三丰智能成立于1999年,产品从早年的各类悬挂输送系统、输送机等拓展到AGV、RGV、升降机、翻转系统、辊子输送机等,尤其是在2017年11月完成对鑫燕隆的收购后,切入中高端整车制造的白车身智能焊装领域。

2017年三丰智能完成对鑫燕隆的收购,其当年11~12月的业绩并入上市公司,由此实现当年业绩的快速提升。2018年鑫燕隆收入占全公司收入的73%,未来智能焊装生产线板块将成为三丰智能的最主要的收入和利润来源。由于鑫燕隆与三丰的主要客户都是汽车行业,因此确认收入、收款等周期比较接近,因此呈现了收购前后的季节性波动规律接近。

随着我国人口红利的逐渐消失和老龄化的到来, 2012年我国机器人销量开始出现增速拐点,在2014年之后超越欧洲确立全球第一大市场的地位。由于人工成本持续增长,未来自动化行业和机器人继承应用行业的发展仍将持续。“机器换人”已经成为制造业企业应对人力成本问题的优先选择。

2. 汽车智制升级空间巨大,与大客户、与新能源车大潮携手同行

鑫燕隆成立于2011年,核心业务为提供汽车智能焊装生产线系统整体解决方案,已成为细分行业的领军企业。核心/重要客户涵盖了上汽通用、上汽乘用车、上汽大通、上汽大众、南京依维柯、长安标致等一线车企,由此可见鑫燕隆的产品竞争力,同时上汽和通用等优质车企为核心客户也基本能确保回款和现金流处于业内较佳水平。

鑫燕隆的主要股东陈巍、陈公岑、鑫迅浦承诺业绩为2017~2019年经审计的合并财务报告中扣除非经常性损益后归属于母公司所有者的净利润分别不低于18,010万元、21,760万元、25,820万元,其中2017~2018年均超额完成。

2.2. 汽车行业规模巨大,新能源车和零部件行业将接力发展自动化

我国乘用车产销量在2015年超过了2,000万辆,并于2017年分别达到了高峰2,483万辆和2,474万辆,尽管2018年和2019年上半年均出现产销量下滑,但总体上年销量有望持续保持2,000万辆以上。由此,我们预计整车制造的装备投入将保持较高水平。

从未来需求的角度看,汽车零部件行业的自动化增长势头更强。

目前我国新能源汽车在汽车总产量中占比约为5.6%(上半年新能源乘用车56.3万辆/乘用车1012.4万辆),未来随着传统汽车制造厂商与造车新势力更多新能源车型的研发和投产,将进一步带动对上游包括智能焊装设备与智能输送设备的需求。

尽管近期有数家“造车新势力”遇到经营困境,但总体上不影响新能源车的大趋势,尤其是以上汽、吉利等主流车企有望保持较强力度。

鑫燕隆的主要客户以上汽集团(上汽通用、上汽集团、上汽大众等)为主。

上汽集团历年产能投资具有一定的波动,但总体规模仍保持较高水平,主要为两方面动力:

一是大型车厂的车型改型、换代的速度较小型车厂更快;

二是新能源车的新车型大量研发和投产将会到来。

这些方面都有望成为鑫燕隆长期的订单来源。

鑫燕隆主要竞争对手包括跨国企业ABB、KUKA、柯马、爱孚迪等外资品牌集成装备企业,以及国内的华昌达(德梅柯)、哈工智能(天津福臻)、科大智能(上海冠致)、联明股份、江苏北人、大连奥托、广州北斗、广州明珞、浙江隆昌等。

其中四家公司属于重大资产重组,相应的承诺利润完成情况较为理想,但德梅柯受到公司华昌达大股东的债务问题牵连,未来可能出现经营风险并丢失市场份额(华昌达

2019年中报显示德梅柯亏损5,110.9万元,总收入仍同比下降32%、德梅柯收入同比下降61.4%)。

鑫燕隆2014年2018年间经历了其快速发展期,这期间其营业收入和净利润的年均复合增长率分别达到了46.2%和74.7%,明显高于六家公司合计平均值。

同时,鑫燕隆的净利率也显著高于其他公司,约为六家公司平均值的

1.5倍。

这表明经过数年的发展,鑫燕隆的产品竞争力、客户渠道以及经营管理效率等方面都有明显超越同行、并巩固优势的能力。

我们再将对照范围扩大至国内主流机器人/自动化集成应用装备公司,鑫燕隆的毛利率水平在同类工业机器人集成/自动化装配等分类中,均处于毛利率较高水平。

(1)“机器换人”的长期逻辑:

不管是给予制造业的智能化升级要求,还是迫于劳动力老龄化、成本不断提高的显示压力,机器人行业的长期投资逻辑始终未变。

由于汽车行业的规模庞大、标准化程度高,机器人在该领域的应用遥遥领先其他大多数制造业行业,但随着中国产业整体升级的需求,各领域的智能化升级要求都将提高,未来的机器人行业将保持在高基数和持续迭代发展状态,例如汽车零部件、智能物流、立体车库等多领域都将迎来持续增长。

(2

)行业竞争格局往集中度提高方向发展:

我们认为,未来智能制造领域除了关注下游的投资景气度外,更重要的变化是市场格局的变化,外资品牌逐渐退出中国市场和二三线集成商份额逐渐萎缩。

由此推演,龙头装备企业的集中度有望在

2017~2020年完成调整,对远期盈利可以报乐观预期。

正如公司的半年报中所描述:

国内汽车行业短期内的景气度结构化调整,对于鑫燕隆和大连奥托等实力领先的第一梯队集成商而言,头部客户的订单聚集能力不断增强,短期国内汽车行业处于洗牌期,

ABB、柯马等外资市场份额正逐步被国内优秀企业替代,技术与协同实力差的企业也将不断淘汰出局,企业数量大幅降低,鑫燕隆的市占率有望不断提升。

另外,在国产设备技术水平不断提升的背景下,各外资品牌因为成本较高,未来市场份额可能会逐渐降低,最终扮演机器人本体、控制器、PLC等核心零部件供应商的角色。

(3)新品类扩张与协同效应:

三丰智能的自动化输送系统装备、

AGV、立体仓库等智慧物流业务有望与鑫燕隆的汽车智能装备业务系统、客户协同,由此开拓市场。

对比行业内主要上市公司同行和产业链上下游公司,公司的目前当前估值处于偏低位置。

而根据之前的同行对比,鑫燕隆的历史业绩成长性与盈利能力在同行业中均属于较强水平,因此我们认为公司的合理估值有上行空间,尤其是在未来制造业投资景气度回暖后有望迎来加速增长局面。