“

同业存单诞生于2013年,2015年以来成为股份行、城商行冲规模、表外加杠杆的利器,在货币政策宽松的背景下迅速发展,至今已经成为存量规模超过8万亿的券种。进入2017年来,同业存单先是经历了一季度令人醒目的天量发行,到5月份又发行缩水,过山车似的发行节奏也引起投资者的关注。市面上对同业存单的讨论也比较多,前期也有传闻同业存单可能未来会被纳入同业负债,本文从这一角度切入,企图找出该规则对商业银行同业负债行为的影响。

1、同业存单的规模与同业理财有较好的同步性,今年一季度的同比增速依然较高,但是考虑到二季度的存单发行规模放缓,可能同业去杠杆已经实质影响到存单的发行供需。

2、假如同业存单纳入同业负债,且有同业负债占比不高于总负债1/3的规定,那么从当前的结构来看,各类型的银行所面临的环境是不一样的,以A股+港股的30余家上市银行为研究标的来看:①国有大行发行存单较少,影响几乎忽略不计。②股份行仅个别银行超标较多,面临的压缩同业负债形式严峻,但多数在监管合规范围内。③城商行是发行同业存单的最大主力,整体上尽管没有广义同业负债占比特别高的个例,但有较多银行均存在同业负债被小幅压缩的风险,最终还是要靠时间去消化。④农商行发行的同业存单占存单市场的10%,相较于农商行较大的总负债规模,整体风险可控。

3、如果最终政策实施,那么商业银行整体上面临的同业负债压缩潜在规模在1.2万亿左右。尽管总规模庞大,但是分散到个体,预计对市场的冲击有限,重点关注几家广义同业负债占比较高的银行去同业杠杆行为。

原标题:假如同业存单纳入同业负债,

商业银行面临的负债收缩压力有多大?

同业存单近两年的发行规模与同业理财具有较强的同步性,两者的规模高速扩充期均为2015-2016年。甚至在2017年一季度,同业存单与同业理财的存量还是分别有15%、20%的涨幅(考虑到2016年1季度的低基数,其实2017一季度同比增速是很高的)。

这里说个题外话,既然二季度以来同业存单的规模出现停滞甚至萎缩(截止本轮落稿的6月中旬,同业存单总量在8.01万亿,较一季度末仅小幅增长),那么可以推测的是,同业理财的规模在二季度也有可能进入发展停滞期。这个和我们看到的M2同比不断下滑相互印证,金融机构体系降杠杆,同业规模难以持续过往高增。

在此讨论下同业理财与同业存单的利差,两者的利差也是在2016年前三季度都较为稳定在80-100bp,直至2016Q4才收窄至50bp以内,甚至在去年底接近0。纵观两者的利差,其实与同业存单发行量有较大联系,利差越大→套利动机越大→发行量越大,所以从今年二季度以来两者利差的收窄其实对应到近期同业存单的净回笼也是合理的。

表:理财-存单的利差影响套利动机的发行规模

以上两图为同业存单的利差与发行情况,今年4月份开始同业存单净融资量出现大幅下降,5月份监管趋严的背景下转为缩量3300亿,而6月份前两周伴随着利率的大幅抬升,“续命”存单发行占比提升,净融资重回高点。

本文的重点是考虑如果同业存单纳入同业负债,对其同业业务行为的影响,或者是同业业务压缩的潜在规模。以发布数据较为全面的上市银行来说,目前我国在香港、A股上市的银行合计超过30家,截止2017年1季度底,累计存续同业存单总量超过4万亿,占存单市场容量的64.7%,对这些银行的讨论具有一定的参考意义。需要重点说明的事,本文测算的同业负债规模是采用的上市银行报表中“同业和其他金融机构存放款+拆入资金+卖出回购金融资产款”这三个分项合计,与实际MPA监管可能有差异,分析结论仅作参考。由于127号文规定同业负债占银行负债总额不得超1/3(如果超过,相应的在MPA考核中会受影响);目前MPA考核中目前是规定同业存单在报表上纳入应付债券口径,不属于同业负债。

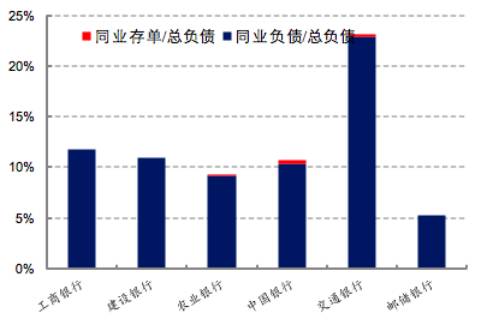

国有大行中仅中国银行、交通银行有较多同业存单,但所有银行合计也不超过1000亿,相对其总负债的庞大规模,即使将同业存单纳入同业负债,六大国有银行的指标也均低于25%。另外,虽然交通银行的广义同业负债(当前的同业负债+同业存单,下同)占比较高,但是其存单量也仅仅150亿,不会产生影响。

2、股份行分化明显

股份行这一方面的情况就不容乐观了,截止到2017Q1底的数据,8家股份行汇总有2家超过1/3的范围,股份行合计总负债36.5万亿,同业负债+同业存单11.63万亿,广义同业负债占比31.98%,虽然总体没有超标,但还是有个别银行存在超标现象。

今年一季度商业银行的同业负债指标是有所改善的。因为同业存单纳入同业负债的传闻是今年上半年传出来的事,我们对比了去年底的数据,会发现相比较去年底,今年1季度底的数据已经得到了较好的改善,比如同业负债占比最高的兴业银行,其同业负债占总负债的占比已经在33%以下,即使考虑到同业存单的情况,占比较高的兴业、民生、浦发等指标都有下降,在2017年Q1底只有兴业银行、浦发银行会超标,而且浦发只是略微超标而已。

而如果我们把时间轴调到6月中旬,按照最新的存单余额来看,情况似乎变的更糟了,因为3家股份行在考虑同业存单纳入同业负债后均超过了33.3%(兴业、民生、浦发银行)。但是我们也注意到了没有超标的银行,如光大、平安、华夏反而占比再提升,说明可能也有意识的同业扩表了。所以同业缩表这个事情不是发生在所有银行。

假如最后同业存单真的纳入同业负债,那么超标的银行做减持,目前来看浦发银行需要减少1400亿同业负债,民生银行需要减少300亿同业负债,均为略微减持,仅兴业银行需要减持5200亿同业负债。而负债对应的是资产,累积需要减持的是约7000亿同业负债,占股份制银行总负债的1.9%。那么股份制银行对应到实际操作中需要减持7000亿资产即可。

另外一个角度考虑,有多余MPA额度的银行是否会有加同业负债的动力?笔者认为不见得。一是当前严监管、银行自查报告没有明显定论的情况下银行操作的动力不强,二是股份制银行中除了招商银行以外,中信、光大、平安、华夏的广义同业负债占总负债均在27%以上,实际大幅增加的空间也不大。所以不排除有银行多余额度的小幅增加同业资产,但是量不会很大程度影响市场。

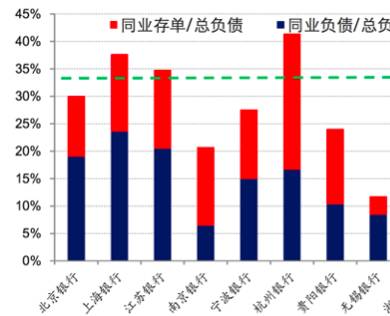

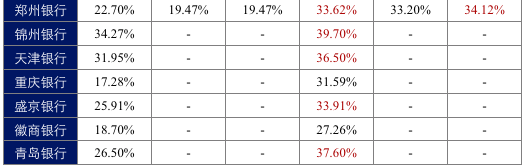

城商行面临的同业存单监管威胁比股份行更加严峻。主要体现在两点:①城商行总资产约为28.4万亿,总负债约为26.6万亿;存单总量约4万亿,同业存单的占比就接近15.1%,远高于股份行的8.5%。②从已经上市的10家城商行来看,截止2017年Q1底,广义同业负债占比总负债比重会比股份行更加严重,尽管没有一家银行的同业负债占比超标(只有浙商银行同业负债占比达到31.3%,其余均在25%以下),但是如果将同业存单也纳入同业负债,那么将会有多达4家超标,还有郑州银行刚好处于33.3%附近,也就是一半的上市城商行同业负债可能在新规下面临压缩,其中杭州银行更是广义同业负债占比超过40%。如果看2016年底的财务数据,有17家上市城商行可以参考,含同业存单的广义同业负债占比超标的银行达到9家,可见对于城商行来说,利用同业负债加杠杆是较为普遍的现象。

注:部分港交所上市银行尚未披露2017Q1财务数据

从上表可以看出各家银行同业负债占总负债的比例表现有分化,大的城商行中,上海银行、江苏银行等占比减小,而一些小行无锡银行反而有扩大。

以2017Q1数据为研究对象,对于超标的4家城商行来说,可能面临压缩的同业负债规模在2120亿,占4家银行总负债的3.90%,占10家上市城商行的接近2.1%,比例比股份制银行略高。而上市10家城商行的总负债占所有城商比重37%,同业存单体量占城商行的比重为33%,相差不大,所以大致上可以估算出,假如以一季度考核数据为参考节点,所有城商行面临的同业负债规模压缩应该在总负债的2%左右,约为5300亿左右。当然这里有一个选择性偏差,就是上市银行获得同业负债的能力可能比非上市银行要强,总体上同业负债的占比也应当更高,所以实际全部城商行的同业负债压缩规模应该不会超过5000亿。

下面来讨论最后一个版块,农商行。由于农商行总负债28.63万亿,而其同业存单总量仅有8000亿左右,占比仅2.8%,相较城商行的15%、股份制银行的8.5%来说较小,而从目前已经A股+港股上市的6家农商行来看,广义同业负债占总负债的比重大多低于25%,所以实际面临的同业负债压缩风险基本没有。

综合来看,假如同业存单纳入同业负债,国有大行、农商行面临的同业负债与资产压缩风险较小,而股份行、城商行则有部分面临较大的压力,合计可能被压缩掉的同业负债接近1.2万亿(股份行7000亿+城商行5000亿),对于股份行来说,重点关注兴业、浦发、光大的同业区杠杆进程,对于城商行可能较为分散,可以重点关注已上市的上海银行、杭州银行、浙商银行等机构同业行为。

所以总体上,加入最终同业存单纳入同业负债,统一纳入MPA考核,那么实际对商业银行总体上影响较小,国有大行、农商行均几乎不受影响,股份行有个别家影响较大,仅城商行可能存在部分受到的影响较大。去同业负债的行为究竟会达到一个怎样的体量?由于新规尚不清楚是否会发布,笔者假设会发布并且设有3-6个月的缓冲期,实际中同业负债一般到期期限在一年以内,笔者将所有需要压缩同业负债的银行做了一个模拟:

从表中可以看出,压力最大的当属股份行中的兴业银行、城商行中的杭州银行、浙商银行,其次为浦发银行、上海银行,其余2家压力较小。从月均需要压缩的同业负债占当月总同业负债到期比例来看,兴业银行每月需要减持资产1300亿以应对同业负债规模的压缩,大概为月均广义同业负债到期规模的63%,面临的资产减持压力较大。而考虑到该银行的相对于该银行的总资产体量来说尚可,实际对市场产生的影响可能不算大。

再次注明

:本文采用上市银行的财务报表做同业负债规模预测,实际可能与MPA考核的指标明细略有出入。文章为纯粹理论研究,与文中提到的上市银行均无利益关系。

版权说明

:感谢每一位作者的辛苦付出与创作,《Bank资管》均在文章开头备注了原标题和来源。如转载涉及版权等问题,请发送消息至公号后台与我们联系,我们将在第一时间处理,非常感谢!

交流、合作、投稿等事项请添加小编个人微信号:bankziguan02,或扫一扫下方二维码添加

(添加请备注机构+姓名)。