前几天看到一个研究,对券商研报重点推荐的公司进行收益率分析,发现以2019年为界,之前这些金股在短期内收益与指数无异,但2019年以后,明显跑赢大盘。

很多人觉得这就是机构主导市场,机构票跑赢大盘,但凡事要看到更深层的原因。

一支牛股,股价上涨的长期动力必然是业绩持续增长,但中短期(一年以内)就比较复杂了,在2017年以前,更多是大资金驱动,1992~1996年的大户、1996~2005年的庄家、2006~2015年的游资大佬,只要有钱,就能发动行情 。

但到了2016年之后,随着市场监管越来越严格,游资大佬纷纷谢幕,进入机构主导的时代后,中期牛股的驱动因素也变成了“逻辑驱动”。

到底什么样的公司才能获得更多基金经理的青睐呢?

卖方研究员就像是战国时期的说客,要说服基金经理买自己推荐的公司,这样自己推荐的公司才能涨,而一个基金经理每个月要听无数场路演,看无数次深度研究,能下手的,只是其中一小部分。股票在研究员推荐后能大涨,就需要说服更多的基金经理,并且真实的买入。

既然是“说客”,那么最重要的,当然是对一家公司的逻辑演绎。那么,什么样的逻辑才是能够打动基金经理的好逻辑呢?

先以2019~2020年的大牛股三一重工为例。

三一重工是2019年的大牛股,当年上涨了108%,但估值(PE TTM)一直在13~15倍之间,说明是一支纯粹业绩驱动的个股。

但仔细看,其上涨有隐忧,如果是成长股,业绩翻倍,估值至少上升30%,但现在是估值不变,说明投资者有担忧,担忧其周期性。因为强周期股的特征正是景气峰值时估值下降,景气低谷时,估值上升。

这个压制性的因素在2020年下半年忽然消失,估值突破了压制了两年的15倍上限,一路上升到现在的24倍,叠加业绩增长,三一重工这个近3000亿的公司,也成为“大象起舞”的案例。

其背后的原因,除了流动性泛滥、顺周期风格之外,更重要的是几个重要的卖方机构在去年年中相继发布了三一重工的系列重磅研报,其中出现了非常有说服力的三大新逻辑,而这些逻辑,将令三一重工从周期股变成真正的成长股。

第一大逻辑,海外收入填平周期

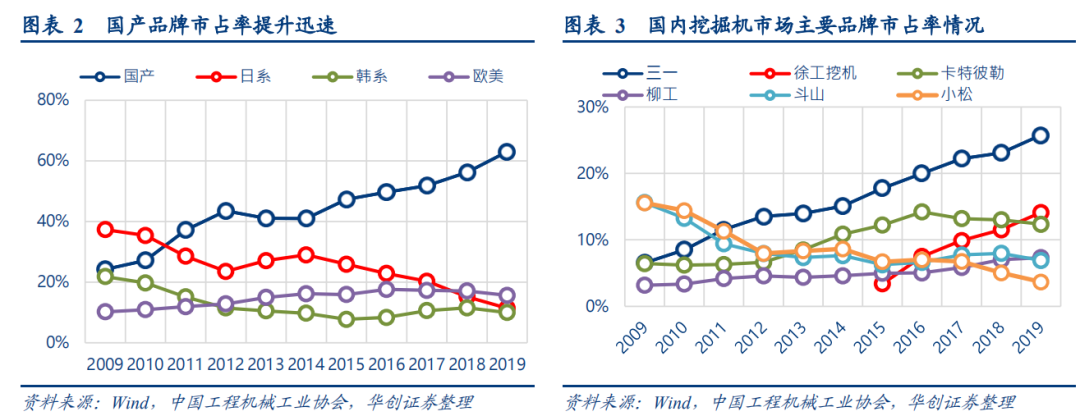

随着公司在数字化和智能化的改造,加上巨额的研发支付,其产品的布局和性价比已经全面超越全球老大卡特彼勒,海外市场的份额逐年上升,有效地填平了国内基建周期。

第二大逻辑,国内市场的寡头时代拉平周期

从2019年开始的挖掘机需求景气周期内,公司的国内市场占有率已经上升超过了30%,五年内有望超过40%。

实际上,挖掘机自身的需求周期性并没有那么强,但这个行业的需求方都是个人,一般采用类似按揭的赊销模式,上一轮景气周期时,由于行业竞争格局分散,中小厂家纷纷推出“零首付”一类的激进营销政策,导致需求端的虚假繁荣,泡沫破灭之后,整个行业进入2012~2016年的低谷期。

实际上,工程机械的周期性并没有那么强,在进入三一重工一家独大的时代后,有望出现类似空调双巨头的收入利润同时增长的时期。

第三大逻辑,人口老龄化提供长期成长潜力

中国在尚未实现城市化时,就出现了人口老龄化,未来基建需求与人口老龄化的错配,将加速工程机械在各种场景下的渗透,其成长性将是长期的。

这三个逻辑可谓层层递进,国内市占率的提升解释了现在的高增长,海外收入提供了三五年的成长性,人口老龄化的逻辑提供的是永续增长,这三大逻辑下,用DCF逻辑,持续增长加高确定性,成为“类消费股”,乐观一点给30~40倍都不为过。

所以,优秀公司的逻辑,必须构成一个完整的“逻辑链”。当然,我们首先必须要知道,有哪些常见的逻辑?

我将股票常见的逻辑分为三大类:

第一类:量的逻辑

这一类逻辑通常有明确的数量的支持,常见的包括:

量的逻辑是最容易理解的。也是一般投资者最喜欢看的,但过于一致的预期容易引起短期博弈行为,最典型的现象是“加速”。

如果大部分人都看到了三年的业绩增长,确定性又太强,那结果必然是把三年的业绩在三个月内体现掉,然后就是在这个位置不停地震荡,跌深了就会被人捡回去,到了一定位置又被嫌弃,大机会就这么变成了大鸡肋。

更糟糕的是提前跑路

,如果大部分人预期有50%的涨幅,那么一定会有人在30%的时候跑路,如果没有长逻辑,后来的人就会被套在景气高点。

量的逻辑尤其不适合散户参与,没有信息优势,看到这些研报时,往往股价已经实现了其逻辑,此时再参与,风险大于机会。

第二类:质的逻辑

这一类逻辑需要有一定的商业判断力,对产业经济发展的一般规律有认知,并熟悉优秀公司崛起的常见路径,所以

对投资者的研究能力有一定要求

,通常包括:

-

中长期战略:公司正通过扩品类扩区域方式逐步成长为综合平台公司

-

商业模式改善:从项目制软件转向SaaS模式

-

竞争格局改善:中小产能因为疫情纷纷关停,且一时难以重启,改变了行业供大于求的格局

-

竞争壁垒加深:规模扩张后,成本将进一步下降,优势更加巩固

还有,国产替代、股权激励、管理改革红利,等等。

量的逻辑本质上是信息,信息差是优势,散户没有优势;而质的逻辑本质上的认知,认知差是优势,体现的是认知变现的能力。

质的逻辑对散户相对公平,这是因为,质的逻辑需要量的逻辑的支持,需要逐步兑现的业绩配合。

比如三一重工在国内与海外市场市占率的提升,是一个很长期的过程,其逻辑的兑现往往需要很长的时间,个人投资者虽然在获利信息上有劣势,可一旦认知到这个逻辑,而逻辑又没有来得及充分演绎时,就跟机构站在了同一个起跑线上。

不过,还有一类特殊的质的逻辑,在很长的时期内都无法证实,也无法证伪,这就是第三类逻辑——

第三类:基于信仰的逻辑

这一类逻辑之所以说“基于信仰”,因为信仰大部分很难证实和证伪

,比如人死后上天堂。

因为无法证实,这类逻辑需要长时间的“洗脑”,还要配合其他的逻辑;但因为无法证伪,一旦相信,就成为最忠实的信徒,

导致有信仰逻辑的股票,常常出现易涨难跌的走势

。

投资中的“信仰的逻辑”,并不是绝对无法被证伪,而是证伪的时间太长,通常有两类:

一类是大趋势

,比如:

-

技术革命:智能化将把汽车改造为电子产品

-

消费升级:未来不断对产品进行升级

-

还有,人口老龄化,城市化,环保,等等常见的大趋势

第二类是管理的逻辑

,优秀的管理层大多是机构在调研中产生的印象,然后在投资圈子中产生口碑,这通常是很难证伪的逻辑,海天、爱尔、立讯一类公司的高估值,都与管理因素有关。

只有极少数公司拥有“信仰的逻辑”。

这三类逻辑需要层层递进,环环相扣,相互验证,相互推动,成为一个完整的“逻辑链”。

一个完整的“逻辑链”至少要包含两大关系:

一、“质的逻辑”和“信仰的逻辑”都要持续得到“量的逻辑”的支持。

投资是一个“黑箱游戏”,不信任是基本底色,所以任何逻辑都需要持续获得财务数据上的支持,“量的逻辑”才是最基础的逻辑,任何牛股,都要持续满足投资者当季业绩的预期。

三一重工的逻辑并非是这两年才出现的,只是之前的业绩没有出来,大家并不相信而已。

二、“信仰的逻辑”需要持续分解为不同阶段的“质的逻辑”。

“信仰”并非空中楼阁,需要持续实现一些阶段性的小目标,才能强化投资者的信念。比如汽车智能化的大逻辑,需要不断有技术突破、爆款电动车型和更多传统车企的加入。

下面,我以小米集团为例,看看这“三类逻辑、两次验证”是如何演绎的。

小米一直是一家有争议的公司,其看好的逻辑很多,但刚上市的一年内,股价却一直向下。

转机出现在2019年年底,由于华为被制裁,加上海外布局较早,小米的海外手机销量出现了飞速增长,估值也提升至正常的20~25倍PE(TTM)的水平。

不过,钟摆从来不会停在中间,随着小米完整“逻辑链”逐渐形成并被越来越多的投资者认同,其股价也从2020年5月开始,突破至30~50倍的区间,这个“逻辑链”分为三个层次: