量化基金如何才能守正出奇呢? 关键还是选股能力与择时能力。 所谓选股能力指,买入的股票涨幅要大于指数,否则持仓跑不过指数多尴尬;所谓择时能力指,市场上涨时候重仓、市场下跌时候轻仓,才能达到涨的时候紧跟指数涨幅,跌的时候跌幅小于指数跌幅,长期才能战胜市场。

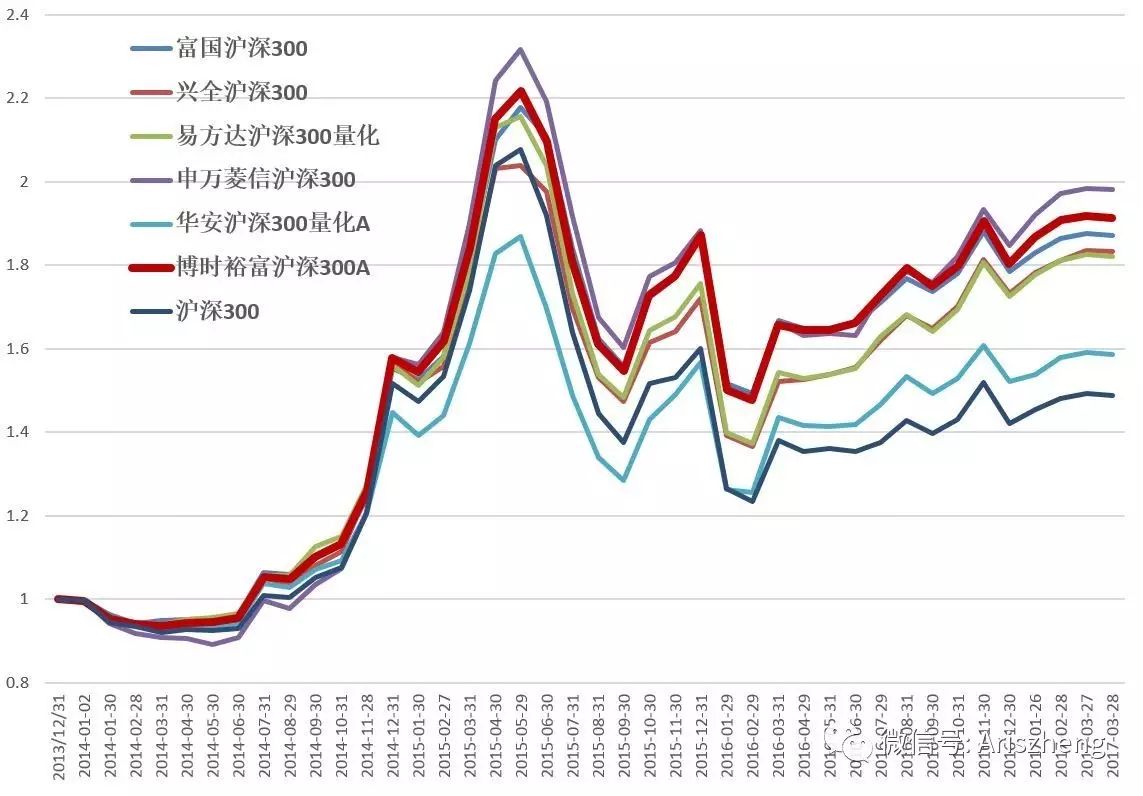

如何判断基金管理人的选股能力? 需要进行业绩分析,但是主动基金风格飘逸,有时买大盘股、有时买创业板导致无法选择适宜的指数判断其选股能力。特此,我们仅以沪深300指数增强为,因为这些基金的投资范围主要为沪深300成份股,所以可以通过其超额收益判断选能力的高低。

为考量基金相对长期的选股能力,我们选择2014年1月1日之前成立的六个沪深300指数增强基金。以2016年底的规模排序,我们会发现博时裕富(050002)与富国沪深300(100038)的规模分别为46亿与15亿,其他基金的规模相对较小,根据我们的经验,基金规模越大,通常越难以获取超额收益。

指数增强型基金的业绩绩效通常使用信息比例作为衡量标准。那什么是信息比例呢? 信息比率等于超额收益除以跟踪误差,信息比率越大,说明基金单位跟踪误差所获得的超额收益越高,因此,信息比率较大的基金的表现要优于信息比率较低的基金。

博时裕富(050002)规模46亿元,相比其他五个基金规模合计还要大,但是信息比率(3.31)排名第一,并且年化收益也高达11.41%。超额收益11.41%意味着什么? 假设沪深300指数跌幅为11.41%,如果你购买了博时裕富(050002)的收益为0.0%,没亏钱! 由此说明博时裕富的管理团队选股能力还是非常扎实可靠的。

如果博时裕富超凡选股能力再辅以择时能力岂不是如虎添翼吗? 且慢,我们来研究一下博时的量化团队:

博时指数量化部是目前公募基金最大的指数量化投资团队之一,总人数超过20人,8名基金经理平均从业年限超过8年,管理的指数量化产品超过21只。团队长黄瑞庆博士 2002年起先后在融通基金、长城基金、长盛基金、财通基金、合众资产管理股份有限公司从事研究、投资、管理等工作。2013年加入博时基金管理有限公司,现任指数与量化投资部总经理兼博时价值增长混合基金、博时价值增长贰号混合基金、博时特许价值混合基金的基金经理。

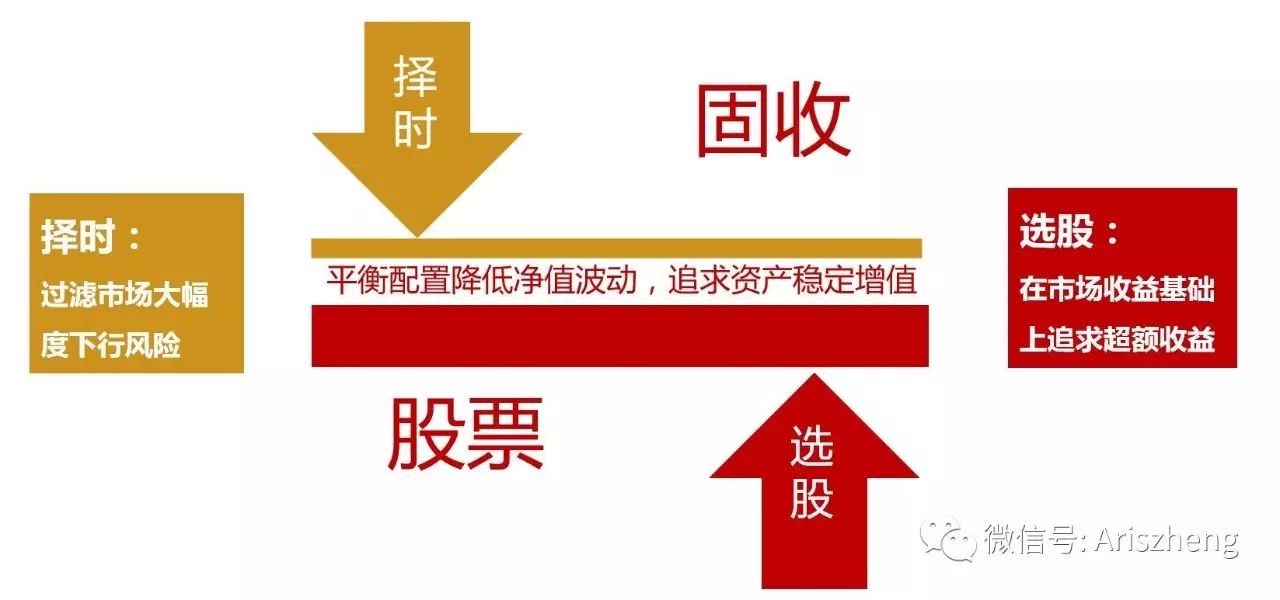

目前的市场是典型的震荡型市场,无论震荡向上还是震荡向下,关键是踩准市场节奏,哦,市场也有节奏? 博时量化团队专门为震荡市场开发平衡资产配置模型:

以此模型为基础的择时模式,加上博时量化团队经过市场检验的选股能力,接着黄瑞庆博士领衔担当基金经理的博时量化平衡混合型证券投资基金诞生了,名字太长记住代码就行004495.

此外,博时量化团队还管理着两个业绩优异的大数据指数基金,相对其他基金公司或许还有更多的大数据优势!

博时淘金100指数基金:依托蚂蚁金服服务平台,汇集线上线下海量交易数据,对数据进行脱敏、加工,再结合行业业绩和财务表现。最近一年净值增长率在300余只指数型产品中位居第5位。

博时银智100指数基金:从银联刷卡消费数据映射到证券行业。本基金标的指数可以定量测度大消费市场最为直接、全面的交易数据,相对于资本市场也具有一定的超前性。自本基金2016年5月成立以来大幅超越同期上证综指及沪深300等主流市场指数。

By the way! 博时裕富、博时淘金100以及博时银智100的基金经理桂征辉先生,刚刚获得中金在线的年度最佳基金经理。

最后,记住代码004495,正在募集中……

Over,I will Be Back!