文/董诚霞

来源:零壹融资租赁研究中心

2017年上半年融资租赁公司债发行数量为7只,与2016年上半年持平;发行规模达120.50亿元,环比下降29.53%,同比上升51.57%,较2016年全年增速下降超过400个百分点;平均发行利率较2016年全年上升53.18%。

上半年公司债缩水超7成

租赁公司债增速明显下滑

2015年初证监会发布的《公司债券发行与交易管理办法》正式施行,规范了公司债发行,扩大了公司债发行主体范围,对保障投资者合法权益也起到了积极作用,带动了公司债发行规模的井喷式增长。

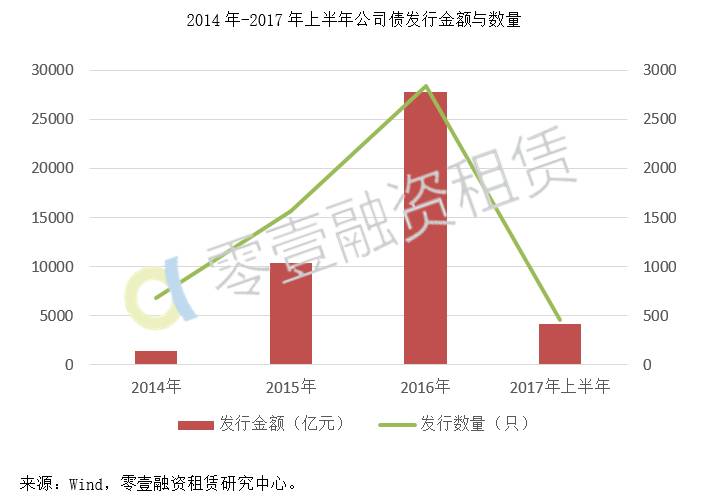

Wind数据显示,2015年公司债发行数量达1565只,同比增长128.47%,发行金额达10374.21亿元,同比增幅超过600%。2016年公司债发行势头依旧迅猛,发行数量达2843只,发行金额达27807.32亿元,同比增幅分别为81.67%和168.04%。

今年以来,受监管趋严及资金短缺引起的资金价格持续上涨的影响,债市发行整体遇冷,公司债发行更是出现明显下滑。2017年上半年公司债发行数量为458只,发行金额为4139.48亿元,同比降幅分别为66.74%和71.19%。

据零壹融资租赁研究中心统计,2014-2016年租赁公司债发行规模分别为0.38亿元、41.52亿元、235.5亿元,其中2015、2016年同比增幅分别高达10826.32%和467.20%。2017年上半年,受整体债市以及公司债全面下滑的影响,租赁公司债增速明显下滑,发行数量仅为7只,与2016年上半年持平,发行金额为120.50亿元,环比减少29.53%,同比增长51.57%,较2016年全年增速下降超过400个百分点。

租赁公司债发行利率增幅超50%

2016年第四季度,受资金面紧张的影响,债市发行利率急剧上扬。进入2017年,年初债市利率短期回落,而后持续上扬,2017年上半年债市利率整体处于较高水平。

监管收紧和资金短缺使得公司债发行增速下滑,发行利率上升使得公司债发债成本大幅增加。在这种情况下,部分企业主动放弃了债券融资,相当一部分经营情况较好的企业开始转向银行贷款。

租赁公司债发行利率受整体债市发行利率影响,2017年上半年增幅显著。据零壹融资租赁研究中心统计,2015年租赁公司债平均发行利率为5.85%,2016年为3.93%,2017年上半年则高达6.02%,较2016年全年平均利率上升53.18%。

如此高昂的发行成本,使得租赁公司的发债积极性大幅降低。

业内专家普遍认为,2017年下半年公司债发行将不会有很大起色,发行规模或将进一步缩水。