让我们一起慢慢看清这个世界

周日不遛娃 - No.26

如何克服我们的牛市心魔?

《月风投资笔记》

(一)不要把长期逻辑短期化

其实不只是大家,包括笔者在内,一度也对这轮行情的可持续性出现过犹豫。

主要的原因在于:“不怕神一样的对手,就怕猪一样的队友”。当你看到站在你身边那些乐观的队友,有从3000点开始猜婴儿底的、有19年1月份依然坚定看2200点的、有说2018年会打爆所有经济空头的,自然会让你对行情的可靠性产生怀疑之心。

不过退一万步讲,坏掉的钟一天都能准两回,更何况经济和股市预测谁也不是常胜将军对吧。其实这些队友的观点对笔者也很有启发,他们的共性就是:很少深入分析高频数据和拐点变量,更多谈及投资理念和长期逻辑。

行情走到今天,讨论问题的核心理应回到:

我们对于中短期市场的观点,是不是还有逻辑和数据可以追寻,而且依然是可以渐进式的验证和纠偏的?

这里笔者不否定任何市场的长期投资逻辑都是拼投资世界观、拼国运、以及拼康波周期,所以A股所对应的中国经济纵深是值得挖掘的,无论是偏低的城镇化率、优秀的制造业、全球最大消费市场、科技技术的进步等等。——但是这些都是A股的

长

周期乐观论据

。

现在回头看2015年,对当时市场形成致命伤害的因素很多,像伞形信托配资、创业板彻底题材化等等,但是有一个因素大家可能忽略了:当时提出的“改革牛”,实质上也对市场结构造成了根本性的破坏。

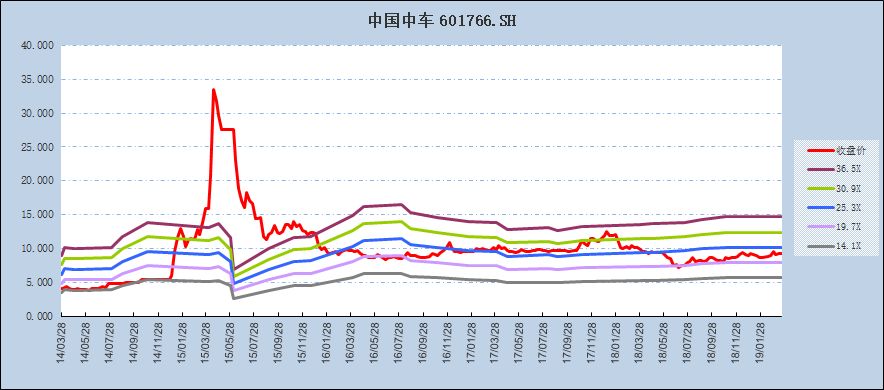

原因很简单:“改革牛”这个长期逻辑,无法用短期数据和其他证据证伪,也无法量化出一个可以对应的估值中枢提升幅度,更无法验证企业盈利和生产效率提升是否与之相关。——这使得任何估值,甚至百倍PE都可以用“改革牛”来搪塞,比如中国中车一度拉升至30倍PE以上,当时市场就用“改革牛”的子概念“国企改革”去解释它的合理性。

长期逻辑一旦错误套用,用来解释一年甚至几个月的行情走势的话,很容易犯两个错误:一是错误评判行情的短期主要驱动因素,二是长期逻辑难以证伪,所以容易驱动行情题材化、泡沫化。

最后2015年大家为何受伤如此严重,一方面是低估了杠杆资金对市场的边际影响,另一方面则是无法对长期逻辑进行证伪从而容忍了估值的泡沫化。

这里面,“改革牛”的提法,或者说长期逻辑和短期逻辑的混淆,“功”不可没。——这是一朵生不逢时的恶之花。时至今日,我们依然应当警惕,因为这种逻辑很难在微观上指导我们的真实投资,起码短期是如此。

(二)2019年行情的驱动因素依然在生效

如果站在2019年的周期来看,目前驱动A股行情的中短期因素,依然在生效。

在之前的文章《

牛市在途:驱动股市反弹的因素还在生效么?

》里提到,本轮春季行情的本质是,去杠杆政策的实质性转向,带动信用利差和无风险利率的双重下行,叠加美元加息压力放缓和北上资金持续流入,由国内和国外双重流动性共同刺激下的估值修复。——基于分母(风险利率)的大幅改善。

首先,信用利差在持续性小幅回落,国内的宽信用依然在稳步进行中

。尽管近两月票据市场的波动给融资数据造成一定扰动,但社融总量恢复增长的趋势没有变化,各谱系利率也在缓慢下降,我们认为从宽货币到宽信用终将会发生。

(注:数据已更新至3月21日,AA级信用利差已创出年内新低)

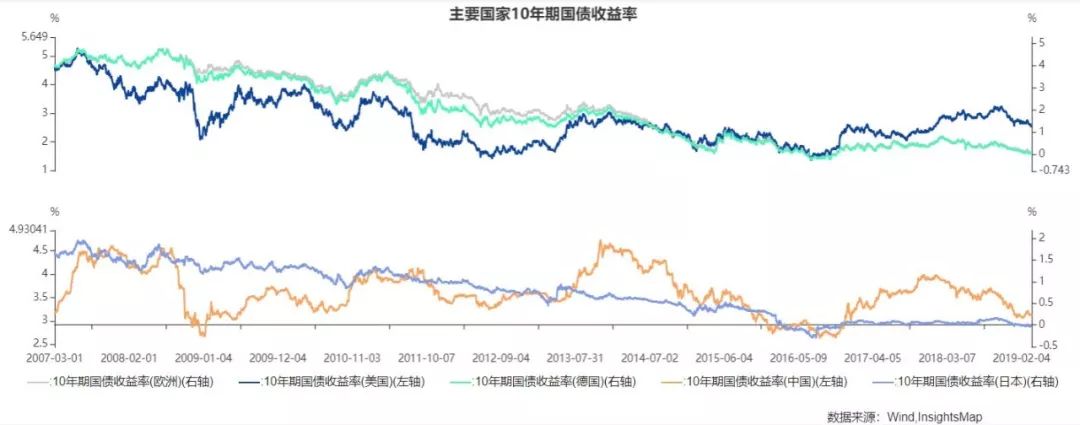

其次,全球的流动性宽松仍在同步进行中,主要经济体的国债利率持续下行。

包括日本宣布维持基准利率在-0.1%不变;美联储超预期鸽派,称将于2019年9月底停止缩表;欧洲央行计划重启货币刺激计划。——某种意义上说,国内的降息步伐依然慢于全球,最新的《政府工作报告》里也留了口径:“适时运用存款准备金率、利率等数量和价格手段”。

第三,关于外资,我们的看法是,目前不用担心外资会撤离。

前面已经谈过,

只有当个股ROE出现大幅快速下降且下降超出历史波动区间时,外资才会倾向于减持,而目前杠杆企稳的大背景下,A股整体的ROE也有望企稳(杜邦分析法)。除了这一点外,欧元区最新的PMI数据和美联储的转鸽派给了我们一些新的启示。

欧元区最新的3月制造业PMI初值只有47.6,大幅低于预期的49.5以及前值的49.3,并且创下近5年来的最低点。其中火车头德国数据跌幅更大,从2月的47.6跌到44.7。而这个数据从2017年底开始就一路持续且大幅下行,但是欧元区自身的赤字数据和失业率数据都在正常区间,因此更像是周期性的自然回落。

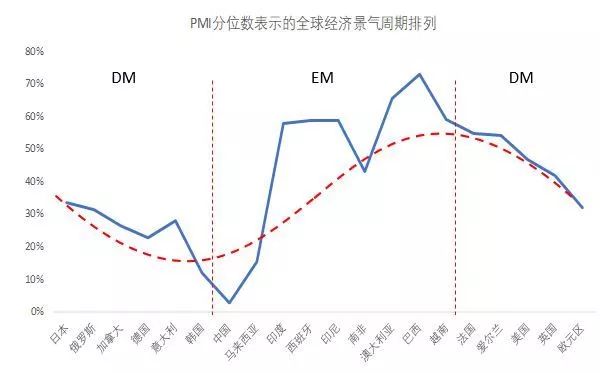

我们正好在前一段时间将各国的历史分位数据做了一个整理,我们发现:

1、当前全球各经济体的经济周期节奏分化较大,发达(DM)国家总体处在高位回落阶段,而新兴(EM)国家则是低位回升;

2、所以从图上看,美国英国欧元区属于右侧的回落期,日本加拿大德国处于左侧的触底期,只有新兴国家处于中间的繁荣期,而中国是全球所有主要经济体里,PMI历史分位最低的一个国家,否极泰来走上复苏的可能性其实挺大的。——当然了,这也告诉我们,过去一年有多惨烈;

3、而由于去年美国经济超预期所形成的强势美元,使得资金大量流出新兴市场,压低了这些国家的权益估值,包括中国;

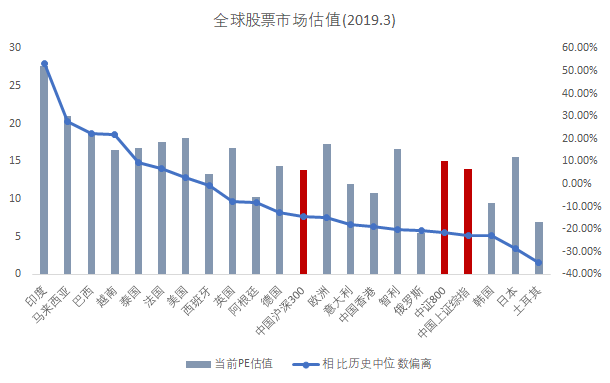

4、观察当前的经济周期节奏和DM/EM国家权益估值,我们看到中国股票市场的吸引力还是非常明显的。

由于数据的趋势性很难在一张图里体现清楚,所以我们用的是截面数据展现。即使如此,从这张图上,很清楚的能看明白为什么欧元区的PMI会低于预期、美联储会转鸽派、2018年国内为什么会如此艰难、以及外资为什么要持续性的买入A股。

如果再加上我们市场的估值中枢离历史均值很远,明显更为便宜,那么理由就更为充分了。——

因此笔者的判断是,买入节奏可能会有波动,但是依然不需要担心外资是否撤离

。

因此时至今日,我们还是保持着一个偏乐观的态度,因为这些起到关键作用的中短期因素,依然在起着积极的作用。还有一个乐观的原因是,从全球经济史来看,主要经济体只要持续推进“宽货币”,终究会顺利传导到“宽信用”,并最终带动企业盈利回升,失败的案例极少。

(三)如何克服我们的牛市心魔?

所谓的牛市心魔,主要指的是害怕上涨、害怕回撤、患得患失、左顾右盼,但其实根本的原因是:

不知道自己为什么赚钱,从哪里赚钱,还能赚多久

。

而克服这种牛市心魔的手段,在前面已经讲的非常清楚了:

1、不要陷入长期逻辑陷阱。

无论是”改革牛“、”产业升级“还是其他,这些逻辑更偏长期,一旦逻辑框架被这种长期因素主导,那么根本上缺乏证伪和止损手段,最后容易演变为赌国运和崩盘论的极端化情绪;

2、想明白每一轮行情的本质驱动因素,并且紧跟数据。

既然这一轮行情是由流动性推动,那么市场整体的关注点必然集中于流动性的宽松和政策的边际改善,盈利因素固然重要,但是用盈利因素来做主导逻辑显然舍本求末;

3、用可视化、可跟踪的数据来做客观判断。

无论是情绪指标、交易量指标、流动性指标还是信用利差指标,判断行情的基准在于冷冰冰的数据,放弃那些无法数据化的主观指标,特别是市场处于迷茫和混沌的状态时;

4、逻辑的演进是复杂的,注意组合胜率。

首先,我们对于A股的长期观点一直是乐观的,也不否认经济短期会承压,但是正因为如此,宽松政策推动了短期逻辑(流动性看多)和长期逻辑(基本面看多)的统一;第二,即使短期企业盈利回升低于预期,但是会强化市场的宽松预期,甚至会继续推动市场上行;第三,我们反而提出,N型的风险点在于全球经济度过最困难的时期之后,乐观预期不能持续从而带来市场波动放大。——这是逻辑的一种反向博弈,这种二阶导博弈才是A股的常态。

另外,对于股票投资者而言,在目前去杠杆出清风险消除、估值中枢得到修复后,还有一个方法可以帮助你克服牛市心魔:寻找并追求最优质企业(Alpha)。

2001-2018年,A股年均退市率仅为0.38%,远低于同期美国纽交所6%的年均退市率,罗素2000指数每次的成分股定调整替换率都能达到40%以上。近年来,纽交所上市公司数大体维持在2000家左右,纳斯达克上市公司数则大体维持在3000家左右,前者每年有大约100-300家新公司IPO,后者则有300-500家,但它们的退市规模均与IPO数量相当。

因此,美股从1980-2007年虽然涨了近7倍,但是其中75%的公司不创造任何回报,剩下25%的公司贡献了所有的指数涨幅,其中80%的指数/市值涨幅是由前10%最优秀的公司创造的。

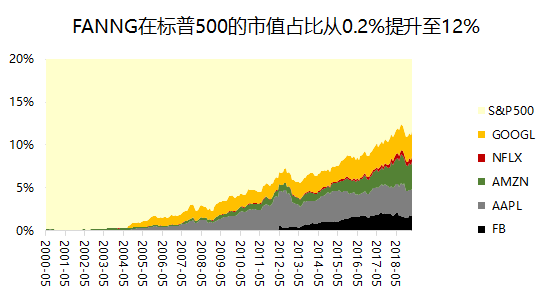

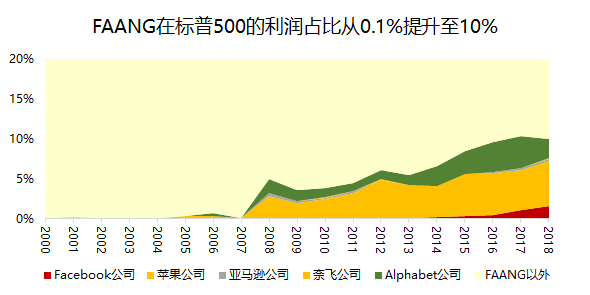

我们做了一个统计,FANNG这五家最优秀的美股企业,在2000年市值和利润分别仅占标普500指数的0.2%和0.1%,但是19年过去后,FAANG的市值和利润分别占到标普500指数的10%和12%。

长期收益的驱动力是盈利的增长,而不在于估值变化,你所选择的优秀公司才是投资成败的决定因素。

(四)几个有意思的数据和信号

这里还有几个笔者发现的,有意思的数据和信号。