点击

金融行业网

,金融大拿、业内人士都在这里

今日微信号力荐

理财头条

licaitt

(长按红色字复制)

今日微信号力荐

理财头条

licaitt

(长按红色字复制)

作者:王汉锋 李求索

来源:中金点睛(ID:CICC_Perspective)

监管从严和金融去杠杆影响下近期市场估值中枢继续下移

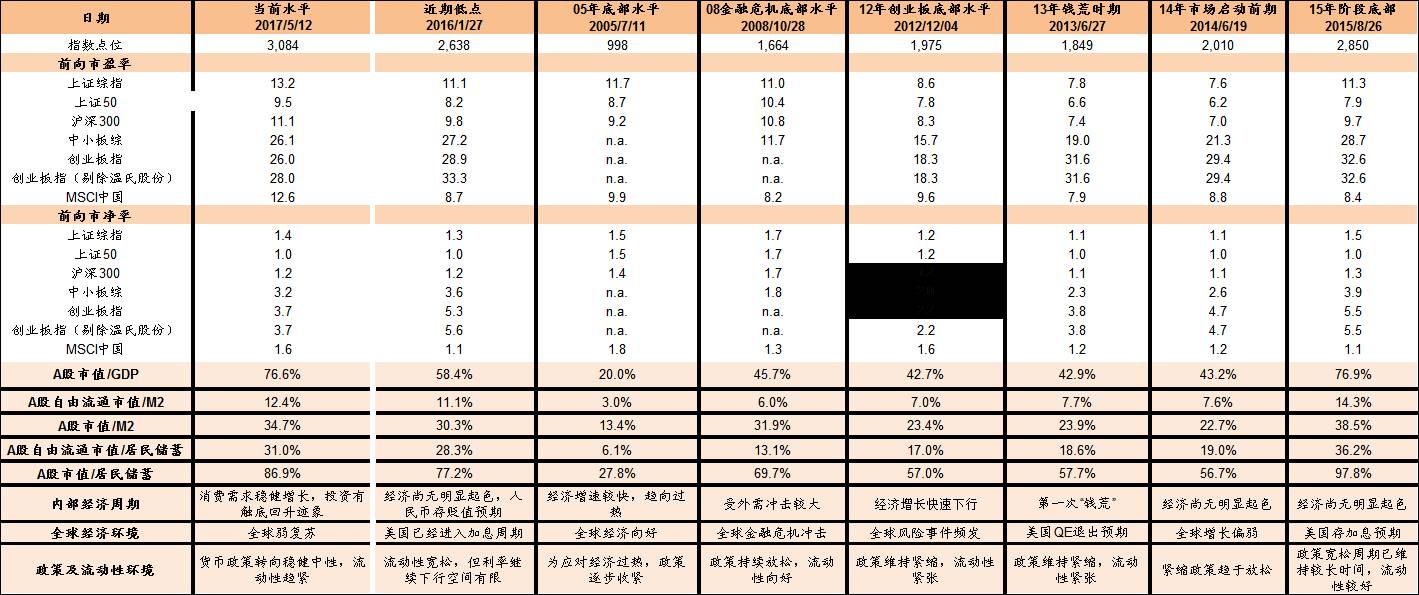

A股市场估值已经回落至历史均值偏低水平,其中非金融基本回到历史均值位置:

我们统计截止上周五,A股约有1600支个股(约一半)相对过去两年的股价高点跌幅在50%或以上,从估值上看蓝筹整体估值不贵:

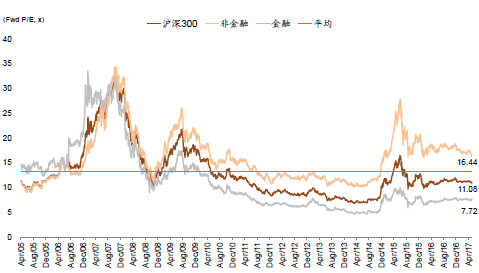

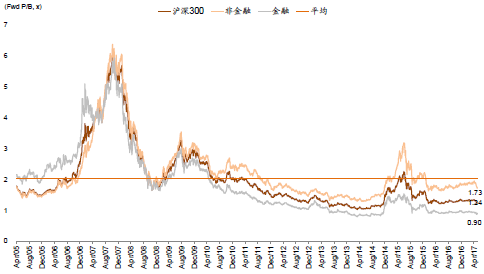

1)沪深300的12个月前向市盈率为11.1倍,低于2005年以来13.2倍的均值水平,高于2013年的钱荒时期(7.8倍)和14年中市场开始启动前期(7.6倍),也高于2016年1月27日的相对低点(9.8倍)。其中非金融16.4倍,已经接近2005年以来的均值水平(16.1倍)。前向市净率方面,沪深300指数PB为1.2倍,虽然仍略高于2013年钱荒及14年市场启动前期(均为1.1倍),但和2016年初的阶段低点已经基本持平(1.2倍)。其中非金融部分市净率1.7倍,也接近2016年初时的水平。蓝筹估值不贵。

2)

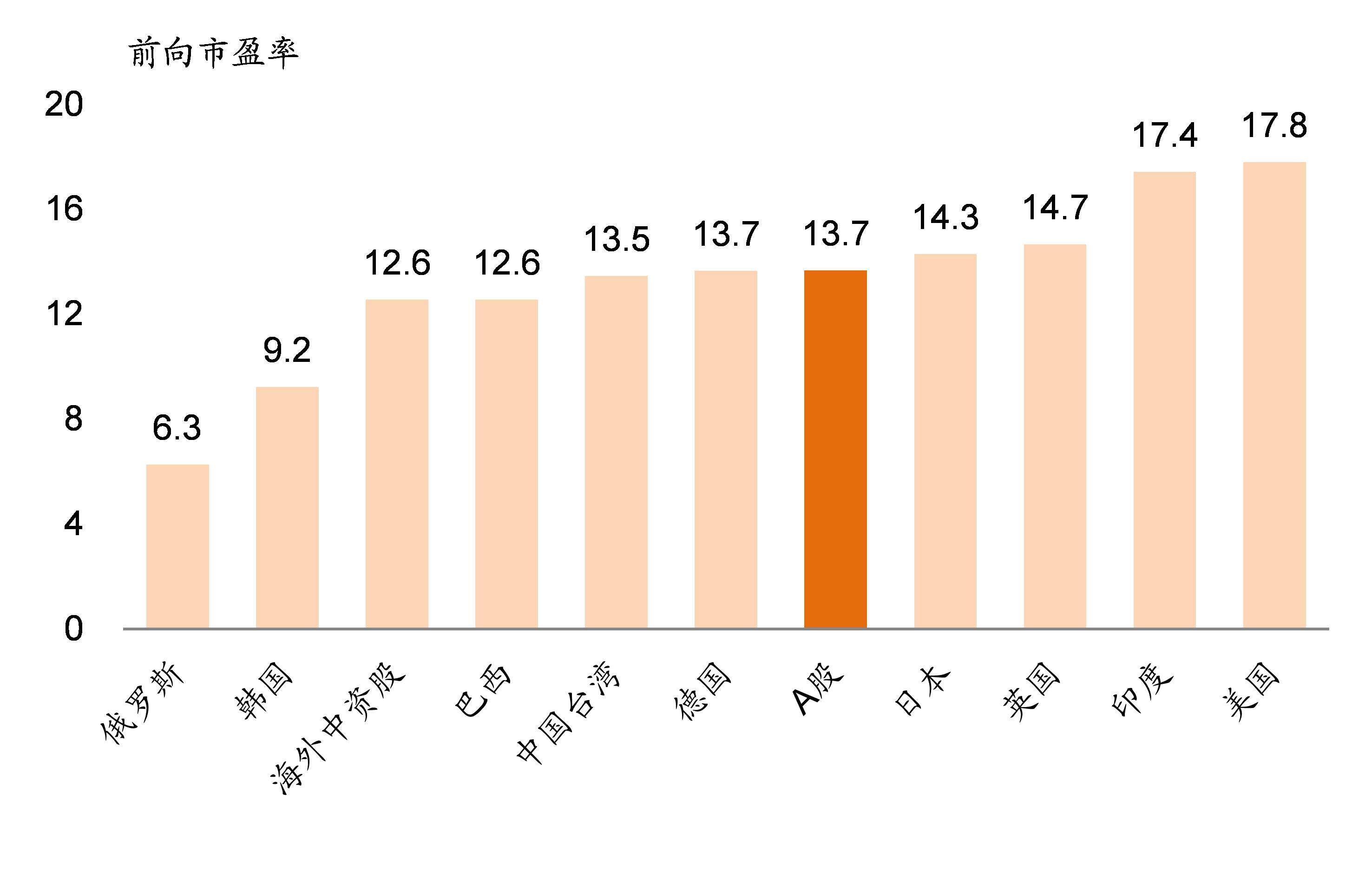

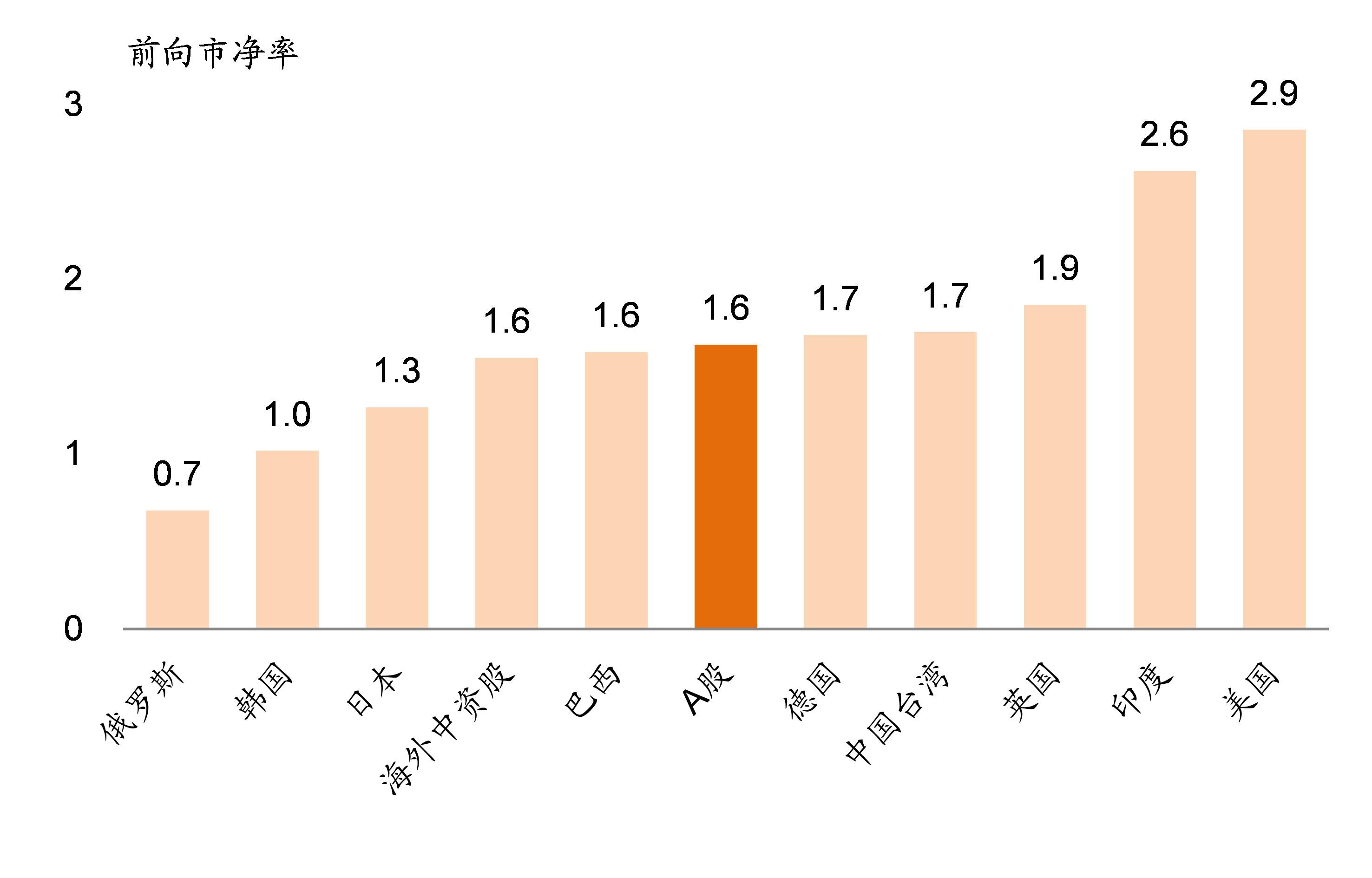

与主要地区和国家的市场相比,A股目前的市盈率和市净率均处于中游附近;

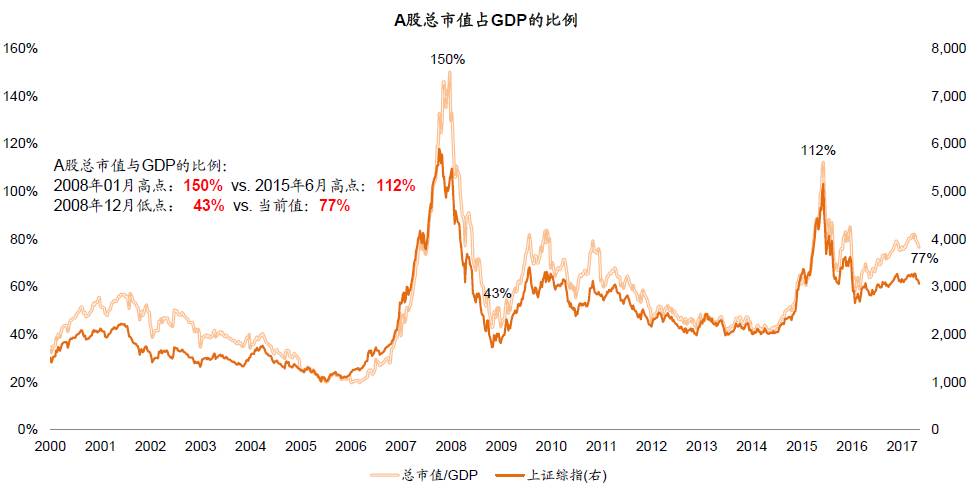

3)无论是从总市值还是从自由流通市值的维度,A股市场与居民存款、货币量和国内生产总值的比值基本还处于十年来的均值附近。(图表1)

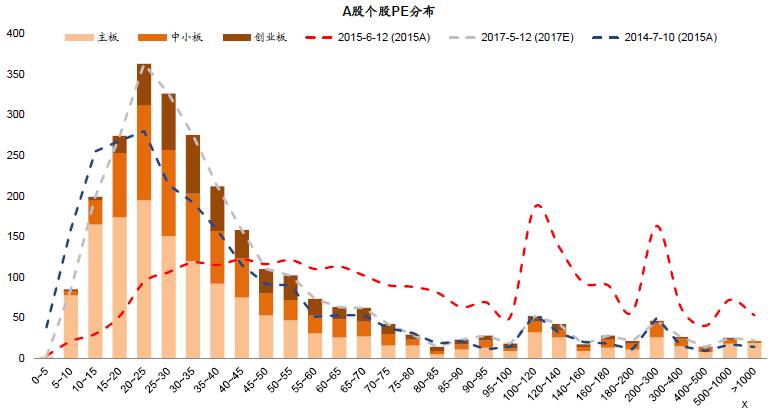

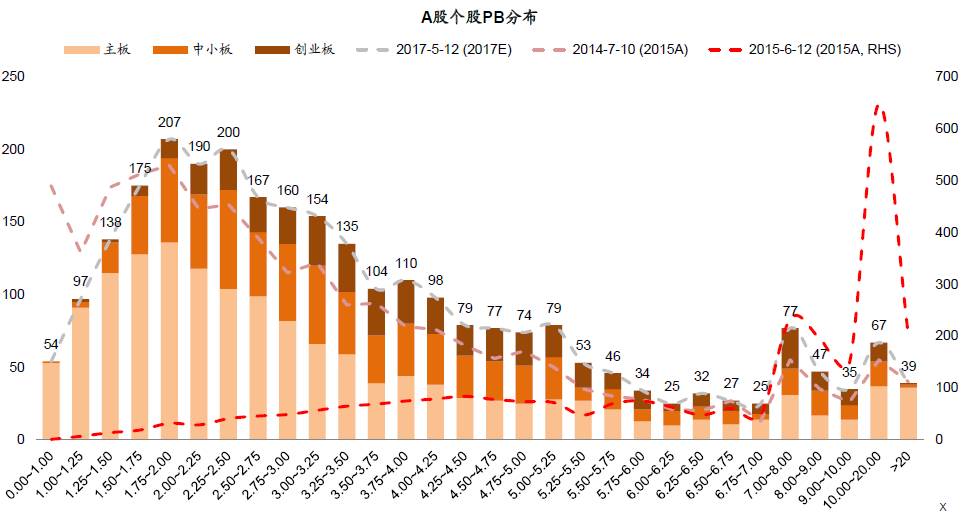

中小市值公司估值已经明显下降,预计未来个股分化。

近期跌幅更深的创业板指当前点位对应2016年市盈率约38倍(剔除温氏股份46倍)。如果假设创业板今年盈利增长20%(其中一季度实现增长11%,剔除温氏股份为16%),那么2017年的市盈率约为31倍。整体估值已经明显回调,但还说不上具备很强整体吸引力。从个股来看,有部分基本面较好的优质成长股经历近两年的剧烈杀估值过程后已经再度具备中长期投资价值,未来中小市值个股可能呈现分化走势,需要自下而上挖掘。

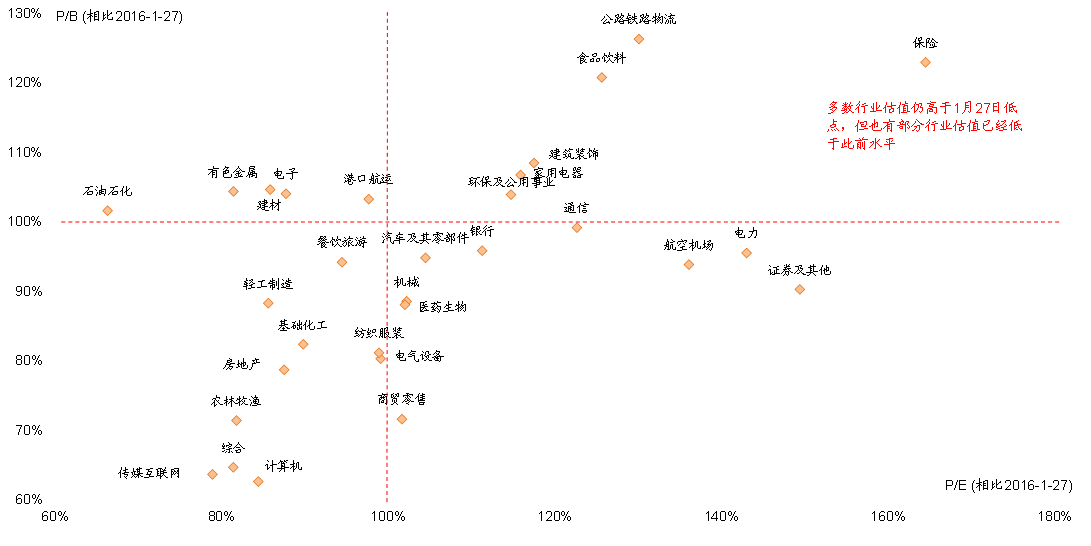

更多行业的估值水平也已跌破2016年初的阶段低点。

分行业来看,目前市盈率和市净率估值均高于2016年1月27日阶段性低点的行业已经不多,主要包括保险、食品饮料、家电、环保、公路铁路物流、建筑装饰等。更多行业的估值水平已跌破2016年初的阶段低点,包括传媒互联网、计算机、房地产、农业、化工、轻工、纺织服装、电气设备、餐饮旅游等(图表2)。

产业资本再度开始持续净增持也在印证更多公司中长期投资价值的显现。

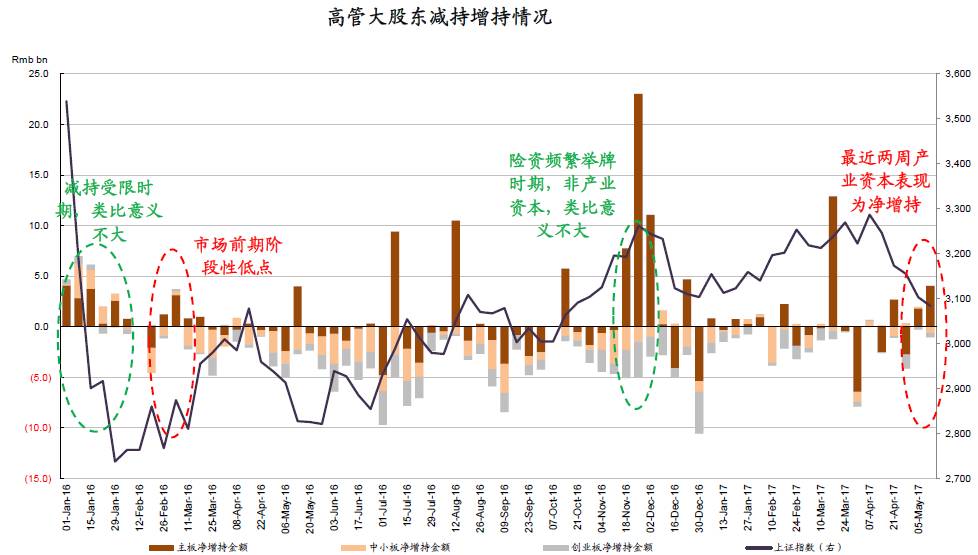

我们注意到在近期市场持续调整背景下,产业资本增持意愿有所上升,最近大股东和高管连续两周出现净增持,这在今年还是首次出现。如果不考虑2016年11月险资连续举牌潮,上一次产业资本连续超过两周净增持还要追溯到2016年初指数阶段性低点的时候(图表18)。

操作建议:长线投资者已可以考虑逐步增加配置力度

考虑到目前增长周期及政策环境,我们认为A股结构性高估已经有所缓解,当前估值水平将至少呈现结构性的投资机会。

近期政策信号的边际变化以及产业资本增持意愿的上升为市场提供了相对积极的回稳信号,我们认为对当前A股市场已无需过度悲观。虽然短期能否确立反弹趋势还需视是否有更为积极的信号显现,但从中长期投资的角度,在前期连续下跌过后更多企业正在显现价值,建议长线投资者已可以考虑逐步增加配置力度。

关注“跌出来”的机会。

基于以上分析,我们综合筛选出一些前期跌幅较深、估值下降至合意区间、预计16-18年业绩增速相对稳健、基本面相对较好的公司(具体列表请参见中金公司正式发布的报告),供投资者参考。

图表1: 市场目前估值水平与历史底部对比*

图表2: 部分行业估值已经低于2016年1月27日时的相对低点

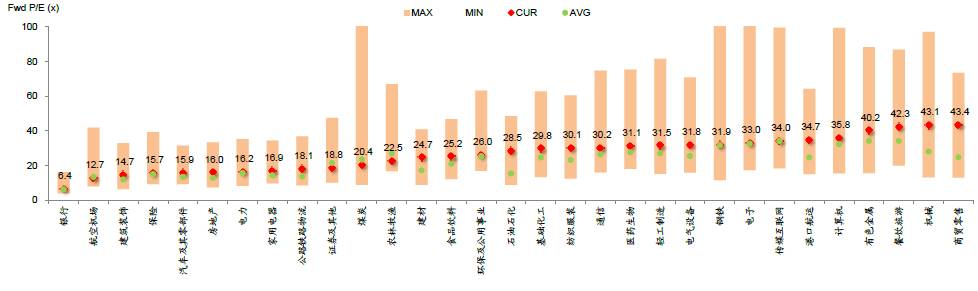

图表3: 分行业动态P/E估值情况

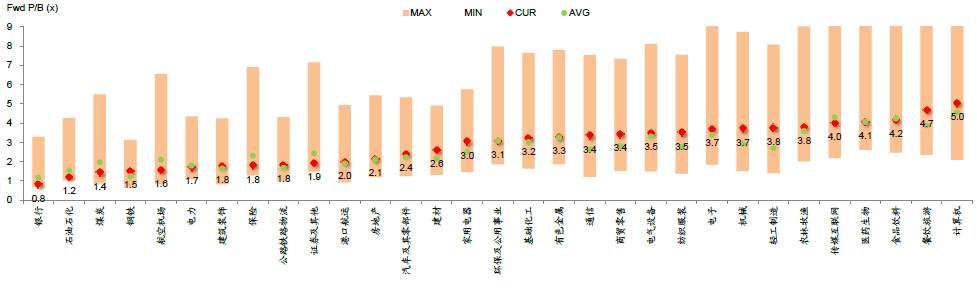

图表4: 分行业动态P/B估值情况

图表5: A股估值国际对比

图表6: A股个股P/E分布图

图表7: A股个股P/B分布图

图表8: 沪深300动态市盈率

图表9: 沪深300动态市净率

图表10: 沪深300估值尚高于16年初阶段性低点的水平,但中小板和创业板估值已经低于前期低点*

图表11: 各指数动态市净率对比

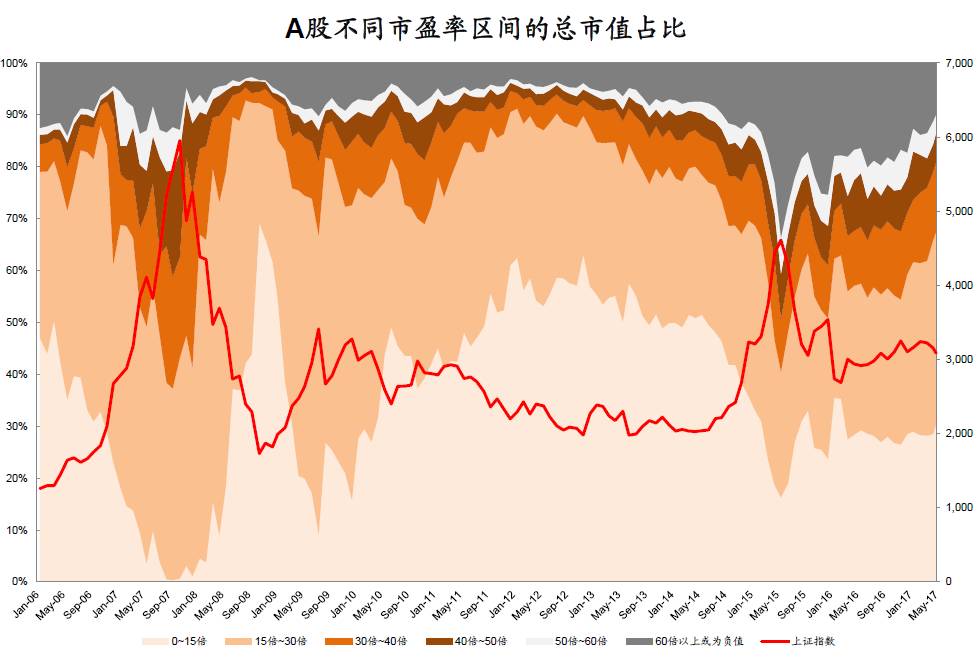

图表12: A股不同市盈率区间的总市值变化

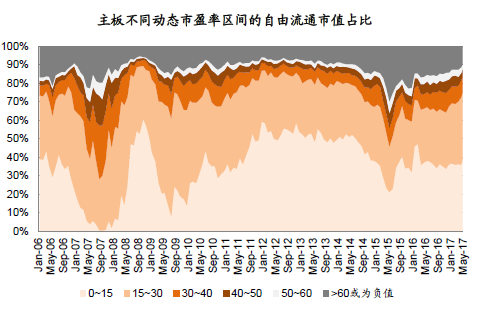

图表13: 主板不同动态市盈率区间的自由流通市值占比

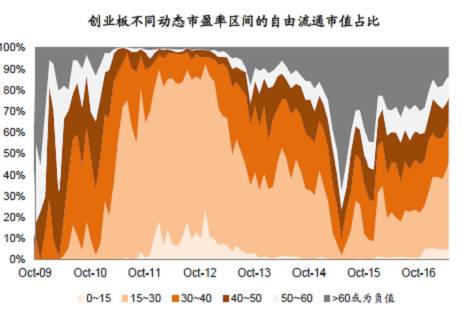

图表14: 创业板不同动态市盈率区间自由流通市值占比

图表15: A股自由流通市值及总市值占M2的比例

图表16: 自由流通市值及总市值占居民储蓄的比例

图表17: A股总市值/GDP

图表18: 产业资本最近出现连续两周净增持,上次两周以上的净增持还要追溯到2016年初低点(不考虑险资举牌)

资料来源:万得资讯,朝阳永续,彭博资讯,中金公司研究部(*估值估算并未考虑一致预期盈利数据可能高估)

声明:本文仅代表作者个人观点,不构成投资意见,并不代表本平台立场。文中的论述和观点,敬请读者注意判断。

关于版权:若文章涉及版权问题,敬请原作者联系我们。【电话:021-61551834;微信:hjwh123】

我们其它小伙伴

|

理财工场

ID:licaigc

|

长按并识别关注

|

|

理财工场:理财工场,实用理财文章!原创理财,涵盖理财、保险、基金、投资、财富管理、P2P网贷、互联网金融和房地产等理财原创文章。

|