【13年股票获益超300倍!这位“牛人

”

,究竟有啥投资秘笈?】在深圳南山,有这么一位在投资圈以“火眼金睛”著称的投资者。他通过财报分析来防范风险,并且通过草根调研发掘有价值的公司进行投资。十三年间,通过这个简单的逻辑他在几只个股上获益超过300倍!20多年摸爬滚打,他有啥投资秘笈?

“火眼金睛”投资者:财务工作十五年 火眼金睛看财报

今天的投资者说,我们来认识一位在投资圈以“火眼金睛”著称的投资者。做投资,财务分析是基本功,尤其是注重基本面分析的人,分析财务指标是必修课,

巴菲特也曾说会计是商业世界的语言。

然而财务分析又不是那么容易掌握的,有的投资者通过经年累月的学习和历练,练成了通过财务报表就能看透一家公司的本领。我们今天就来认识这样一位财务分析达人。

这里是深圳南山的一个小区,一堂禅修课正在进行,在座的学员来自各行各业,因为兴趣相投,大家常聚在这里交流心得。这些学员还有一个特别之处,就是大部分人都做投资,有些甚至是二级市场从业人员。正在讲课的人就是今天的主人公——方烈,学员们叫他“方老师”。

共修班学员

曹攀峰:

我们听过他的财务培训班的课,听了那个课,大家收获都很大。

共修班学员

赵禹普:

和方老师财报班认识的,然后之前我也在学习佛法,也在基金公司。但是总是觉得自己学的那些东西,就隔了一层窗户纸,你无法看透公司,是从上方老师的财报班就学会了怎么看财报,他教我们跳出财报看财报,你要看的是公司,所以这个深度就不一样了。

学员提到的培训班,是去年方烈受媒体邀请做过的两次公开课,一次讲深港通,一次讲如何识别地雷股。现年45岁的方烈毕业于四川大学会计专业,随后在电力、有色金属等行业从事财务工作近15年。科班出身再加上多年的行业从业经验,使得他练就了火眼金睛看财报的功力。

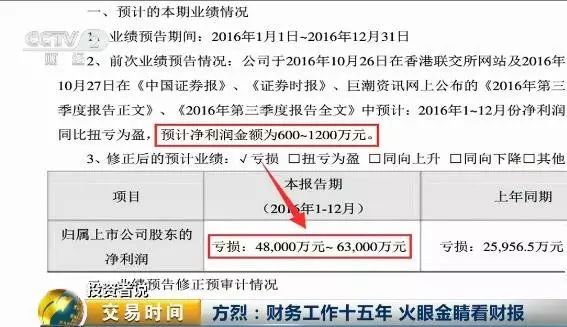

今年2月初,方烈在雪球网发表了一篇名为《如何避免山东墨龙业绩变脸地雷》的文章。山东墨龙,在A股和港股均挂牌交易,公司此前发布公告变更了全年净利润的预告数据,业绩大变脸使得这家公司被推到了风口浪尖。方烈看着山东墨龙的财报对记者说,

类似的“地雷股”其实早有迹象可循。

深圳投资者

方烈:

我有个很小的诀窍,这个诀窍像这样的公司,

你先看它的毛利率,看它主打产品的毛利率,

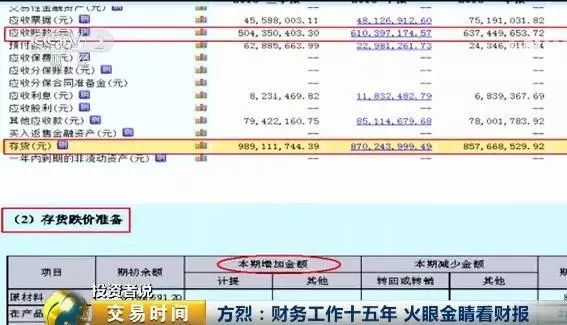

我们看它的毛利有一个什么样的明显变化呢?我们先看它中报,因为在这个年报之前中报最近。

中报跟2015年同期中报相比有个什么特点?

记者:

少了百分之七点多。

深圳投资者

方烈:

这个比例很大了。

记者:

对。

深圳投资者 方烈:

那这个毛利一降的话,显而易见,对利润影响倒是一方面,更重要的,这个毛利下降说明下游的客户肯定经营状况出现了问题,说明这个行业出现了逆转。以前可能是供求平衡,现在可能变为供过于求了,现在可能变成是买方市场,而且

下游这些客户,他们出现问题之后,就可能导致跟你的付款会出问题。

由骤降的毛利率、巨额的应收账款和存货,推导出坏账计提的不合理,方烈说山东墨龙这个报表符合“重症病人”的一系列特征。

深圳投资者

方烈

:

我要想了解一个人的健康状况,首当其冲是什么呢?就是体检表。而公司的体检表就是财报这个里边,优秀的医生能看出你表面上的指标没太多变化,甚至都没有提示你高了低了,都没有发出预警信号。但是一个优秀的医生,他从里边能看到一些变化的倾向,如果再辅之望闻问切,那准确度就更高了。

方烈做投资已有20多年,除了A股,他的很大一部分投资标的集中在港股。港股市场纷繁复杂,品种众多,并且有一种由财务技巧衍生出来、

最令投资者痛苦而且最容易血本无归的股票类型——“老千股”。”老千股”一旦被做空,短时间内跌去90%的比比皆是。

随着沪港通、深港通的落地,各种良莠不齐的港股标的都呈现在内地投资者面前,方烈说,

识别老千股没那么难,有很多指标可以看出端倪。

深圳投资者

方烈

:

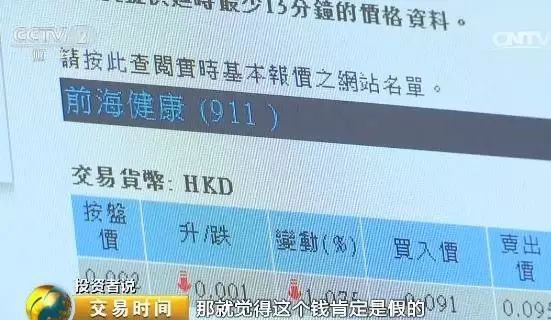

我跟你举个特别典型的例子,有些公司名称都改了,有些公司特别坏。叫恒发洋参,我找一下它的这个代码,因为它更名了,我必须找到它的真名才行,这些老千都是不停地更名,这儿,00911,你看更名叫前海健康了。这个股票太逗了,你看怎么跌的,这个就是跌了百分之九十几。这是标准的一个老千股,现在改名叫前海健康了,百分之一百的。你看它这有一个很简单的指标, 你看它账上长期其实都有几个亿的资金,但是我们看它有一个指标,就是利息收入,上市前的2013年,只有6000块钱的利息。你想想几个亿的现金,我存几个亿存到银行里边,我一年的利息6000块钱,不是6000万,你觉得正常吗?那就觉得这个钱肯定是假的。所以后来我得结论,公司财报造假当年去骗银行贷款,IPO圈钱,通过在二级市场提前套现,就是这样的一个目的。

方烈说通过看财务报表来防范风险永远是第一位的,其次就是发掘有价值的公司。他总结自己的投资方法就两点,

一是财报分析,二是草根调研。十三年间,通过这个简单的逻辑他在几只个股上获益超过300倍。

2003年时,酒类股票还没有太多人关注,那时茅台刚刚开始有良好表现,红酒仍然少有人问津。当时葡萄酒类的公司里业绩比较好的是长城,张裕甚至还不如王朝,但张裕正处在改制阶段,在企业工作了十几年的方烈深知

结构治理对企业的重要性。