来源:

米筐投资(mikuangtouzi) 作者:拾叶

未来楼市怎么看?

还能怎么看,老百姓手里的存款都花的差不多了,下半年开发商回款任务重,新盘再搞搞全款购房八五折之类的活动,这一波地产周期就算过去了。

并且下半年二手房必定会推出更严厉的交易政策,然后房地产流动性将彻底全面锁死,未来两年现金为王,市场重回买方市场,房价将出现松动,熬过这两三年后,一二线大概率继续上涨。

朋友反驳道:你说的不对啊,任志强前段时间可是说老百姓手里还有大量存款。银行不让贷款,开发商让全款购房能打折也好啊,老百姓手里钱多啊。

聊至此,笔者觉得应该重新再梳理一下国内的经济、货币和房产的乱局了。

其实讲真的,任总是一个敢讲大实话,真性情的企业家。很多数据也都言之凿凿,有理有据,逻辑也没大问题,但是好几次提到的居民存款这个事,笔者觉得任总还是讲的有些偏执了。

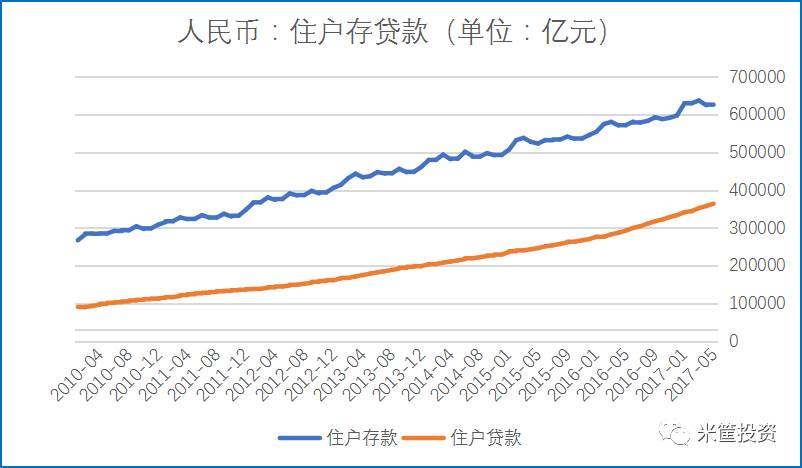

别看央行每月公布的境内居民住户存款月月攀升,上月央行公布的老百姓手里还有60多万亿的存款,但别忘了,这些年大伙买房子买车也没少欠银行的钱,境内个人人民币贷款从2010年的8.8万亿飙升到现在的36.4万亿。

如下图:

2009年之前,个人贷款的体量其实也不大,一直都在几万亿的规模徘徊,老百姓的腰包也一天天鼓了起来,但是为什么2010年之后大家都这么喜欢跑银行要贷款了呢?

其实,说白了也简单,

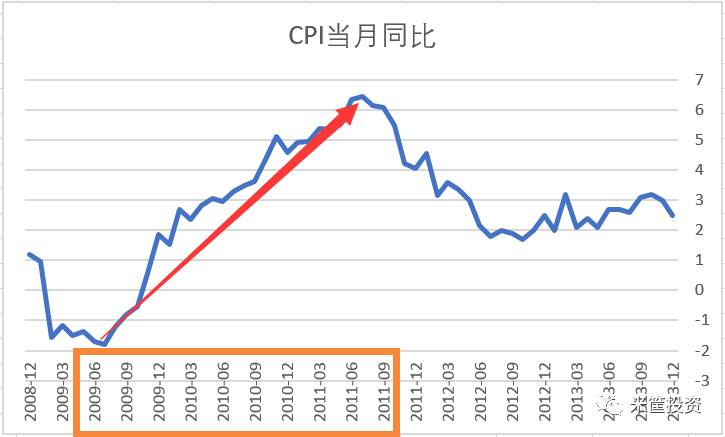

就是08年底出来的四万亿政策,让09年到11年出现了全国性全面大通胀。CPI当月同比指数从09年年中的-1.8%直接飙升到两年后的6.45%。

也正是这一段时间,民科人士的“人民币只会越来越毛,存钱不如屯东西”等传言开始风靡整个社会。而当时的情况也确实如此,物资一天一个价,猪肉鸡蛋人人喊贵,价格压都压不住,渐渐,大家也就都把这些话当成警世箴言了。

所以,很多人为了防范货币贬值,急匆匆的都去银行贷款然后在市场各种买。

也正是从那一年起,老百姓负债的速度比存钱的速度开始快的多!

直到2016年,全国一二线房地产爆发,老百姓的存款迅速被房地产吸走。

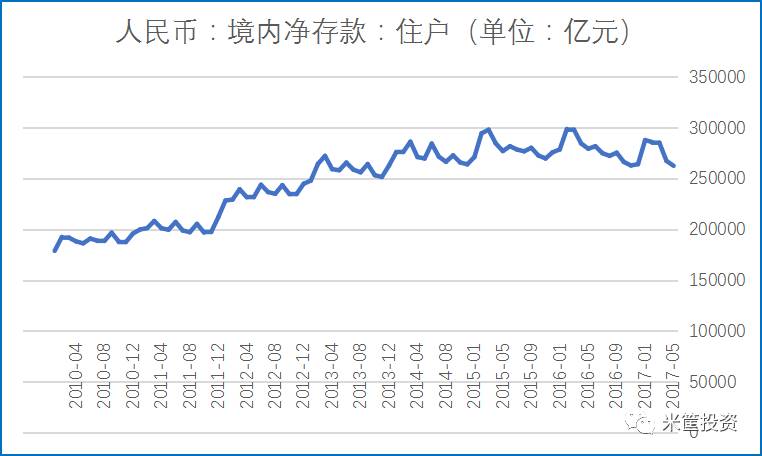

笔者统计了一下从2010年之后,把境内住户的人民币存款减去住户的贷款,就得到下面老百姓净存款数据:

其实,如果没有2016年这一波房地产和2015年那一波股市,老百姓的净存款应该在35-38万亿之间,十八大的目标也差不多完成的很漂亮。但是现在,少了一大块。

经过股市和房地这两波一搞,绝大部分家庭的资产从

房产+存款+金融资产

变成了

房产+存款+金融资产。

所以,很多人问笔者如果开发商降价让大家全款抢房,房子不是还要涨么?甚至还有不少人说未来中国是否要全面大通胀?

我经常回答:你动动脑子想想可能么?

老百姓手里都快没钱了,你拿什么去涨价?你拿什么去刺激价格?你拿什么去通胀?

中国去年房地产商品房新房销售金额在11.7万亿,二手房交易金额大约在5万亿,两者加一块儿快17万亿,如果全款购房,老百姓现在的26万亿净存款还能怎么折腾?

告诉你!没有银行贷款,这点存款根本就撬不动房地产这口大缸!

讲真,央行对于房贷政策的收紧实际上动作有些慢了。不然牺牲一点房地产,换取刺激一下国内物价,对中国的经济是有好处的,但是最好的时机已过。

现在面临的问题是全球都在通缩,日本政府因为无法解决社会长期通缩问题,安倍愁的皱纹长满了脸。

海岸线对面的美联储耶伦大妈因为美国社会长期通胀低迷,连本来言之凿凿的加息理由都弄得像忽悠大众一般。

还有人嚷嚷着要大通胀?

你是要当奥特曼去解放全球的通缩困局么?!

笔者带大家看看全球大通缩周期下,这几年国际商品现在价格都什么德行。

我们挑三个能代表国际商品价格的品种:能源之王——石油、粮食之王——大豆与金属之王——铜。

答案不言自明。

现金为王时代,高杠杆无现金流者危险

美联储进入加息缩表周期这事已经说了太多遍了,米筐上这话题的文章不下十篇,笔者都写了六七篇。

但是,还是有很多人认为央行只会滥印钞票,信贷规模会节节攀升,社会永远通胀下去。

很多人现在的想法还是抓紧时间去银行贷款,能负多少债就负多少债,恨不得让家里没满月的吃奶娃都去银行按揭买套房子,等未来赚了大钱后把一麻袋钞票当废纸一样仍给银行,顺便再扔下一句:“老子跑赢通货膨胀了,你们这帮吸血鬼去死吧”,然后仰天长笑而去,一副人生赢家的样子。

六七年前你有这想法,没毛病,笔者举双手赞成你,哪怕是前两年你这样干也没问题。

但是你现在还这样想,还这样干,就是作死!

你当银行都是傻子么?!

全国人民要是人人都这样干,人人都觉得自己比银行智商高,长期通货膨胀、货币长期贬值的恶果都由银行来兜着,告诉你,如果你认为全国人民都能这样去银行占便宜,银行要是玩完了,大家都要玩完!

为什么?

记着去看看中国的政治金融史,银行本质就是财政部!

不理解的话去背思想政治课本去!

在中国外汇占款一直下降,货币乘数到高位,信贷规模无法大量释放的前提下,你高杠杆不是在人生逆袭,是Suicide!!!

信贷有极限!债务有尽头!

告诫

我一直告诫很多投资者,你的家庭负债一定要适度,不能杠杆崩到最紧。一定要留有不低于你家庭两年收入的现金流。不管投资还是投机,绝大多数家庭房产持有不要超过三套!(如果投资一居室小户型的话可以适当增加一至两套)。

特别是2016年这波房价涨了之后才后知后觉加高杠杠投资房产的,是极为危险的。

为什么?

因为你负债二三十年,这二三十年的现金流增长速度会受到制约。如果期间现金流崩掉,你只有抛售房产,而抛售房产的房价增益部分必须要覆盖住你的房屋交易成本+房贷利息成本+你购房所投入资金本这段时间所损失的无风险收益这三者之和,你才能自保。

而这些年如果出现别的投资机会,你只能眼睁睁的看着。

如果两三年后中国股市走牛,你拿什么去炒A股?你拿什么去投资新三板优质股权?你把房子押给证券公司么?

如果未来美元、英镑、澳元崛起,你拿什么去换外汇?你拿什么去做海外配置?

你手里还有钱么?

还有钱么?

有钱么?

有么?

啊?!

问你呢!

有人说把房子拿去银行再做抵押不就好了?

再过两三年,你去银行抵押试试,银行会给你一个不可思议的评估价和一个令你咋舌的利率,并且未来金融市场监管的大数据打通后,你抵押贷出来的钱想去炒股?!

呵呵!

一笔有使用成本、使用期限和心理压力的资金会让你入场就输掉一半!

不信你问问身边做股票配资的人,有几个全身而退活下来的?!

梳理到最后,如果你通篇认真看完,何尝不明白我想表达什么?!

我们深刻的认知到我们的经济活动绝大部分是在顶层决策者制定下所摇摆前行的。

而笔者所做的便是研究顶层决策者的思路和各种经济宏观数据,试图用来捕捉一个个政治与经济的逻辑链,推理出未来可能发生的事情,分享给大家,仅此而已!

据华夏时报报道:近日, 一位地方股份制银行人士向《华夏时报》记者表示,

该行表内贷款额度用了大约75%。另一家中小银行人士也坦言:“现在放贷额度很紧张。”

另据,中金固定收益研究日前发布的研究报告:中金固定收益研究注意到的一个有趣现象是银行的信贷额度开始捉襟见肘。

走访的诸多银行都已经将全年70-80%的信贷额度用光,下半年信贷额度将较为紧张。

这两条新闻表明,今年上半年不少银行就已经把今年全年能够使用的信贷额度(也就是可以出借的资金额度)用的七七八八了。

换一个说法就是,剩下的这半年银行可用的贷款额度仅剩下2到3成!

这个使用速度和以往,上半年大概60%左右的信贷额度使用水平相比,显然是相对快的。

在暴哥看来,之所以信贷额度出现捉襟肘见的局面,主要有两方面的原因。

一个方面是额度总量层面的。2017年对于金融部门来说,最核心的词就是去杠杆、化风险。为了达到这个目的,必然要在信贷总量(增量)等层面进行控制。

在2017年政府工作报告,总理提出货币政策方面,M2的增速目标为12%左右。考虑到2016年目标是13%,而实际执行仅11.3%,因此2017年M2增速可能也就11%,甚至更低。

造成信贷额度紧张的另一原因

或许就是房贷。

说房贷是因为,根据历年的经验,房贷占新增贷款的规模几乎是各部门最大的,2016年更是接近5成!

房贷占新增贷款占比

刚才提到,今年金融行业最主要的工作是去杠杆、化风险,房地产行业的杠杆和风险在整个金融行业里,又算是比较突出的。甚至有人把房地产行业形容是下决心处置一批风险点中的一个!

为了抑制房地产行业的投资过热,加上金融行业整体处于监管从严的阶段,从中央到地方展开了一系列的调控,“多限多竞”正是在此背景下,逐步加码产生的。

从银行体系来说,严格限制热点地区的房贷规模,即定向调控,则是另一个调控楼市的利器。

今年两会期间,央行营业管理部主任周学东就透露,就个人房贷在新增贷款的占比来看,

预计今年会下降到30%以内,这相对于去年的45%左右的占比来说将会明显下降。

尽管央行没有明文规定,30%是不是一条红线,但是从目前的发展趋势来看,30%很可能作为一个重要标准被各地银行当做参考。

以北京为例,5月北京的房贷占比已经跌破30%:

5月末个人住房贷款比年初增加907.6亿元,新增额占各项贷款新增额的比重为28%,较2017年第一季度(37.6%)和2016年全年(47%)分别下降9.3个、18.7个百分点,占比趋于合理。

而北京方面的任务其实比全国标准30%,更低,仅为25%:

5月底,中国人民银行营业管理部主任周学东曾经在央行主管的半月刊《中国金融》2017年第11期刊文。

在这篇文章中,周学东主任写过这么两段话:

从2017年1月开始,人行营管部在MPA评估中进一步突出信贷政策导向效果评估,按照宏观审慎要求,加入个人购房贷款增长这一因子,对北京地区全部银行严控个人购房贷款新增额占全部新增贷款的比重,并将全年调控目标确定为25%左右的合理水平。

从实施情况看,2017年第一季度新增个人购房贷款占全部新增贷款的比重从2016年第四季度67.4%大幅回落到2017年第一季度的36.1%,回落约31个百分点。特别是作为北京地区房贷主力的几家银行更为明显:工商银行北京分行降至24%,建设银行北京分行降至29%,中国银行北京分行降至15%,农业银行北京分行降至35%,招商银行北京分行降至23%。