重要提示:

《证券期货投资者适当性管理办法》于2017年7月1日起正式实施,通过本微信订阅号发布的观点和信息仅供海通证券的专业投资者参考,完整的投资观点应以海通证券研究所发布的完整报告为准。若您并非海通证券客户中的专业投资者,为控制投资风险,请取消订阅、接收或使用本订阅号中的任何信息。本订阅号难以设置访问权限,若给您造成不便,敬请谅解。我司不会因为关注、收到或阅读本订阅号推送内容而视相关人员为客户;市场有风险,投资需谨慎。

海通宏观思考第15期

去年我国经济总量很快回升至疫情之前的水平,但结构分化较大,房地产和出口贡献较大,而终端消费距离疫情之前水平还差较多。今年以来,这一格局依然在延续。

4

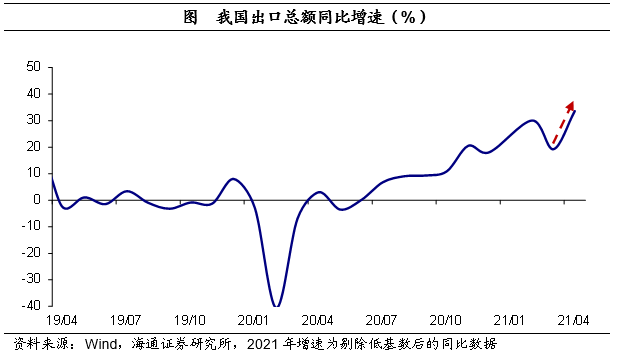

月我国出口增速再超预期,背后原因何在?未来出口会存在哪些变数?

2021

年

4

月我国出口总额同比增长

32.3%

,超出市场预期;从两年平均增速来看,

21

年

4

月出口相比

19

年同期的年化增速为

16.8%

,较

3

月的年化增速

10.3%

有所走强。但是这种测算方式,可能会受到

19

年基数的影响,我们采用另一种方法剔除基数效应(假设去年上半年延续

19

年

4

季度的增速),发现

4

月出口增速也同样较

3

月走强。

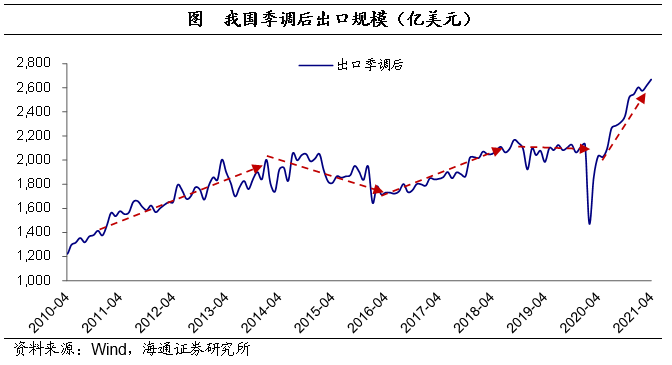

另一个角度,我们对出口数据做季节性调整,剔除春节等因素的影响,发现出口规模也很强劲。

4

月季调后出口规模达到

2669

亿美元,而疫情之前的

2019

年,每月也就只有

2100

亿美元附近。

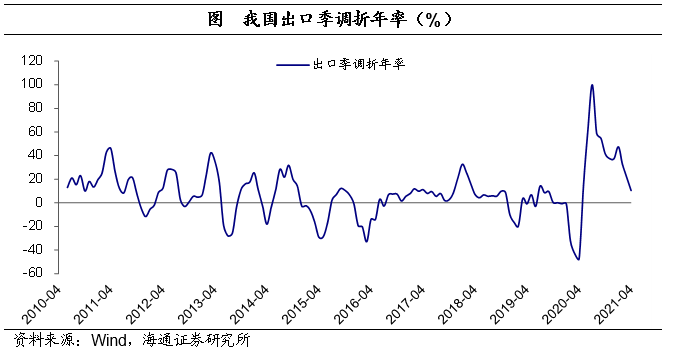

不过我们测算连续三个月的季调环比折年增速,出口的环比增长动能高点就是去年的二季度,之后就在不断回落。截至今年

4

月份,这一增速已经降至

10.5%

。

这说明出口的绝对量依然很高,只是环比动能有所减弱,放缓的速度还是比较慢,短期内出口依然有一定韧性。

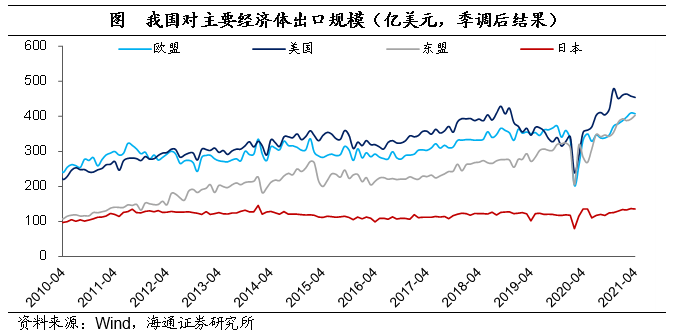

从对主要贸易伙伴的出口来看,

对美国出口增速动能有所减弱,但绝对量依然处于高位,所以美国依然是推动我国出口强劲的主要贡献者。对欧盟、东盟出口继续回升,对日本出口较为平稳。

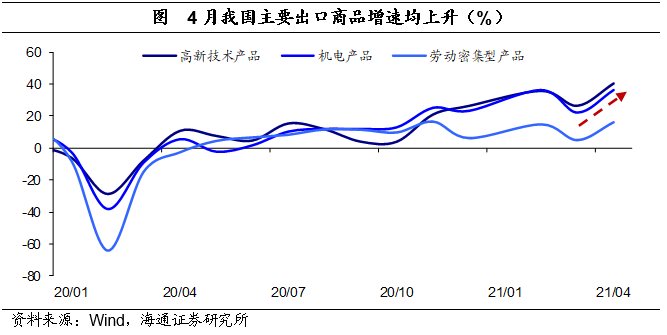

从产品角度来看,机电和高新技术产品增速仍高。

4

月我国机电和高新技术产品增速均有不同程度的下滑,但这主要与去年的高基数有关。考察年化增速的话,机电和高新技术产品增速均较

3

月上升

6

个百分点,劳动密集型产品年化增速也上升约

6

个百分点。考虑到直接算两年年化平均,会受到

19

年低基数影响,我们采用另一种测算方式(如上文),机电和高新技术产品增速也是有所上升的,劳动密集型产品同样如此。

机电和高新技术产品仍是出口增长的主要贡献

,二者对

4

月出口的贡献率接近80%。此外,疫情相关产品

4

月出口增速虽然转负,但主要是受基数影响,剔除基数效应的话,较3月上升约

10

个百分点,主要与海外疫情反弹有关。

地产相关产品(如家具、灯具等)继续保持高增长,

4

月对出口的拉动率扩大至约

2

个百分点,或与海外地产销售仍然较好有关。

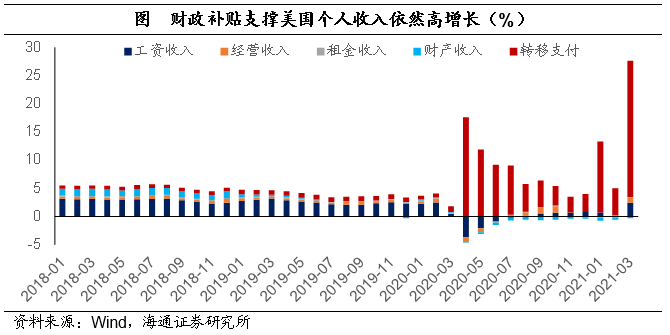

从需求端来看,美国“放水”仍在进行中。

美国大概占到全球终端需求的

1/4

,去年以来美国疫情虽然较为严重,失业人数也大量增加,但由于美联储放水支持高额财政补贴,美国居民收入大幅增长。截至

3

月份,美国居民总收入同比增长

29%

,其中转移支付收入就增长了

24

个百分点。

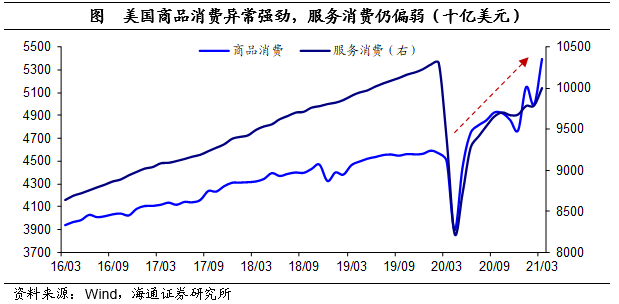

居民收入的高增长,使得美国居民消费能力大增。

短期美国消费虽然偏弱,但主要是疫情防控导致服务消费偏弱,而美国的商品消费早已超过了疫情之前的水平。不过短期内美国生产端也受到了疫情的影响,所以面对强劲的商品消费需求,只能大量从海外进口,

3

月美国商品贸易逆差再次创下历史新高,达到

916

亿美元。

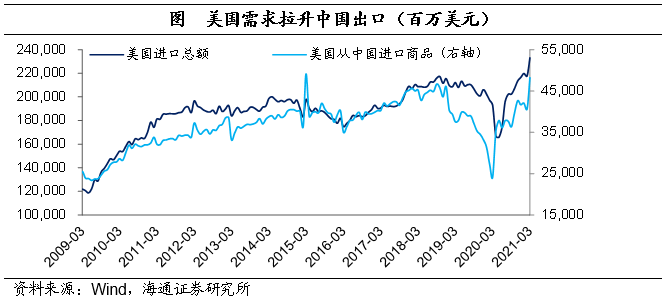

所以尽管美国整体经济仍偏弱,但商品消费和进口的需求一点也不弱,大幅强于新冠疫情爆发之前,而这明显拉升了中国的出口。

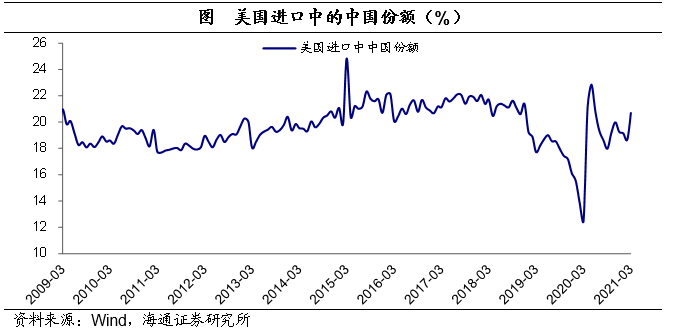

中美贸易摩擦后,美国进口中的中国份额明显下滑,但去年新冠疫情爆发后,占比大幅反弹,现在已经基本回到贸易摩擦之前的水平。

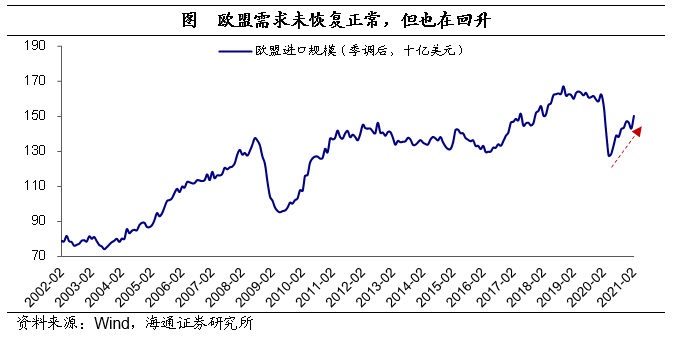

另外,其它经济体的需求虽然没有回升至疫情之前的水平,但依然在改善。

例如

2

月欧盟进口规模(季调后)达到

1503

亿欧元,尽管距离疫情之前的

1600

亿以上还差很远,不过仍然在改善中。

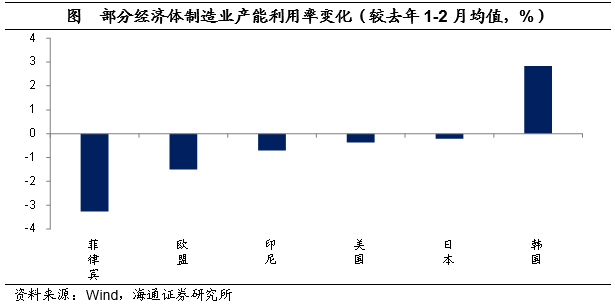

从全球的供应端来看,

部分经济体的制造业产能利用率还没有回到疫情之前的水平,例如截至

3

月,美国制造业产能利用率为

74.5%

,而疫情之前有将近

76%

;欧盟制造业产能利用率为

79.3%

,疫情之前为

81%

附近;日本当前为

93%

,疫情之前为

95%

甚至以上。

在其它经济体制造业供应链没有完全恢复的情况下,我国防控疫情较好,供应端的优势依然存在。

例如,

3

月美国进口总额中,中国占比仍有

20.7%

,

尽管比去年二季度的最高点有所回落,但依然高于疫情之前的水平。

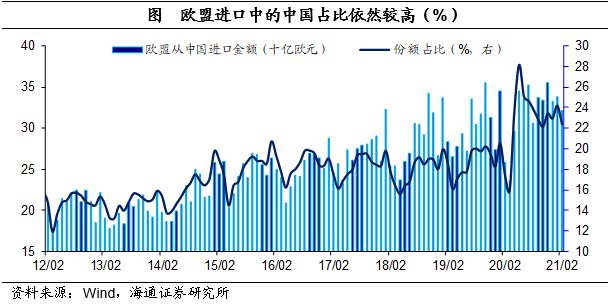

再比如,

尽管欧洲经济需求未恢复正常,总进口还没有回到疫情之前的水平,但从中国进口的商品总额已经明显超过疫情之前。中国在欧盟进口总额中的占比维持在

22%

,而在疫情之前还不到

20%

。

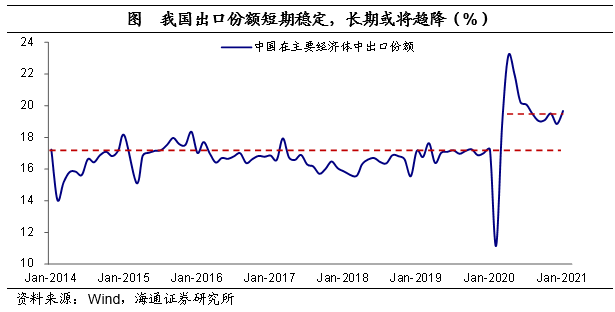

总结来说,

美国货币刺激继续,全球商品需求仍在改善;我国出口在主要经济体中的份额尽管环比上升了将近2个百分点,但海外疫情仍在延续,供给端受到一定压制,我国供应链相对优势依然存在,出口份额或暂稳而后降。

往前看,全球需求端需要关注美国货币刺激的减弱或退出节奏,供给端需要关注海外疫情的防控和生产的修复节奏。如果两个因素发生变动,我国出口增速或从高位有所回落。

“高点”早已经过去——如何理解今年的宏观数据(海通宏观 梁中华、宋潇)