中国的经济升级,最大的两个领域是汽车制造工业和集成电路工业。反过来说,我们要实现最终打垮西方列强,也就是要在这两个超级产业完成逆袭。

这个地球上最强大的国家美国,有哪些百亿美元利润级别的公司?

能源和金融行业以外,大约有17家:

Facebook、通用电气、IBM、思科、英特尔、宝洁、强生、微软、苹果、沃尔玛、迪士尼、通用汽车、甲骨文、Alphabet(谷歌母公司)、Verizon、AT&T、Comcast

值得注意的是,其中有11家来自ICT领域(是信息、通信和技术三个英文单词的词头组合,它是信息技术与通信技术相融合而形成的一个新的概念和新的技术领域),可以说,ICT产业已经成了美国的立国之本。

谷歌、亚马逊、脸书、思科、IBM、英特尔、微软、甲骨文、Verizon、AT&T为美国贡献了巨大的利润。

在美帝立国之本的ICT领域,显然中国是美国的最大挑战者,中国移动、华为、中兴、阿里、百度、腾讯、网易、小米、浪潮、紫光等不仅在中国本土获得了优势,而且在对外扩张中,同时这些公司大多数净利润超过10亿美元。全球净利润超过10亿美元的公司全部算在一起不过三四百家。

集成电路是ICT领域的上游技术,是硬件的基石,如果中国集成电路产业也发展起来了,受到冲击最大的还是美国,而这是美国的核心领域之一。

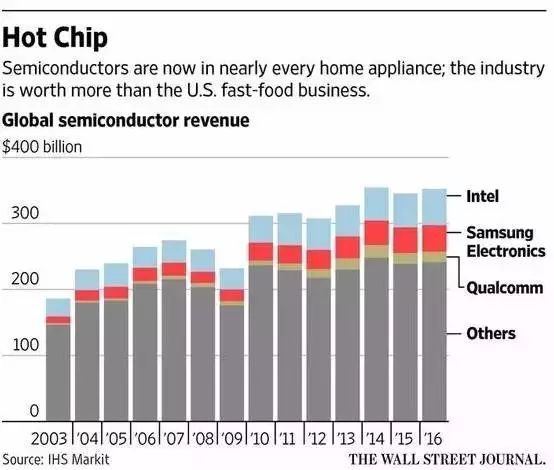

看下图,世界集成电路三强:英特尔、三星、高通。单是高通和英特尔两家,每年就能带给美国八九百亿美元的营收,养活数万美国工程师,还能带来一百多亿美元的净利润。

除了英特尔和高通,美国还有德州仪器、Nvidia、博通、美光等半导体公司。

中国目前每年进口的工业品,只有两个大类超过了500亿美元,一个是汽车及其零部件,每年进口746.1亿美元,另外,就是集成电路。

中国每年进口的工业品,集成电路遥遥领先所有其他工业品,排在第一位,其进口金额2271亿美元,是第二名的汽车及其零部件的三倍。

在过去的七年,我们的进口替代进行的如何?答案是令人遗憾的。

和其他行业我国制造能力逐渐上升,逆差逐渐减少不同,集成电路的逆差在过去七年处于不断上升的状态。从2010年的1277.4亿美元上升到了2016年的1657亿美元。

2010年集成电路进口1569.9亿美元,出口292.5亿美元,逆差1277.4亿美元;

2011年集成电路进口1702亿美元,出口325.7亿美元,逆差1376.3亿美元;

2012年集成电路进口1920.6亿美元,出口534.3亿美元,逆差1386.3亿美元;

2013年集成电路进口2313.4亿美元,出口877亿美元,逆差1436.4亿美元;

2014年集成电路进口2176.2亿美元,出口608.6亿美元,逆差1567.6亿美元;

2015年集成电路进口2307亿美元,693.1亿美元,逆差1613.9亿美元;

2016年集成电路进口2271亿美元,出口613.8亿美元,逆差1657.2亿美元;

到2017年,这个趋势仍然没有扭转,1-5月中国集成电路(芯片)进口额为954.8亿美元,同比上涨17.9%,出口256.6亿美元,同比增长11.3%,逆差继续拉大。

根据IHS的数据, 2016年全球半导体市场规模达到3389.3亿美元,同比小幅增长1.1%。当然,全球市场规模的数据各家机构不一样,有的是3300多亿美元,有的是3400多亿美元,不过基本是在这个区间。

这个数字和我国每年进口2271亿美元集成电路的数字对比一下,我国一年的进口额是全球市场的67%,这并不奇怪,因为全球90%的笔记本电脑,90%的智能手机,还有其他的大量电子设备,都是在中国制造,中国世界工厂的名称,是实实在在的。

我国进口集成电路多,并且还在不断增长。

一方面固然是我国集成电路产业比起美国、欧洲、韩国、日本差距巨大。

另一方面是因为我们下游的制造业和自主品牌发展太迅猛,世界市场份额不断向中国品牌集中所致。

基于这个现实:

中国不仅是世界制造中心,而且在下游的消费电子品牌的份额也在呈现向中国品牌集中的趋势,所以相当长一段时间内,我国还会维持集成电路高进口额的趋势。

所以国务院在2015年发布的《中国制造2025》的报告里面说,2020年中国芯片自给率要达到40%,2025年要达到50%,这其实是一个非常高的目标,因为这意味着2025中国集成电路产业规模占到全世界35%,也就是超过美国位列世界第一。当然这个是指总体产值,就产业结构而言,仍然是美国在高端,中国在中低端和部分高端。

如果按照工信部的规划更激进,2025年要达到70%芯片自主化,也就是中国集成电路产业规模要占到全球49%, 这意味着什么呢,2025年中国集成电路产业从产值来说将是世界最高的国家,不仅能够供给全中国的需要,而且还要抢占相当一部分的世界市场。

不管是国务院还是工信部的规划,都是把在华外资企业算到国产里面的,也就是说,即使2025年完成了70%自主化这一目标,我们占到了世界的49%,其中仍然有一部分是在中国的外资企业完成的。

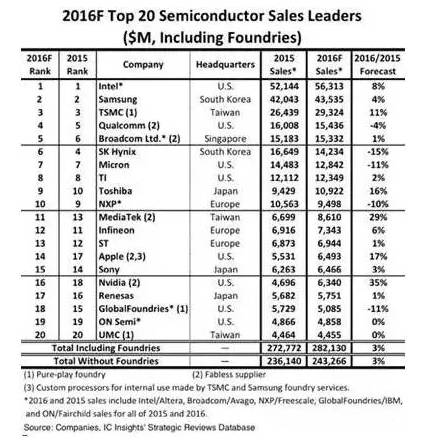

那么我们能不能达到这一目标呢?或者说,现在处于什么什么水平呢?下图是IC insight发布的2016年全球半导体20强,竟然前20位都没有中国公司,这是非常罕见的现象。在其他几乎任何一个地球上存在的大型产业,世界前20位都没有中国公司的,几乎找不到。

有9家公司营收超过100亿美元,前20强的门槛是44.55亿美元。

不过大家也不要灰心,我国半导体产业销售额最大的公司是华为旗下的海思半导体,2016年销售额为303亿人民币,折合美元也是大约44.5亿美元,刚好和第20名的44.55亿美元几乎不相上下。所以不出意外,今年海思半导体将会中国第一家冲进全球20强的半导体公司。

2016年中国集成电路产业销售额达到4335.5亿元,同比增长20.1%。

集成电路分成三个部分,设计、制造、封测三个产业销售额分别为1644.3亿、1126.9亿及1564.3亿,增长速度分别为24.1%、25.1%及13%。

这里面有一个好消息和一个坏消息,好消息是增速20.1%,这是非常快的,四年翻一倍,8年后就是现在4倍的规模,这是非常惊人的。

坏消息是,我国集成电路产业这个4335.5亿元销售额是包括了在华外资企业的。所以要摸清我国集成电路产业的真正实力,还是要看血统纯正的中国公司。

本文先从设计部分谈起。

首先是芯片设计,大家都知道,在PC机的时代,Intel和AMD垄断了电脑CPU市场,中国公司和他们的差距可以说隔着一个银河系。

在21世纪初,中国唯一像样的芯片厂家是珠海炬力科技,做出了mp3芯片,成为世界最大的两家mp3 芯片供应商之一。

在消费电子领域无法和美国竞争,中国芯片产业却意外地从电信产业发展中受益,由于巨大中华(巨龙、大唐、中兴、华为)在电信产业的崛起,中国逐渐开始实现了通讯设备制造的自主化。

通信设备制造产业的崛起,却意外地给中国带来了一个没有料到的结局,那就是中国的芯片产业开始伴随着中国通信产业崛起开始萌芽。华为的海思、中兴微电子、大唐都成为中国最大的芯片厂家之一。

到了手机和平板电脑时代,由于中国本土手机厂家和平板电脑厂家的崛起,中国的展讯、全志、瑞芯微等公司也获得了发展机会。

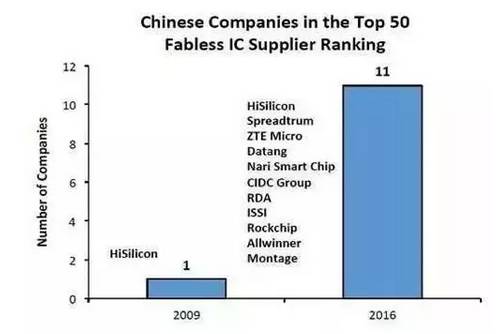

下图是IC insight的报告,全球纯芯片设计公司50强,2009年中国只有一家,也是中国第一家闯入世界50强的是华为旗下的海思公司,2016年增长到了11家,包括海思、展讯、中兴、大唐、南瑞、华大、锐迪科、ISSI、瑞芯微(Rockchip)、全志(All winner)、澜起科技(Montage)。

可以看到前面九名,海思、中兴、大唐都是电信产业出生,南瑞是为智能电网提供芯片,全志、瑞芯微、展讯等是为手机、平板电脑等提供芯片。

可见中国在通信、电网、消费电子产业的发展对上游的带动作用。所以一个国家产业的发展,必然是整体性的,下游发展不起来,上游也一定发展不起来,中国芯片产业不可能脱离中国整体产业升级的大环境而独立发展。

2016年,中国已经有了160家芯片设计企业销售额超过了1亿元人民币,可以说芯片设计正在中国全面开花。中国最大的两家芯片设计公司海思和紫光展锐都已经跻身世界前十,2015年海思是世界第六,紫光展锐是世界第十,而且在前十名里面,海思和紫光展锐增长速度最快。

2017年第一季度,中国芯片设计产业整体增长高达23.8%,销售额达到351.6亿元,中国自主设计芯片全球市场占有率已经高达全球8%,中国市场占有率达到13%以上。

按照中国半导体行业协会的中国芯片前十名,和IC insight的排名有所不同,下图是2016年中国半导体行业协会公布的中国IC设计公司排名,可以看出,通过紫光集团对展讯和锐迪科的整合,中国已经出现了两家金额超过100亿人民币的本土IC设计巨头,海思和紫光展锐。

我们看下这个榜单:

第一名的海思,华为手机里面就有大量海思处理器和海思基带芯片,另外买的智能电视,安防系统也有海思的芯片,海思在长时间内将是中国最大的芯片设计公司,未来将随着华为集团的增长而上升。

第二名的紫光展锐是展讯,锐迪科合并之后成立,目前是三星手机处理器和基带芯片除自家产品之外的最大供应商,展锐的任务是战胜联发科。展锐是海思之外国内唯一一家营收超过100亿人民币的公司。

第三名的中兴微电子主要是自家的通信设备用的部分芯片,手机芯片也还是外购。

第四名的华大半导体,是中国IC设计的国家队,隶属于CEC(中国电子信息集团产业集团),CEC是世界五百强,是中国电子产业的国家队,是中国大陆唯一涵盖设计、制造、封装、测试、EDA工具等积体电路完整产业链的企业。

当然还是要说,CEC看起来每样都做,但是每一样都做的不怎么样,规模不大,不过CEC的存在是从国家层面保障国家的集成电路能力。

第五名的北京智芯微电子国人隶属于国家电网,智能电网里面设备用的各种芯片,包括以后电动汽车接入电网,充电桩的芯片等,智芯微电子都有涉及,当然这家公司也不愁没有订单,毕竟电网是自家的产业。

第六名的汇顶科技,该公司在指纹识别芯片领域已经做到了世界第二,中国芯片公司在细分领域做到世界第二,这是非常了不起的成就。

第七名的杭州士兰微电子,这家公司LED照明驱动IC是其主要业务收入之一,另外杭州士兰微是国内为数不多的IDM企业,也就是设计、生产、封装都做。除了主要的LED照明驱动电路IC业务,士兰微还给家电企业提供变频电机控制芯片。另外MEMS传感器和IGBT产品也研发成功推向市场。

第八名的大唐微电子是国家队,现在的主要产品方向是身份证卡和金融社保卡芯片和解决方案,大唐的金融社保卡的市场份额占据第二位,大唐微电子的金融IC安全芯片出货量大约有2亿只。”除此外,大唐微电子也提供行业证卡,如居民健康卡、交通卡、市民卡、教育等方面的安全芯片和解决方案。

另外大唐还和荷兰恩智浦成立了中国第一家汽车半导体公司大唐恩智浦,开发新能源汽车电源管理芯片,电机MCU等。

所以说白了,大唐是国企,也是做国家的生意为主。

第九名敦泰是台湾的设计公司。

第十名的中星微,主要是做图像处理芯片、摄像头芯片等。

这10家公司里面真正算有前途的就五家:海思、紫光(包括展讯、锐迪科)、汇顶、中兴、士兰微。

十强以外,还有一些很有意思的中国IC设计公司。

首先是存储芯片领域,中国每年进口的集成电路之中,存储芯片和CPU占了大概75%,可见存储芯片的地位。

在存储芯片领域,有两家中国公司在试图进击,一个是兆易创新,一个是长江存储。

目前全球存储芯片主要有三类产品,根据销售额大小依次为:DRAM、NAND Flash以及Nor Flash,其中Nor Flash尽管排名第三,但与前两者相比,市场规模仍然较小,仅为30亿美元,而前两者大致在400亿美元级别和300亿美元级别。

这三个究竟有什么区别呢?DRAM就是我们手机里面的1G、2G…..内存,NAND Flash就是我们手机里面的32G、64G、128G….

Nor Flash虽然也是存储,但是容量比较小,一般是64Mb以下,用于存储一些驱动电路的算法和代码之类,手机、汽车电子、工业控制等领域都会用到。

在Nor flash这个仅有三四十亿美元的小市场里面,我国的兆易创新是世界主要玩家之一,当然这个主要玩家,也就是世界第五,世界第一到第四分别是台湾旺宏、美国Cypress、美国美光、台湾华邦。

兆易创新2016年8月上市后,应该是半导体存储行业唯一的A股上市公司。

2015年、2016年度兆易创新分别实现营业收入11.89亿元、14.89亿元、分别实现净利润1.42亿元、1.51亿元。到今年,由于nor flash多次涨价,兆易创新一季报业绩增长迅猛。公司一季度营收为4.52亿元,同比增长46.61%;净利润为0.69亿元,同比增长94.20%。

另外,兆易创新还做MCU(单片机)产品,用于汽车和物联网,2016年兆易创新的MCU销售收入为1.97亿元,同比增长55.2%。

在内存和闪存领域,韩国拥有绝对的优势,而我国的长江存储担负起了打破韩国垄断的使命。

存储器领域,DRAM和NAND FLASH,韩国三星和海力士都绝对的霸主,尤其是三星。

韩国人在2017年的存储器涨价中大赚特赚,三星电子2017年第一季度净利润高达67.8亿美元,增长竟然高达46%,接近50%的疯狂增长。到2017年第二季度,三星营收猛增19.8%,净利润增长89%,高达99亿美元,不仅打破了自己的最高单季度净利润记录,还首次超过了苹果公司。

SK 海力士在2017年第一季度营收384亿人民币,同比增长72%,净利润达116亿人民币,同比增涨324%

华为上半年的闪存门事件,反应出中国在这方面的绝对弱势地位。

DRAM是最大的存储器领域,目前全球DRAM存储器价格在疯长,韩国人同样在大赚特赚。

2017年第二季度,三星电子、SK海力士、美光科技三家业内巨头DRAM销售额达44.3亿美元,比上季度增长了30.1%。

其中三星电子销售19.8亿美元,比上季度增长36.5%,SK海力士销售13.7亿美元,增长28.2%,两家企业市场份额合计占到全球的75.9%。美国美光销售10.6亿美元,增长22.0%。

下图是2017年第一季度的全球市场份额,三星+SK海力士份额为73.5%,美国美光为21%,三巨头为94.5%,剩下的台湾三家厂商南亚科、华邦、力晶占了4.6%,全球其他公司占了0.9%。

全球六强之外,在这个仅仅0.9%的市场份额里面,有一家中国小公司,北京矽成控股的ISSI,这是一家设计公司,在全球DRAM市场排在第八位,不过这个第八位,几乎可以忽略不计。

而在NAND Flash市场,DRAMeXchange的数据显示,三星、东芝、闪迪、海力士、美光和英特尔几乎垄断了全球100%的市场。尤其是三星和海力士,合计占了全球几乎一半的份额。

我们可以明显的看出,在DRAM和NAND FLASH领域,中国几乎没有存在感,在这个领域要突破,还是需要靠国家队。

2015年7月,中国紫光集团曾经向全球第三大DRAM厂商——美国美光科技,提出230亿美元的收购要约。结果被拒绝,背后就是美国政府的阻挠。

目前存储器自主研发的国家队是紫光集团控股的长江存储。

2016年7月26日,长江存储公司成立,紫光集团拥有51%的股份,另外的股份由国家大基金持有25%,湖北省地方政府的基金持有24%,武汉新芯公司为长江存储的全资子公司。

武汉新芯公司是湖北省和武汉市政府2006年为了进军集成电路制造领域而成立的研发+制造一体的企业,实际上武汉新芯2014年底已经和美国的Cypress半导体公司开始联合研发NAND Flash技术,但是业界并不看好,因为NAND Flash被三星、海力士、东芝、美光四家垄断。

不要说新芯公司研发实力不足,因此通过和Cypress和共同研发,武汉新芯已经有一部分的自主研发力量,虽然非常弱小,但这是中国自主研发存储器的火种。

长江存储成立之后,由于大量资金注入,在坚持自主研发的同时,开始大量从台湾和韩国挖人。现在的武汉新芯约1200人,另外,长江存储成立至今也招募将近700人,共计1900人左右。长江存储目前研发人员总共约500人,其中台湾人约50名。

目前长江存储的重心放在3D NAND flash的开发上面,同时也在推进20/18nm的DRAM开发。

NAND Flash肯定是长江存储最先量产的产品,因为传统2D转3D NAND技术后,半导体机台设备几乎都要换新,所以这时候投入是对的,每一个存储器阵营都站在同一个出发点。

而DRAM技术,每转进新一代制程技术仅增加20%的半导体机台设备,意思是,既存的半导体大厂的多数机台设备都已经折旧光了,新加入DRAM技术的人去买新设备来生产,成本非常贵,竞争力会很差。从这个角度而言,中国要做好在存储器领域长期烧钱的准备。

长江存储现在研发进度如何?根据长江存储CEO杨士宁介绍,其32层3D NAND芯片顺利实现了工艺器件和电路设计的整套技术验证,通过电学特性等各项指标测试,达到预期要求,2017年底将提供样片,继续向64层3D NAND发展,乐观估计2019年量产。

目前韩国三星已经在2017年量产64层NAND,可以看出中国和韩国的技术差距在2年,2年看似很短,其实在竞争激烈瞬息万变的市场,已经是极大的差距了。抗韩将是长期的进程。

但是,大家也不要觉得韩国半导体不可战胜,事实上,韩国人在半导体领域表现强势的也就是NAND FLASH和DARM存储器领域,以三星为首的韩国公司早在上个世纪九十年代就开始了存储器的研发,早了我们二十年,我们要想超过他们,当然必须付出时间的代价,这个时间不是三五年,能够十年追上就已经非常了不起。

另外,韩国虽然存储器强大,但在存储器以外的其他领域,除了三星手机自产处理器和基带芯片外。由于都不是大集团研发,韩国的芯片设计产业在中国的冲击下衰退非常严重。

以2017年上半年为例,根据韩国媒体Business Korea的报道,在韩国上市的韩国前15大IC设计公司中,有10家上半年营业利润出现下降,50%的企业出现亏损,营收和利润都增长的只有两家。

因此,全球目前只有中国在疯狂地投入存储器的研发和制造,韩国人在存储器领域未来被颠覆,只有可能是被中国,确切的说的是长江存储公司。

未来的希望:寒武纪

为什么要特别提一下寒武纪,人工智能是人类所有产业发展的大势所趋,在这个领域,专用芯片将会成为未来的主流。几乎所有的ICT科技公司,不管是国内的百度、阿里、腾讯、华为,还是美国的谷歌、facebook、亚马逊、微软都在朝人工智能方向发展。

2017年8月,由中国科学院计算技术研究所陈云霁、陈天石两兄弟创立的寒武纪科技宣布完成阿里巴巴领投的1亿美元A轮融资,此轮融资令寒武纪估值达到10亿美元。这也是中国第一家集成电路产业的独角兽公司(估值超过10亿美元),这可以算作一个里程碑。

值得一提的是,寒武纪团队成员的平均年龄只有25岁,很多骨干成员在校期间已开始从事相关领域的工作。创始人陈云霁和陈天石是兄弟俩,都是学霸。

陈云霁14岁进入中科大少年班,在创立寒武纪前,陈云霁在大学的最后一年,就参与了中国第一块通用CPU芯片龙芯1号的研制项目,2002年,陈云霁来到了中科院计算所,跟随现在的龙芯公司董事长胡伟武研究员硕博连读,成为当时龙芯研发团队中最年轻的成员。博士毕业后,他留在了计算所。25岁时,陈云霁就已经成为8核龙芯3号的主架构师。

他在2015年入选《麻省理工科技评论》35岁以下的全球最佳35名创新人士。

非常有意思,寒武纪推出的人工智能芯片型号名字叫DianNao,也即是中文电脑的拼音,目前DianNao已衍生出1A、1H等多个型号。

最值得一提的是,DianNao芯片不仅是寒武纪的自主架构,而且是寒武纪自主开发的指令集,名字也很有意思,叫DianNaoYu(电脑语), 这是世界首个深度学习指令集,DianNaoYu指令集的论文在2016年的计算机体系结构领域顶级国际会议ISCA2016(International Symposium on Computer Architecture)所接收,其评分排名所有近300篇投稿的第一名。具有突破性的意义。

寒武纪人工智能芯片和传统的通用处理器如何比较?寒武纪是人工智能的专用芯片。请注意专用两个字,因此寒武纪的芯片和通用处理器并非替代关系。

由于CPU和GPU基本框架结构都不是为人工智能设计,如果要用通用处理器搭建一个人脑规模突触的神经网络,可能需要建一个电站来给它供电。AlphaGo下一盘棋动用了1000个CPU和200个GPU,每分钟的电费就高达300美元,而网络规模只有人脑的千分之一。”

寒武纪AI芯片恰恰解决了这一问题——它能在计算机中模拟神经元和突触的计算,对信息进行智能处理,还通过设计专门存储结构和指令集,每秒可以处理160亿个神经元和超过2万亿个突触,功耗却只有原来的十分之一,未来甚至有希望把整个AlphaGo的系统都装进手机。

其他的FPGA方案虽然迭代快,但从计算速度和能耗比来说,和专用的人工智能芯片相比仍然有差距。因此除了寒武纪以外,其他国外公司也在跟踪寒武纪的研究成果,比如谷歌的TPU。

寒武纪的AI芯片在两个大型产业都可以有广泛的应用,一个是云端,一个是终端。在目前云计算蓬勃发展的情况下,云端服务器面临更大的大数据计算压力,AI芯片逐渐必不可少。另外终端的智能化程度和计算要求不断提升,也需要使用AI芯片。

2017年9月2日,华为在德国IFA展上发布麒麟970处理器,首先用于华为Mate 10智能手机上,虽然没有公开宣布,但其背后的AI芯片就是来自寒武纪,麒麟970整合的人工智能芯片,华为称之为NPU(NeuralProcessingUnit,神经处理单元)。

搭上了华为这条大船,寒武纪的销售额将会迅速增加,目前猜测,华为和寒武纪采取的是IP授权的形式,寒武纪作为全球第一家人工智能芯片独角兽公司,也是全球第一家大规模量产人工智能芯片的公司,同时芯片架构和指令集完全自主,在未来大有可为。

半导体行业,美国超级强势,韩国在存储领域优势大,欧洲有三家一流的半导体公司,NXP、英飞凌和意法半导体,其中NXP在和高通谈并购,如果高通并购NXP并购成功,那么欧洲只剩下两家了。

日本有三家一流半导体公司,瑞萨电子、索尼的CMOS图像芯片和东芝半导体。这其中索尼的CMOS图像处理芯片是近年来日本公司几乎仅有的实现大逆转的产业,索尼凭借图像处理芯片大大提升了市场份额,获得了大量利润。东芝在寻求出售,等东芝出售成功,那么日本也只剩2家半导体公司。

我们可以看到,美国超级强势,中国、韩国都在上升,欧洲和日本在小幅衰退。

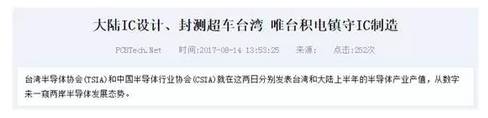

除此之外,另外一个衰退比较严重的是台湾了,台湾半导体协会预估2017年台湾半导体产业整体产值较2016年小幅成长1%,而2017年全球半导体市场规模将较2016年成长9.8%,也就是台湾“生命线”半导体产业世界份额在不断下降。

以整个半导体产业的产值比较,2017年上半年台湾为新台币11440亿元,大陆约新台币9900亿元,台湾半导体产业险胜,但大陆在整个半导体产业发展速度明显超过台湾。

根据中国半导体行业协会统计,2017年1-6月中国集成电路产业销售额为2201.3亿元,同比增长19.1%,而台湾呢,以2017年第二季度为例子,是衰退4.8%。

半导体的设计、制造、封测三大部分,设计和封测大陆均已经超越台湾,台湾在IC产业唯一有优势的还是制造业,台湾GDP 2016年大约为5600亿美元左右,而台积电的半导体制造一年贡献100亿美元净利润,另外提供数万个年薪40万人民币的岗位,以及大量税收,以台积电为首的半导体制造业不愧是台湾经济的基石。

台湾有三家半导体公司进入全球20强,和日本、欧洲并列都是3家。其中2家是制造(台积电,台联电),1家是设计(联发科) 2017年上半台湾IC设计的产值为新台币2904亿元、大陆为新台币3735亿元,大陆已经在IC设计产业追过台湾。

IC制造业领域则是台湾半导体的大本营,比较2017年上半两岸的情况,台湾IC制造的产值为新台币6268亿元、大陆产值为台币2570亿元,台湾守住优势,在IC封装和IC测试方面,2017年上半年台湾的IC封测产值为新台币2268亿元,大陆产值为新台币3600亿元,这部分大陆也已经超越台湾。