在卖方今天开始路线推保险股之前,上周,投资人间有一场闲聊。

聊的是巨无霸中国平安,抛出的观点是看平安三年股价翻一倍。

在抛出支持这观点的逻辑前,先来看一下分析,这分析是在一位老公募投研总监的帮助下完成的。

关于怎么理解保险行业,行业最主流的定价方法还是内含价值+新业务价值倍数。在2006、2007年牛市泡沫时期,主流保险公司的定价基本为内含价值+20-30倍新业务价值,有时候甚至更高。高估值意味着对未来增长的高期望,由于中国的保险密度及深度都相对较低,当时大家期望寿险行业未来会快速成长。

但是在2014年之前的几年,由于种种原因(超高的理财收益率、保险营销员成本上升等),中国几大寿险公司的保费收入增长压力较大,市场的期望又降低到另外一个极端。这几年保险股的定价,不仅完全忽略了未来新业务价值会带来贡献,甚至连内含价值也要打个折扣,股价基本都在内含价值附近波动,好的时候加上个10-20%,差的时候相对于内含价值,还要打个10%左右的折扣。

但是在更多的时候,投资者更喜欢把保险公司看成是一家资产管理公司,或者说是加了杠杆的股市大盘:看好市场,就买入保险股;看空市场,就卖出保险股。这个逻辑比较简单粗暴,但是从过去10几年的历史来看,似乎又非常有效。于是这个观念就更加深入A股投资者的人心了。

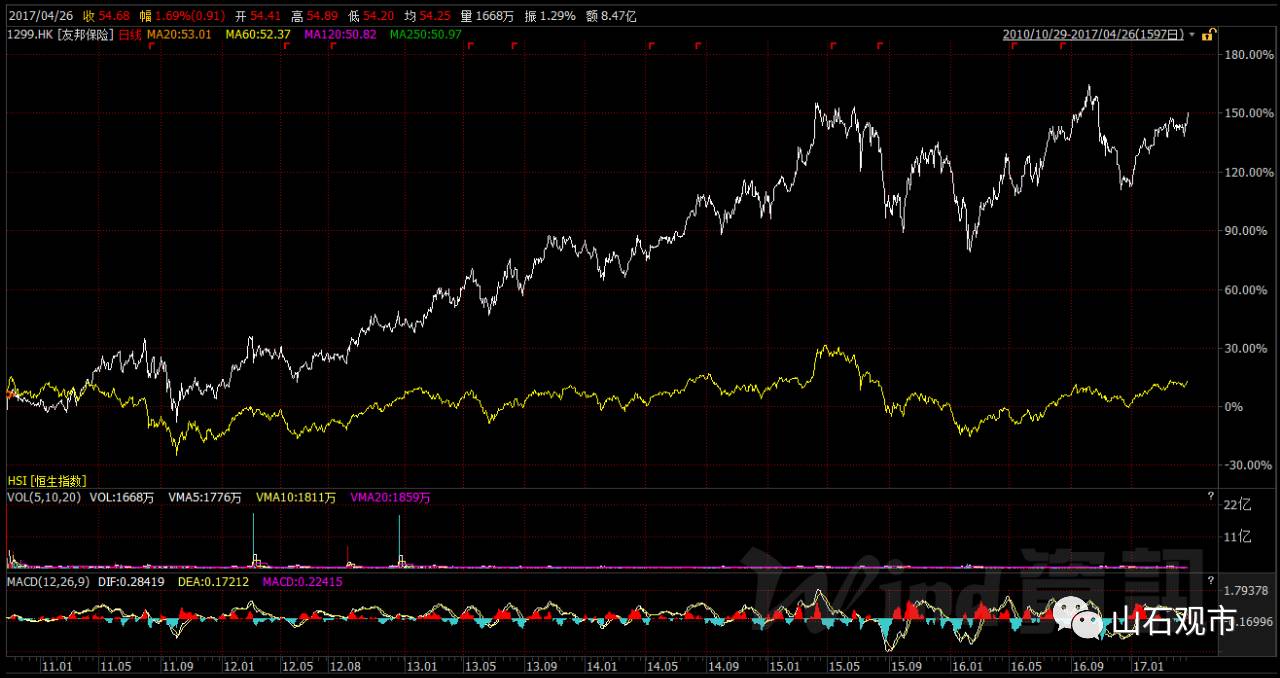

其实,如果我们看友邦保险在香港的股价走势,几乎是完全独立于恒生指数的表现的。目前,友邦保险的股价,相当于是内含价值+12到13倍的新业务价值。

资料来源:wind

为什么友邦保险的走势可以独立大盘,中国的寿险公司就变成了大盘的轮子呢?

主要还是业务结构有差别。保险公司的利润来源,可以分为利差、死差、费差等。如果保险公司对利差的依赖很大,利润对投资业绩的依赖就很大,这就是一个高波动的行业,相当于是个强周期性公司;但如果保单的保障功能较多,保单利润中,死差和费差的占比就会相对较高一些,这块的利润会相对稳定一些,这就相当于是一个稳定增长的消费性公司。

其实,从增长前景来看,友邦保险的业务主要来源于亚太地区,其中业务增长最快的两个地区是中国大陆和中国香港,其他地区的增长都比较缓慢。但差别主要是产品结构,友邦的产品以保障为主,对利差的依靠较小,所以盈利相抵稳定,估值较高。

国内部分保险公司,甚至老板都是按照资产管理公司的套路来经营的,期望通过高负债成本吸引资金,来快速扩大规模,实现弯道超车。所以经营业绩对投资收益的依赖就非常大,必然要通过冒险去获得更高的收益,才能维持公司运转。于是就出现了过去两年的大量保险公司买买买的情况。

市场没注意的是,中国几家老牌的保险公司,其实在好几年前,行业面临困境的时候,已经开始转型了。初步看下来,中国平安是转型最好的,中国太保也跟的比较紧,新华保险最近几年也开始转型,而且态度非常坚决,甚至宁愿忍受保费短期负增长。

例如,中国平安2016年新业务价值中,利差仅占34%,其中长期保障型产品的利差占比仅为22%。所以理论上,这几年转型较好的寿险公司,长期保障型产品占比越来越高,新业务价值对利差的依赖,应该会越来越小。中国平安2016年新业务价值中,长期保障型产品的贡献,已经从前一年的70.5%上升到74.9%。

不过,一般情况下,由于要涉及到每个保单的拆分,利差对新业务价值的贡献,以及存量业务中,利差到底有多大的影响,我们外部投资者是难以计算的。类似的数据,精确的结果只能依赖于上市公司自己的信息披露。

这几年中国平安的信息披露质量大大提高,期望其他同行业能跟上,这样投资者更容易看清行业细节。平安在2016年开始披露剩余边际(其他同行都没有披露),就是想引导大家关注到中国平安未来的利润可能对利差依赖逐步降低。但即使如此,我们还是可以通过其他途径一窥端倪。

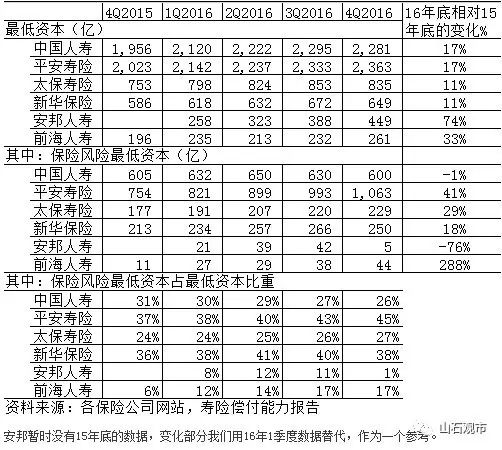

保监会规定,每家寿险公司必须披露季度偿付能力报告。这个数据是在寿险公司网站另外披露的,不属于上市公司信息披露,不在交易所披露,所以估计很多分析员基本没有看这个偿付能力报告。偿二代下,保险公司的偿付能力报告中,有些数据还是可以给大家提供不少信息:

我们再来看看偿二代对最低资本及保险风险的定义:

最低资本,是指保险公司为了应对市场风险、信用风险、保险风险等各类风险对偿付能力的不利影响,依据监管机构的规定而应当具有的资本数额。