来源丨广发证券发展研究中心非金属建材小组

团队丨邹戈、谢璐、徐笔龙、赵勇臻

景气延续,收入、净利持续大幅改善,龙头占优

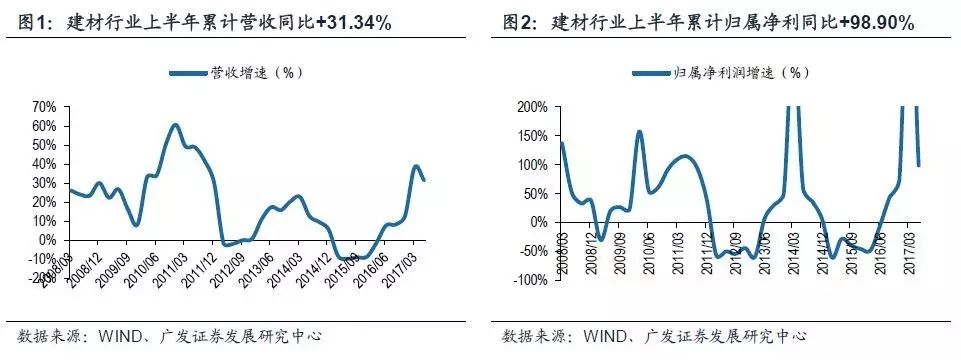

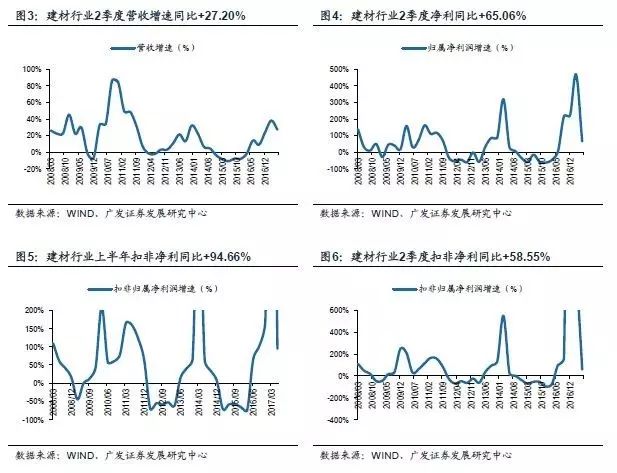

建材行业2017年上半年景气度复苏明显,全行业营收增速31%(去年同期8%);Q2营收增速27%,连续3个季度同比处于高位。上半年扣非净利增速95%(去年同期为66%),Q2扣非净利同比+59%,盈利出现大幅改善。

水泥需求平稳、供给收缩,销量带来盈利分化,

上半年收入增速30%(去年同期5%),扣非净利增速151%(去年同期55%);Q2收入增速为26%,连续第5个季度实现同比正增长,扣非净利增速74%;

玻璃在产产能利用率高、供给平稳,价格在高位持续,

上半年收入增速为58%(去年同期24%),净利润增速为81%(去年同期为281%);Q2收入增速为53%(去年同期为19%),净利润增速69%(去年同期267%);

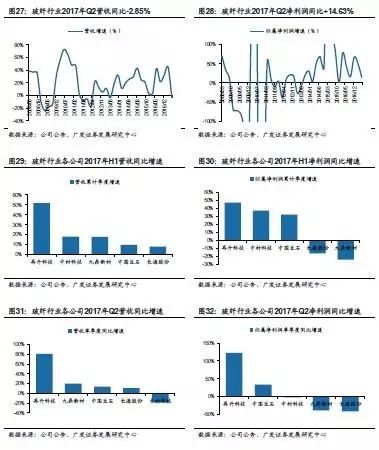

玻纤景气维持,企业出现分化,

上半年收入增速为14%(去年同期25%),净利润增速为28%(去年同期为53%); Q2收入增速为-3%(去年同期为42%),净利润增速15%(去年同期40%);

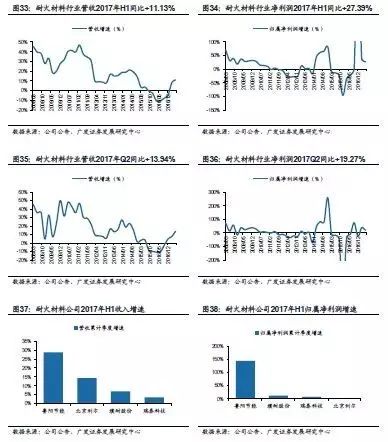

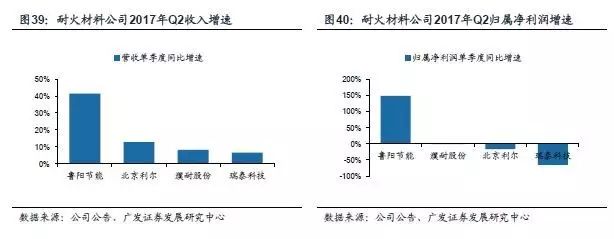

耐火材料2016年至今底部回升,业绩大幅改善,

上半年收入增速为11%(去年同期-10%),净利润增速为27%(去年同期为-23%); Q2收入增速为14%(去年同期为-10%),净利润增速19%(去年同期-10%);

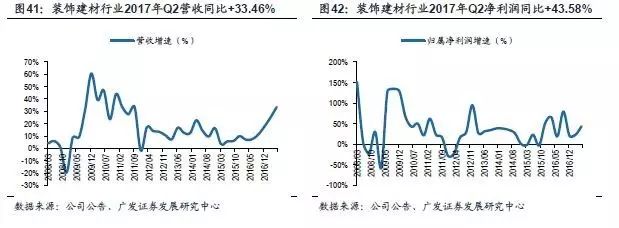

受益地产景气和集中度提升,装饰类建材优质龙头表现突出,

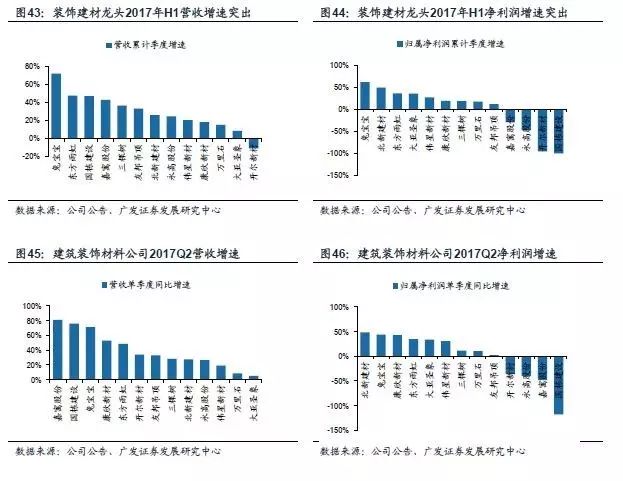

剔除铝型材公司后,上半年营收增速30%(去年同期7%),净利增速38%(去年同期29%),Q2营收同比增速33%(上年同期为7%),净利同比增速44%(2016Q1为19%);

横向比较各公司来看,装饰类优质龙头公司的业绩表现尤为突出:

典型的如东方雨虹(2017 H1营收增速48%,净利增速35%)、兔宝宝(2017 H1营收增速72%,净利增速61%),三棵树(2017 H1营收增速37%,净利增速18%)遥遥领先同业竞争对手。

成本上行影响有限,周转率好转,ROE继续提升

2017年上半年,行业ROE上升的主要原因是销售利润率和资产周转率的上升,反映量价均在改善,主要原因一是地产因素超预期带来行业需求稳中向好,供给侧方面水泥、玻璃去产量力度加大,带来整体价格表现超预期;二是行业结构在持续优化,优质龙头企业的市场份额快速提升,存量逻辑影响加大。

水泥价格上涨,周转率上升,

ROE保持上升趋势,

水泥行业ROE上升,作为典型价格驱动的行业,主要原因是价格维持高位,行业整体毛利率同比大幅提升了3.88个百分点,并且“在建工程+固定资产”周转率保持上升趋势;

玻璃行业不惧成本,量价齐升,

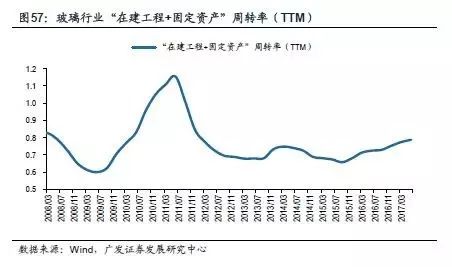

玻璃行业ROE上行,来自量价齐升,一方面价格上涨带来销售利润率上升,另一方面量的好转带动资产周转率提高,从玻璃行业“在建工程+固定资产”周转率指标也可以看到,“产能利用率”也处于持续上升通道;

玻纤行业ROE保持稳定,

上半年玻纤行业ROE同比提高0.02个百分点,基本维持稳定,玻纤行业一般经营杠杆较高,属于销量驱动型,但资产周转率略微有所下降;

耐火材料行业ROE上升,经营层面“量”率先开始好转,上游矿山限产短期影响毛利率

,耐火材料行业上半年景气回升,ROE提升主要来自“在建工程+固定资产”周转率自去年下半年以来已经处于持续上行通道,表明下游钢铁行业景气回暖向上游耐材逐步传导,企业产能利用率开始明显回升;毛利率方面环比回落,主要原因是上游菱镁矿矿山开采受限,原材料成本上升,但随着年底重新议价,成本上涨将可以通过对钢厂提价得以转嫁,并重长期角度来看,有益于行业整合,优化产业结构

;“量”的改善驱动装饰建材行业ROE回升,毛利率承压环比有改善,

ROE的回升主要来自资产周转率的驱动,毛利率同比下滑主要来自原材料价格上升,但龙头公司定价能力强使得净利率有所上升,环比毛利率有所改善;装饰建材行业另一个特点

是优质的装饰建材行业龙头的表现在各自行业内均十分突出,

以

兔宝宝、东方雨虹、三棵树

的ROE杜邦分析为例来看,受益消费升级、行业洗牌,“大行业、小公司”格局下的装饰类建材行业,经营能力突出的龙头的市场份额提升的中线逻辑正在加速兑现。

资产负债表在修复,产能仍处于收缩周期

首先,建材行业经营现金流/收入自2015年以来持续回升,2017年Q2环比略有回落,但目前仍处于相对较高位置,经营现金流净额自2016年以来保持持续正增长,

整体来看,现金流情况处于持续改善中。

其次,随着盈利持续改善,现金流情况转好,

企业资产负债率持续回落,尤其是与产能扩张相关的长期负债占比开始持续降低。

再次,虽然行业杠杆率在下降,但是行业固定资产增速和在建工程增速数据依然处于下行通道,在建工程增速去年以来有所回升,但2017年2季度再度环比回落,

整体来看,建材行业仍处于产能收缩阶段

。

综合来看,水泥玻璃作为建材行业里资产较重的周期性行业,由于行业产能过剩,均处于资产负债率下降、产能收缩阶段;相比而言,玻璃行业产能有企稳扩张迹象。

投资策略:周期景气延续,优质公司继续看好

综合来看,上半年行业保持较高景气度,一方面来自行业供给侧(水泥行业、石膏板行业供给侧收缩、行业集中度提升),另一方面行业需求保持稳定;不同公司分化较明显。

往后展望半年,我们认为全行业供给仍然将处于受压制状态(十月份的十九大、11月份开始的错峰停产、环保高压),需求仍将保持较稳定态势,需求波动率下降一是环保督察改变的只是项目施工节凑,二是本轮地产销售景气度强叠加开发商过去两年一直处于去库存状态,至少未来半年地产开工和投资下行风险不大,预计高景气有望延续。

对于水泥/玻璃等周期股而言,

我们在7月初提出3季度是修复供需预期差较好的投资窗口期,目前该观点不变;

品种选择标准,一是选择“量”正增长的龙头公司(行业“价”的上涨是因为行业“量”收缩,选择“量价”齐升的公司业绩弹性更大),二是水泥有区域性,优先选择产能利用率高的区域;综合来看,继续看好

祁连山、宁夏建材、华新水泥、旗滨集团、海螺水泥

。非周期公司,我们继续看好

北新建材

和

三棵树

中线机会;板材行业优质公司

康欣新材

和

兔宝宝

具备较好性价比。

风险提示

行业需求大幅下滑,原材料价格大幅上涨,出台严厉地产调控政策。

2016年以来,随着地产、基建投资回暖带动行业需求底部回升,建材行业2017年上半年继续保持高景气,全行业营业收入增速为31%(2016上半年增速为8%,2016全年增速为13%),全行业归属净利增速为99%(2016上半年增速为-5%,2016全年增速为75%),从扣非净利角度来看(剔除海螺上半年再次通过股权减持获得大额投资收益),全行业上半年扣非净利同比增长95%(2016上半年增速为66%,2016全年增速为172%),整体来看建材行业上半年业绩实现大幅增长。

分季度来看,2017年2季度全行业营收同比增速为27%,依然实现快速增长,环比增速有所下行(2016Q3、2016Q4、2017Q1分别为9%、24%、38%);2017年2季度归属净利同比增速为65%(2016Q3、2016Q4、2017Q1分别为217%、222%、469%),而扣非净利同比增速为59%(2016Q3、2016Q4、2017Q1分别为166%、4798%、1265%),剔除基数效应影响,继续保持较快增长。

水泥行业2017年上半年收入增速为30%(去年同期为5%),净利润增速为150%(去年同期为-28%),扣非净利增速为151%(去年同期为55%);分季度来看,2017年2季度水泥行业收入增速为26%,连续三个季度同比增速处于高位(2016Q3、2016Q4、2017Q1分别为6%、20%、37%);净利润增速为81%(上年同期为-9%),扣非净利增速为74%(上年同期为122%)。业绩增速维持高位,主要是需求平稳,供给侧去产量力度大(错峰停产、环保停产、协同停产),使得水泥价格高位震荡,虽然水泥产量上半年受到些影响,企业盈利对价格弹性较大,业绩均大幅增长。

行业内横向对比来看,水泥企业盈利分化较为明显,背后核心来自“销量”的分化,销量增速高的企业,享受“量价”齐升,业绩增长弹性大;而销量下滑的企业,由于产能发挥率低,单位固定成本费用上升影响盈利,业绩增速相对较低;分区域来看,广东、甘宁、西南、华东等地区的水泥企业盈利情况较好,主要是北方地区尤其是京津冀及周边地区受冬季错峰停产、环保督察等影响,去产量力度大,销量受到较大压制,虽然价格涨幅大,盈利表现不及其他区域。

玻璃行业2017年上半年收入增速为15%(去年同期为20%),净利润增速为60%(去年同期为367%);分季度来看,2016年Q2收入增速为13%(去年同期为15%),净利润增速为47%(去年同期为318%),企业盈利继续大幅增长,主要是玻璃价格持续在高位震荡。根据最新数据,预计玻璃行业在产产能利用率为87%(产量数据按照7月份统计数据根据淡旺季年化),处于较高位置,且今年以来在产产能(有效供给)一直较稳定,高(在产)产能利用率支持玻璃价格高位震荡。

横向可比公司来看,浮法玻璃业务占比较大的公司(旗滨集团、金晶科技、南玻A、耀皮玻璃等)收入和利润增速都出现高增长(三峡新材并表恒波、凯盛科技并表国显,非玻璃业务收入占比较高被剔除)。

玻纤行业2017年上半年收入增速为14%(去年同期为25%),净利润增速为28%(去年同期为53%);分季度来看,2016年Q2收入增速为-3%(去年同期为42%),净利润增速为15%(去年同期为40%)。上半年中高端玻纤产品价格仍较稳定,中低端产品价格在下行,从公司来看,中材科技、中国巨石作为玻纤巨头,降本增效和产品结构升级,收入和利润增速表现可圈可点;玻纤制品小龙头长海股份目前正处于产能建设期,产品结构处于调整期,盈利表现较弱;再升科技受益于产能大幅扩张,正处于高速成长期。

耐火材料行业2017年上半年收入增速为11%(去年同期为-10%),净利润增速为27%(去年同期为-23%);分季度来看,2016年Q2收入增速为14%(去年同期为-10%),净利润增速为19%(去年同期为-10%)。2015年是行业历史底部,2016年至今受益主要下游钢铁等行业盈利持续好转,行业底部景气回升,资产负债表持续修复,行业收入增速转正,净利润扭亏为盈。

装饰建材:受益地产景气和集中度提升,优质龙头表现突出

装饰建材行业2017年上半年的收入增速为30%(去年同期为7%),净利润增速为38%(去年同期为29%);分季度来看,2016年Q2营收同比增速33%(上年同期为7%),净利同比增速44%(上年同期为19%),受益于今年上半年三四线城市地产销售超预期,同时消费升级和环保升级下,行业集中度提升,装饰建材行业收入端增长环比继续提速,此外虽然原材料成本端承压,但优质龙头公司凭借规模效应带来的成本优势、品牌溢价带来的定价能力,盈利能力得以提升,使得净利润增长仍进一步提速。

横向比较各公司来看,我们可以看到装饰类优质龙头公司的业绩表现尤为突出:

典型的如东方雨虹(2017年H1营收增速48%,净利增速35%)、兔宝宝(2017年H1营收增速72%,净利增速61%)、北新建材(2017年H1营收增速26%,净利增速49%)、伟星新材(2017年H1营收增速20%,净利增速27%)、三棵树(2017年H1营收增速37%,净利增速18%)等行业龙头业绩表现尤其出色,大幅超出行业平均水平。

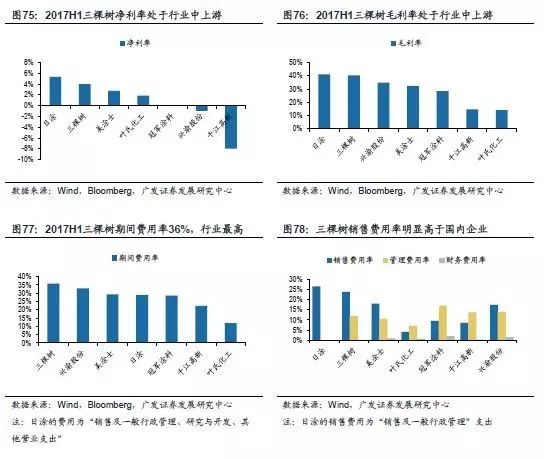

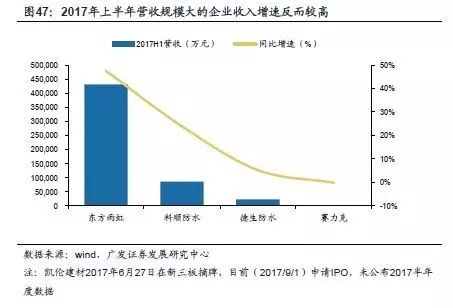

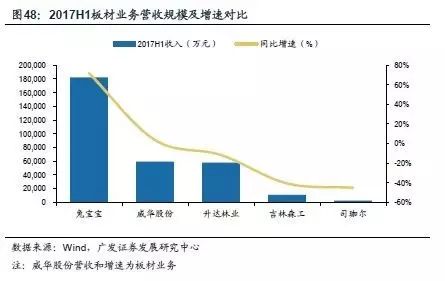

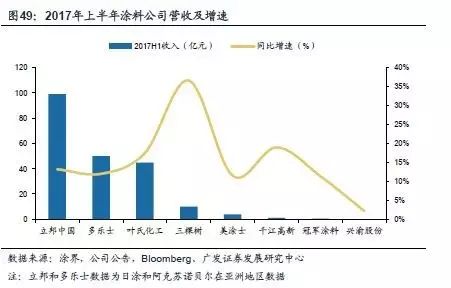

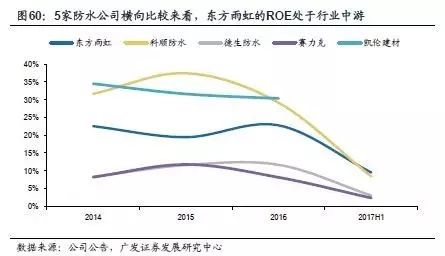

我们以东方雨虹、兔宝宝、三棵树为例,通过将三家龙头公司分别和同行业中的公司(A股上市或者新三板挂牌)的中报进行对比,我们可以看到,受益消费升级、行业洗牌,“大行业、小公司”格局下的装饰类建材行业,经营能力突出的龙头的市场份额提升的中线逻辑正在加速兑现,行业两极分化趋势越来越明显,两家龙头公司分别在各自行业营收规模已经遥遥领先,且和竞争对手差距在进一步拉大,体现在营收增速同样遥遥领先。

东方雨虹营收规模在行业内领先,(2016年营收70亿,2017年上半年营收43亿),上半年营收增速达到48%,位于行业第一。

兔宝宝2017年上半年板材业务营收14.5亿,同比增速85.24%,将贴牌收入进行折算后,同比增速约60%。对比板材公司,无论是从营收规模还是增速方面,兔宝宝均遥遥领先其他竞争对手,充分体现了公司正处于超越行业的高速成长期,与竞争对手的差距正在进一步拉大。

三棵树营收规模在行业内处于第二梯队(第一梯队为立邦和多乐士),2016年营收19亿,2017年上半年营收10亿,上半年营收增速达到37%,远高于行业平均增速。

2017年上半年,行业景气继续维持高位,建材行业ROE为4.03%,同比提高1.62个百分点,分季度来看,2017年Q2的ROE(3.18%)环比Q1(0.86%)也出现大幅改善,提升2.32个百分点。

2017年上半年,行业ROE上升的主要原因是销售利润率和资产周转率的上升,反映量价均在改善,主要原因一是地产因素超预期带来行业需求稳中向好,供给侧方面水泥、玻璃去产量力度加大,带来整体价格表现超预期;二是行业结构在持续优化,优质龙头企业的市场份额快速提升,存量逻辑影响加大。

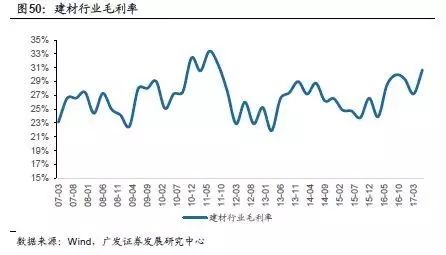

上游原材料涨价成本端上涨对建材行业毛利率影响有限,水泥、玻璃等周期品由于自身供需关系改善,对上游的主要变动成本煤炭、纯碱等成本转嫁能力较强;而装饰建材中的龙头企业,由于快速扩张的规模效应和品牌溢价带来的定价能力,同样得以有效对冲成本上涨压力。

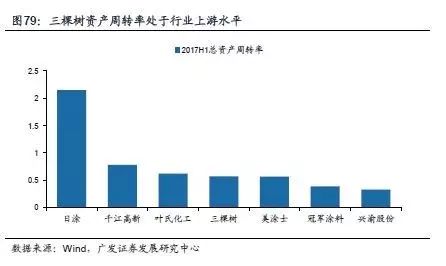

此外相比总资产周转率,我们以“在建工程+固定资产”周转率更近似地代表行业产能利用率,可以看到,自去年以来的行业景气回升,带动行业产能利用率明显回升,代表供需关系在明显改善,驱动企业盈利能力(ROE)持续回升。

水泥行业:价格上涨,周转率上升,ROE保持上升趋势

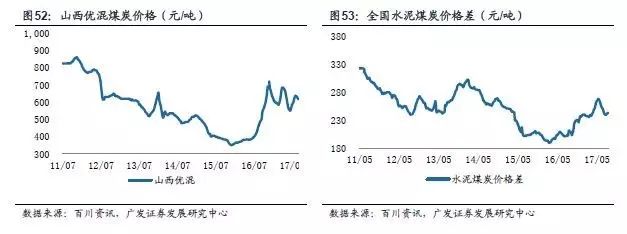

同比来看,2017上半年水泥行业ROE为3.79%,同比上升2.03个百分点,2017年二季度水泥行业ROE同比上升1.08个百分点,从ROE分拆结果可以看到,ROE同比提升主要是销售利润率的大幅提高,行业整体毛利率同比大幅提升了3.88个百分点,主要是水泥是典型价格驱动的行业,上半年水泥价格同比去年同期涨幅较大。环比来看,2017年二季度水泥行业ROE环比提高2.77个百分点,主要来自淡旺季变化。虽然成本端方面,煤炭价格虽然自去年出现大幅提涨后,但水泥行业成本转嫁能力较强,衡量盈利能力的水泥煤炭价格差,同样自年底持续提涨。

从水泥行业的“在建工程+固定资产”周转率也可以看到,该指标自去年3季度以来持续回升,行业的供给侧收缩并没有带来周转率下行,行业供需关系持续向好。

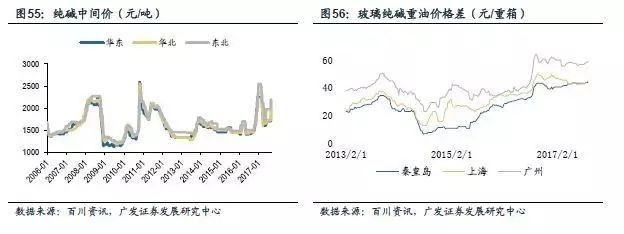

玻璃行业2017上半年ROE为同比提升1.44个百分点,2017年Q2玻璃行业ROE同比提升0.64个百分点,主要来自销售利润率的提升,和水泥行业一样,作为主要由价格驱动的行业,涨价效应下利润率的改善对ROE提升的贡献占比更大;同样玻璃成本端方面自去年年底以来也面临纯碱涨价压力,但从玻璃纯碱重油价格差指标来看,成本端上涨影响有限。2017年二季度玻璃行业ROE环比小幅上升,主要原因也是季节性的需求变化,环比出现量的改善,资产周转率提升贡献占比较大,而销售利润率贡献占比降低,主要是价格维持高位震荡,但由于纯碱等原材料价格大幅上涨,毛利率有所下滑。

从玻璃行业“在建工程+固定资产”周转率指标也可以看到,“产能利用率”也处于持续上升通道。

上半年玻纤行业ROE同比提高0.02个百分点,基本维持稳定,玻纤行业一般经营杠杆较高,属于销量驱动型,但资产周转率略微有所下降。

耐火材料行业:ROE上升,经营层面“量”率先开始好转,上游矿山限产短期影响毛利率

2017年上半年耐火材料行业ROE同比提高0.54个百分点,主要来自销售利润率提升的贡献,2017年Q2行业ROE同比增长0.21个百分点;资产周转率的提升的贡献占比加大,Q2行业ROE环比提升,同样主要来自资产周转率的提升,主要原因是下游钢铁行业盈利持续改善,需求回暖向上游传导,带来“量”改善,“在建工程+固定资产”周转率自去年下半年以来已经处于持续上行通道,表明下游钢铁行业景气回暖向上游耐材逐步传导,企业产能利用率开始明显回升;毛利率方面同比提升1.98个百分点,环比回落,主要原因是上游菱镁矿矿山开采受限,原材料成本上升,而和钢厂签订的长期合同提价有滞后性,短期对盈利能力有负面影响,但随着年底重新议价,成本上涨将可以通过对钢厂提价得以转嫁,并重长期角度来看,有益于行业整合,优化产业结构。

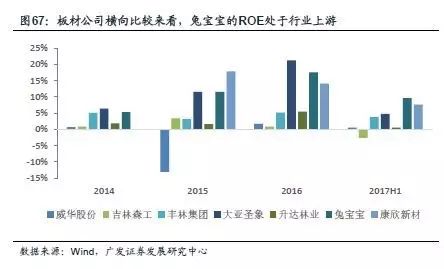

“量”的改善驱动装饰建材行业ROE回升,毛利率承压环比有改善

上半年装饰建材行业ROE同样回升,同比上升0.97个百分点。我们一直强调,建材行业中,水泥玻璃是“价”驱动型的行业,而相比之下,相对轻资产运营的装饰建材行业是典型的“量”驱动的行业。

ROE的同比回升主要来自资产周转率的驱动,源于地产销售直接传导至行业需求回升以及细分子行业龙头相对市场份额的提升,带来需求“量”的明显改善。

原材料价格上涨的影响,同比来看,2017H1装饰建材行业毛利率同比下滑2.27个百分点,但业内龙头公司凭借自身突出的规模优势、品牌溢价带来的定价能力,成功抵消了毛利率下滑的负面影响,销售利润率仍同比上升0.61个百分点;环比来看,毛利率二季度比一季度有所回升,二季度来自上游原材料成本的压力在减小(2季度装饰建材公司有提价)。

上文我们以东方雨虹、兔宝宝、三棵树为典型案例,提出今年以来装饰建材行业另一个特点是优质的装饰建材行业龙头的表现在各自行业内均十分突出,细分子行业内两极分化趋势明显,我们同样通过ROE的杜邦分析,来深入剖析其行业竞争力。

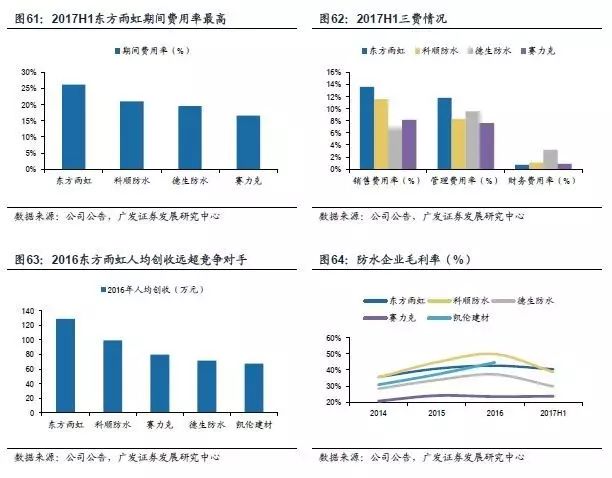

东方雨虹仍处于“打江山”阶段,融资、规模、管理优势明显

东方雨虹的ROE水平一直维持在行业中游水平,一方面是公司先发上市(防水行业唯一A股上市公司),享有融资渠道优势明显,资产负债率低;二是公司目前还处于“打江山”阶段,公司执行PS战略(要收入、要份额)、营销推广和人员方面加大投入,导致毛利率处于中游水平和期间费用率较高,因而最终净利率并不高。但实际上从人均创收等方面可以看到公司费用率较高并不是因为经营管理效率低,其背后彰显的是公司逆势积极扩张的战略雄心。

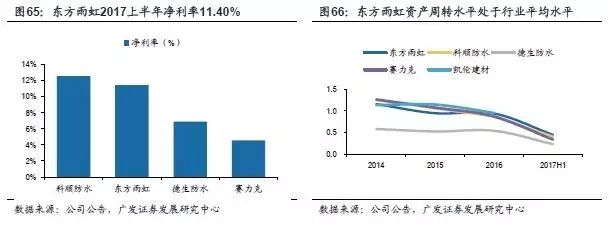

兔宝宝的核心竞争力在其高效的营运能力

作为行业龙头的兔宝宝的ROE水平一直维持在行业上游水平。我们通过杜邦分析,可以看到兔宝宝的核心竞争力在其高效的营运能力。上半年公司周转速度继续加快:2017H1存货周转率为5.68(上年同期为3.29),2017H1应收账款周转率为29.00(上年同期为17.88),2017H1总资产周转率为0.84(上年同期为0.72)。

从资产负债率角度来看,兔宝宝的杠杆其实非常低(公司OEM贴牌模式是轻资产运营、高经营质量现金流好);“高品牌、低毛利”模式驱动快速扩张,其毛利率处于较低水平,但费用率低(轻资产模式,用更少的费用撬动了更大的收入规模,享有规模优势,同时经营管理效率高),净利率处于行业领先水平;而最核心关键的一点是,兔宝宝资产周转水平遥遥领先行业内其他竞争对手,高周转率,背后反映的是公司快速成长的核心逻辑,通过“竞争对手难以模范的低毛利率模式”快速复制,在公司高品牌的支持下,牺牲掉部分“利”,吸引到优质经销商,持续快速地放“量”,快速做大规模,提升市场份额。

三棵树国产建筑涂料龙头,收入呈现快速增长

涂料公司横向比较来看,三棵树的ROE处于行业上游。从资产负债率的角度来看,三棵树的杠杆率不高,2017H1三棵树资产负债率43%,低于其他几家涂料企业,但差距不是很大。这主要源于公司目前是涂料行业唯一一家主板上市公司(创能股份仍处于招股阶段),享有的融资渠道优势明显,2016年公司IPO3.35亿元募集资金到账,上市红利带动公司负债率同比下降1.73个百分点。同日涂集团相比,近年来为了并入立邦在立时集团旗下的资产,日涂集团有意识的降低资产负债率,在2017H1年日涂集团资产负债率为34%,三棵树与之相比仍有一定下降空间。从净利率来看,三棵树净利率在行业内处于中上游,和公司“高毛利、高费用”的销售模式密切相关。从资产周转率指标来看,三棵树资产周转水平处于行业领先位置。大部分时间均领先于行业内其他竞争对手,这也是公司ROE水平较高的一个重要原因。