投资指数基金的最大优势就是省心,不怕踩雷,由于权重的限制,即使指数基金投资几只垃圾股对整体影响也不会太大。

最近有投资者在质疑红利基金的第一大持仓股居然是只ST股,因为教育组合和养老组合都配置有红利基金,因此周末抽时间进行了粗浅的分析。

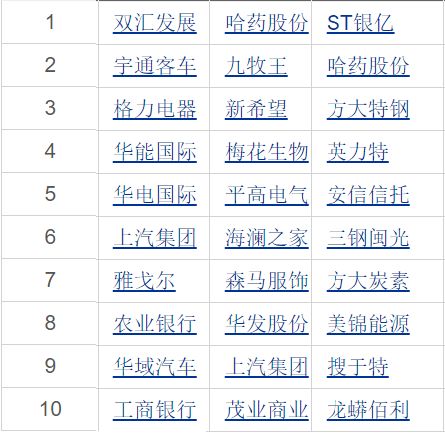

红利基金2019年一季度十大重仓股如下,来自天天基金:

其中的第一大持仓股ST银亿在被ST以前叫银亿股份,在2018年第四季度持仓占比仅0.79%,2019年居然被增持为第一大持仓股占比超过3%。

我们看看

标普A股中国红利指数(以下简称标普红利)的选股标准:

样本空间

:从沪深两市全部A股股票(非ST、*ST 股)选取成分股,并满足5个条件:

(1)分红:当年现金税后分红大于0。

(2)市值:指数调整参考日的自由流通市值不低于10亿人民币;

(3)流动性:过去6个月的平均日交易额不低于1千万人民币;

(4)利润率:公司过去12个月的净利润必须为正。

(5)盈利增长:考察期的过去十二个月的每股盈利,即EPS(TTM)必须大于三年前的数据。

选样方法

: 对样本空间中的股票按年度股息率排序,筛选股息率排名前100的股票,构成成份股。

对每只成份股中的行业权重和个股权重进行调整,每只股票的权重不得超过3%,单个行业的权重不超过33%。

指数调整

:

每年调整2次样本股,样本股调整实施时间是每年6月和12月。

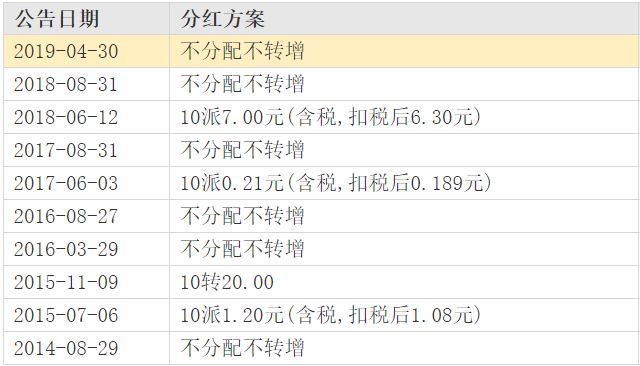

银亿股份本是一只传统行业的股份公司,2018年以前业绩一直稳定,也算一只中盘的白马股,近年进军汽车行业,背负大量债务。以往分红率都很低,唯独2017年分红率居然达到了8.8%(以2018.06.11收盘价计算),公司2017年盈利才15亿元,竟然用28.2亿元进行分红,而2018又通过增发募集约40亿元。一个极度缺资金的公司却在大量分红,显然是不合常理的。因此

按年度股息率排序决定权重是有缺陷的

,遇到造假的公司就容易掉入陷阱。

银亿股份满足标普红利的所有选股标准,但其分红率并不是最高的,为何权重变得最高不知是何原因?

由于年报的滞后性,调仓在12月份进行,

银亿股份2018年亏损5.73亿的情况下,标普红利仍大幅调高了其比例,这就是

投资中小公司的最大风险,业绩变脸快

。

2018年12月银亿股份就发生 “3亿债券违约”的事件,有22亿的资金被实际控制人及其关联方非法占用了,而且一直都没归还。2019年5月6日,银亿股份被实行其他风险警示,股票简称由“银亿股份”变更为“ST银亿”。

发生债务风险后,按理说投资者都会回避这类公司,但由于红利基金被动跟踪标普红利指数,仍在去年12月份进行了大幅加仓。

中国银行股份有限公司-华宝标普中国A股红利机会指数证券投资基金(LOF)是唯一进入十大股东的基金公司。

2017~2019第一季度的重仓股分别如下表,随着不断的调仓像双汇、格力、工商银行等

传统大白马都被调出了前十大重仓股

,因为分红率高而调入了大量的周期股。

假设红利基金投资的ST银亿全部亏损(占比3%),减少投资组合(红利基金在组合中不超过20%的情况下)净值只有0.6%,即使踩雷也对组合影响不大。

但标普红利的选股标准如何需要重新审视,毕竟第一和第二大持仓股都出现了业绩暴雷。

指数基金短期涨跌和市场风格有关,短期业绩并不是我们选择标的唯一指标,但指数基金如果经常踩雷就说明指数的编制原则有较大缺陷。