文|皮礼仕

1

蒲明

2

王保登

3

1.

“油气管道输送安全国家工程实验室/城市油气输配技术北京市重点实验室”;2. 中国石油规划总院;3. 中国石油管道公司中原输油气公司

摘要:

当前,全球LNG市场区域性出口现状异于往年,大西洋、中东地区出口量下滑,太平洋地区出口量增幅巨大,澳大利亚为主要增长力;亚洲LNG市场需求放缓,“新兴市场”维持全球进口量增长势头;全球LNG贸易流向变化显著,卡塔尔出口重心偏向欧洲;亚洲LNG短期合同价格低迷,“溢价空间”开始减小;LNG贸易方式趋于灵活化,非长期贸易合同备受青睐。在此变化趋势下,基于中国LNG市场发展分析,建议中国把握LNG市场下行期机遇,优化能源供应结构;理顺国内天然气市场价格,适时提速天然气价格改革;对已签署的不合理高价长贸合同进行谈判复议;加强与东北亚各国合作,谋求互利共赢。

0

引言

经过十几年的快速发展,中国已建成较完善的LNG产业链,并成为全球第三大LNG进口国,全球LNG市场的微小变化都会对中国LNG市场的发展造成重大影响。为此,笔者全面总结了全球LNG市场的最新发展动态,并结合中国的发展趋势,从中提出了几点建设性启示,以期助推中国抓住LNG市场下行期机遇,全面优化中国能源消费结构、提速天然气价格改革、完善天然气供应结构。

1

全球LNG市场新特点

1.1

全球LNG出口现状

根据2016国际天然气联盟(IGU)统计数据(见表1),2015 年全球LNG 出口量为2.45 × 10

8

t,较2014年同比增长471 × 10

4

t。从出口区域来看,大西洋、中东地区出口量稍有下滑,但太平洋地区出口量增幅巨大,主要增长力来自澳大利亚。

1

)大西洋、中东地区出口量下滑

2015

年,大西洋地区总出口量同比下降122 ×10

4

t,其中安哥拉和埃及两国已停止了LNG 的出口。安哥拉自2013年开始出口LNG,在2014年4月由于火炬事故,LNG工厂被迫停工,至2016年6月才翻新完成,并进行首次船运LNG招标;2011年埃及LNG出口量为642 × 10

4

t,由于该国天然气短缺状况日益严重,2014 年该国出口量陡降33 × 10

4

t,2015年埃及已经停止出口LNG正式转为LNG净进口国,Egas国有油气公司在6月29日已发布位于埃因苏赫纳港的第三个浮动存储和再气化装置(FSRU)的标书,将用于LNG的进口。

自2006年,卡塔尔超过印度尼西亚成为全球第一大LNG出口国,同时,中东地区LNG出口总量长期位于全球首位,占世界LNG 出口总量的40 %左右。近5 年来,卡塔尔出口量平稳变化,均保持7500 × 10

4

t/a以上,远超其他国家,巩固了中东地区LNG出口量全球第一的地位。2015年,由于也门爆发内战,其出口总量减少515 × 10

4

t,在正常情况下其年均能为全球提供约600 × 10

4

t/a 的供量。同时,作为中东地区的新兴出口国,2015年巴布亚新几内亚出口量翻倍增长,迅速上升至700 × 10

4

t,弥补了也门降低的出口量,加之地区中其他国家平稳发展,中东地区出口量仅减少72 × 10

4

t。

2

) 太平洋地区出口量增幅巨大,澳大利亚为主要增长力

在大西洋、中东地区出口量都下降的背景下,太平洋地区出口量剧增,带动全球出口总量反超2014年471 × 10

4

t。除秘鲁稍下降65 × 10

4

t外,其他诸国均有所增长。主要增长力来自澳大利亚,该国两大煤层气制LNG 项目格拉德斯通LNG 和柯蒂斯LNG分别于2月和8月投产,给澳大利亚出口量提供了614× 10

6

t增幅,引领太平洋地区各国LNG供给增长。此外,Wood Mackenzie预测显示澳大利亚将于2019年超过卡塔尔成为全球最大LNG出口国。

1.2

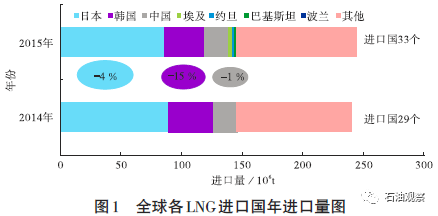

亚洲LNG市场需求放缓,“新兴市场”维持全球增长势头

亚洲市场在全球LNG贸易中起着中流砥柱的作用,自2012年中国LNG进口量超过西班牙,日本、韩国、中国3国LNG进口量依次位列全球前三(见图1)。截至2015 年,亚洲传统LNG 市场需求持续疲软,日本、韩国、中国的LNG产业发展均受到替代能源的挑战。2014年,日本LNG进口量高达8890 ×10

4

t,2015年启动九州电力公司川内核电站1、2号机组后,核力发电占用了天然气发电市场分额,这一年进口量较上年下滑4 %;2015年,韩国在发电上增加了煤炭和核能的使用,再加上经济衰退的影响,LNG的进口量在2014年3 800 × 10

4

t的基础上降低约15 %;与此同时,中国也结束了数年来连续两位数的增长,较2014年下降1 %。但据JBC能源公司统计,2015年11月份中国政府下调民用天然气价格近30 %后,2016年第一季度中国LNG需求同比增长了19 %。可见,在未来数年中国天然气需求依然能维持强劲上升势头。

在亚洲LNG市场需求持续低迷的情况下,全球LNG 进口量同比去年仍增加3.2 %。4个“新兴市场”LNG进口国的加入消化了约2.5 %的进口量,并使2015年进口国由29位上升至33位。其中埃及虽有较为丰富储气量,但受国内政治动荡和新老气田更替过快的影响,今年埃及由LNG 出口国转为进口国,进口LNG 302 × 10

4

t;约旦也是由于地区政治不稳定,便利用浮式储存再气化船进口LNG 181 ×10

6

t;同样巴基斯坦在经历严重天然气短缺后,在卡西姆港建造了LNG进口终端,从3月份开始投入使用,进口LNG 111 × 10

4

t;波兰在同年7月也启动了首个LNG接收终端,改变了受俄气垄断的格局,进口LNG 8 × 10

4

t。2015年,这4个进口国为全球提供了1.2%的进口增量。

1.3

全球LNG贸易流向变化显著,卡塔尔出口重心偏向欧洲

2015

年,全球最大LNG贸易流域仍在太平洋地区间(见图2)。早在1995年该流域LNG贸易总量就占全球70 %左右。截至目前,在全球LNG市场仍起着统治地位。在中东和大西洋地区的出口国陆续进入市场后,太平洋地区间的贸易分额不断被削弱,2012年减到仅为34 %。由于巴布几内亚的LNG项目于2014年投入运营,澳大利亚的西北大陆架LNG项目、达尔文LNG项目、冥王星LNG项目及2015年两大煤层气LNG项目的投产,太平洋地区间的贸易量已实现连续3年大幅增长。此外,澳大利亚还有12个在建的项目未投产,可见未来数年,太平洋地区间贸易量将呈持续增长趋势,这也标志着太平洋贸易区的强势回归。

另外,中东地区到太平洋地区的出口量在2014年和2015年分别出现了400 × 10

4

t和910 × 10

4

t的下滑。一方面原因是太平洋地区市场需求停滞不前,另一方面其内部新项目的投产能实现部分自给自足。受欧洲LNG 贸易合同灵活性更强和“亚洲溢价”空间减小的影响,卡塔尔更愿意将LNG从中东出口至欧洲,对亚洲国家的供应总量由5510 × 10

4

t下降至5080 × 10

4

t。中东对太平洋地区的贸易量已实现连续3年的递减。与此同时,中东对大西洋和中东内部地区的贸易量分别实现了300 × 10

4

t和250 ×10

4

t的增长。

1.4

亚洲LNG短期合同价格低迷,“溢价空间”开始减小

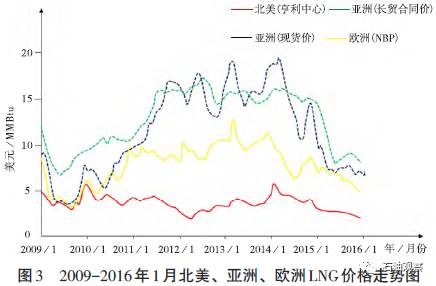

长期以来,亚太地区LNG进口是以长贸合同为主,合同价格采用与日本原油清关价格(JCC)挂钩定价方式,该定价方式下的合同价随原油价格上下波动约±35 %,而且变化趋势会随国际油价的上涨和下跌滞后3~5个月。北美大量天然气合同通过多方买家和卖方的竞争形成短期合同交易,价格变化与市场交易中心Henry Hub 的现货价格变化趋势相同;欧洲天然气价格以英国NBP现货价为基础,这两者受油价影响波动较大,导致亚太地区LNG进口价格长期高于欧洲和北美LNG进口价格,出现较大的“溢价空间”,2011至2014年间,在亚洲一直存在较高的套利空间。然而,国际油价从2014 年末到2015年始终处于低迷状态,2014年前8个月平均价格还超过100美元/bbl,在2015年1月迅速降为50美元/bbl。亚洲LNG进口价受滞后期影响,在2015年初,长期合同价格才大幅下跌,12月亚洲现货价格为7.25 美元/MMBtu, 亚洲价格走向低迷。此外,随太平洋地区需求的疲软和新的供源实现自我供应,大西洋和中东地区有大量LNG 涌入欧洲市场,2015 年12 月欧洲市场LNG 现货价格急剧降到5.14美元/MMBtu,创下5年来的新低,亚洲“溢价空间”开始减小(见图3)。

1.5 LNG

贸易方式趋于灵活化,非长期贸易合同备受青睐

LNG

交易方式起初是以长期、固定目的地的合同为主。近年来,灵活性更强的供销合同与证券投资组合贸易者的出现,共同推动了非长期贸易合同(合同期限短于5年)的增长。非长期贸易合同包括短期贸易合同(合同期限短于2年)和中期贸易合同(合同期限2~5年之间),2015年以短期贸易合同方式的交易量高达6590 × 10

4

t,占这一年非长期合同贸易量7190 × 10

6

t的92 %。这一贸易总量占2015年LNG总贸易量的29 %,而在2005年其占比仅为8 %。非长期合同贸易方式在过去10多年的快速发展由多个关键因素导致:①非长期合同贸易周期短,为供销目的地提供了更灵活的选择,出口国更愿意向更高的价格市场进行LNG的供应;② 进、出口国数量剧增扩大了整个LNG产业链的复杂性,LNG贸易市场呈现买方多元化趋势,2015年出现了巴基斯坦、埃及、约旦、波兰等一批非传统买家,进口规模小及不确定因素多导致LNG供应商与之签署长期贸易合同的可能性低;③ LNG进口大国能源结构进行突发性调整。如日本、韩国等这类国内自产气和管道进口气匮乏,严重依赖LNG进口的国家,在出现类似福岛核电突发危机时,合同就需要突变性的调整,非长期贸易合同会倍受青睐。