天风机械

国内:

1、国内锂电设备行业Q3季报多维度承压,从综合性指标来看,行业加权ROE平均值同比2018Q3有所下降,中位数从9.10%下降至7.74%,平均值从9.37%微降至9.11%,但相对于2018年降幅有所收窄。而衡量企业盈利能力的ROIC中位数从7%下滑至6.11%。

2、从三大现金流来看,锂电设备公司维持经营性现金流为正流入、减少投资活动及筹资活动,反映出公司对于企业现金流管理的重视,以积极应对行业变化。

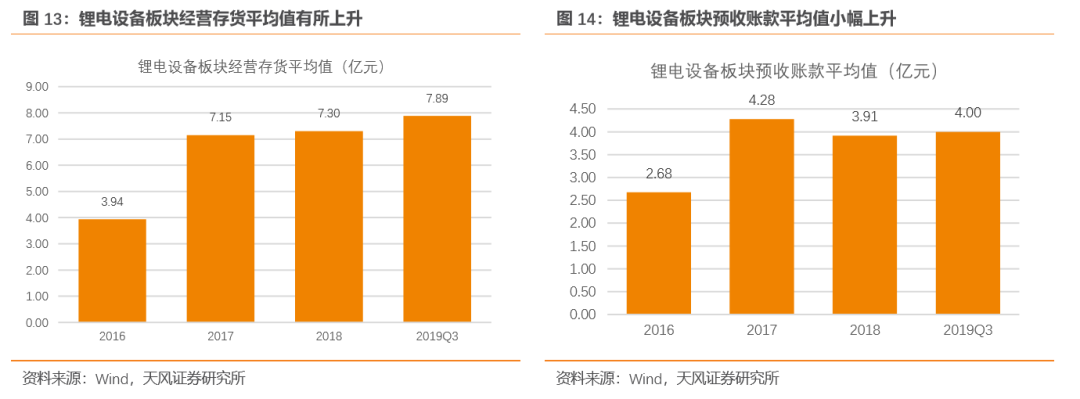

3、行业两大前瞻指标存货及预收款本期均企稳回升。企业存货平均值从2018年的7.30亿元上升至7.89亿元,预收款平均值从2018年的3.91亿元上升至4.00亿元。考虑到板块毛利率整体呈现下降(即营业成本占比上升),我们认为存货的小幅度上升难以代表行业整体订单水平回升。

4、马太效应强化:

1

)

从综合性指标ROE来看,杭可科技、赢合科技在2019Q3取得ROE同向上升,而先导继续维持前三季度接近20%的高ROE水平。

其余公司ROE水平均有明显下滑。

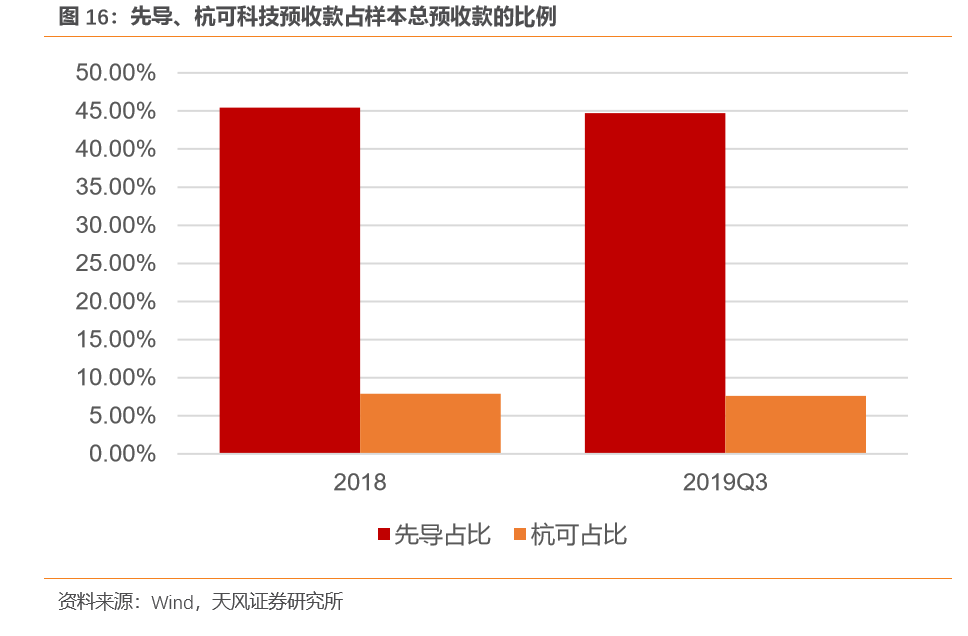

2)从预收款分布来看,先导与杭可科技账目预收款位列行业前两位,2019Q3预收款分别为12.51亿元及7.16亿元,占比样本总体预收款的比例分别高达44.71%、7.59%,一定程度上反映订单流向。

海外:

我们选择PNT(韩国)、平野(日本)、CKD(日本)三家锂电设备公司作为对象,分析其最新财报表现:

1、PNT、平野锂电设备以前段的涂布机、分条机、辊压机等为主,其盈利能力明显弱于国内企业,PNT2019H1毛利率有所回升,但仅为9.8%,净利率约为4.3%。而平野最新一期报表毛利率、净利率分别仅为19.1%、6.2%。

2、然而,PNT、平野的拿单能力较强。

PNT2019Q1在手订单达到历史最高水平,约为3.34亿美元,锂电设备订单占比约为62%。平野新接订单与在手订单均稳健增长。公司最新一期报表显示,涂布机新增订单约为5.51亿人民币,同比增14.6%,在手订单为11.47亿人民币,同比增53.95%。

3、CKD自动化机械主营锂离子电池用卷绕机、三维焊锡印刷检查机、食品/药品用自动包装系统等等,

从公司近几年的业绩来看,公司整体成长性较弱、盈利能力持续下滑,且跨区域、跨领域发展动力不足。公司自动化设备订单近年来呈现波动状态,并未见明显增长。

结论与投资建议:

1)在行业低迷之时仍能够保持稳健增长及高盈利能力的龙头公司;

2)与前段设备相比,中段设备更具全球竞争实力,建议关注具备跨区域扩张能力及动力的设备公司。

持续重点推荐:

先导智能,受益标的:

赢合科技、诺力股份。

风险提示:

电动车政策大幅低于预期、电动车销量大幅低于预期,行业竞争格局严重恶化

具体报告内容和数据交流请联系:邹润芳/朱晔18521362872

国内外主要锂电设备公司目前基本上完成了最新季报的披露,我们汇总分析了上市锂电设备公司近几年的业绩表现,从而对市场景气度及竞争格局进行一些判断与展望。

1. 国内锂电设备行业景气度如何变化,企业竞争力是否分化?

1.1. 收入及盈利:

行业经历洗牌期,盈利增速整体下行

我们选择锂电设备业务收入或利润占高的公司作为分析对象,包括先导智能、赢合科技、星云股份、百利科技、金银河、杭可科技及科恒股份七个标的,不仅包括前/中/后段的单机厂商,还包含整线厂商,且均为各细分领域的领先企业,因而具备较强的代表性。

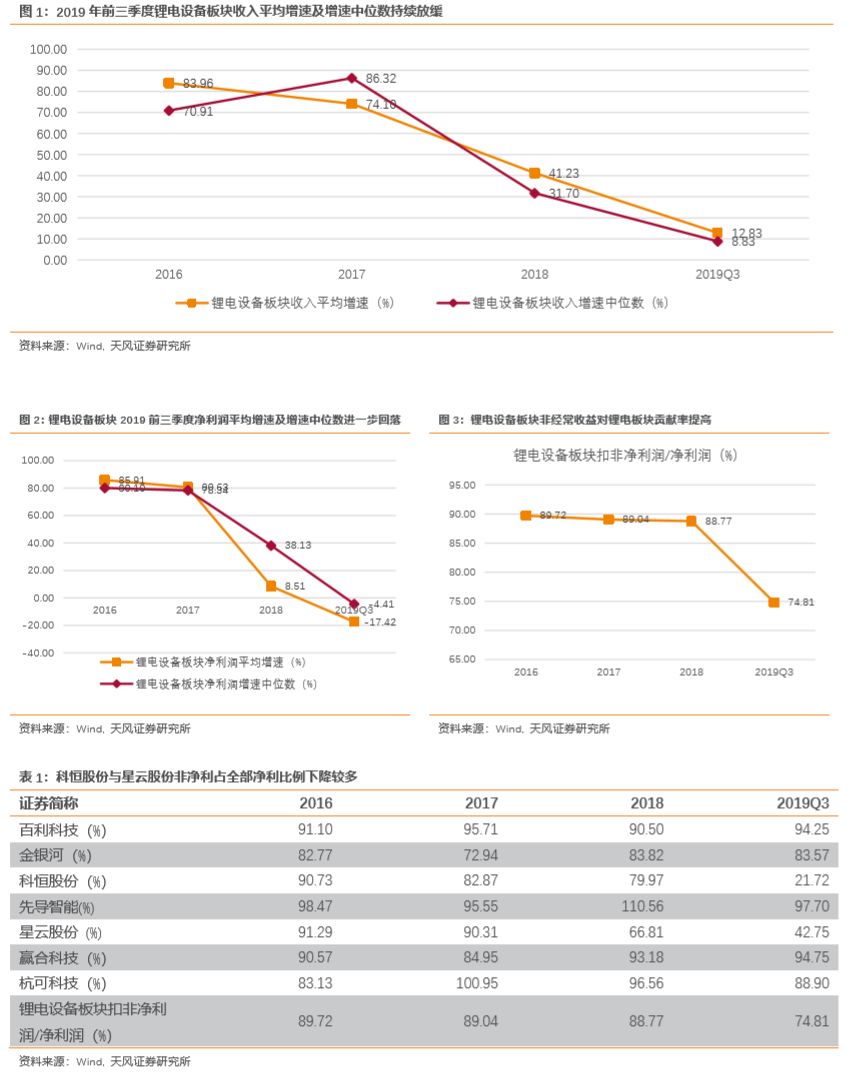

收入增速:2019年前三季度行业收入增速平均为12.83%,中位数为8.83%,相对于2016-2018年的高速增长继续放缓。

利润增速:前三季度归母净利润增速平均为-17.42%,中位数为4.41%,相较于2016-2018年增速进一步回落。非经常收益对锂电板块贡献率提高,导致锂电设备板块扣非净利占全部净利比例从2018年的88.77%下降至74.81%,下降较多的主要为科恒股份与星云股份,扣非净利占比分别从2018年的79.97%、66.81%下降至21.79%、42.75%。

1.2. 资本回报及杜邦分析:板块 ROE 及 ROIC 有所下滑,盈利能力下降为主因

ROE 及 ROIC:

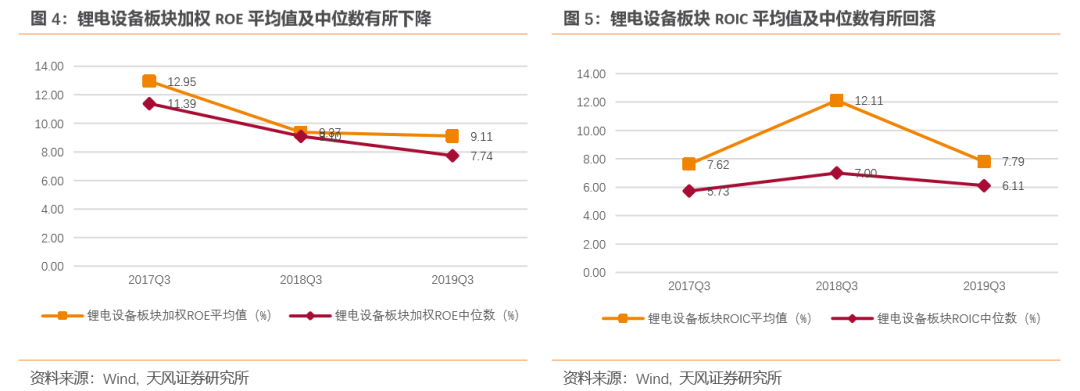

行业加权ROE 平均值同比 2018Q3 有所下降,中位数从 9.10%下降至 7.74%,平均值从9.37%微降至9.11%,但相对于2018年降幅有所收窄。而衡量企业盈利能力的ROIC也有所回落(均值受杭可上市影响较大),中位数从 7%下滑至 6.11%。

板块ROE下滑的主要原因为板块盈利能力有所下滑。

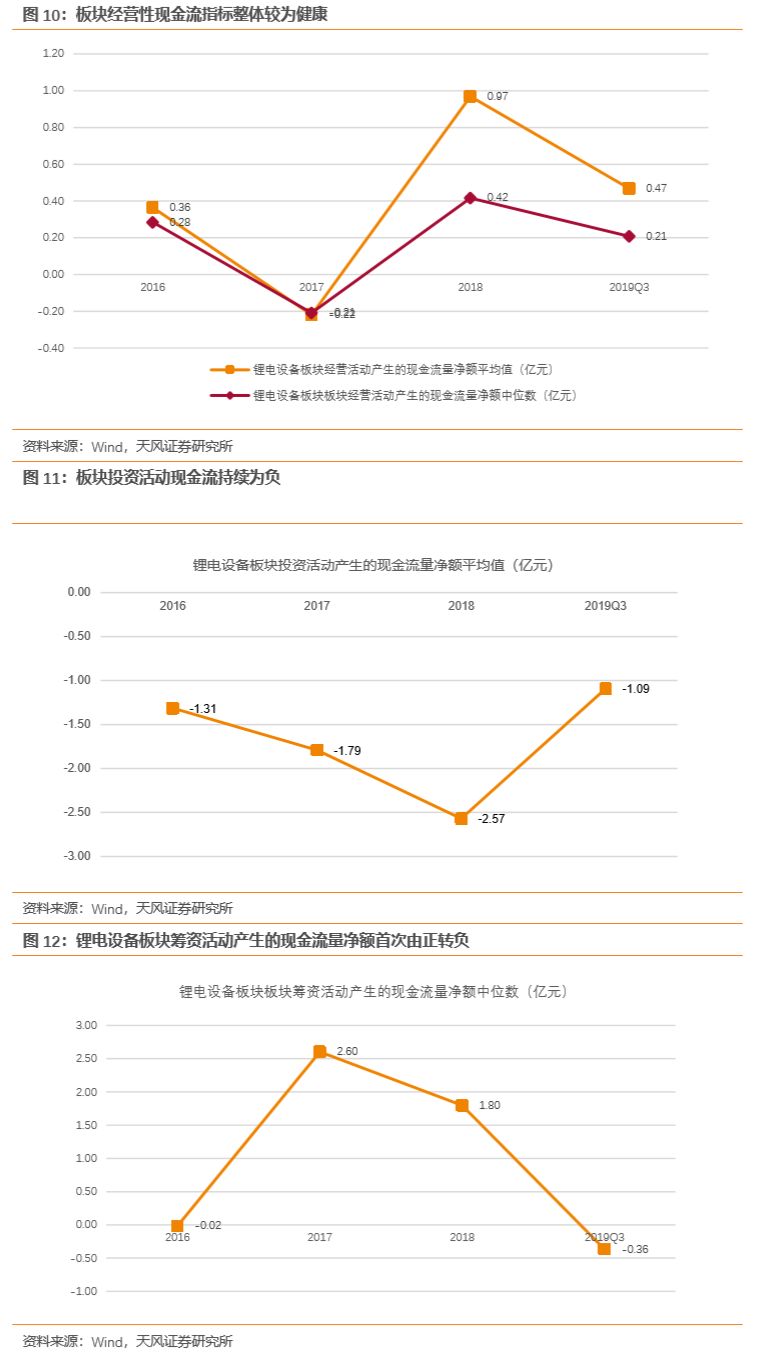

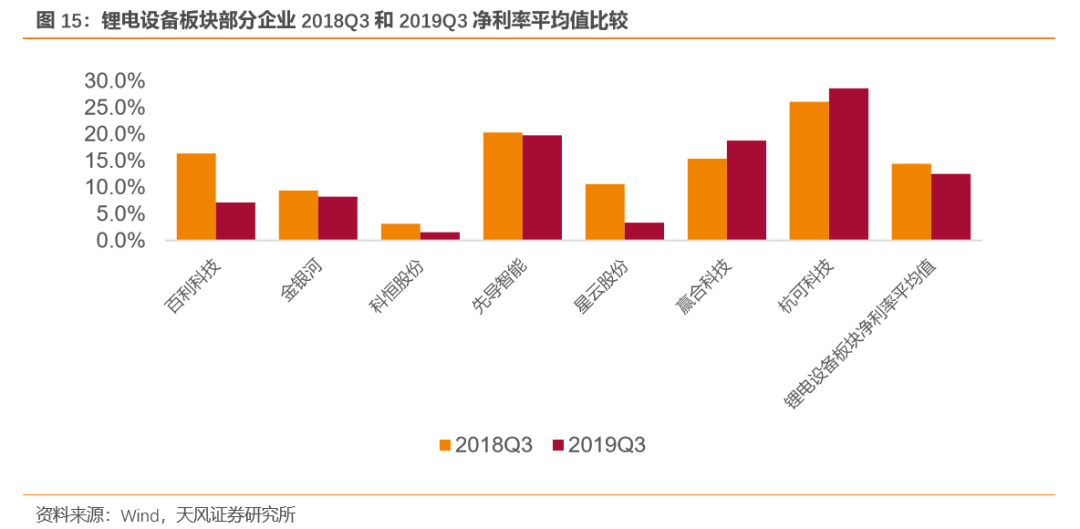

从杜邦分析要素来看,锂电设备公司总资产周转率相较于2017-2018年从0.58微降至0.54,整体周转速度维持稳定;权益乘数平均值从2018Q3的2.21微降至2.18,对杠杆的运用程度整体未发生明显变化,而板块毛利率与净利率相较于2018Q3下降较快,2019Q3毛利率从36.78%下降至33.87%,净利率从16.59%下降至12.82%。

1.3. 现金流:

经营性现金净流入仍为正,锂电设备公司收敛扩张速度

从三大现金流来看,锂电设备公司在行业低谷期一定程度上加强了风险管理。

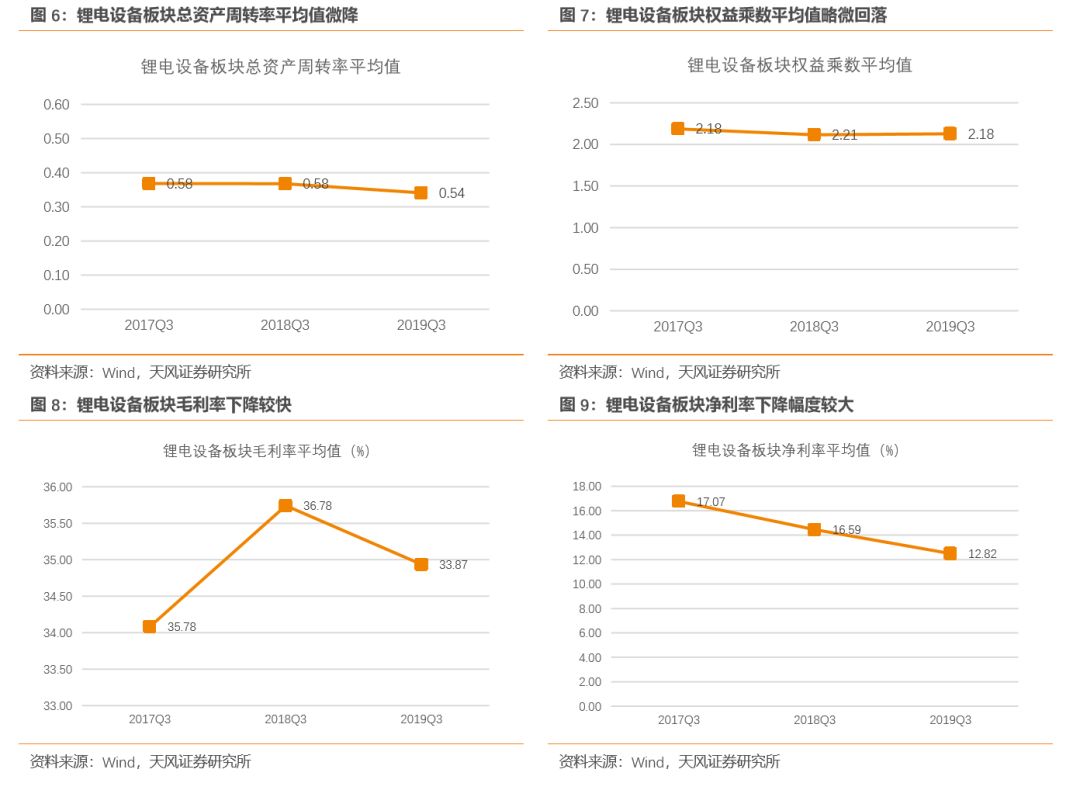

经营性现金流:

行业经营性现金流在经历了2017年的净流出之后,2018、2019Q3持续为正流入。部分锂电设备公司加强对下游回款的催收,降低对于供应商的现金支付比例,从而提高了其收益质量。2019Q3板块净现金流入虽相较于2018全年有所下滑,但考虑到Q4是电动车产业链回款的季度高峰期,我们认为板块经营性现金流指标整体较为健康。

投资活动现金流:

板块投资活动现金流持续为负,2018年现金流出额平均值达到了2.57亿元,为2016年以来的最高水平,2019Q3该数值收敛至1.09亿元。该指标一定程度上反映了锂电设备公司的投资意愿,意味着资本开支对现金流占用减少。

筹资活动现金流:

本期筹资活动现金流首次由2017-2018年的正值转为负值,平均值为-0.36亿元,而2017-2018年分别净流入2.60、1.80亿元。筹资净流量的减少,一方面可能是由于国家信贷政策一直偏紧,而板块内大部分公司均为民企背景、融资能力受限,另一方面,也可能是由于公司主动减少了对外融资,以降低后续的偿债压力。

整体而言,锂电设备公司维持经营性现金流为正流入、减少投资活动及筹资活动,反映出公司对于企业现金流管理的重视,以积极应对行业后续变化。

1.4. 前瞻指标:

存货及预收款皆呈现触底回升,但整体未见重大变化

行业两大前瞻指标存货及预收款本期均企稳回升。

其中,企业存货平均值从2018年的7.30亿元上升至7.89亿元,预收款平均值从2018年的3.91亿元上升至4.00亿元。

考虑到板块毛利率整体呈现下降(即营业成本占比上升),而存货计量方式是遵循成本或可变现净值孰低原则,我们认为存货的小幅度上升难以代表行业整体订单水平回升。

1.5. 行业洗牌期结构分化,马太效应强化

我们选择ROE及预收款两项指标来观察行业分化情况。

首先是ROE,该指标相对而言更能够反应企业的综合经营能力。杭可科技、赢合科技在2019Q3取得ROE同向上升,主要系净利率本期有所上升,而先导继续维持前三季度接近20%的高ROE水平。其余公司ROE水平均有较为明显的下滑。

其次为预收款,衡量公司新接订单情况,一定程度上反映订单流向。先导与杭可科技账目预收款位列行业前两位,2019Q3预收款分别为12.51亿元及7.16亿元,占比样本总体预收款的比例分别高达44.71%、7.59%。并且,根据先导近期的可转债回复,2019年6月末,公司合并报表发出商品的金额为15.33亿元,该部分发出商品已收到的货款金额为16.15亿元,意味着实际预收款高于账目水平(这主要是由于在会计实务中可能用部分预收款抵消相同客户的应收款项)。

2. 海外锂电设备厂商:

盈利能力普遍弱于国内企业,前段设备发展优于中段,海外扩张为重要成长路径

2.1. PNT

:

韩国前段设备龙头,订单饱满,业务向欧洲市场扩张

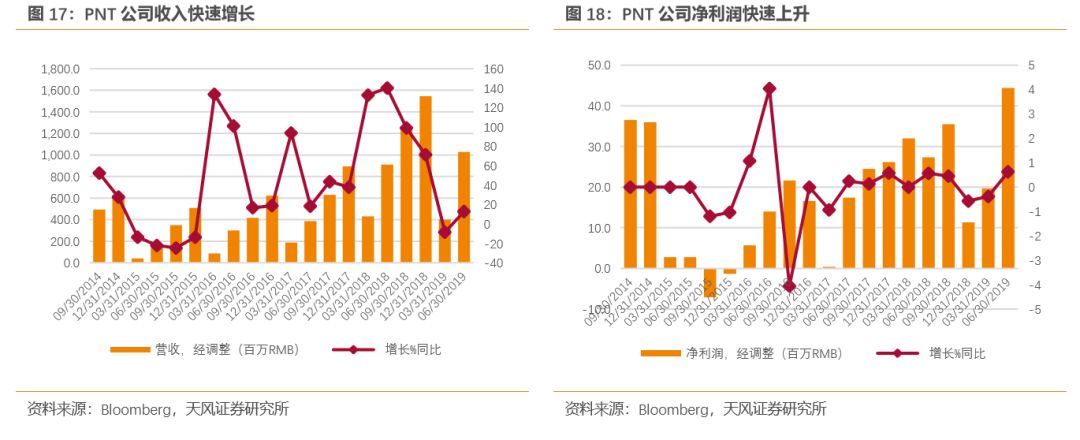

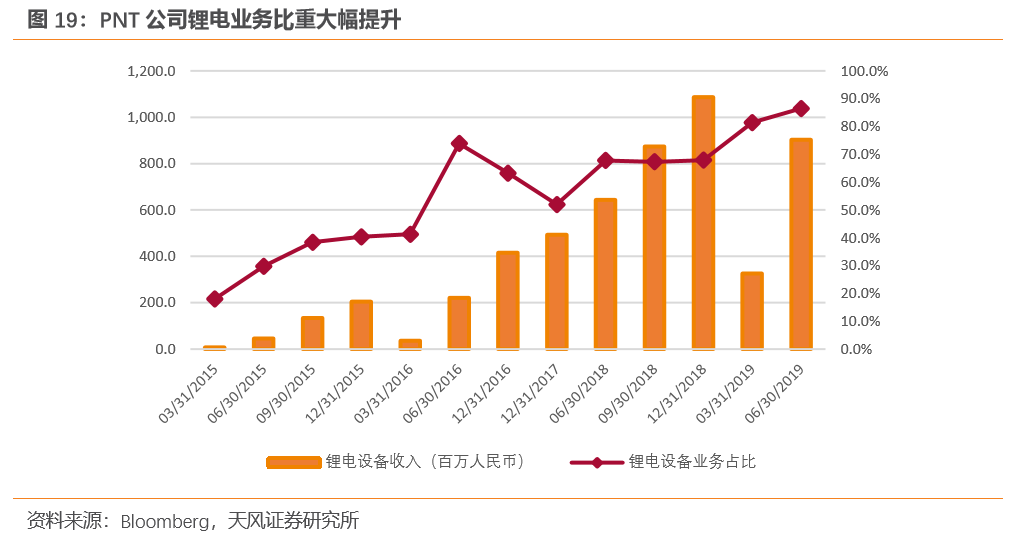

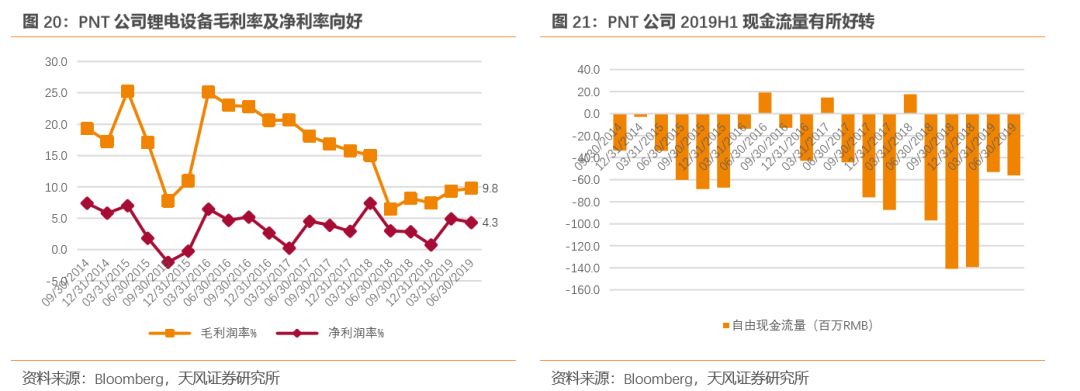

韩国PNT(People and Technology)公司成立2003年,公司主营锂电池涂布、光学用涂布及LCD涂布设备等,也同时研发生产分条机、收卷机等前段设备。公司客户不仅包含三星、LG等韩国本土厂商,也包括比亚迪这样的中国厂商。2015年以来,公司经历快速增长,收入从2015年的5.07亿元成长至2018年的15.44亿元,利润从负数增长为2018年的3550万元。

公司2019H1收入达到10.28亿元,利润达到4440万元,同比增速分别为12.8%、62.5%。锂电设备为驱动公司增长的主要业务,锂电业务占比从2015年的38.4%提高到2019年半年度的86.5%。

2019年公司毛利率与净利率水平向好,但整体处于较低水平。

此前,公司虽然收入体量不断扩大,但盈利能力持续下降,2015-2018H1,毛利率从25%下降至6.4%,净利率均值仅为3.4%。2018H1开始公司毛利率逐步回升,到2019H1毛利率净利率回升至9.8%左右,净利率约为4.3%。尽管盈利能力有所提升,但低于国内绝大部分锂电设备公司,这可能与韩国当地生产成本高昂有关。

PNT公司常年面临紧张的经营性现金流,2019H1有所好转。

2015年以来,公司经营性现金流仅在三个季度表现为净流入,其余均为负值,2018年现金流恶化严重,一度负流出高达1.4亿元人民币,到2019年H1有所好转。尽管海外客户付款条件可能由于国内电池厂商,但公司生产成本过高、导致对于现金占用比例过高。

PNT拿单实力较强。

2019Q1在手订单达到历史最高水平,约为3.34亿美元,锂电设备订单占比约为62%。这与公司进行积极海外拓展关系密切,2018年之前,韩国与中国为其主要市场,但韩国本土业务占比不断提升,到2019H1,PNT又接连开拓欧洲及美国等市场,全球化业务布局令其逆势斩获更多订单。

2.2.平野:

日本涂布机龙头,订单维持稳健增长

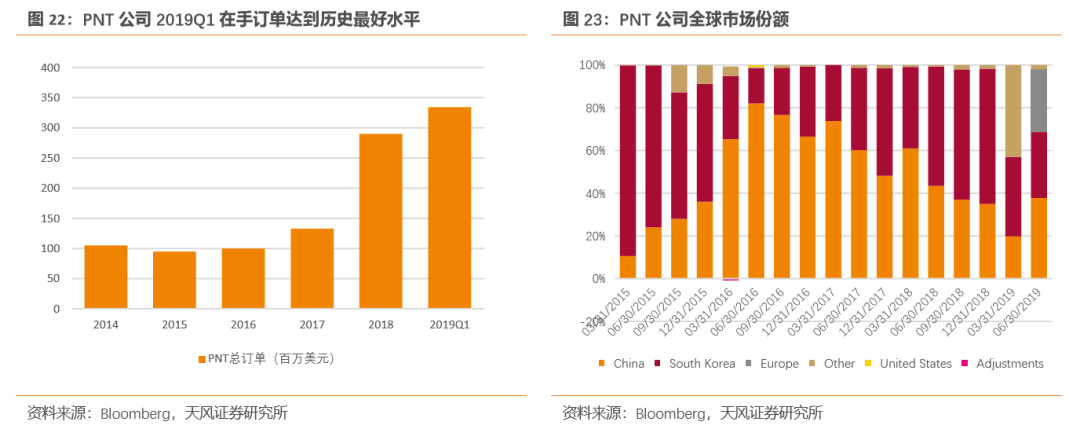

平野系日本涂布机龙头企业

,创立于1935年,经多年发展,公司已成为知名薄膜流延设备、涂布设备以及印染设备龙头,产品覆盖面交广,包括柔性印刷电路板涂布设备、刚性印刷电路板涂布设备、光学薄膜设备、锂电池电池涂布设备等,业务广泛分布于日本、中国、北美等地区。

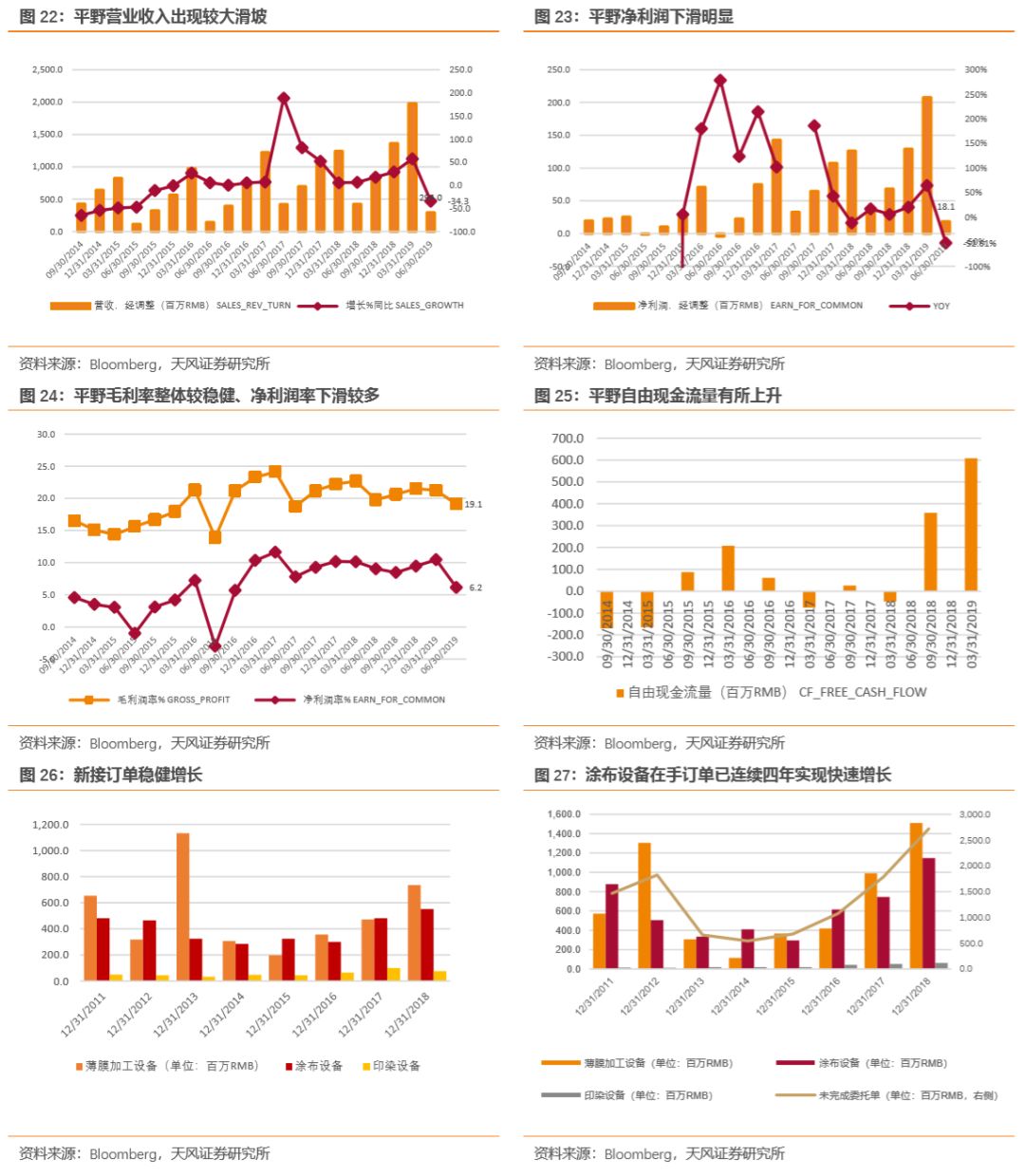

2019一季度(由于公司0331为财报日,因而0630为其一季报),公司收入为2.94亿人民币,同比降34.3%,净利润仅为1810万元,同比降50%,相较于2018年的优秀业绩表现出现较大滑坡。本期公司毛利率、净利率分别为19.1%、6.2%,毛利率整体较为稳健,净利率下滑较多。

尽管公司一季报表现较为疲弱(可能与确认节奏有关),但从订单情况来看,新接订单与在手订单均稳健增长。

公司最新一期报表显示,涂布机新增订单约为5.51亿人民币,同比增14.6%,在手订单为11.47亿人民币,同比增53.95%。公司实现涂布设备的多应用布局,涂布

设备在手订单已连续四年实现快速增长。

2.3. CKD

:

日本卷绕机龙头,但增速低迷,近5年来订单未有重大突破

日本CKD成立于1943年,是日本自动化机械的百年老店之一,其产品主要分为自动控制元件以及自动化机械设备,其中自动机械设备主要包括锂离子电池用卷绕机、三维焊锡印刷检查机、食品/药品用自动包装系统等等,而自动控制元件产品包括气动控制元件、驱动元件、流体控制元件等等。

CKD业务范围遍布亚洲、欧洲和北美等地区,且在海外设有数十个生产基地/营销点。

从公司近几年的业绩来看,公司整体成长性较弱。

2014年年报显示公司主营收入为47.22亿元,到2018年财报70.05亿元,期间复合增速为8.21%,而2014年归母净利为3.40亿元,到2018年财报仅为2.90亿元,甚至有所下滑。

公司盈利能力从2017年开始有所恶化。

2017年一季报公司毛利率达到五年来最高的33.31%,此后持续下滑至2019年一季报的24.2%,净利率则从7.83%一路下滑至0.93%,这可能与市场竞争激烈程度提高有关。与此同时,公司经营性现金流持续下滑,2018H1转负,到2018年年报净流出1.37亿元。

公司近年来对于自动化设备业务并未展现出明显的扩张野心。

公司自动化机械业务近年来占整体业务比例有所下降,2015年占比约为15.9%,到2018年该比例下降至13.1%。

与此同时,公司跨地域扩张速度也相对较慢。

公司2016年年报显示,当年对中国市场实现一定收入,占总体收入的比例约为10.6%,然而这一比例到2018年年报仅上升为11.3%,公司在日本/中国外的市场销售占比基本没有提升。

公司自动化设备订单近年来呈现波动状态,并未见明显增长。