1. 本周回顾和投资观点

本周市场综述:

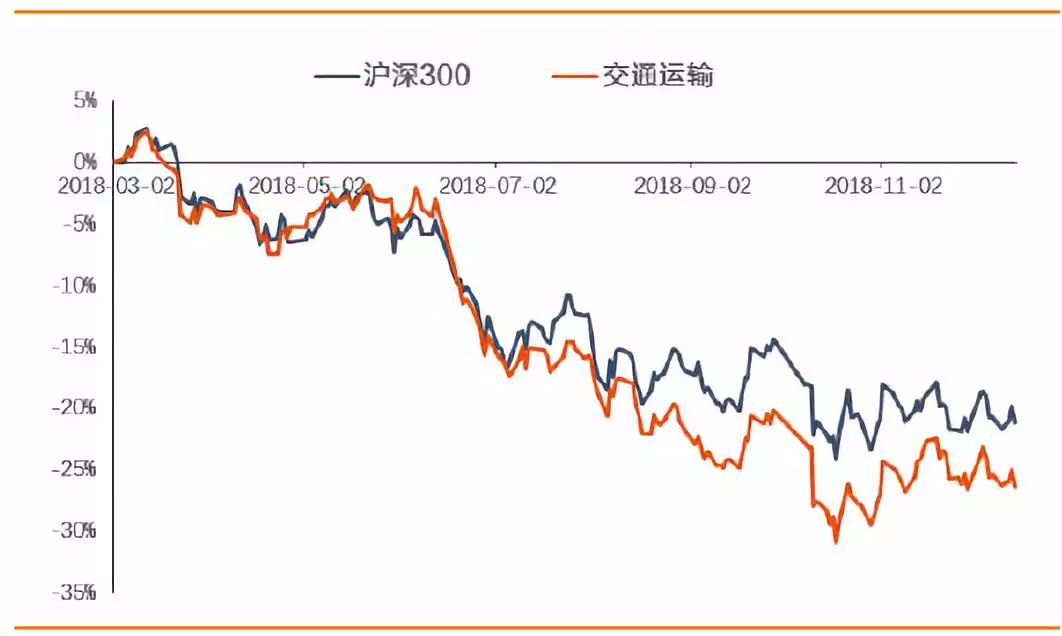

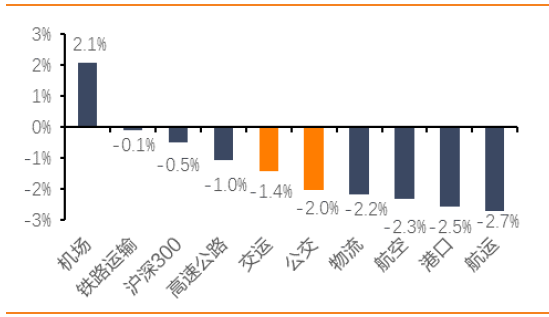

本周A股先扬后抑,上证综指报收于2593.7,环比跌0.5%;深证综指报收于7629.6,跌1.3%;沪深300指报收于3165.9,跌0.5%;创业板指报收于1310.5,跌2.3%;申万交运指数报收于2099.3,跌1.4%。交运行业子板块涨跌不一,其中机场板块涨幅最大(2.1%),航运板块跌幅最大(-2.7%)。本周交运板块涨幅前三为密尔克卫(10.0%)、普路通(6.4%)、深高速(4.2%);跌幅前三为北部湾港(-12.9%)、飞马国际(-12.2%)、五洲交通(-10.2%)。

航空机场板块:

航空板块,

三大航及海航、吉祥披露11月运营数据,整体ASK增速平稳,但因去年同期十九大召开后公商务活动频繁产生高基数,RPK、客运量增速均有所放缓,客座率同比有一定下滑,其中国南东海分别下降1.8、1.8、0.5、2.3pct(去年11月民航客座率同比升1.3pct)。近期国航、东航再度于京沪线提价,票价改革进展顺利,我们认为在民航中期仍控制供给增量,运价改革持续推进的基础上,短期需求冲击影响消退后,民航运量仍可保持较快增长,运价仍将回归正轨。当前油价汇率压力显著减轻,继续看好行业前景,推荐三大航,关注春秋、吉祥。

机场板块,

得益于宽体机投放及客座率上行,枢纽机场航空性收入仍有一定提升空间;非航收入消费属性更强,具备远期成长性。枢纽机场估值体系已从过去的公用事业属性逐步向消费属性过渡,且现金流健康的防守品种可能更受市场青睐,有望在未来相当长的时间内享受估值溢价,长期推荐上海机场、首都机场股份,关注白云机场,深圳机场。

物流快递板块:

快递板块,

本周国家邮政局公布11月快递业数据,单月业务量完成58.6亿件,同比增长24.4%,业务收入648.3亿元,同比增长14.6%。业务收入与业务量增速差值进一步拉大,综合单价同比去年从11.99元/票下滑至11.06元/票,其中占比最高的异地件7.56元/票(同比-0.43元/票)。同城件7.64元/票(同比-0.53元/票),国际件44.91元/票(同比-13.69元/票),重点城市中金华、深圳、杭州的同比降幅较大。旺季单价下滑的背后,我们认为可能的原因在于竞争、旺季直跑比例较高以及今年的电商结构变化(拼多多占比提升)。投资上,关注增速较快的韵达、发展全面的龙头顺丰。

物流板块,

7月1日起全面禁止不合规车辆运输车通行,当前需持续关注不合规运力是否被加速淘汰出市场,以及整车物流提价的力度是否超预期。我们建议关注建发股份、长久物流。

航运港口板块:

航运板块,

集运市场:

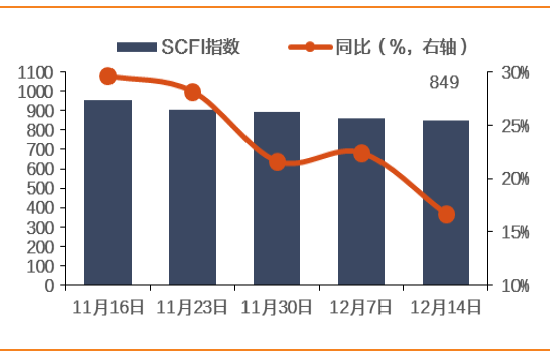

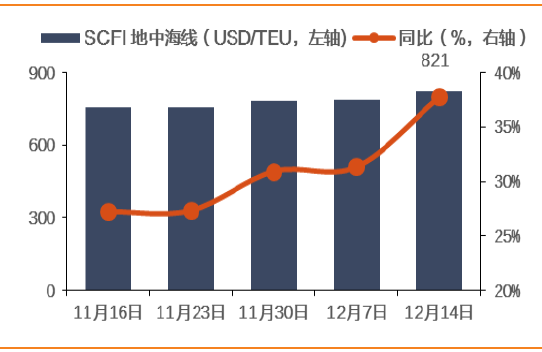

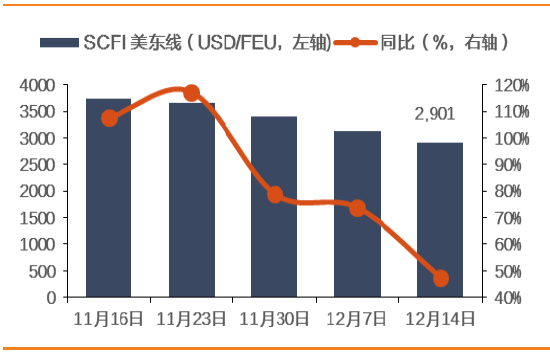

12月14日SCFI环比下跌1.5%至848.7点,连续六周累计跌幅13.1%。欧线止跌反弹,美线继续深度回调。欧线保持平稳增长,上海至欧洲运价环比涨7.5%至832美元/TEU,上海至地中海运价环比涨4.2%至821美元/TEU,舱位利用率维持在95%以上;美线方面,运力过剩叠加需求回落,上海至美西运价环比下跌4.7%至1935美元/FEU,上海至美东运价环比跌7.5%至2901美元/FEU,舱位利用率保持在95%上下,但航商之间分化较大。G20会议后中美发表关税暂停声明,3个月的缓冲期叠加先前出口抢运部分透支后续需求,使得12月以来美线价格出现一定下行调整。我们判断贸易战的持续发酵以及反复波折会成为压制航运板块情绪面的黑天鹅,2019年的运价判断或前低后高。策略方面,当前集运板块总体供需虽有局部改善,但海外宏观特别是贸易摩擦的愈演愈烈,及带来衍生的油价和汇率波动,会给航运带来不确定性和悲观预期。本周中远海控发布股权激励计划,拟向高管和员工定向发行2.18亿股,行权价格4.1元,我们认为员工股权激励将有望绑定管理人员与股东利益,当前定增发行在即,股权激励或将引导投资者的预期修复。

油运市场:

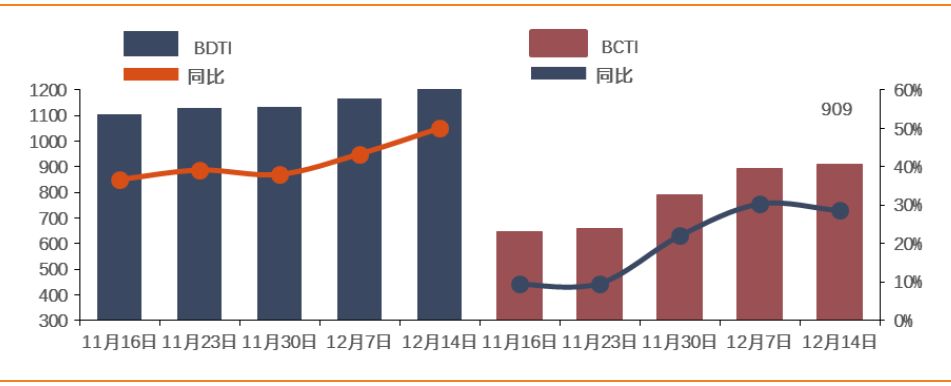

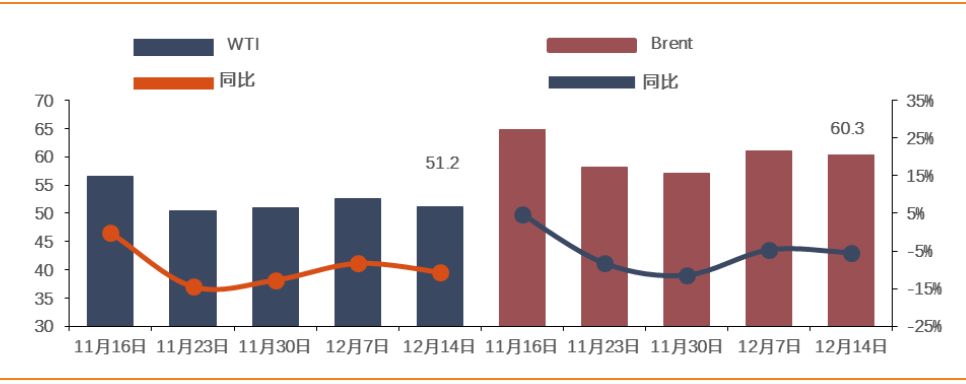

12月14日油运价格BDTI为1223,环比涨4.8%,BCTI为909,环比涨1.7%。本周布油小幅波动,最终收于60.25美金/桶。受减产预期影响,油运市场VLCC TD3自10月以来首次出现下跌,本周四VLCC TD3C报46400美金/天,周环比降低15.6%。一四季度为油运旺季,油轮历史上均有跨年度的上涨行情,今年以来VLCC船拆解量大增,净增加为零,明年预计VLCC船运力增速保持低位。当前油运市场核心关注原油价格的变化,伊核制裁下市场拆船量、海上浮仓储油带来的边际变化等多个事件性催化,当前OPEC是否扩产存在一定不确定性;从长期来看,核心关注美油出口瓶颈解决运距增加以及IMO脱硫令对供给端的影响。2018Q4油运运价大概率企稳在盈亏平衡线之上,油运价格上行可能性大于再次下行。建议近期关注中远海能、招商轮船。

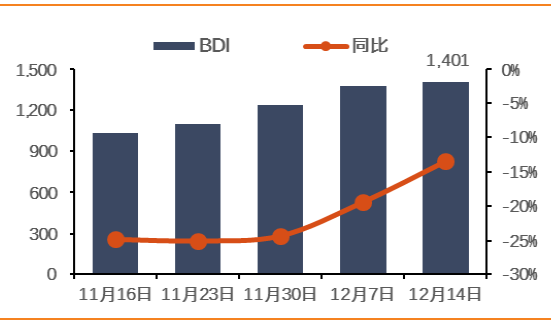

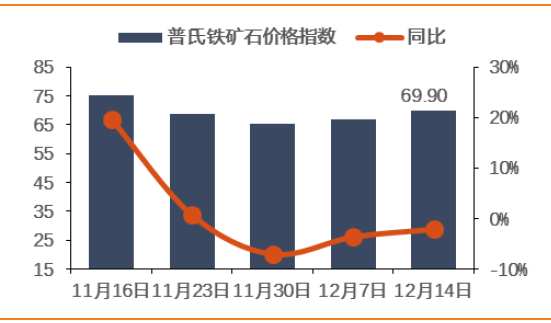

散货市场:

12月14日,BDI先抑后扬,环比上涨2.1%至1401。近一个月受此前多重因素叠加,干散货运价指数暴跌,本周BDI开始处于横盘调整,一方面是中美贸易谈判下美豆进口有望重启,另一方面或与澳洲列车脱轨后铁矿石出运恢复正常有关。从中期的角度,受VLOC矿砂新船陆续交付影响,并不利于航运业的复苏。我们认为从长周期的角度,未来三年国际干散货运输板块处于底部盘整阶段。

港口板块,

营口港集团完成债转股,港航发展持股比例将至45.93%。辽宁东北亚港航发展有限公司注册资本已完成增至1.99亿,且更名辽宁港口集团有限公司。作为本轮港口整合过程中出现的第三家省级港口平台,招商局的入主有望带动东北亚港航对辽宁省港口资源整合、一体化运作进入实质性落地机遇期。当前北方港口资源平台建设整合已进入加速阶段,港口企业改革、整合、引入战略合作伙伴可能成为投资热点,中日韩自贸区进程或能提速。且随着国家对债转股政策的大力推进,债转股方案在港口层面执行存在可能。三重投资机会下,建议关注营口港、大连港、锦州港。港口行业面临国际以及中美贸易摩擦,叠加国家降低物流成本的政策导向,我们认为板块投资机会更多来自业绩确定性增长以及长期受益于环保压力下“公转铁”新增货量的低估值标的,长期看好上港集团,关注日照港、唐山港。

铁路公路板块:

铁路板块,

上周中国铁路总公司已经通过核准更名为中国国家铁路集团有限公司铁路,继续强化铁路系统改革的预期,投资上我们选择基本面改善+国企改革的公司,继续推荐:广深铁路在股价大幅调整之后,PB估值低至0.78处于历史低位,公司地处广深地区,土地价值高,土地价值释放循序渐进;铁龙物流:今年继续受益于公转铁、沙鲅线有望量价齐升释放业绩弹性,另外公司运营铁路特种集装箱业务,业务拓展空间巨大,2018年业绩估值21倍;大秦铁路为高股息率品种,业绩稳健,战略地位重要。

公路板块,

本周以来多省份探索高速公路降费,积极推进取消省界收费站。8月交通运输部曾通报试点取消高速公路省界收费站情况。我们认为降低通行费收益可能会带来收费期延长,当前省界收费站取消将能够带来通行效率的提升;策略方面,自下而上精选股息稳定、估值合理的标的,建议关注粤高速A、宁沪高速、深高速。

投资建议:

推荐上海机场、中国国航、南方航空、东方航空、大秦铁路,关注中远海能和招商轮船。

风险提示:

宏观经济超预期下滑;国企改革不及预期;航空票价不及预期;快递行业竞争格局恶化。

图1:交运板块表现(2018年3月02日以来)

数据来源:WIND,天风证券研究所

图2:

交运各子板块表现(2018.12.10-12.14)

数据来源:WIND,天风证券研究所

表1:

交运板块领涨公司

|

本周收盘价(元)

|

周涨幅

|

月涨幅

|

年涨幅

|

|

本周交运板块领涨个股

|

|

密尔克卫

|

30.7

|

10.0%

|

12.2%

|

88.9%

|

|

普路通

|

8.9

|

6.4%

|

-2.1%

|

-37.0%

|

|

深高速

|

8.9

|

4.2%

|

7.2%

|

2.7%

|

|

盐田港

|

5.4

|

3.5%

|

7.4%

|

-29.9%

|

|

华铁股份

|

5.2

|

2.8%

|

22.0%

|

-36.9%

|

|

12月交运板块领涨股

|

|

华铁股份

|

5.2

|

2.8%

|

22.0%

|

-36.9%

|

|

密尔克卫

|

30.7

|

10.0%

|

12.2%

|

88.9%

|

|

恒基达鑫

|

5.9

|

-2.2%

|

9.0%

|

-20.4%

|

|

盐田港

|

5.4

|

3.5%

|

7.4%

|

-29.9%

|

|

深高速

|

8.9

|

4.2%

|

7.2%

|

2.7%

|

|

18年交运板块领涨股

|

|

德邦股份

|

18.3

|

-0.6%

|

-0.7%

|

164.2%

|

|

密尔克卫

|

30.7

|

10.0%

|

12.2%

|

88.9%

|

|

上海雅仕

|

20.1

|

1.9%

|

1.2%

|

33.7%

|

|

外运发展

|

21.0

|

0.3%

|

-5.7%

|

25.1%

|

|

上海机场

|

51.2

|

2.6%

|

2.3%

|

15.0%

|

数据来源:WIND,天风证券研究所

2. 本周

重大

事件

2.1. 本周重大事件

表2:

重大事件回顾

(2018年12月10日-2018年12月14日)

|

细分行业

|

重大事件

|

|

航运

|

中远海特(600428.SH)11月经营数据:运量145.69万吨,同比增长17.6%;周转量716.53万千吨海里,同比增长3.6%。营运率99.1%,同比增长1.1%;航行率57.7%,同比减少0.3%;载重率56.3%,同比增长15.6%。燃油单耗3.74千克/千吨海里,同比增长0.3%。

|

|

物流

|

外运发展(600270.SH)公司股票自2018年12月13日起开始连续停牌,直至公司退市,不再复牌。

万林股份(603117.SH) 证券简称将于2018年12月18日起由“万林股份”变更为“万林物流”,证券代码“603117”保持不变。

圆通速递(600233.SH)可转换公司债券“圆通转债”公告上市,总发行金额36.5亿元,向原股东优先配售14.36亿元占本次发行总量的39.34%,期限为六年,债券利率分别为第一年0.5%、第二年0.8%、第三年1.0%、第四年1.5%、第五年1.8%、第六年2.0%。

|

|

港口

|

珠海港(000507.SZ)公告公司全资子公司珠海港物流续签与珠海可口可乐饮料有限公司开展日常购销合作业务,预计年日常购销交易税后总金额约为人民币2亿元。合作有效期至2021年12月31日。

锦州港(600190.SH)拟向辽西投资发展有限公司出售所持有的15万吨级外航道工程资产,辽西发展以现金4.20亿元作为对价。

营口港(600317.SH)董事长李和忠申请辞去公司第六届董事会董事长、董事、战略委员会召集人职务,同时不再担任公司法定代表人。

北部港湾(000582.SZ)控股股东广西北部湾国际港务集团有限公司提议回购股份资金总额不低于 1.5亿元,不高于3亿元,回购价格不高于10元/股,期限不超过6个月。

|

|

高速公路

|

赣粤高速(600269.SH)11月车辆通行服务营运收入数据:车辆通行服务收入2.53亿元,与去年同期相比下降11.58%;2018年1-11月份车辆通行服务收入累计29.10亿元,与去年同期相比增长1.31%。

|

|

航空

|

海航控股(600221.SH)1、拟以11.34亿元收购天津创鑫持有的天津航空8.55%股权,交易完成后,将持有天津航空95.82%股权。2、拟以6.96亿元购买航空集团持有的天羽飞训100.00%股权。3、拟以15.65亿元收购嘉兴兴晟持有的新华航空12.18%股权,交易完成后,将持有新华航空73.92%股权。4、控股子公司新华航空拟以6.81元/股向海航酒控出售其持有的燕京饭店35%的股权,交易金额为2.69亿元,交易完成后,将不再持有燕京饭店股权。5、公司与控股子公司山西航空分别拟向海航旅游出售一架自有B787飞机、B737飞机,交易金额共计10.35亿元。

南方航空(600029.SH)公布11月主要运营数据:客运运力投入同比上升12.21%,旅客周转量同比上升9.83%,客座率为80.56%,同比下降1.7%,货运运力投入同比上升9.66%,货邮周转量同比上升1.95%,货邮载运率同比下降4.03%。

中国国航(601111.SH)公布11月主要运营数据:客运运力投入同比上升7.3%,旅客周转量同比上升5.0%,客座率为79.6%,同比下降1.8%;货运运力投入同比上升3.1%,货邮周转量同比上升2.1%;货运载运率同比下降0.5%。

东方航空(600115.SH)公布11月主要运营数据:客运运力投入同比上升9.42%,客座率为80.42%,同比下降0.5%;货运运力投入同比上升10.63%,货邮周转量同比上升7.25%,货邮载运率同比下降5.25%。

海航控股(600221.SH)公布11月主要运营数据:客运运力投入同比上升13.87%,旅客周转量同比上升10.70%,客座率为80.99%,同比下降2.31%,货运运力投入同比上升12.12%,货邮周转量同比上升11.53%,货邮载运率同比上升0.52%。

吉祥航空(603885.SH)1.公布11月主要运营数据:客运运力投入同比上升8.21%,旅客周转量同比上升7.86%,客座率同比下降0.27%,货运运力投入同比上升8.78%,货邮周转量同比上升12.08%,货邮载运率同比上升0.8%。2.拟为中航鑫港对淘旅行、均瑶国旅的保证担保分别提供反担保,额度均不超过150万元。

春秋航空(601021.SH)2018年员工持股计划已通过二级市场竞价交易方式累计买入本公司股票82.33万股,占总股本0.09%,成交均价为33.28元/股。

|

|

机场

|

深圳机场(000089.SZ)11月运输生产数据:航空器起降2.95万架次,同比增长2.1%;旅客吞吐量412.45万人次,同比增长4.2%;货邮吞吐量11.07万吨,同比增长3.4%。

|

|

铁路

|

大秦铁路(601006.SH)公告11月大秦线运输生产数据:完成货物运输量3847万吨,同比增加12.26%。日均运量128.23万吨。大秦线日均开行重车86.7列,其中:日均开行2万吨列车65.5列。

|

数据来源:WIND,天风证券研究所

3. 本周行业数据追踪

图3:BDI指数及同比(%)

数据来源:WIND,天风证券研究所

图4:普氏铁矿石价格指数及同比(%)

数据来源:WIND,天风证券研究所

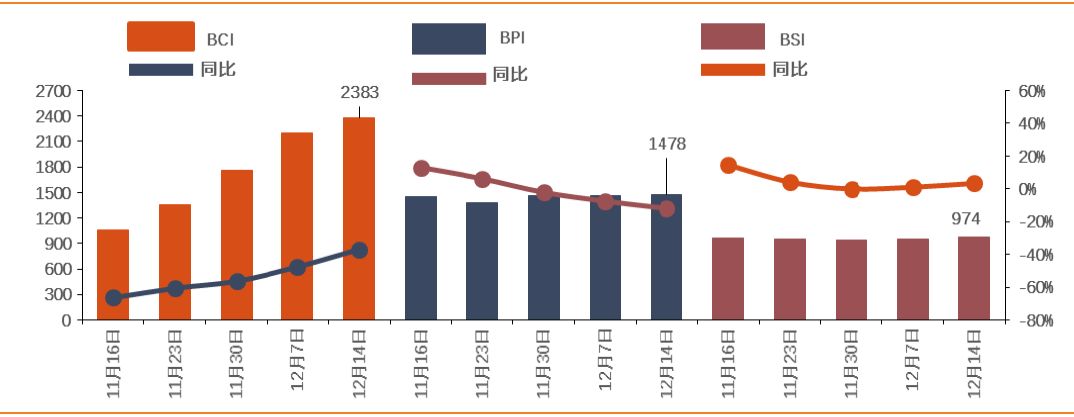

图5:BCI、BPI、BSI指数及同比(%)

数据来源:WIND,天风证券研究所

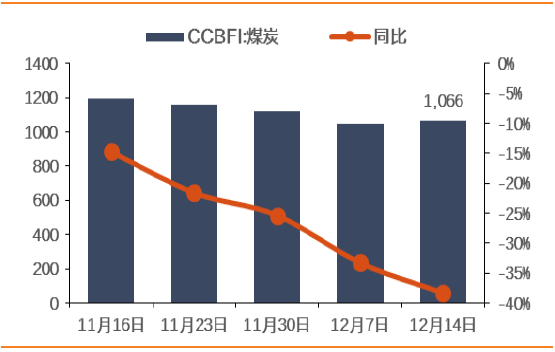

图6:中国沿海散货煤炭运价指数及同比(%)

数据来源:WIND,天风证券研究所

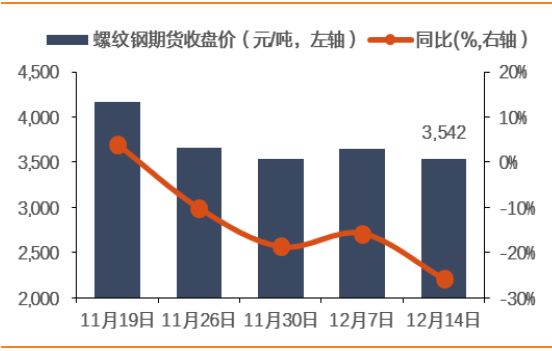

图7:螺纹钢期货收盘价(元/吨)

数据来源:WIND,天风证券研究所

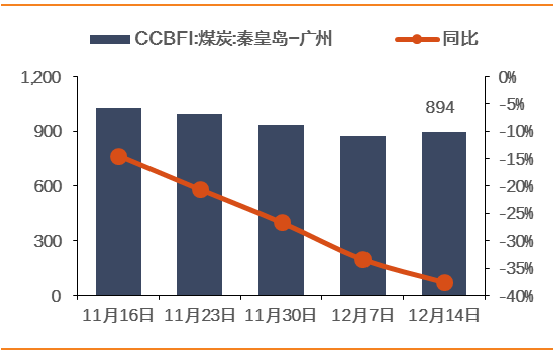

图8:秦皇岛-广州动力煤运价指数及同比(%)

数据来源:WIND,天风证券研究所

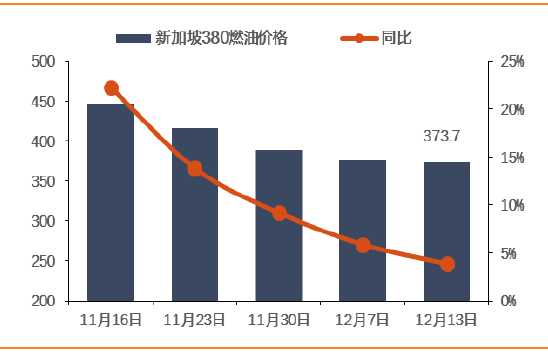

图9:新加坡燃料油价格(美元/吨)及同比(%)

数据来源:WIND,天风证券研究所

图10:油轮运价指数及同比(%)

数据来源:WIND,天风证券研究所

图11:国际原油价格(美元/桶)及同比(%)

数据来源:WIND,天风证券研究所

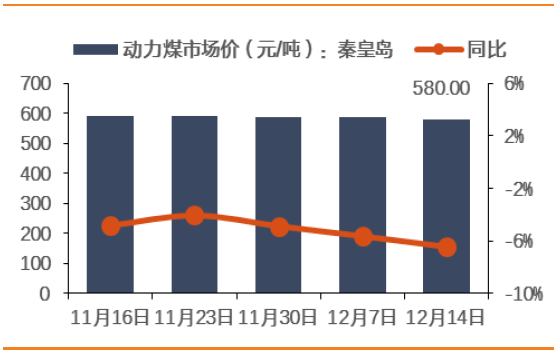

图12:动力煤市场价格(元/吨,秦皇岛)及同比(%)

数据来源:WIND,天风证券研究所

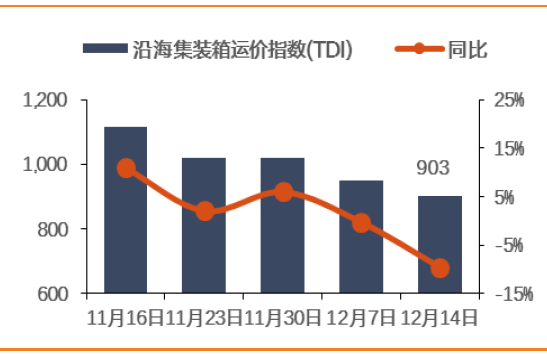

图13:

沿海集装箱运价指数及同比(%)

数据来源:WIND,天风证券研究所

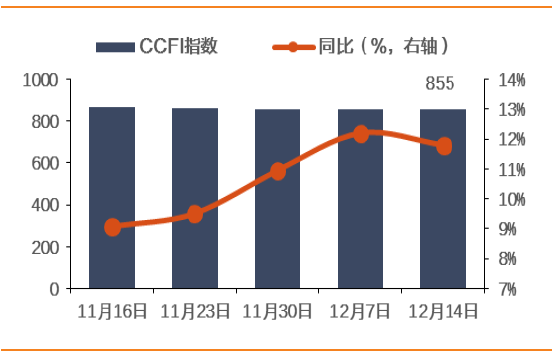

图14:中国出口集装箱运价指数及同比(%)

数据来源:WIND,天风证券研究所

图15:上海出口集装箱运价指数及同比(%)

数据来源:WIND,天风证券研究所

图16:SCFI欧洲航线集装箱运价及同比(%)

数据来源:WIND,天风证券研究所

图17:SCFI地中海航线集装箱运价及同比(%)

数据来源:WIND,天风证券研究所

图18:SCFI美东航线集装箱运价及同比(%)

数据来源:WIND,天风证券研究所

图19:SCFI美西航线集装箱运价及同比(%)

数据来源:WIND,天风证券研究所

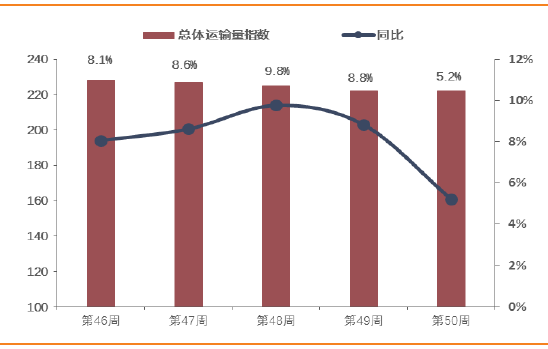

图20:航空总体运输量指数及同比(%)

数据来源:航指数,天风证券研究所

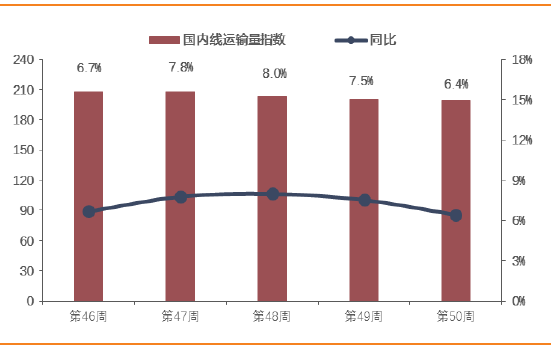

图21:航空国内

线

运输量指数及同比(%)

数据来源:航指数,天风证券研究所

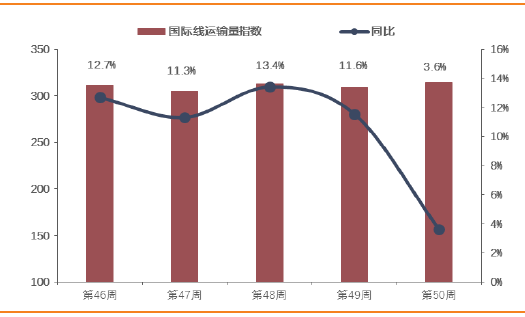

图22:航空国际

线

运输量指数及同比(%)

数据来源:航指数,天风证券研究所

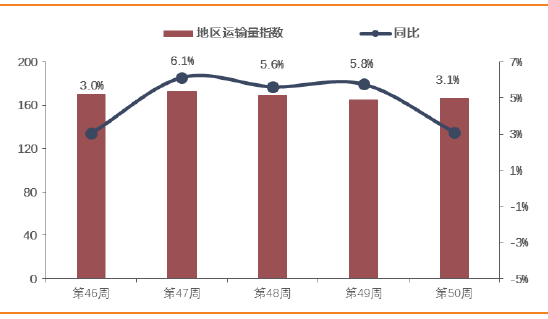

图23:航空地区

线

运输量指数及同比(%)

数据来源:航指数,天风证券研究所

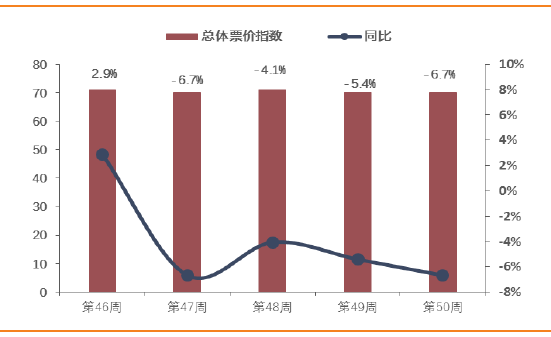

图24:航空总体票价指数及同比(%)

数据来源:航指数,天风证券研究所

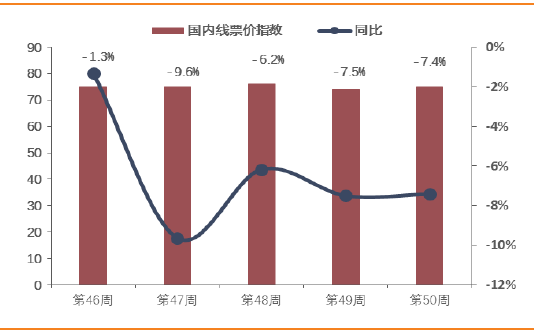

图25:航空国内

线

票价指数及同比(%)

数据来源:航指数,天风证券研究所

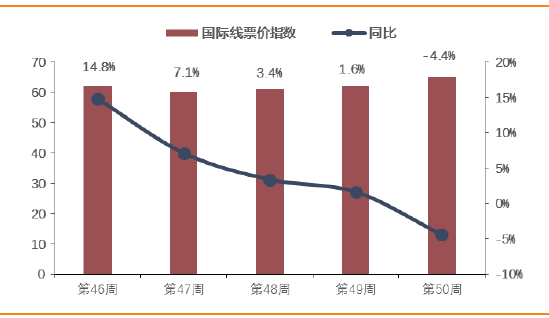

图26:航空国际

线

票价指数及同比(%)

数据来源:航指数,天风证券研究所

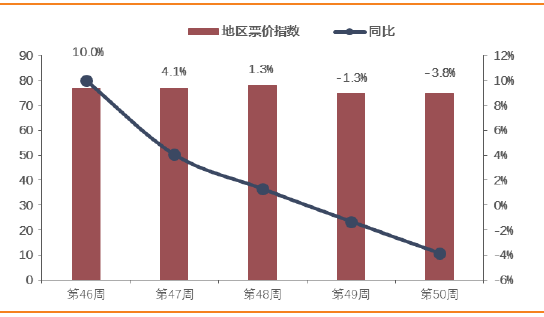

图27:航空国地区

线

票价指数及同比(%)

数据来源:航指数,天风证券研究所

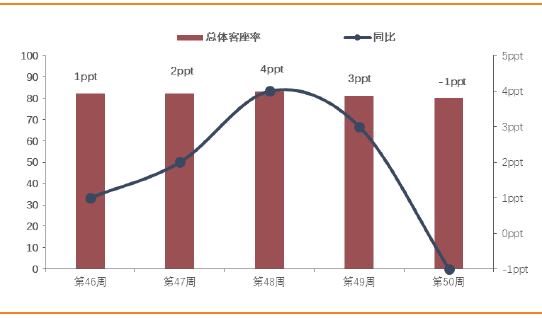

图28:航空总体客座率(%)及同比(ppt)

数据来源:航指数,天风证券研究所

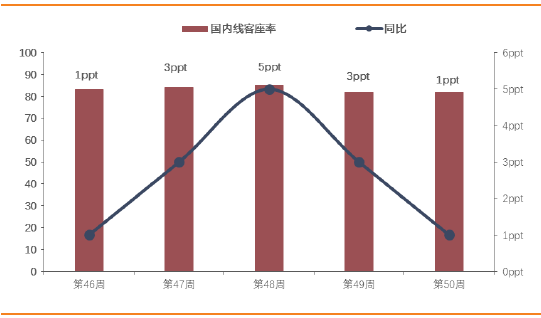

图29:航空国内线客座率(%)及同比(ppt)

数据来源:航指数,天风证券研究所

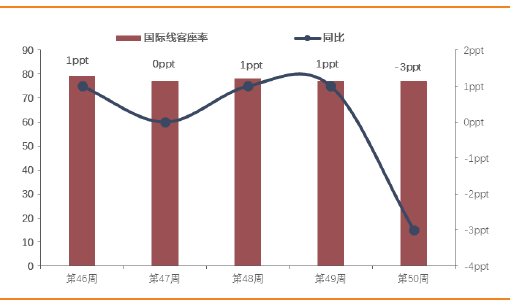

图30:航空国际线客座率(%)及同比(ppt)

数据来源:航指数,天风证券研究所

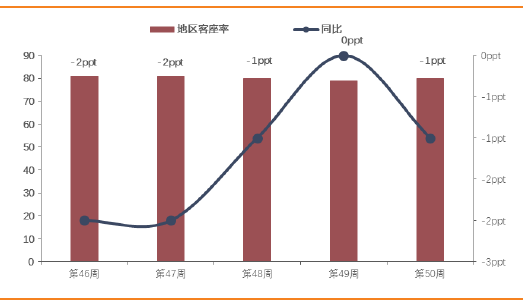

图31:航空地区线客座率(%)及同比(ppt)

数据来源:航指数,天风证券研究所

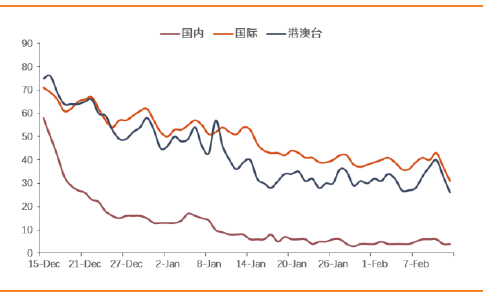

图32:未来60天航空预定饱和度(%)

数据来源:航指数,天风证券研究所

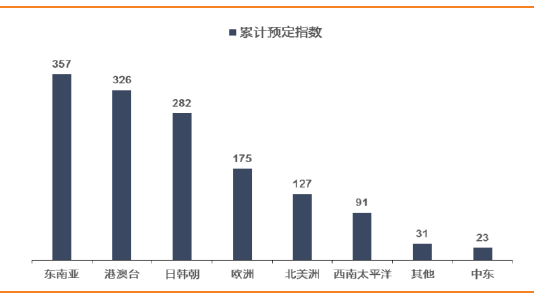

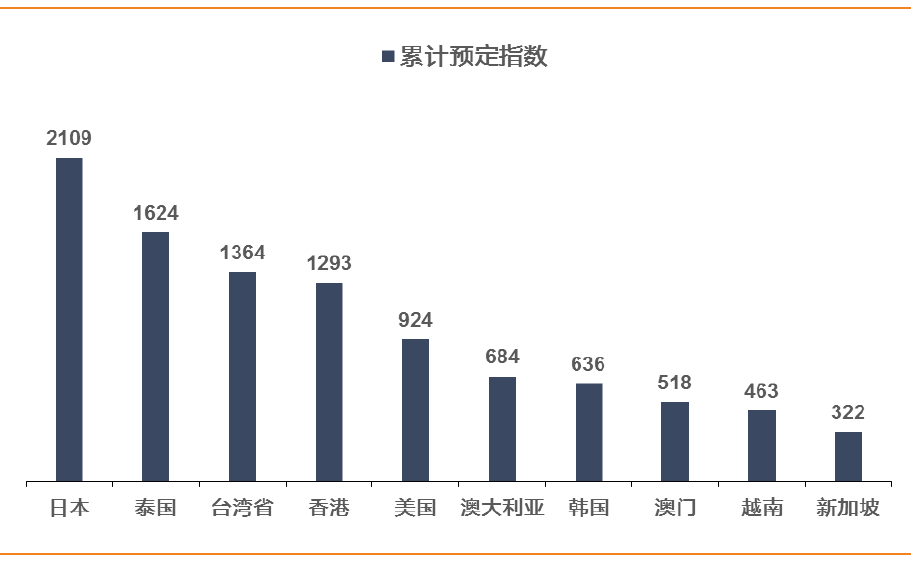

图33:境外热点目的地累计预定指数

数据来源:航指数,天风证券研究所

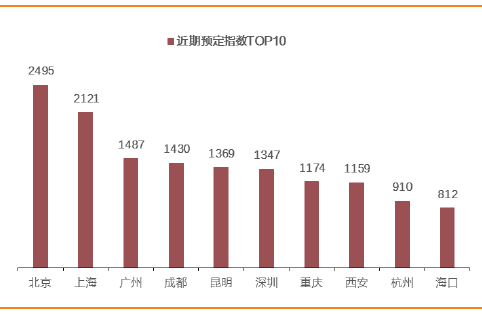

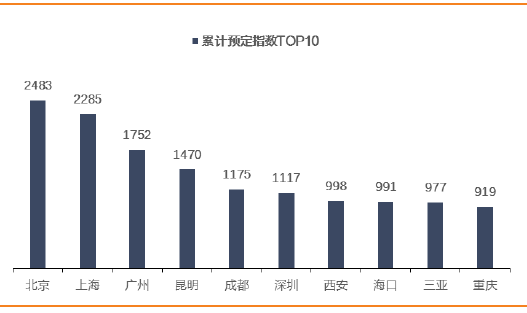

图34:国内热点目的城市近期预定指数---国内线

数据来源:航指数,天风证券研究所

图35:

国内热点目的城市累计预定指数---国内线

数据来源:航指数,天风证券研究所

图36

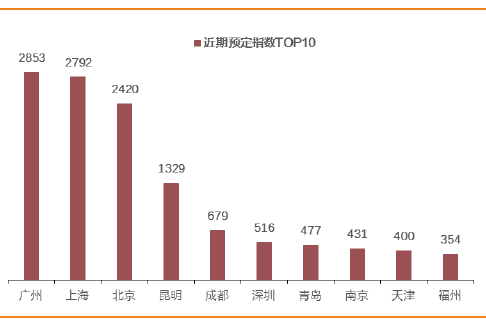

:国内热点目的城市近期预定指数---国际线

数据来源:航指数,天风证券研究所

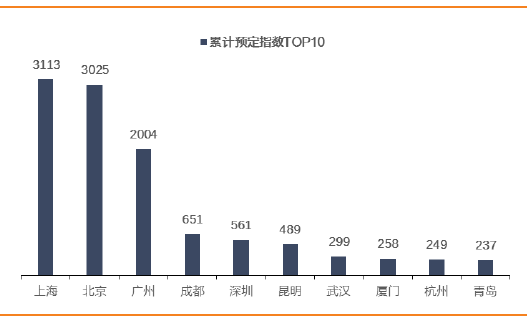

图37:国内热点目的城市累计预定指数---国际线

数据来源:航指数,天风证券研究所

图38:大陆以外热定地区

数据来源:航指数,天风证券研究所

4.

近期交运个股解禁

情况

4.1

.

近期交运个股解禁情况

表3:

近期交运个股解禁情况

|

证券简称

|

解禁日期

|

解禁数量(万股)

|

解禁前流通股数量(万股)

|

流通股占比%

|

解禁后流通股数量(万股)

|

流通股占比%

|

|

韵达股份

|

2018-12-24

|

5,947.66

|

13,937.43

|

10.58

|

19,885.09

|

15.09

|

|

厦门象屿

|

2018-12-31

|

1,991.03

|

213,754.38

|

99.08

|

215,745.41

|

100.00

|

|

上海雅仕

|

2018-12-31

|

3,168.00

|

3,300.00

|

25.00

|

6,468.00

|

49.00

|

|

德邦股份

|

2019-01-16

|

11,765.89

|

10,000.00

|

10.42

|

21,765.89

|

22.67

|

|

中远海特

|

2019-02-04

|

45,620.44

|

169,044.64

|

78.75

|

214,665.08

|

100.00

|

|

嘉友国际

|

2019-02-06

|

420.00

|

2,800.00

|

25.00

|

3,220.00

|

28.75

|

|

春秋航空

|

2019-02-12

|

11,631.77

|

80,014.50

|

87.27

|

91,646.27

|

99.95

|

|

北部湾港

|

2019-02-13

|

97,708.13

|

26,317.52

|

18.98

|

124,025.65

|

89.45

|

|

楚天高速

|

2019-02-22

|

3,530.81

|

149,139.51

|

86.30

|

152,670.32

|

88.35

|

|

华夏航空

|

2019-03-04

|

9,562.52

|

4,050.00

|

10.11

|

13,612.52

|

33.99

|

|

宏川智慧

|

2019-03-28

|

3,753.63

|

6,083.00

|

25.00

|

9,836.63

|

40.43

|

数据来源:WIND,天风证券研究所

5. 标的预测

表4:主要

标的预测

|

板块

|

公司名称

|

盈利预测(EPS 元)

|

PE(TTM)

|

PB(LF)

|

|

|

2017A

|

2018E

|

2019E

|

|

|

|

航空

|

南方航空

|

0.48

|