"投资银行在线"是一个资本与项目对接的互联网金融平台,围绕“早期投资、私募股权融资、项目并购退出”提供一站式金融服务。如果您有靠谱的项目,请将商业计划书发送到: [email protected]。

本文来自广发证券策略研究团队微信公众号广发策略研究,分析师廖凌、郑恺、曹柳龙, 原文标题《当市场“纠结”风格时,估值是最好的“标尺”?——周末五分钟全知道9月第3期》。

对于市场风格,本周大家的普遍感受是“轮动太快,不好赚钱”;随着8月份宏观经济数据公布,近期支撑市场的周期主线似乎遇上了“不小的麻烦”,而7月下旬以来强势反弹的小票也陷入了“乱战”的格局,如何应对当前市场风格的双重“纠结”?还存在性价比更高的方向吗?

对于市场风格的问题,我们的基本看法如下:

1、目前市场风格的两大“纠结”——第一,周期股供给端的逻辑尚未逆转,但7-8月需求端的宏观数据不达预期,造成市场分歧加大;第二,以创业板为代表的小盘成长风格维持强势,但近期似乎“既没涨高成长,也没涨低估值”,大家普遍对单纯由市场情绪带动的股价上涨没信心。周期股面临的质疑来自于需求端,8月工业增加值、出口交货值等宏观指标低于预期,使得一些本不坚定的投资者迅速离场;而仍然持有的投资者更愿意盯住供给端,相信在供给侧改革及环保核查的趋势未逆转时,周期股即使有回调也不会太深。而一部分资金从周期股撤出之后,会不会去追小盘成长股?目前来看,市场的态度也存在“纠结”,这里面最主要的原因在于8月下旬以来的小盘反弹已经很难看出基本面或估值修复驱动的痕迹了。按涨跌幅分组的业绩增长和估值的分布来看,创业板公司近期涨的并非“高成长”,并非“低估值”,因此短期大家都没了清晰的逻辑主线。

2、对于4季度的周期股,需求预期内放缓但供给仍然偏紧,行情并不会就此结束——我们认为,供给收缩背景下周期品仍存在机会,建议关注ROE和产能利用率连续改善、但投资现金流支出仍在下行的滞涨周期品,如部分化工品及建材等。6月份以来周期股上涨的逻辑是“需求下滑比想象的慢”和“供给调整比预期的快”,4季度需求端预期内回落后使得中上游周期品价格整体将弱于3季度,但供给侧改革的逻辑中期内并未逆转(《从历史对比看供给端政策能否逆转——周末五分钟全知道8月第2期》),同时短期又面临“京津冀”新一轮环保督查和冬季采暖季限产预期的影响,因此周期股行情并不会就此终结。从结构上看,除了前期股价涨幅较高的煤炭、钢铁外,市场目前更加关注有哪些行业未来会出现新一轮持续性的供需错配?就此问题,我们在中报深度分析专题《以ROE之“名”,行资产负债表修复之“实”》提出了一个分析产能出清及扩张的中期框架,即ROE和产能利用率连续改善、但投资现金流支出仍在下行的周期品将加速出清,包括煤炭开采、钢铁、化学制品、玻璃、专用设备等,其中股价滞涨且受到供给收缩影响的板块主要为化学制品、玻璃。

3、对于以创业板为代表的小盘股,当前由风险偏好带动的反弹将遭遇阻力,4季度仍要回归基本面和估值,仅建议关注PEG有吸引力的价值类成长。我们认为,创业板指一轮“反转”行情需满足基本面见底和估值见底的条件,当前创业板剔除温氏股份仍处在业绩增速下行的通道,预计受到15年并购高峰期业绩承诺集中到期的影响,18年业绩仍将加速下滑;另外,近期涨幅较高的个股也不涨“估值修复”,更多体现为风险偏好(新“双创”、人工智能主题等)驱动的超跌反弹行情。而在存量博弈背景下,风险偏好改善仅为阶段性机会(《增量资金”入市“了吗?——周末五分钟全知道9月第2期》),4季度回归常态后创业板公司的逻辑将重回基本面和估值,届时“没业绩、没估值”的中小公司难以上涨;而由于利率阶段性缓和(名义GDP放缓、中美利差约束)和内生增速趋稳(中报已有改观),部分存在稳定内生增长、PEG较低的价值类成长股存在结构性机会。

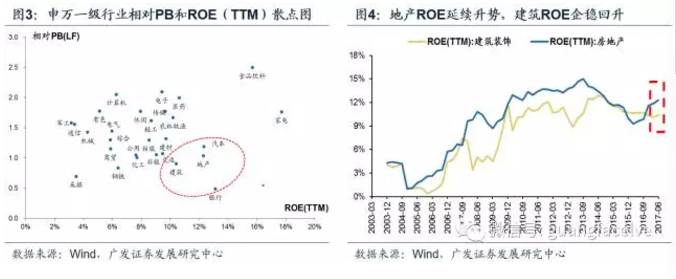

4、另外,市场“纠结”周期股和创业板的同时,也会将目光投向其他更具性价比的方向——我们认为,估值是市场不确定性状态下最好的“标尺”,ROE及相对PB实现动态匹配的地产、建筑可能继银行后“脱颖而出”。关注估值的第一个理由,在于每当市场发生“风格乱战”时,投资者仅愿意相信“最不容易犯错”的低估值品种;关注估值的第二个理由,在于低估值、稳定盈利的行业往往在4季度更容易发生“估值切换”。而在一个风险偏好整体不高的市场环境下,低估值的价值股由于其确定性将重回投资者的视野。对于价值风格,我们用相对PB与ROE的匹配程度来衡量板块相对的“性价比”,而利率的边际变化则决定了市场赋予相对PB和ROE的权重:利率快速上行时,投资者更看重“盈利高确定性”,高ROE的消费白马占优;而利率斜率趋缓或小幅回撤时,投资者适当放宽对ROE的要求,但仍要求较低的相对PB来匹配,因此偏好银行、地产、建筑等板块。当前阶段属于利率短期偏缓和的情形,基于ROE预期的基本面边际改善均有可能带来低PB板块的估值修复。按此逻辑,企业盈利修复和资产质量改善的背景下,银行龙头公司的ROE趋稳甚至小幅上行,实现了明显的PB修复;而地产、建筑龙头公司同样存在潜力——从共性来看,一方面是资金成本端在4季度可能出现小幅下行,另一方面是年底的“估值切换”预期;分行业来看,地产基本面受到一二线销量下滑趋缓和低“库销比”的支撑,同时行业集中度提升使得龙头ROE延续改善势头,而建筑行业的中报ROE则是在连续下滑后企稳回升,下半年该趋势有望延续(资金成本压力缓解、地方债收缩后实现“供给侧改革”),因此相对PB较低的龙头同样具备向上修复潜力。

|

5、而对于当前相对估值并不具备优势的消费股,未来中观景气趋势将决定板块分化,白酒行业相对占优。下半年以来,“消费抱团”出现松动,存量博弈格局下资金流入周期股、金融股及创业板,使得消费白马板块的“稳定性溢价”下降,相对收益远不如上半年。而当市场风格再次产生“纠结”时,由于其相对估值并不具备优势,短期也并非最具“性价比”的资产。因此投资者在对消费板块进行配置时,更多考虑的是中观景气而非估值,我们认为白酒好于地产后周期板块——白酒行业景气度依然高涨,近期部分白酒厂商纷纷上调价格,且随着中秋国庆等旺季到来,茅台的投放量加大,白酒龙头的量价逻辑依然通畅;8月份家电、家具消费增速已明显下滑,反映了2季度地产销售加速下滑的滞后影响,加上原材料成本对毛利率的侵蚀,使得3季报地产后周期的家电、家具板块存在业绩压力。

申明:文章由本司人工智能大数据分析系统自动抓取全网最好文章内容自动生成,非人力所为,若有侵犯您的权益请联系我们,我们将立即处理。