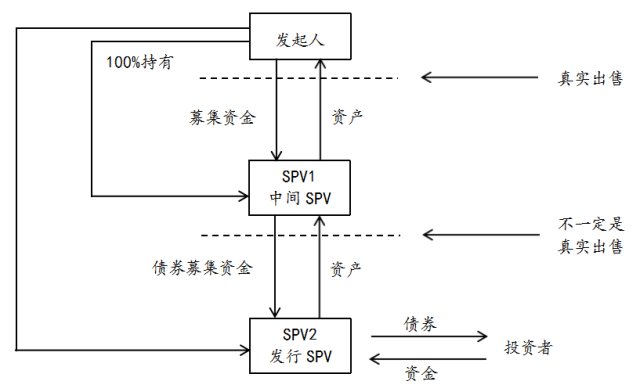

双SPV交易结构图

资产证券化的基本交易结构涉及

原始权益人

、

SPV

(特殊目的载体)和

投资人

三大主体。SPV(Special Purpose Vehicle)即特殊目的载体,也称特殊目的机构/公司。

1、接收基础资产并实现与原始权益人的

破产隔离

(融资方把资产转给SPV后,哪怕自身破产也不影响投资人对该资产的权益)

2、

发行资产支持证券

(发起人把资产“真实出售”给SPV,SPV实际上拥有这些基础资产,具备发行证券的资格)。

在双SPV交易结构中,SPV1为

中间SPV

,SPV2为

发行SPV

。中间SPV主要实现基础资产转让和破产隔离功能,发行SPV则主要用来发行资产支持证券。

1、发起人将基础资产以合理价格“真实出售”给自己的全资子公司SPV1

2、SPV1将基础资产转移给SPV2

3、SPV2 以SPV1 被抵押的应收款为支持,发行资产支持债券(ABS),从资本市场融得资金

在“信托+专项计划”的双SPV结构中,借款人将收益权质押取得信托贷款,原始权益人以信托受益权作为基础资产发行资产支持证券,

把未来不确定的收益权转化为确定的债权

,满足特定化的要求,同时法律上也方便转让。另外,中间SPV的存在也便于现金流的归集,特别是基础资产涉及多个主体的情形。

“私募基金+专项计划”的交易结构常见于国内的类REITS项目中,通常借助私募基金通过股票+债权的方式收购和控制项目公司(标的物业),再以私募基金份额作为基础资产发行资产支持证券。

用“专项计划+私募基金”的双SPV形式,主要为了

达到股权收购和债权投资的目的

,这样便能够实现对标的资产的间接持有和最终控制。发起人可通过双层架构实现资产和信用增信主体在风险、法律上的隔离,同时也给以后可能的REITs公募留出操作空间。

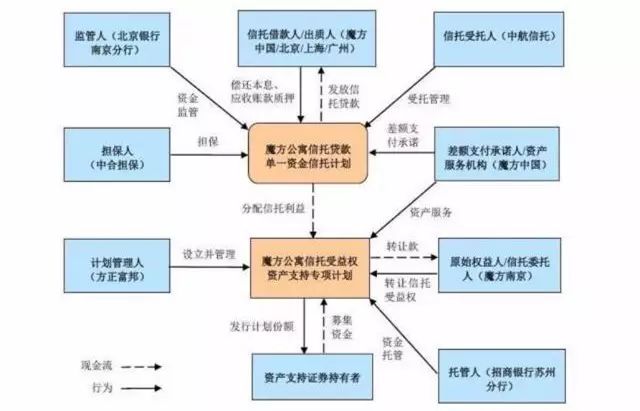

以魔方公寓为例来看,该单ABS采用“专项计划+信托受益权”的双SPV架构设计。

魔方公寓信托受益权资产支持专项计划交易结构图

在该交易的第一层结构中,北京银行南京分行将3.5亿资金委托给中航信托,设立

魔方公寓信托贷款单一资金信托计划

。中航信托向魔方公寓发放3.5亿的信托贷款,魔方公寓以运营管理的北京、上海、广州经营的30处物业的4014间公寓未来三年的租金应收账款质押给魔方公寓信托,并以上述公寓的租金及其他收入作为信托贷款的还款来源。

在本交易的第二层结构中,专项计划管理人——方正富邦设立

魔方公寓信托受益权资产支持专项计划

,募集资金,用于购买北京银行持有的信托受益权,专项计划承接北京银行与中航信托的魔方公寓信托合同关系。

难!!!

实际上,长租公寓运营商发行ABS面临的最大难题在于

未来租金收入现金流存在一定的不确定性。

目前市场上绝大部分长租公寓运营商为轻资产运营,即不是手里房源的持有人,而仅仅是承租人。其经营模式是长租公寓运营商与房源持有人签订长期的租赁合同(与房东签

对上租约

),再对这些房源进行招租(与房客签

对下租约

)运营。

一般来说,规模较大的长租公寓运营商对上租约的签订周期至少为5年(有些甚至签到10年),而对下租约的签订周期则一般是1年。在合同成立期内,运营商有支付对上租金的义务,而是否能够持续获得稳定的对下租金,则存在很大的不确定性,比较考验长租公寓商的运营招租能力。

综上所述,单SPV结构不可行的核心原因在于“风险无法隔离”,即未来租金收入现金流的不确定性会直接转嫁到整个资本市场。

通过设立双SPV交易架构,融资方将未来应收租金账款“真实出售”给全资子公司SPV1,然后SPV1将这些基础

资产转移给SPV2,于是SPV2就“拥有”了这些被抵押的应收款,

这个过程就将未来不确定的租金收入转化成为了确定的债权

,SPV2以SPV1被抵押的应收款为支持,顺利发行ABS,从资本市场融得资金。

市场上的长租公寓运营商大概可以分为创业系、地产系、酒店系和中介系四大派别,除地产系外,很难有哪个运营商做到大规模自持物业来运营。但是对于地产系长租公寓运营商,通过ABS募集的这些“小钱”恐怕是难入眼的。因此长期来看,长租公寓行业的ABS还是得是双SPV交易架构。

ABS | 资产证券化又见新玩法,这次轮到长租公寓!