引言

二次通缩虽然还远,但已看得见,大类资产配置需要重视这一变化。

大类资产配置的本质是对宏观周期的判断。

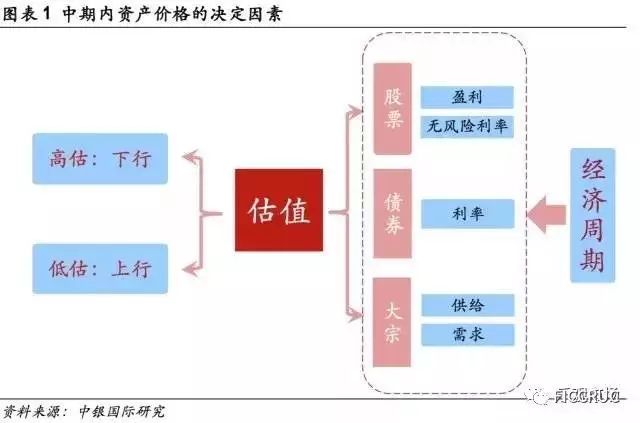

大类资产配置研究逐渐增多,但大部分是从技术层面探讨如何优化,忽视宏观经济的指引。我们认为,资产价格的中期走势取决于估值,而估值取决于宏观周期。因此,大类资产配置的本质是对宏观周期的判断。2015年底以来,我们之所以能够准确判断股票、债券、大宗的方向和拐点,是因为建立了以宏观周期为核心的大类资产分析框架。鉴于日渐提升的重要性,中银国际把大类资产配置作为策略研究的主要方向之一。《宏观周期》是大类资产配置研究的核心产品,重在探讨宏观变化的资产价格含义。本篇报告是第一篇,分析市场预期的确定与不确定、经济周期及资产价格。敬请关注!

市场对宏观经济预期的确定性与不确定性。

4月开始,随着朱格拉周期、新周期被证伪后,市场对宏观经济的预期趋于一致,目前共识是:

(1)增长方面

,1季度经济见顶,2季度平稳,下半年回落;

(2)价格方面

,2月份PPI见顶,下半年增速下降;

(3)周期方面

,

2季度开始被动补库存。

但这种确定性的预期,却

有几点不确定:

(1)下半年经济增速会降到什么水平,是在6.5-6.9%的区间内,还是会降到6.5%以下;(2)下半年PPI会降到什么水平,维持在5%以上,还是更低一些;(3)增长和价格的下降,是短期因素,还是周期性因素。其中第三点尤为重要,因为如果经济回调是短期的,就不能指望下半年货币会放松;如果是周期性的,并且会比想象的糟糕,那么货币政策必然会调整。

经济的下滑是暂时性的,还是周期性的。

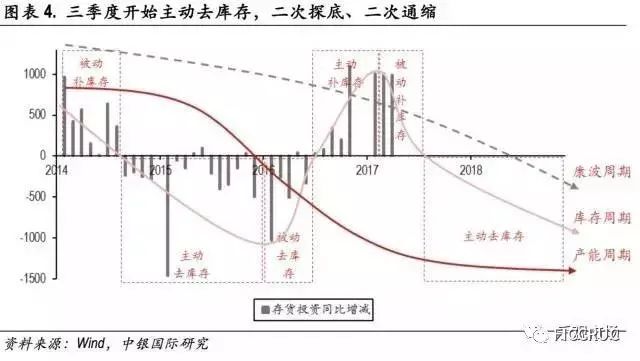

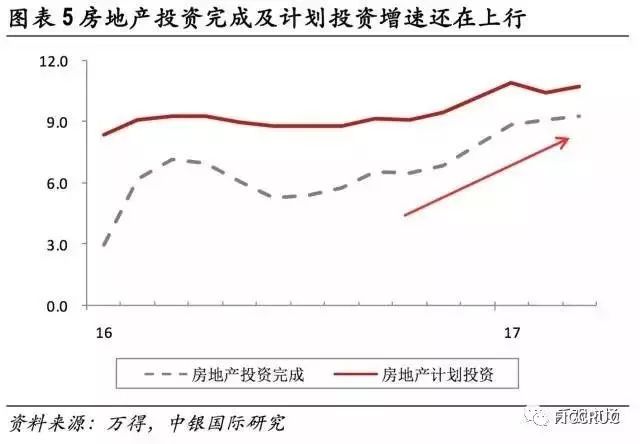

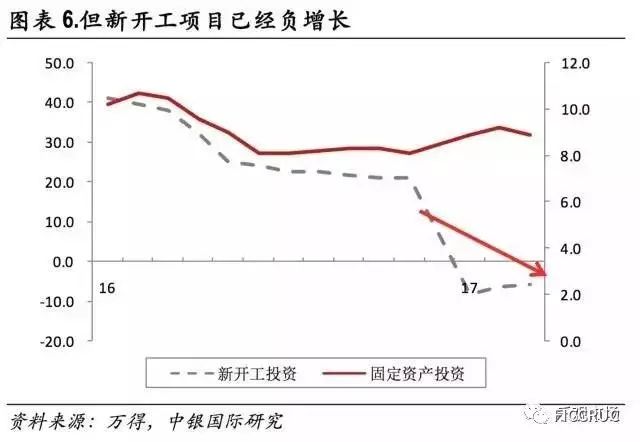

市场对经济下滑已经形成共识,但这种下滑是暂时性的,还是周期性的呢?以库存周期的框架分析,其中趋势性因素是往下的但比较平缓,下滑更多是周期性因素所致。目前,由于房地产投资完成及计划投资还在上行,市场对下半年经济下降程度还比较乐观。但是,至关重要的先行指标——固定资产新开工投资连续4个月负增长,这预示3季度需求将会有明显下滑。届时,库存回补一年而需求却又恶化,企业去库存的压力会大增,这是我们认为三季度开始主动去库存、经济二次探底、二次通缩的核心逻辑。

二次通缩虽然还远,但迹象已经开始出现。

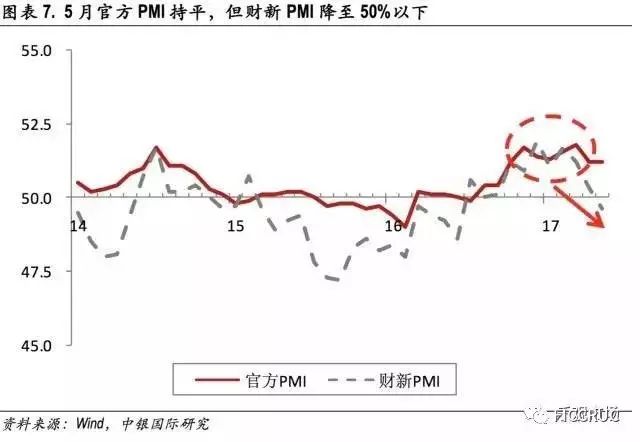

5月官方PMI与4月持平,好于预期;但财新PMI已经降至50%以下,预示复苏动力衰竭。更为重要的两个指标被投资者忽视:一是制造业PMI产成品库存指数环比下降并低于去年同期,预示5月被动补库存幅度会大幅下降;二是购进价格指数不仅环比下降而且自去年1月后首次降至50%以下。

根据我们对宏观周期前景的判断,以及目前供求关系的变化,预计5月PPI将下降至5.4%左右,12月份降为-0.7%,明年最低降至-5%左右。

因此,二次通缩的风险虽然还远,但迹象已经开始显现。投资者要开始高度重视。

二次通缩的资产价格含义。

如果三季度开始经济二次探底、二次通缩,它的资产价格含义是:对于

股票市场

,

不能指望业绩牛、盈利牛

,因为去年以来的盈利好转是价格推动的;对于

债券市场

,利率上行的经济基础在削弱,但政策仍将推动利率维持在高位,

短期看不到好转迹象,但下半年一定会看到利率的周期性下行

,参考2000-2002上半年;对于

大宗商品

而言,需求的恶化及目前的盈利空间决定

未来方向一定是向下

。

一、大类资产配置的本质是对宏观周期的判断

最近,市场对大类资产配置的研究逐渐增多,显示了居民收入水平增加后内在配置的需求增加。但目前的大类资产配置研究,更多是从资产配置的技术层面去看待如何调整、优化资产配置比例。由于资产价格在中期内的走势决定于估值,而债券、股票、大宗等资产价格的估值,从本质上又取决于宏观周期。因此,我们认为,

大类资产配置的本质是对宏观周期的判断。

从2011年至今,我们对库存周期和产能周期进行了系统研究(见我们在2011年发布的《库存周期系列专题》5篇报告、2013年的《产能周期系列专题》7篇报告)。在两个周期的基础上,我们建立了对宏观经济中短期的分析框架。由于有宏观周期的框架做支撑,2013年底以来,我们基本完全判断对了宏观经济的走势。以宏观周期为基,我们建立了大类资产分析框架。

2015年底以来,尤其是今年年初以来,我们能够准确判断股票、债券和大宗商品的方向和拐点,本质上也是因为我们判断对宏观周期的变化。比如,在市场于2016年底、今年初一致看好大宗商品,认为2017年大宗商品比2016年更好时,我们基于库存周期判断,认为1季度是顶点,大宗没那么好;在2月份市场一致看好股票市场的周期板块时,我们认为PPI见顶后周期性质将发生改变,周期股的行情到了尾声;在2-3月份路演时,反复提示债券市场投资者,10年期国债将上升到3.5-4.0%区间,对债券市场一定要谨慎。具体观点,详见

《夕惕若厉——2017年大类资产价格与市场展望》(1月19日)、《不是起点,不是顶点,只是下跌中继——中国经济周期判断与2季度资产价格展望》(3月12日)

。

鉴于大类资产配置对投资者日渐提升的重要性,我们把它作为策略研究的主要方向之一。考虑到宏观周期对大类资产配置的核心作用,以及我们以往研究的周期框架,我们推出

《大类资产配置》之《宏观周期》系列报告

,从宏观周期的角度来判断资产价格走势。本篇报告是第一篇,重点分析当前市场对宏观经济预期的确定与不确定、经济下滑的周期前景以及它的资产价格含义。请投资者积极关注!

二、当前市场对宏观预期的确定与不确定

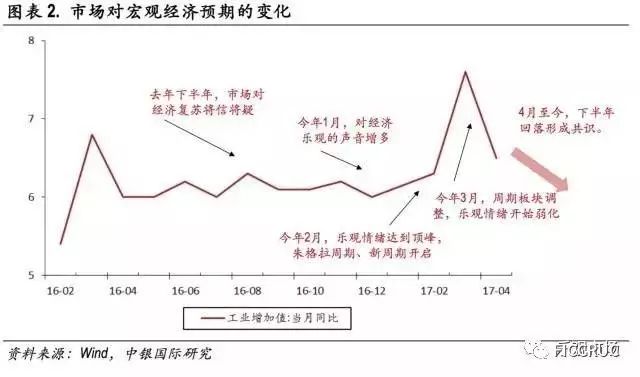

市场对宏观经济的预期,从去年下半年到现在,出现比较大的变化:

去年下半年,市场对经济复苏将信将疑;

1月,随着全球各国及国内各项指标上行,市场乐观的声音开始增加;

2月,伴随PPI继续上行,以及机械产量增速继续创新高,乐观的声音达到极致,看好经济持续复苏,认为当前是朱格拉周期、新周期的起点;

3月,随着周期板块下跌以及大宗商品价格调整,乐观的声音略有弱化;

4月至今, PPI确认见顶回落、各项指标出现弱化,周期板块继续调整以及大宗下跌,市场对复苏能持续的看法减少,经济下行的声音增多并趋于一致。

总结我们在四地路演中机构投资者的看法,目前市场对宏观经济的一致预期是:

1、增长方面,都认为1季度经济是高点,2季度经济平稳,下半年经济下行;2、价格方面,目前都确认2月PPI是高点,之后PPI开始下降;3、周期方面,都认为1季度主动补库存结束,2季度被动补库存;4、大部分认为下半年经济下降会推动货币政策放松。

上面三点是市场关于宏观经济的一致预期。但是,市场关于宏观经济的这种确定性预期,还有几点不确定之处:

1、下半年经济增速会降到什么水平,是在6.5-6.9%的区间内,还是会降到6.5%以下;2、PPI见顶回落,那么下半年乃至明年,PPI会降到什么水平;

3、增长和价格的下降,是短期因素,还是周期性因素。

其中第三点尤为重要,因为如果经济回调是短期因素,那么就不能指望下半年货币政策会放松;如果下降是周期性的,并且下半年或明年会比想象的糟糕,那么政策就会截然不同。

三、经济下滑,是短期的还是周期性的

怎么看待目前的经济下行,是暂时的,还是持续性的?目前的经济周期,究竟处在什么阶段,它的前景是什么?这个问题,直接影响到我们对经济前景、供求关系和货币政策的判断,以及资产价格走势。

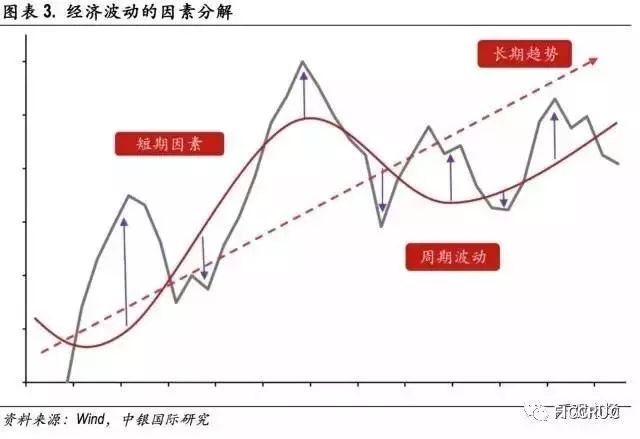

经济增长的影响因素,一般有四个方面:

季节性因素、意外扰动因素、周期性因素和趋势性因素

。其中,又常把季节因素和意外扰动因素合为短期因素。趋势性因素是超越了经济周期变化的因素。但在不同的周期中,暂时性因素和趋势性因素是不同的。比如,在3-4年的库存周期中,季节因素及天气等意外扰动成为短期因素,产能周期与康德拉季耶夫周期的影响是个趋势性因素,其中产能周期在趋势性因素中占比更大。而在产能周期中,康德拉季耶夫周期的变化就成为一个趋势性因素,而库存周期可能就变成了短期因素。

从中国的周期来看,在50年左右的康德拉季耶夫周期中,中国潜在增速的下行是个确定性因素,长期增速一定会下降到目前发达国家的水平,这个趋势是下行的。那么,产能周期和库存周期是什么情况呢?

从产能周期来看,根据我们

在

2013年《产能周期系列专题报告》

的分析,2016-2017年是个底部。根据最近几年中国经济增速下降的节奏,我们在

2017年3月12日报告《不是起点,不是顶点,只是下跌中继》

中

指出,2017年旧产能周期的最后一年,但是也并不意味新的周期会立马启动,增速会回升。因为:1、产能周期本质是消费升级带来的产业结构调整,需要有新的增长点出现才能引导新周期的启动;2、下一轮周期是服务业和新技术行业主导的周期,经济服务化是大方向,从经济发展史上的“结构性加速与结构性减速”规律来看,下一个产能周期增速下降是大概率事件;3、每单位GDP所需固定资产投资这一指标在2015年已经见顶并开始回落,随着经济增速下降,固定资产投资增速会下降更多,因此新周期中的旧经济(指钢铁、水泥、煤炭等)会进一步变弱。因此,对于产能周期,未来1-2年可能还是处在一个底部阶段,增速大概率还是要下降,但下降的幅度会进一步放缓。

既然康德拉季耶夫周期以及产能周期中增速下滑是大概率事件,那么库存周期是什么情况呢?

在

2017年年报《夕惕若厉》

中,我们已经指出,今年1季度是主动补库存的最后,2季度开始被动补库存,3季度开始主动去库存。在

2月26日报告《论PPI见顶的重要性》

中,我们根据最新数据判断,2月PPI见顶意味着2月是主动补库存的最后,3月开始就被动补库存,持续到2季度末,3季度开始主动去库存,在

3月12日报告《不是起点,不是顶点,只是下跌中继》

中我们进一步明确这种判断。因此,目前的经济下行,我们认为是周期性因素是核心,趋势性因素发挥一定作用。

目前明确的判断是

2季度被动补库存

,从3/4月工业库存指标来看,3月份工业存货投资同比增加1007亿元,与1-2月和去年12月水平基本持平,显示库存回补力度虽然维持较高水平,但没有进一步增加;但是4月份,工业存货投资同比增加989亿元,较前三个月明显下降,库存回补力度开始减弱。同时,我们也判断,

三季度开始,主动去库存,经济要二次探底、二次通缩。下半年的经济下行,是周期性因素推动的,并会持续到明年,要高度重视。

为什么三季度一定要开始主动去库存?这是投资者关心的问题。从目前来看,虽然固定资产投资增速有所下降,但地产投资还在上行,这是部分投资者乐观的理由。但是要看到另一个至关重要的指标,新开工项目投资增速,在今年1-4月份,连续4个月为负。这意味着虽然房地产新开工投资也还在上,但是没有能够抵挡住其他领域新开工项目的下滑。一般来讲,新开工项目计划投资领先固定资产投资增速2个季度左右。因此,我们判断,3季度固定资产投资增速一定会有明显的下降。届时,如果库存回补了一年,但投资需求却大幅下降了,结果就是企业被迫无奈进入主动去库存。

四、要开始担心二次通缩的风险

在经济周期前景已经明确的情况下,近期宏观指标的变化说明什么问题呢?

对于5月份官方PMI数据,市场看到指数本身与4月份持平(都是51.2%)并且好于预期,认为经济暂时问题不大。但5月财新PMI却已经降至50%以下了,这是去年6月份以来的首次。财新PMI更多反应中小企业及民营企业情况,说明

经济内生的增长动力开始下降。