更多、更及时的干货内容,请关注扑克投资家网站

文 | Andrewman

来源 | 笨瓜投资笔记,ID:Invest_Spoony

编辑 | 扑克投资家,转载请注明出处

导读:从大的世界经济格局来说,短期看起来不错,但同时长期前景却堪忧,这是因为:

1. 整体经济目前处在目前的最好状态,即使持续到明年到后年,我们也看不到大的经济风险;

2. 长期角度来说经济有其目前非常大的问题(例:高负债和非债务类负担,同时央行在刺激经济上的政策乏力等等),这些有可能会对整体经济造成挤压。

3. 社会和政治(中产和低收入阶层和富裕阶层之间)的矛盾目前处在过去几十年来的最差的时候,并且争端冲突在经济下行的时候只会更糟。

所以当我们没有短期经济风险下行的担忧时,我们应该担心这些冲突会在下一次下行时候演变为什么经济风险。

本文内容会从整体世界的角度来分析,紧接着再逐一深入到主要经济体,一览究竟。我们推荐你可以先阅读第一部分关于世界角度的内容,并且如果你有兴趣更深入了解,可以逐一观察单独经济体的风险。

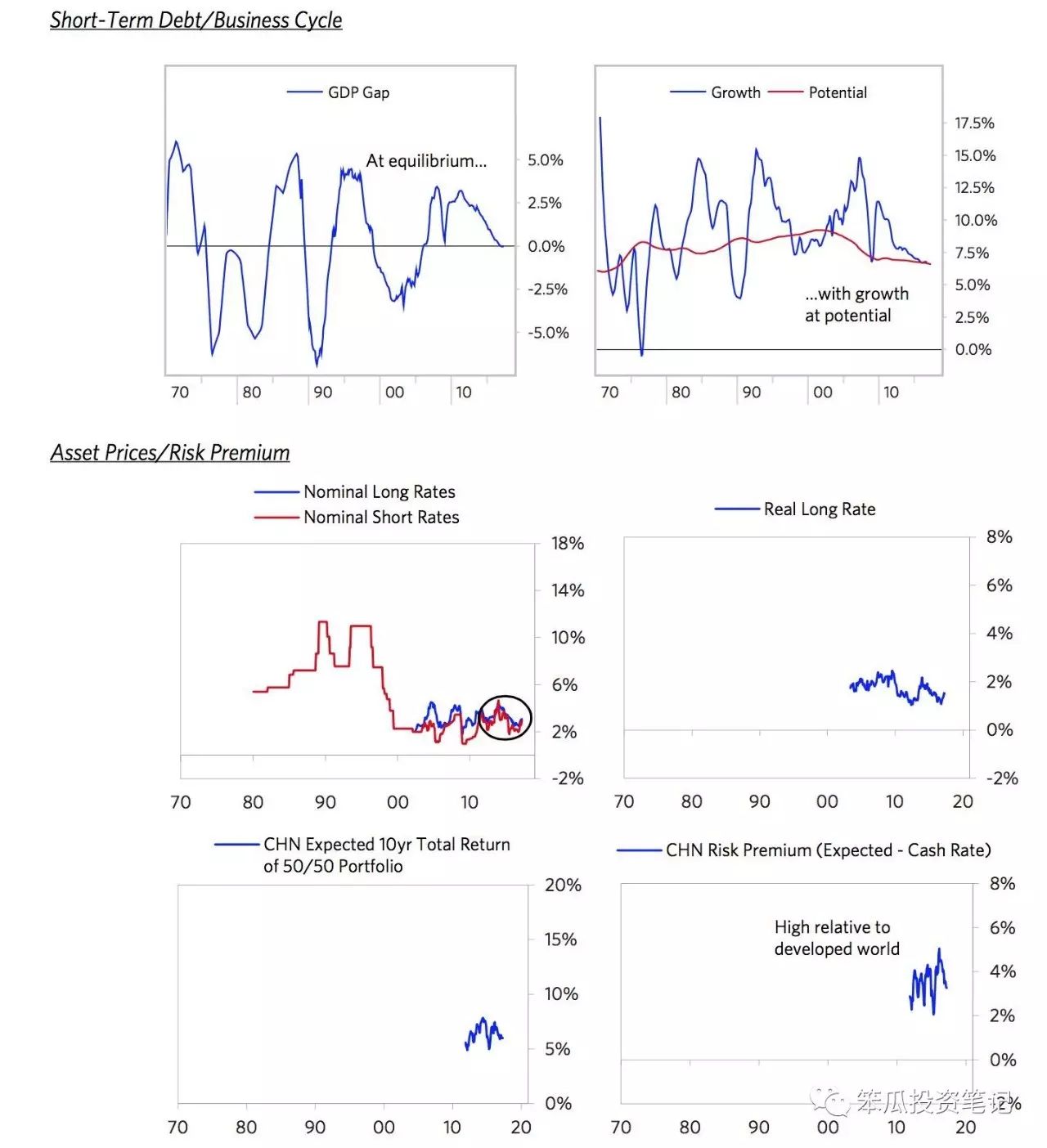

经济主要由3个主要的驱动力来带动:正常的经济周期/短债务周期,通常持续5-10年。长期债务周期和生产力的提升。这些周期可以由两种层面来调节它们:货币政策和财政政策。并且同时风险资产的溢价作为货币政策和财政政策变化的结果来驱使财富效应。

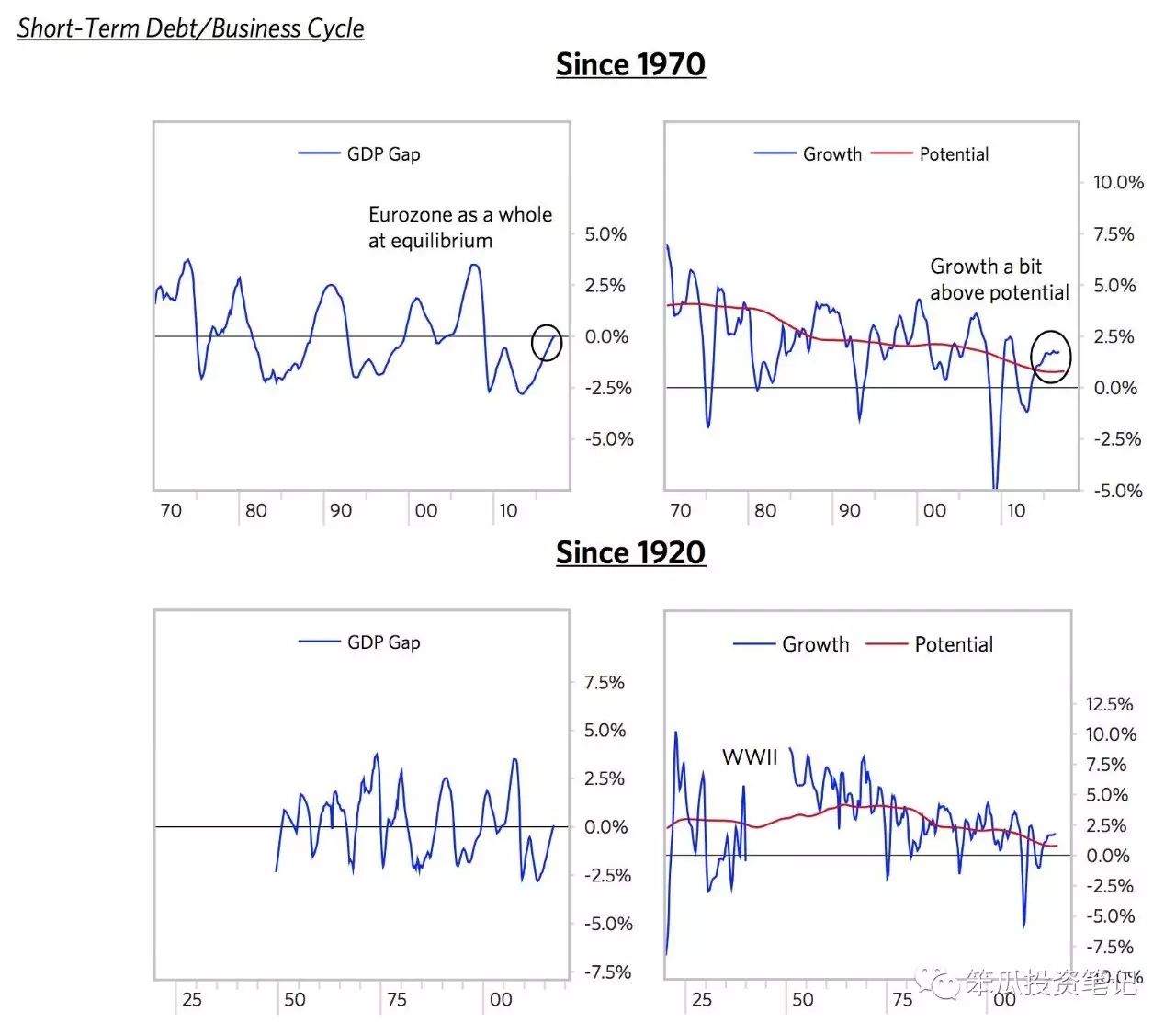

主要的经济体目前都在它们短债务周期的终端,同时增长率超过长期均值。从另外的角度来说,世界经济处在周期中的温和部分(不是太热也不是太冷)。作为这种结果,波动性非常的低,通常短债务周期温和部分伴随这低波动性。跟07/08年不同,我们现在并没有看到大到不可持续的债务流向或者很多有可能还不上的到期债务,同时我们也没有把货币政策作为威胁经济的因素来考量。当然,如果我们看到联储的货币政策周期会一点点的打压温和的增长。所以从明年和后年来看都还行,虽然有点地缘政治危机的冲击。

同时,我们非常关注经济长周期的前景,因为我们有很多的债务和很多非债务类负担(养老金,医疗支出,社会安全等等),这些会一点一点的挤压现实经济;这种挤压会慢慢到来,不会造成突然的冲击,但是会慢慢在那些已经深受其害的人身上慢慢撒盐。

所以我们担心无论下行的冲击有多大,这个下行始终会来到,不论什么时候发生,它一定会客观上产生更多比现行状况更紧张的社会和政治冲突

世界经济角度

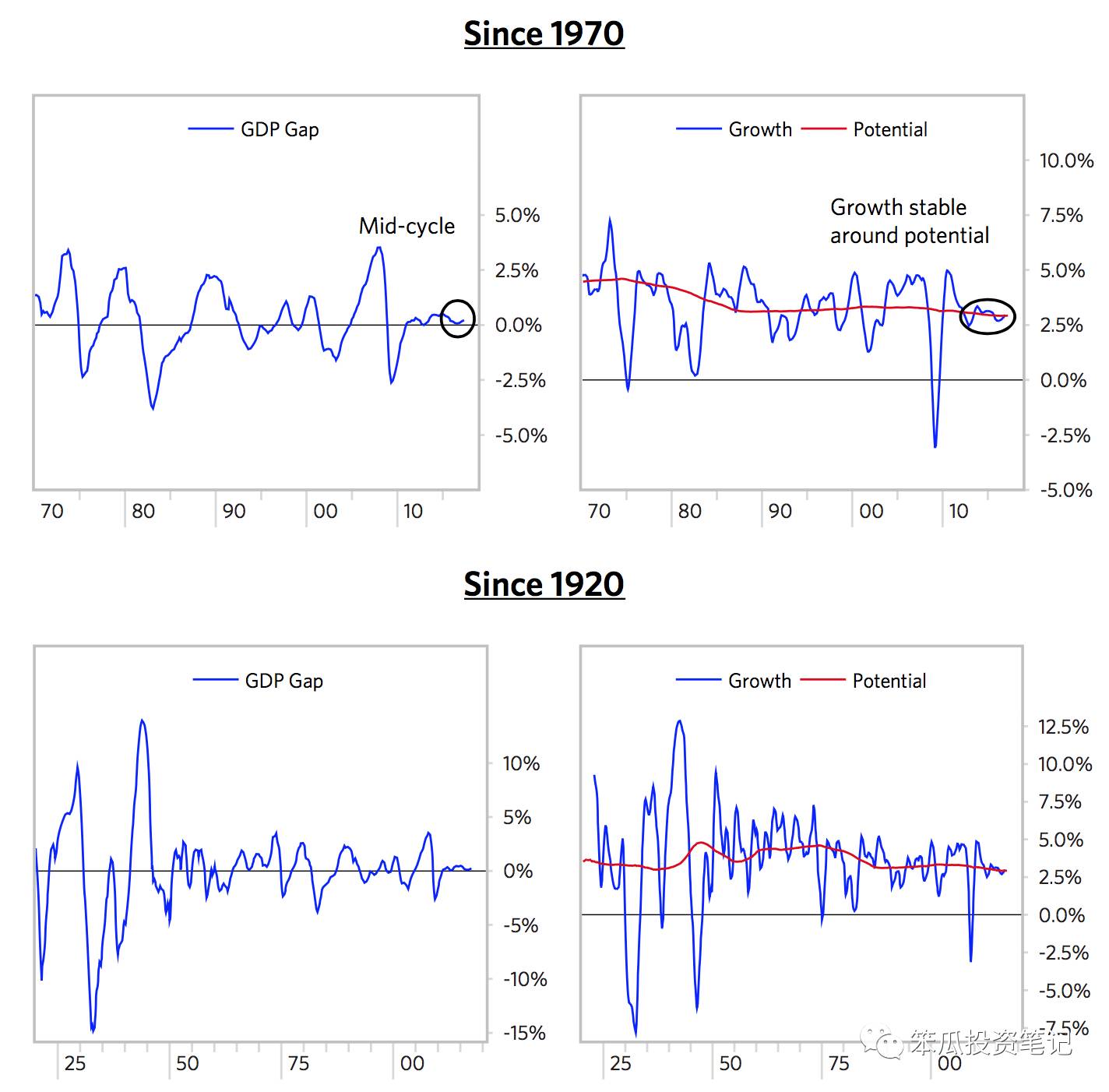

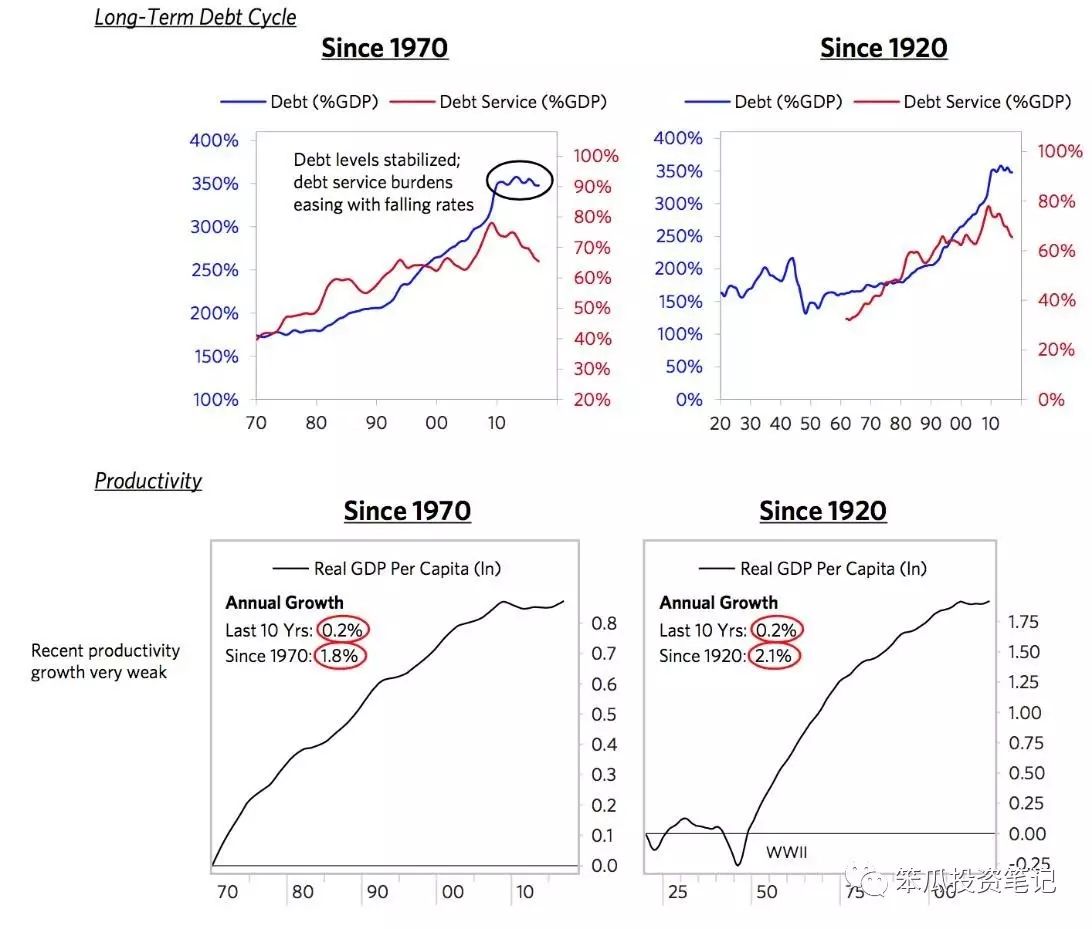

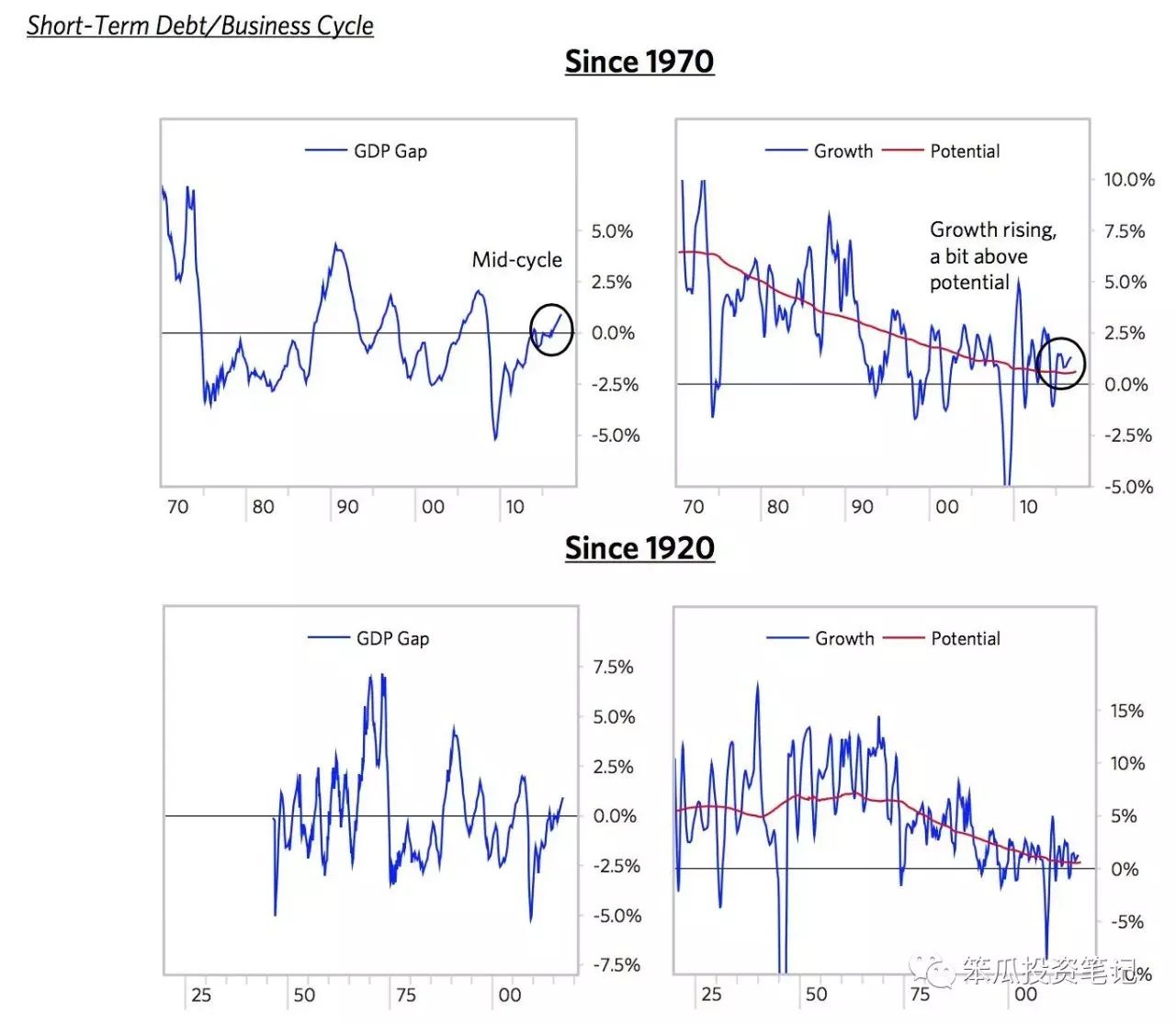

以下节选图形是文章一开始说的要展示目前世界经济所处的位置。紧接着是主要经济体各类图标分项。这些图形同时追述到1970年和1920年来给大家更广泛的视野角度。

1)短期债务周期/经济情况稳定

从下图表明,经济的效率和增长率都接近正常水平。从另外个角度来说,整体上,整个经济处于均衡的状态。

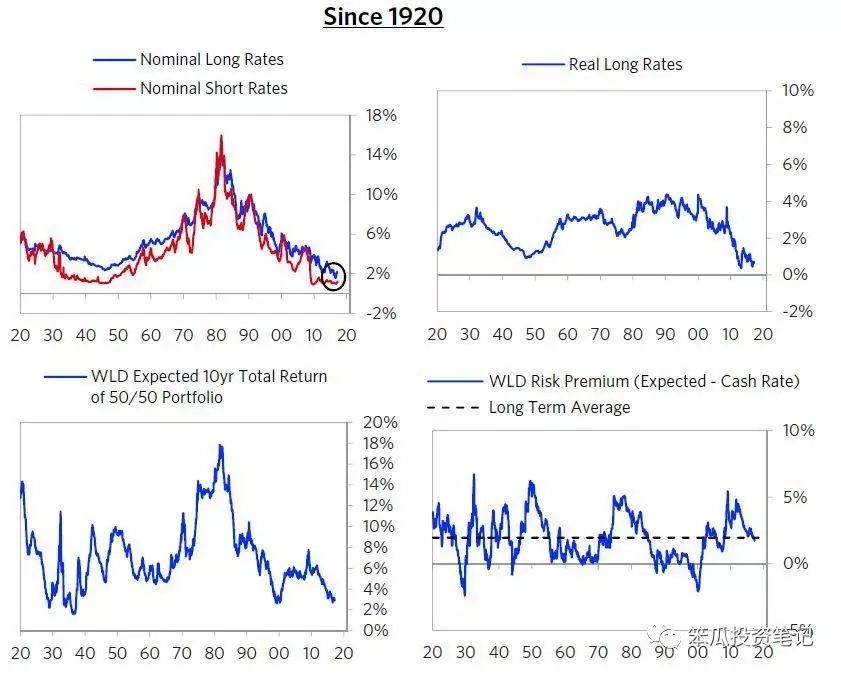

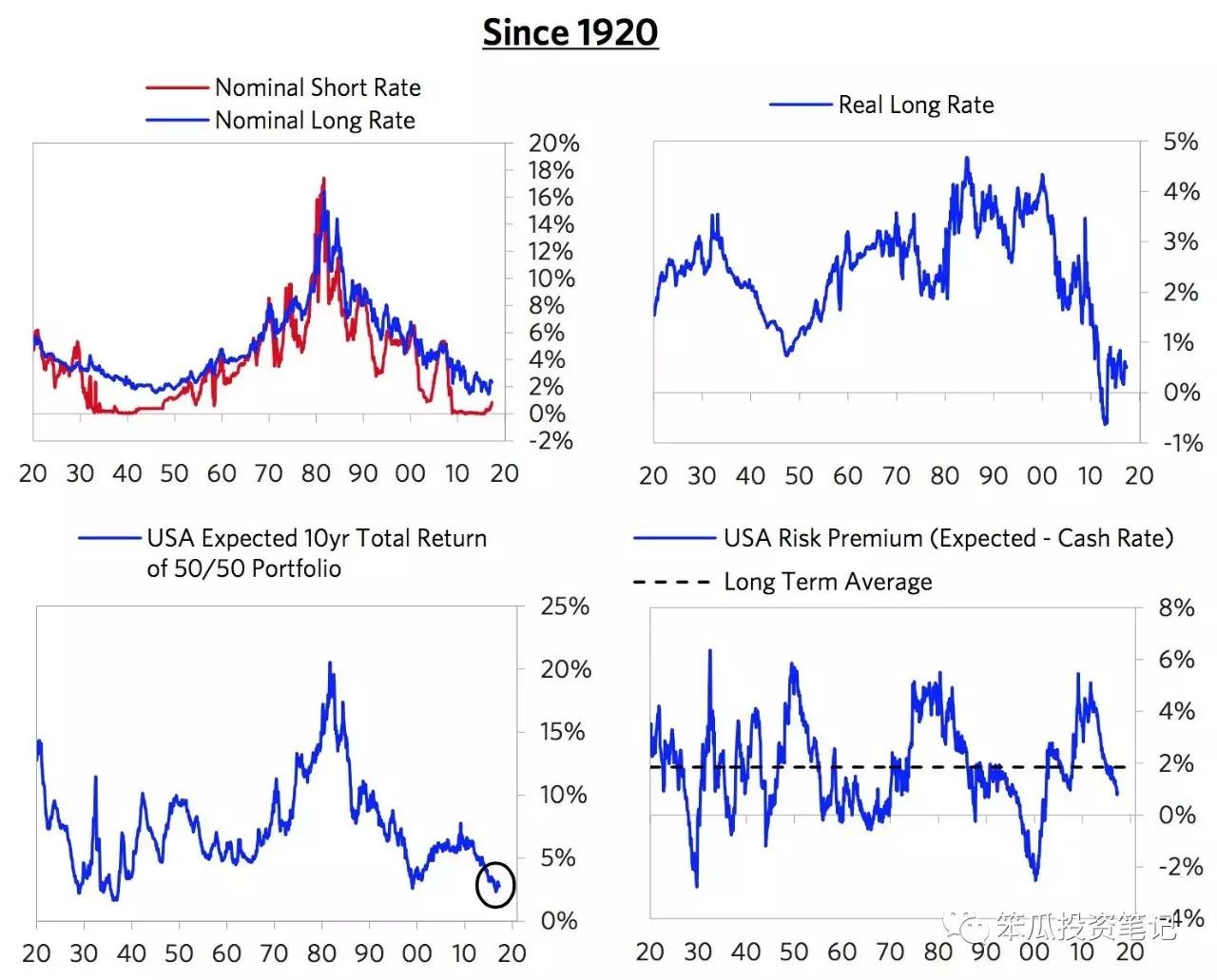

2) 资产定价也处于平均的风险溢价中(收益大于现金),虽然收益是很低的。

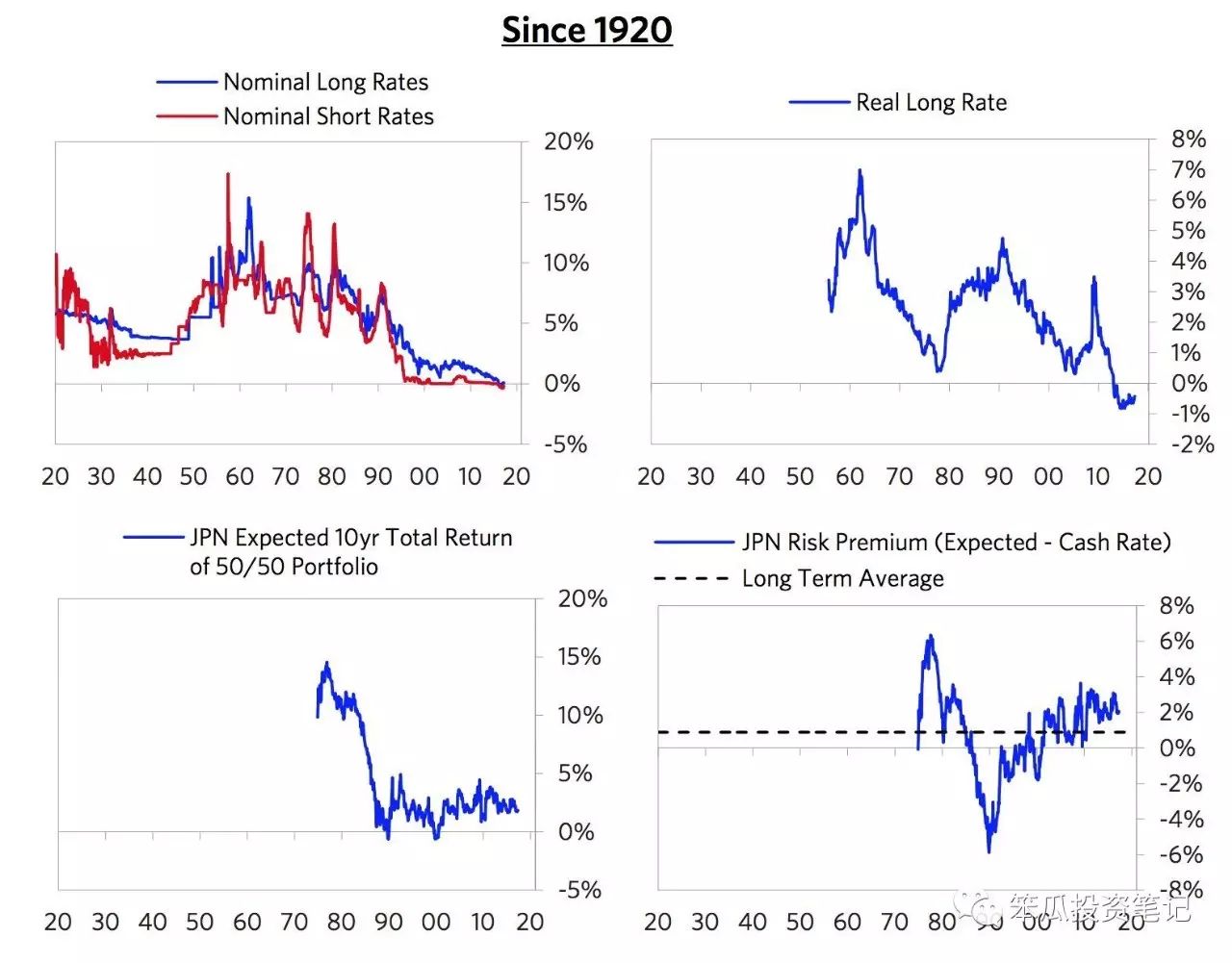

流动性是富于的。真实和名义利率都很低-虽然低利率环境应该处于长债务周期之中(补充:这点上面可以借鉴DALIO在美国1929年和2008年所分别标识出的0%的利率环境,并且将两者视为长债务周期的顶端)。同时,资产的风险溢价是正常的,目前时间水平上来看并没有债务危机。

既然所有的投资都在相互比拼,所有的投资资产映射的真实的和名义的回报都很低,虽然跟现金回报来比不是很不正常的低。(正常水平)

下图显示了资产回报的预期(全球50/50股票和债券配置组合的预期回报),虽然回报很低,但是跟现金回报来说也不是非常低。

相较于现金来说,风险溢价目前对比长期平均水平来说是正常的。所以短周期/商业周期和资产定价对我们来说是正常的。

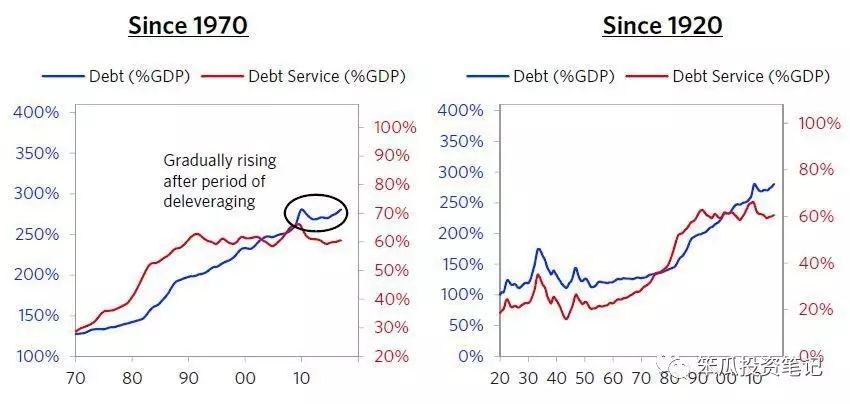

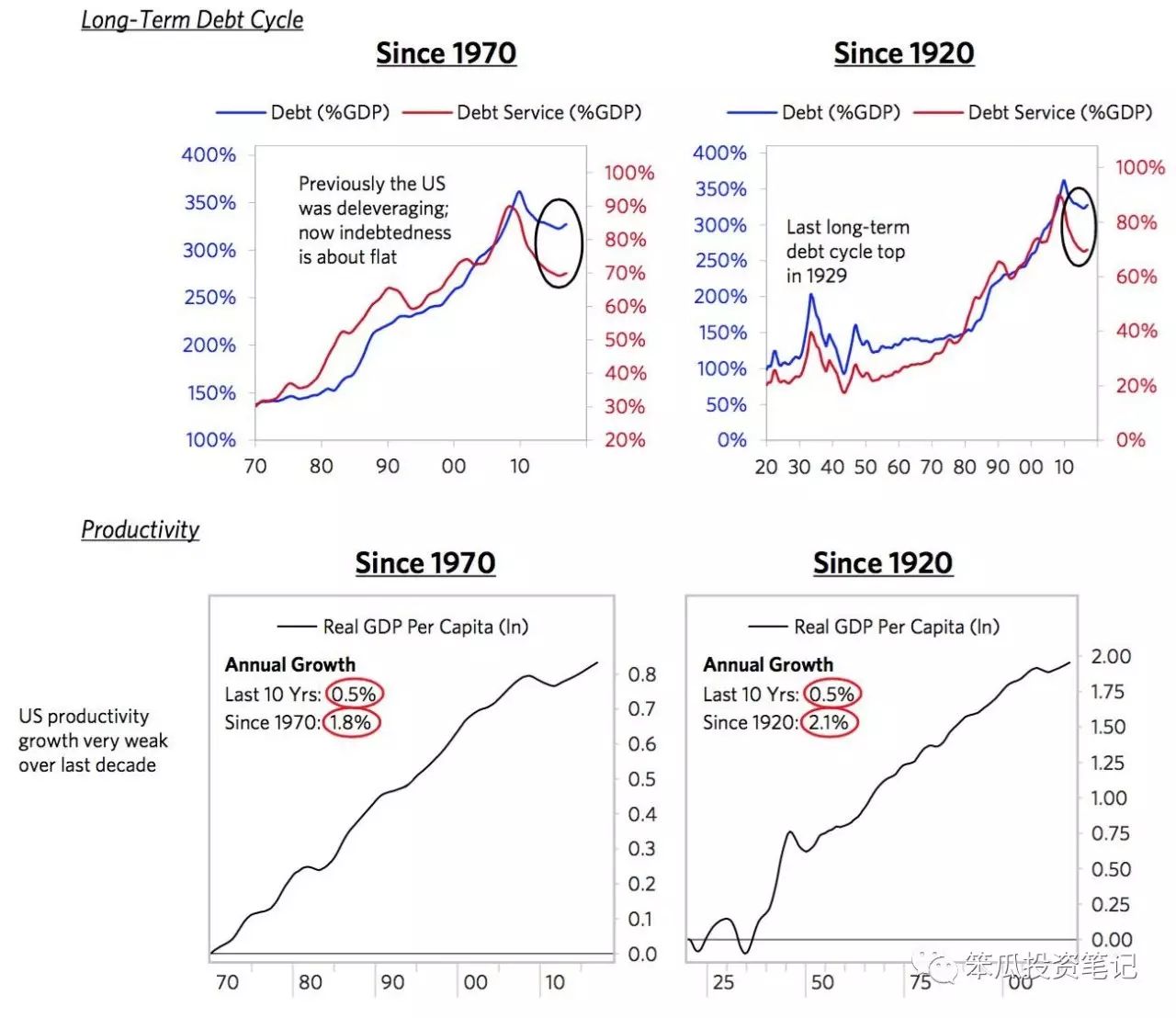

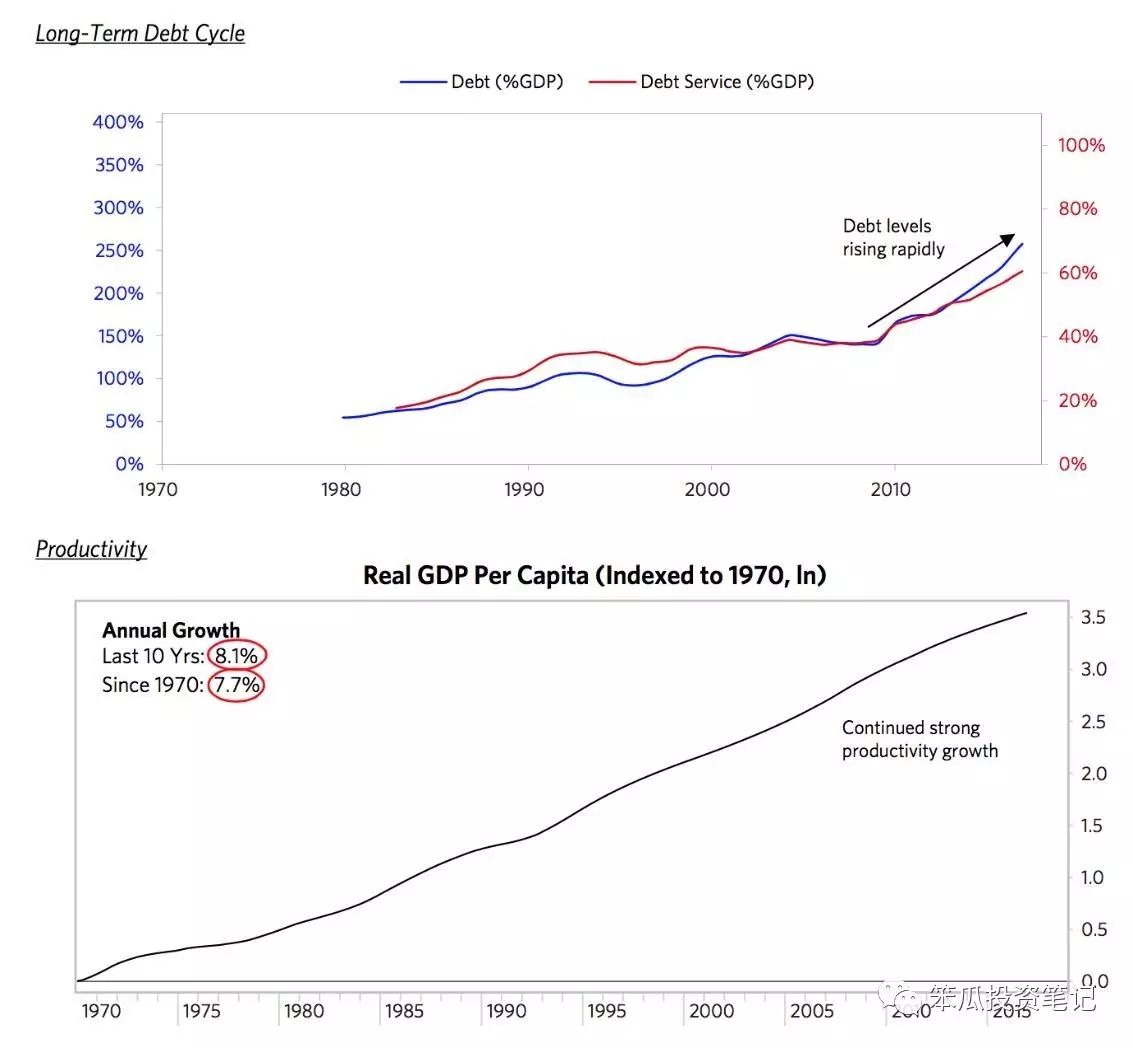

3)长债务周期是负的

债务和非债务负担是非常高的。

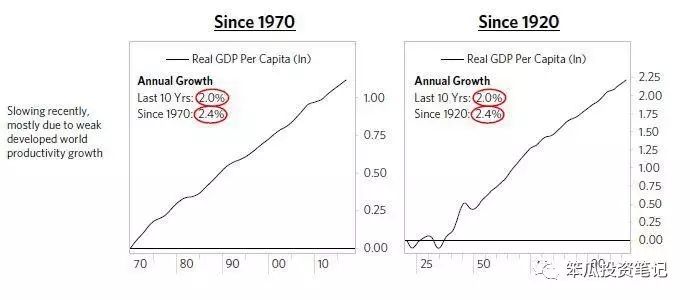

4)生产力增加很低

从长期来看,生活水准的提高是由于生产力的提高-每个人人均产出的提高-每个人有新的主意和在生产上执行的更有效率。生产力的变化演化的很慢,所以并没有拉升整体经济需求和市场总量,虽然叠加后对于长期而言是有贡献的。下图是生产力用真实人均GDP来衡量的图形:

5)经济,政治,和社会的分裂是糟糕的,并同时更恶化了

在目前的社会中,各个阶层在自身财富状况和所得到的机会有着巨大的差异,这些差异导致了超出正常范围的社会和政治之间的紧张局面,并且还在继续扩张。从长期角度来看,这样的紧张局面是跟整体经济的运行情况是密切相关的,在目前社会和政治局面不稳定的情况下,整体经济和市场情况却如此之好。所以让我们不禁担心起在下一次的下行阶段社会和政治上的隔离会是怎么样。同时,我们认为不会在明年和后年发生。

以下图例显示了费城联储通过主要的几个持续更新的报纸中覆盖政治冲突的版面演化程度来量化衡量美国目前社会和政治冲突的水平。在这个衡量之下,冲突目前在高位并且还在上升。这种冲突在下行阶段表现的会更为夸张。

下行始终会到来,当下一次来临时,结果会很糟糕。

单个国家角度

接下去我们一个个国家来看:

美国

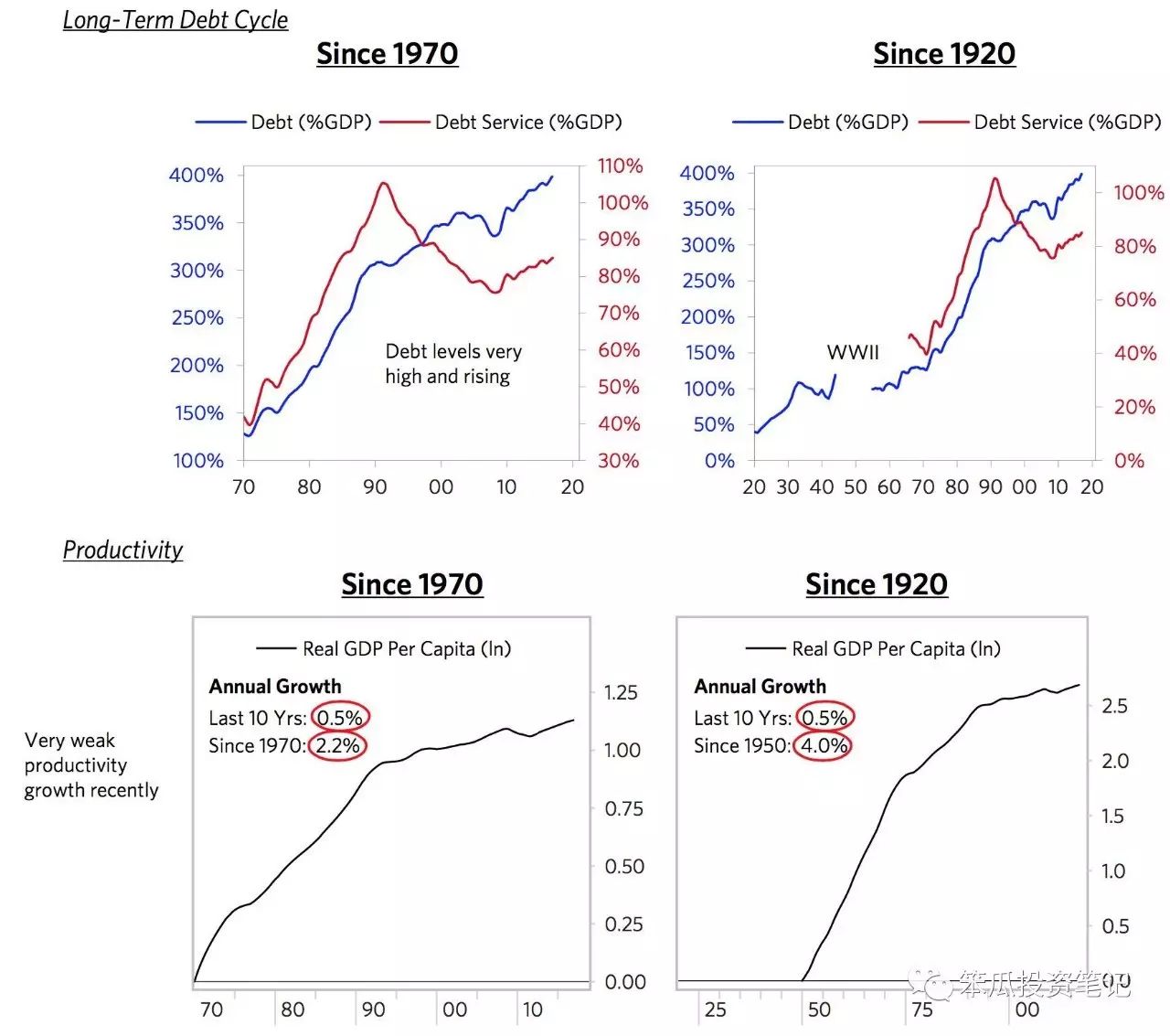

下图显示,美国经济处于短债务周期后半段的均衡状态(例:5-10年中间),增长保持适度强劲。长期来说,美国正处在长债务周期的尾端。(从Dalio的角度来看,就是说长周期债务周期已经触顶,但是短债务周期还在运行中,后期很大可能会演变为短债务周期和长债务周期的共振下跌,可能通过极端方式来减少债务,在dalio更详细的书中阐述到,要不然就是通过非常高的通胀,使得债务货币化,但在长债务周期触顶的情况下,可能演变为恶性通胀,侵蚀债务人的利益导致没人愿意出借,并且恶性循环导致银行收缩借贷规模,企业被迫破产,如此恶性循环)。

债务水平非常高,并且从之前的短暂去杠杆后又增加了杠杆。目前联储已经收缩了政策,但是利率水平还是很低,所以联储在经济下行阶段的宽松手段是非常有限的。同时我们已经回顾了之前的观察,美国目前处在历史上政治环境及其不稳定的周期。

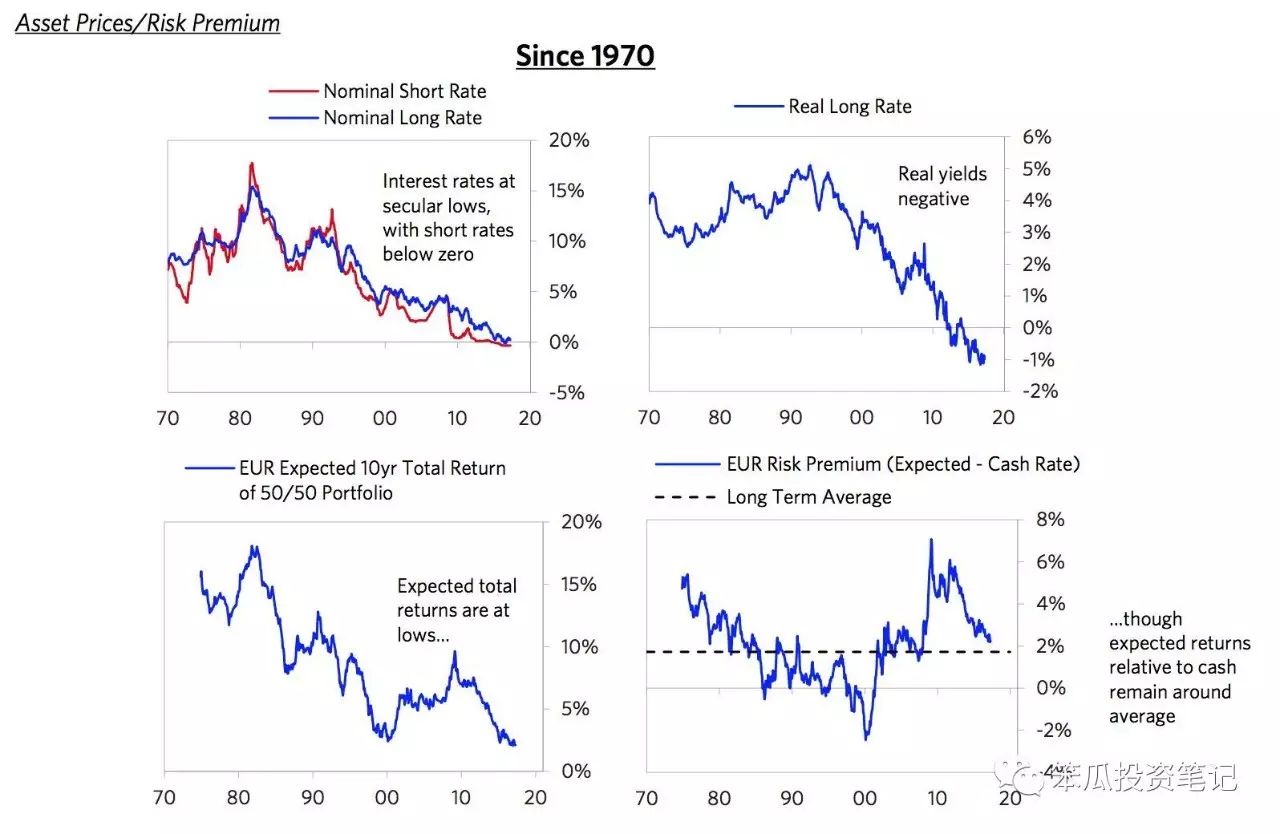

欧盟区域

欧洲体制中有两种不同的欧洲,这节我们会从欧洲整体来探讨。这个区域在目前来看处于周期中的均衡,但是这里面蕴藏着德国和欧洲内部外围国家间的巨大差异(目前来说德国经济很好)。鉴于ECB持续的货币政策,欧洲整体增长上升了一些,但是通胀还是非常的弱并且低于ECB的目标。长周期来说,欧洲也处在长债务周期的尾部。债务水平非常高,并且也没有下降多少。名义利率在短端和长端同时接近于0并且预期定价中也会保持相当长一段时间的低利率。我们不会深入讨论细节,但是欧洲也同时面对着民粹主义者日益增加的政治挑战。

日本

在日本,政策制定者一直在试图扭转这一二十年来糟糕的通缩去杠杆并且想达到温和去杠杆的效果。下图表示,在过去几年,日央行政策创造了经济短周期性的上升并且缓和了一些通缩。日本目前在周期的均衡状态,增长率提升了一些,并且通胀还是非常低但是经济已经离开了通缩阶段。长周期来看,日本目前也处在长期债务周期的尾端,自身非常高的债务水平(BOJ正在努力将货币债务化)。但是,由政府主导的借贷使得负债继续增加。利率水平维持将近20年的0利率水平并且相信继续会维持在这个位置。

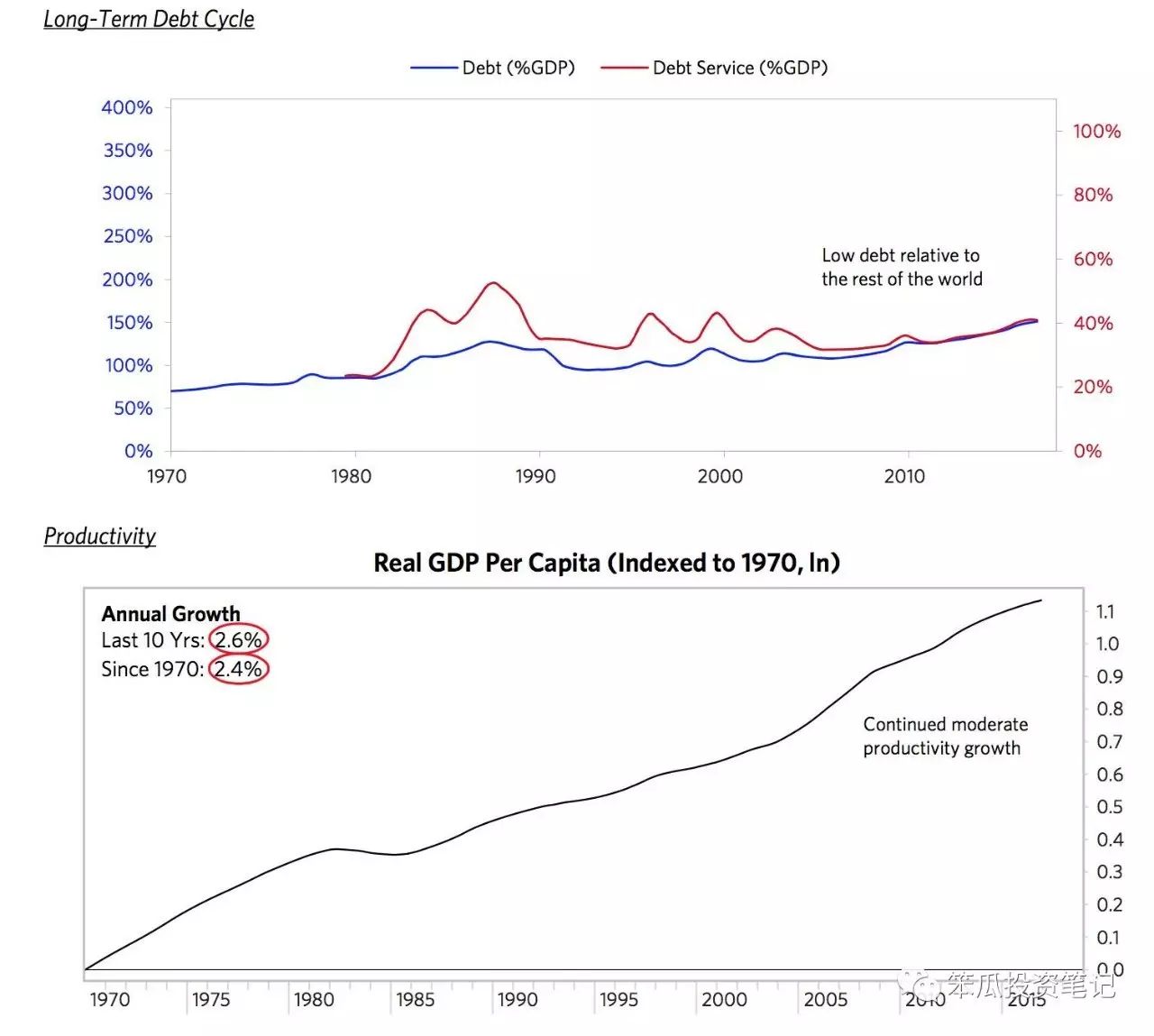

中国

我们之前介绍过中国面对的4个经济挑战(债务重组,经济重组,资本市场的重组和货币和收支平衡的问题)都被控制的相当好。我们不会深入在这里讨论这四个经济挑战对目前经济的影响,但是我们可以通过观察以下图例来得知。

周期性来说,整体各个层次上的经济活动不是太快也不是太低。增长加速并且强劲;通胀抬头,并保持温和。债务水平非常的高,并且增长十分迅速。利率保持相对低的位置,虽然近期有所上升。在这种情况下,两个经济情况在整体表现上非常的不同,一个是老经济过剩产能所面对的沉重债务负担,同时稳定拓展的高端产业和居民消费下的新经济,两者表现截然不同。

新兴市场(除去中国)

很显然,这部分集合了很多不同经济周期下的国家,我们不会深入讨论其中一个。总体而言,周期性矛盾的情况在新兴市场是比发达国家要弱一些的,表明了,其中几个最大的经济体,巴西,俄罗斯都在从国际收支平衡中恢复。但是长期而言还是比较强劲的。这些发展中国家并没有看到类似发达国家的长期生产力下降的趋势,并且相对债务负担也是比较低的。

总 结

发达国家以美国,欧洲,日本为例,都是处在长期债务周期的顶部和短期债务周期的中后段的平衡之中。但是从长期生产力来看,这些国家对于整体经济增长的贡献却是相当少的。只是从目前阶段来说,持续的货币政策导致目前这三个发达国家在增长,资产定价上面恢复到了平衡状态。但是这并没有解决长期债务问题和日益增长的民粹主义,这些都会在经济下行时候带来更沉重的打击。

发展中国家以中国和其他几个新兴大型经济体(巴西俄罗斯)为例,中国总体债务水平比较高,但是目前经济结构上的矛盾并不像发达经济体这样的突出,经济内在的一部分增长还是非常强劲的(高端产业和居民消费转变)。长期生产力的提升也是强劲的。再看巴西俄罗斯,改善之后的国际收支平衡会为这些国家带来长期动力,并且这些国家整体的生产力也一直保持在增长趋势,并且债务水平非常的低。

点击阅读原文,链接至扑克投资家(puoke.com)

获取更多、更及时的干货内容