核心观点

锌价上涨核心因素:未来三年供给紧张。

锌价自2006年10月见顶已调整10年,导致锌矿山投资大幅缩减,同时由于锌回收量较少,严重制约了未来三年的新增供给。

弹性产能仅嘉能可停产部分,即便复产,由于2015年至2017年是矿山枯竭集中期,新矿山进入少加旧矿山退出供给共同导致锌矿石供给未来三年将处于短缺状态。全球2016年锌矿产能缩减约10%。

文 | 方正有色团队 杨诚笑

编辑 | 对冲研投 转载请注明出处

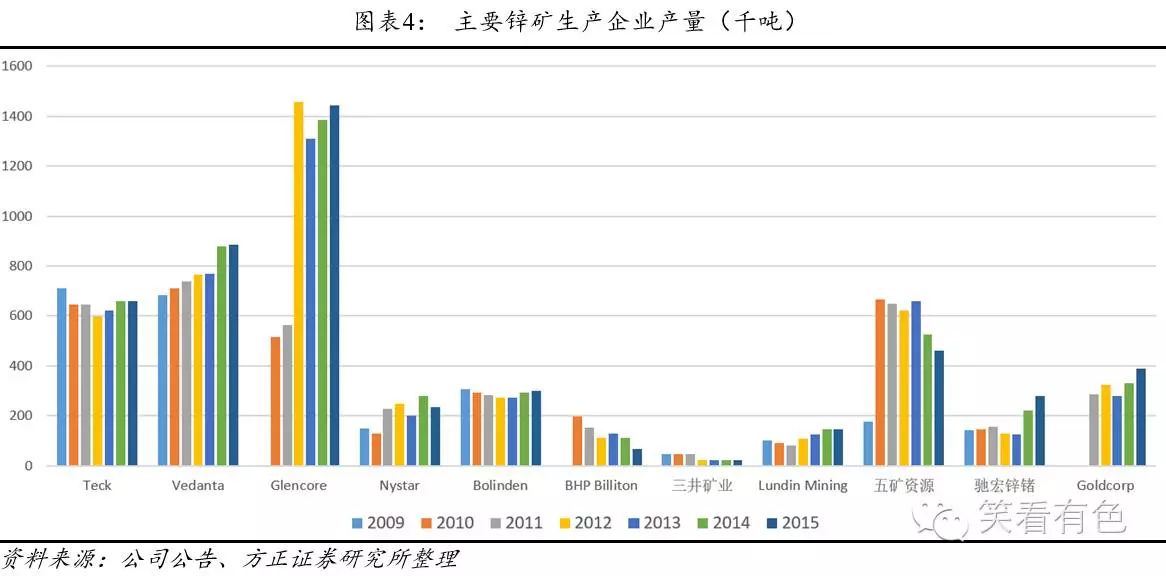

锌资源开发投资急剧减少,未来三年难有新供给。过去几年全球主要铅锌企业锌矿山投资大多在已有矿山,以维持现有产能为主。新的锌矿山开发很少。Teck、Lundin Mining、五矿资源等巨头公司的投资也多是替代已有枯竭矿山产能。

老矿枯竭、低价停产导致未来三年产量下滑。由于锌矿每年消耗约1300万吨,但回收量极少,新开发的矿山较少,最近几年全球锌供给严重依赖已有矿山。而全球在产锌矿2015年至2017年进入枯竭高峰期,锌金属低价迫使部分矿山停产。开发中的新建矿山成本多高于当前价格,部分投产进度推迟,导致未来三年产量下滑。未来三年产能弹性主要是嘉能可已经停产的50万吨产能复产。嘉能可日前称价格稳定在2150至2300美元/吨之间才会复产。即便复产,因为Century、Lisen等大型矿山枯竭造成的产出缺口仍无法填补。

中国L型与美国经济向好带动需求稳中有升。锌主要以镀锌板、合金等形式主要应用于基建、建筑、汽车、家电、船舶、化工等领域。其中中国消费量占全球50%,受中国稳增长措施影响,主要下游行业好转,今年中国锌需求预计微幅增长。未来几年在“L型走势”大政策目标下,中国需求大概率呈现平稳状态。而包括印度在内新兴国家和德国为首等发达国家需求增速显著。因此,未来三年需求端整体将呈现温和偏弱的增长状态。

美元加息与否影响锌价微弱。影响锌价的三因素主要是供给、需求和定价货币美元。长周期来看,美元加息周期大多对应美国经济向好,需求拉动造成了锌价上涨周期较好匹配美元加息周期。因此,美元再加息对锌中期利好大于定价货币上涨带来的短期利空。反之,美元若再宽松,则短期利多包括锌在内的一切美元定价商品,中期利空金属需求复苏速度。

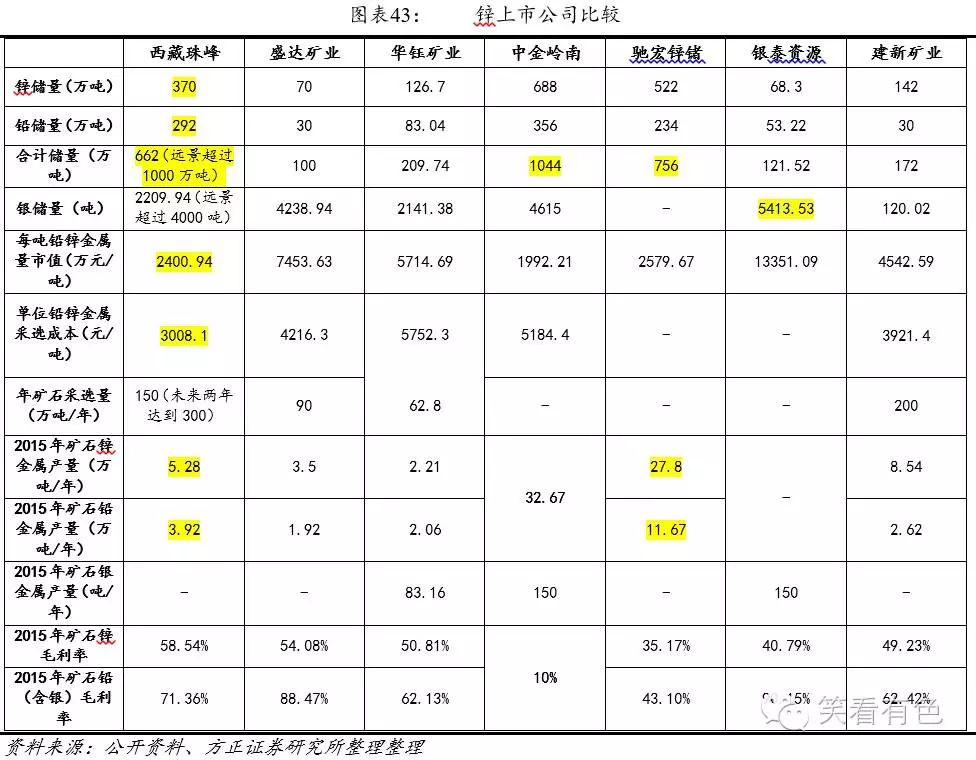

公司标的首选西藏珠峰,重点关注中金岭南和驰宏锌锗。首选西藏珠峰。大资源、低成本、低估值、和利润对价格的高弹性使西藏珠峰成为锌行业里的首选标的。

第一阶段推荐低成本纯资源标的,第二阶段推荐高自产标的。在低位上升首先受益的是采选业务纯正的企业如西藏珠峰、盛达矿业、银泰资源,和锌业务纯正的罗平锌电。价格保持在16000元/吨以上时,锌金属采选最高的驰宏锌锗、中金岭南、西藏珠峰和建新矿业的利润增加最大,受益更高。

风险提示:锌价大幅下跌

1 资源投资减少,新增产能无法弥补缺口

过去几年锌矿山投资大多在已有矿山的扩采上,新的锌矿山开发很少。新增产能主要是用来弥补公司已有产能消耗殆尽带来的产能空缺。矿山供给端最大变数在嘉能可宣布停产的50万吨/年在何时复产。

近年来,全球主要锌矿山采选企业投资额自2013年冲高回落,大幅下降。锌精矿主要生产商Teck、Lundin Mining、Nystar等企业在矿山产能上的投资几乎为0。其他主要生产商Vedanta、Glencore和五矿资源在2011年至2013年之间的投资大幅增加。但2015年价格持续下跌,生产商纷纷推迟开工进度或减产停产。

1.1 投资以维持旧矿山可持续运营为主

经过锌价10年的调整,矿山企业在投资上变得更加小心谨慎,除了嘉能可和Vedanta之外,全球其他主要企业以保守为主。投资重心在维持已有矿山运营和替代枯竭矿山。

五矿资源的新产能推迟到2018年投产。五矿2009年获得世纪矿。矿山于2015年中旬消耗殆尽,并于2015年年内彻底将库存选矿完毕退出供给。公司在2013年和2014年大幅提高对DugaldRiver锌矿山投资,但正式投产要到2018年。2016年预计五矿资源锌产量在12-13万吨,全部来自Rosebery和Golden Grove矿山,比2015年大幅减少33万吨左右。

Vendata的锌矿山投资已反应在锌矿产量上。2013年起Vendata大幅增加对印度子公司的锌矿山投资,2013年至2015年分别在锌业务上投资了1.62亿美元、2.43亿美元和1.72亿美元。投资主要涉及HZL矿山增产项目以及新矿探矿项目。HZL的Sindesar Khurd项目2016年选矿量增长50%至3百万吨/年,Shaft项目也将在2018年中进行投产。其余投资在公司主要矿山Rampura Agucha的探矿和可持续开采项目上,不涉及增产。公司主要两个大矿山Lisheen和Rampura Agucha矿山分别耗尽和减产(矿石不足导致的被迫减产),分别减少15万吨和1万吨金属量。整体上公司2016年产量将小幅提升。除了2018年将要投产的Shaft项目之外,公司近三年矿山投资均已反应在产量上。

Lundin Mining的锌矿投资以地下矿储勘探以及替代原有枯竭矿点为主。其中Neves-Corvo矿区投资均在地下矿储勘探上。Zinkgruvan矿区旧的矿点资源接近枯竭,新增投资以继续延伸矿脉建造新的矿点。预计2016年产量和2015年持平。

Teck的锌矿投资在2014年开始小幅恢复,新增产能小于已有产能关闭。公司Duck Pond矿山在2015年中关闭,减产1.5万吨/年,Red Dog矿山减产4.5万吨/年。Pend Oreile矿区近两年进行复产投资,两年合计投资4900万美金,增产4万吨/年。Antamina增产0.5万吨/年。公司2015年锌精矿产量65.8万吨,预计2016年产量小幅下降至64.5万吨。

Nystar近年来减少矿产投资并计划退出采矿行业。公司计划出售矿产资源并重新将业务重心放在冶炼业务上。并且,公司在2015年底已关闭中田纳西锌矿场以减少费用开支。自2016年1月开始启动出售计划以来,已经收到多家收购要约。公司计划在2016年年终完成含锌矿出售,包括墨西哥Campo Morado矿、秘鲁Contoga和Pucarrajo锌矿等。2015年公司共铲出锌精矿23.4万吨,比上年减少15.8%。2016年预计会进一步降低矿山开采。

必和必拓锌产能空间不大。2016年必和必拓计划再降低12%的铜产量。而公司主要锌矿产出来自Cannington和Antamina两个矿山,其中Cannington为铅锌银矿,产量每年保持3000吨锌精矿左右增幅,2015年产量为6万吨。Antamina为铜伴生锌矿,2015年产量为6.6万吨,顶峰产量在2013年7.19万吨。公司近年来矿产投资主要在铜业务上,锌开发投资几乎为0,近年来并没有增产扩能的投资。

三井矿业已有产能扩产能力有限。公司在近年来没有对矿产进行投资。4月公司曾宣布提高2016年锌矿产量至11.8万吨,比去年提高12.6%。

Boliden产能扩张完成,已经反应在产量上。公司主要锌矿山Garpenberg在2015年完成扩产投资计划,矿石处理能力扩至250万吨/年。Boliden锌精矿产量自2013年27.2万吨提升至2015年29.9万吨。2016年Garpenberg将满产运转,公司整体锌精矿产量将提高8%,至32.3万吨。

Votorantim“不务正业”,仅维持锌产量补充投资。2015年之前,,Votorantim公司大幅增加其扩产投资,共计15.3亿雷亚尔,折合美元约4.59亿。其中对锌的投资仅为10%,即4590万美金。这部分投资主要用于Metais锌矿项目的寿命延长工程。并没有扩产计划。

Goldcorp锌产量随黄金产量走。Goldcorp不仅是全球前十的黄金企业,也是全球第十大锌矿生产商。公司锌矿开采集中在Peñasquito矿山。Peñasquito为黄金伴生银、锌矿山。为公司主要黄金生产基地之一,2007年宣布扩产至2011年全面完成。近年来没有对锌矿有新投资。唯一可能新增投资是Peñasquito的硫精砂回收金银项目。此项目中不含锌。对由于矿山的特殊性,公司锌产量主要随黄金产量。锌品位仅为0.6%,没有单独增产锌的经济价值。预计2016年锌产量持平。

1.2 Glencore已暂停产能大概率在高价稳定后才会复产

Glencore在2012年至2013年间完成对超达矿业的收购。并大幅增加其所有的锌矿山投资力度。Glencore对澳大利亚的McArthur项目在2012和2013年分别投资了6.85亿美元和6.37亿美元,对哈锌项目投资分别为8700万美元和7500万美元(包含冶炼),对北美锌项目投资分别为1.26亿美元和1.18亿美元(包含冶炼),其余地区合计投资1.84亿美元和1.31亿美元(包含冶炼)。过度扩张使得嘉能可负债率急剧攀升。2015年中之后锌价大幅下跌,嘉能可濒临破产,不得不关停一些矿山和冶炼产能,寻求出售资产以度过危机。其中,Mt Isa、Macarthur、哈锌项目、以及南美新产能共计关停50万吨/年产量。目前嘉能可计划出售铜、金矿山资产,锌仍是嘉能可的核心资源,不在出售范围。

嘉能可最大的问题是其高负债率。锌矿端难以快速复产。当前金属价格整体偏低,公司在2015年亏损近50亿美金。在此高风险环境下,出售非核心业务、降低负债成为公司走出泥潭的主要出路。公司计划通过关闭高成本产能以及出售非核心矿山来降低50亿美元负债。锌采选是公司的核心矿山资源,作为世界第一大锌矿采选企业,限产不仅肩负着保价的责任,更承担着公司走出困境的重担。嘉能可锌矿采选加冶炼平均成本在1715.44美元/吨左右。而去年10月之后至今年年初价格一直在成本线之下,最低达1444.5美元/吨。目前全球锌需求仅维持稳定状态,公司如若复产,很可能打压锌价,对公司本身在产锌业务产生压力。而复产之后价格下跌,使得公司在高产量下承担更大的损失,阻碍其降低杠杆的计划。因此,本轮价格上涨嘉能可复产概率和规模都不大。只有在预计价格不会再次下跌的情况下,公司复产的概率才会增大。2016年产量目标在107-112万吨之间,而2015年公司产量为144.5万吨。5月4日,嘉能可代表在MB锌会议期间表示,锌价在2100-2300美元/吨将刺激公司重启锌闲置产能。因此未来两到三年弹性产能仅限于嘉能可的闲置产能。

2.老矿枯竭和低价停产导致未来三年产量下滑

已有矿山在2015年至2017年进入枯竭高峰期,锌金属低价迫使部分矿山停产。新建矿山成本多高于当前价格,部分投产进度推迟,导致未来三年产量下滑。

2.1 存量矿山不断减产停产

老矿关停影响供给。每年都会有矿山因为资源耗尽而停产,Brunswick和Perseverance矿已经在2013年关停,爱尔兰的Lisheen矿目前已经关闭,而15年包括Century矿在内的4座大型矿山因资源耗尽而关停。根据我们不完全统计2013年至2015年全球约128万吨的矿产锌由于矿山资源耗尽而停产,约占2015年全球矿产锌的10%。2016年单年老旧矿山减产达113万吨左右,2017年减产31.9万吨左右。

2.2 价格高于大部分在建矿山成本,部分矿山建设进度推迟

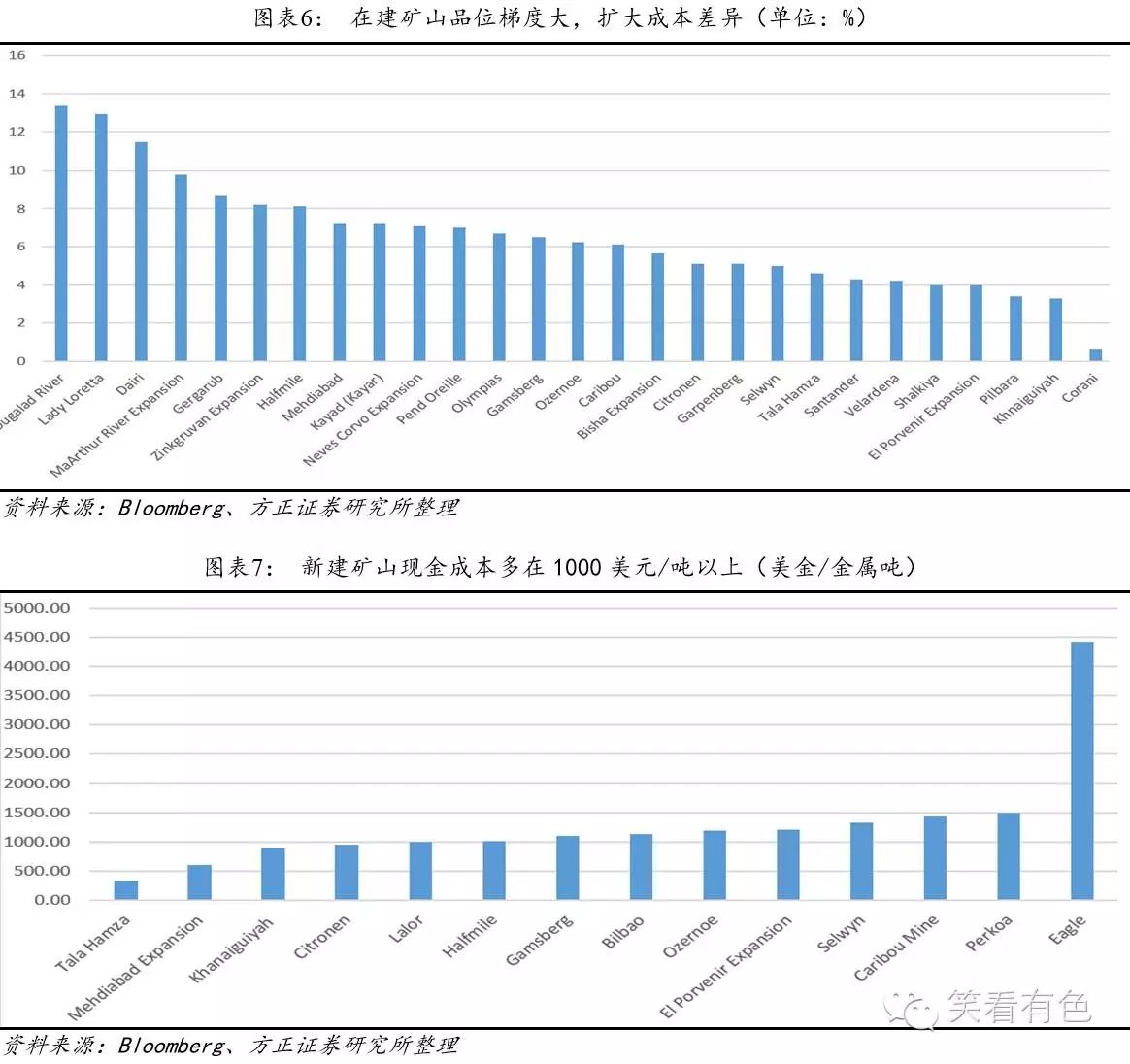

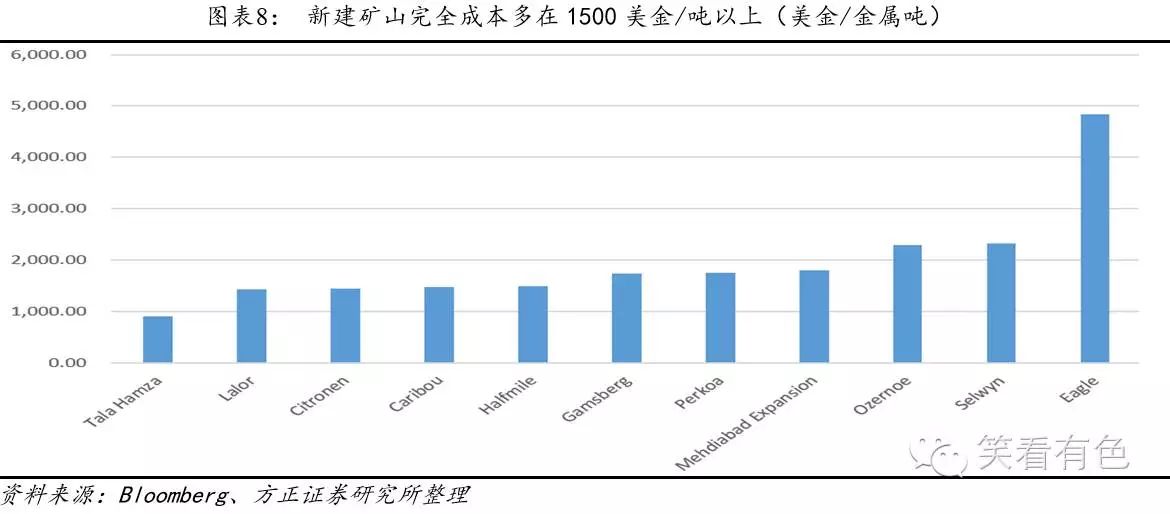

在建锌矿品位梯度很大,拉大矿山开采现金成本区间。在建矿山主流锌品位在4%到8%之间。按照最低500美元/金属吨剔除锌加工费之后,锌价在2000美元/吨时,超过一半新建矿山完全成本亏损,30%以上矿山现金成本亏损。

2.3 矿石端供给下滑导致全球供需缺口大增

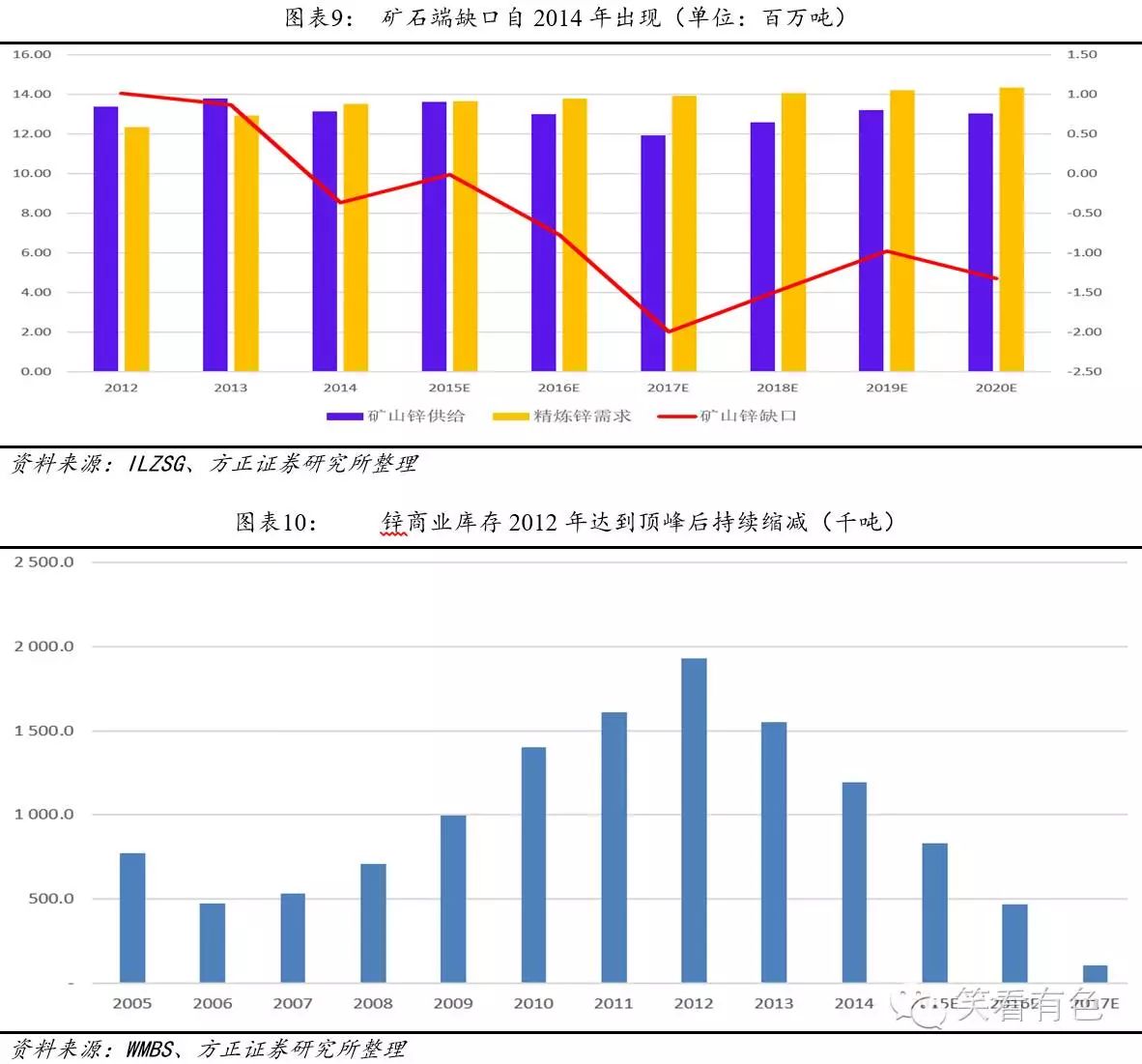

精炼锌供需缺口在2014年开始出现矿山供给缺口。2016和2017年缺口大幅上扬,为近年来最高。在可预测的期间内,矿石端缺口可能延续至2020年。

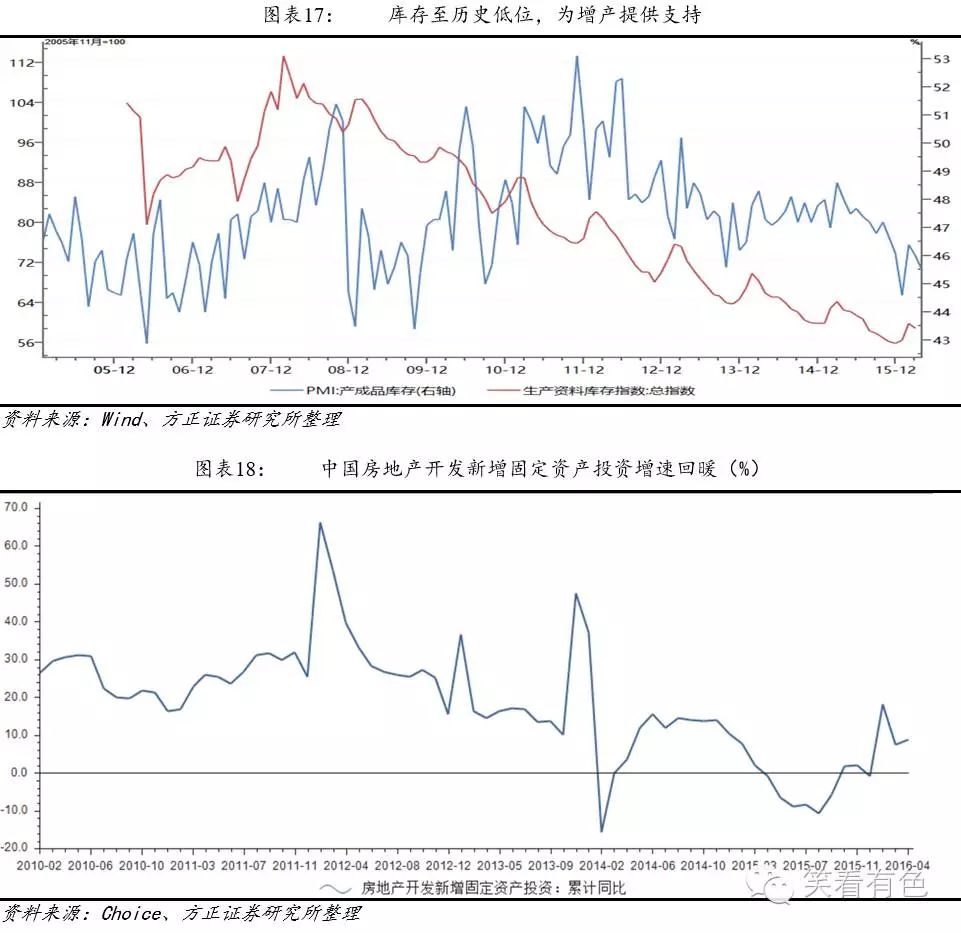

矿石锌库存2012年达到高点,自此开始回落。我们根据WMBS和ILZSG的数据测算,在不复产的情况下,预计2016年锌商业库存进一步下降至40.8万吨,不足半月消耗量;2017年锌商业库存或下降至10.6万吨。

2.4 内外加工费差拉大,国内锌矿供给或出现超预期缺口

加工费是指矿山企业支付给下游冶炼企业的费用,按照伦敦金属交易所的锌价扣除掉加工费便是矿山销售给冶炼厂的价格。加工费的高低反应出矿山与冶炼环节的供需情况,加工费走高意味着矿山过剩、加工费走低意味着矿山紧张。

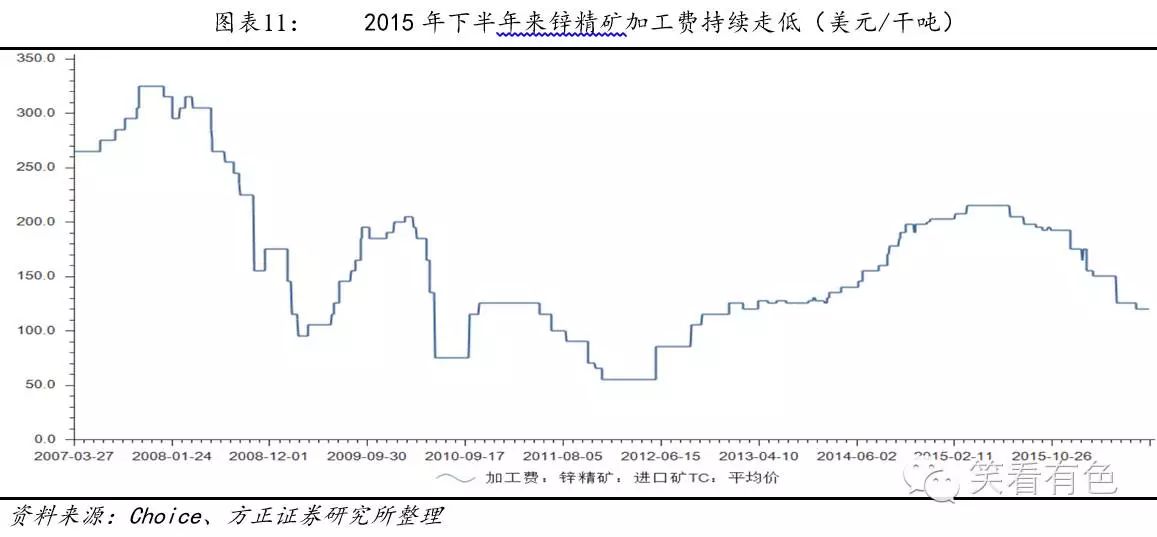

由于供给过剩和大量矿山投放产能,过去3年精矿的加工费持续走高,冶炼企业利润向好导致开工率上升,导致下游精炼锭产出过剩。但这一情况自从2015年下半年开始出现扭转,因为锌价大幅下跌导致的停减产以及矿山枯竭所致。

具体走势而言,加工费从去年年初190~200美元/干吨(690美元左右/金属吨),下跌至今年年初140~150美元/干吨,当前加工费更是已经下滑至120美元/干吨,同比下降了34%。

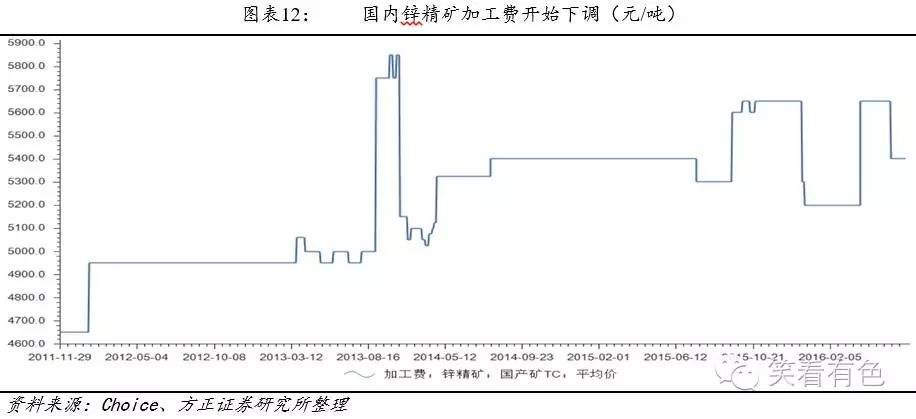

国内外锌矿加工费差距拉大加剧国内矿石短缺程度。国内加工费自春节后开始下调,目前已下跌至5200元/吨,个别冶炼厂已将加工费下调至5000元/吨以下。远高于进口精矿加工费930元/吨左右。导致冶炼企业更偏向国内精矿。今年前四个月国内锌矿进口量累计减少17%,共计约79.6万吨。在国外矿石供给大幅下滑的背景下,今年国外精矿加工费还会继续保持低位。国内外矿石加工费差使得今年国内精矿短缺很可能超预期。

3.各国锌需求互有增减,整体企稳

锌主要消费国需求情况不一。整体上全球总需求保持稳定,供给下滑明显。前三个月全球精炼锌供给累计下降超过6%。锌库存也在下降。表明锌供给的下滑源于矿石端的产量下滑。

美国、日本、韩国前四个月消费较为疲软,但下游复苏情况明显。第一和第五消费国中国、德国消费前四个月分别上涨2.09%和13.37%。法国和葡萄牙需求增长分别为7.89%和132.33%。此外,新兴国家消费显著增长。印度、哈萨克斯坦、印度尼西亚消费增幅分别为5.14%、100.20%、8.24%。

3.1 中国经济L型收敛,需求保持稳定增长

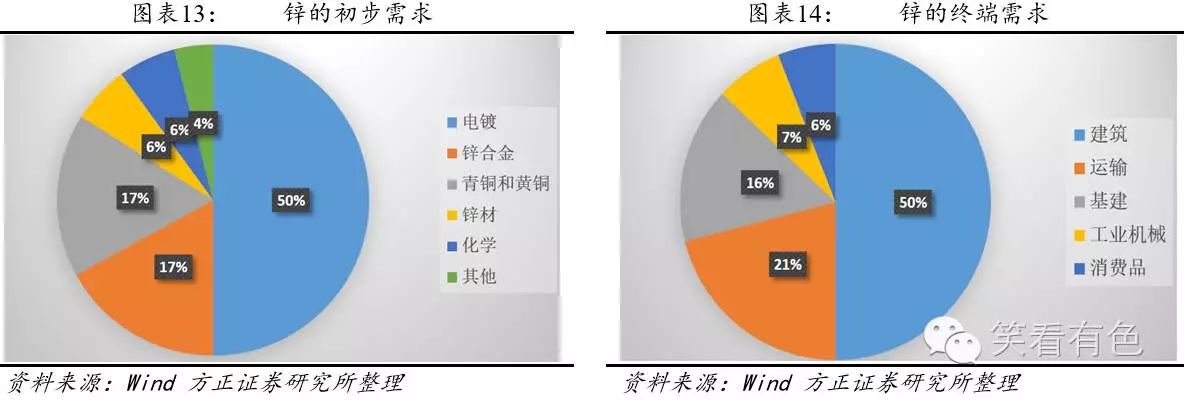

锌的主要需求为建筑(50%,包括基础设施建设)、交通运输(21%)和机械(7%)。

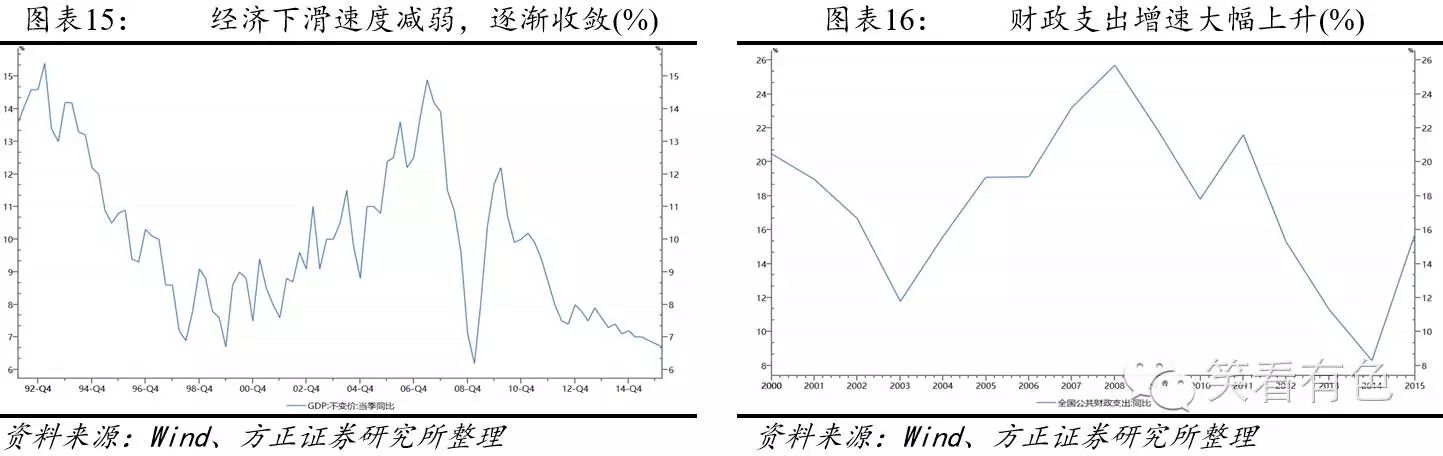

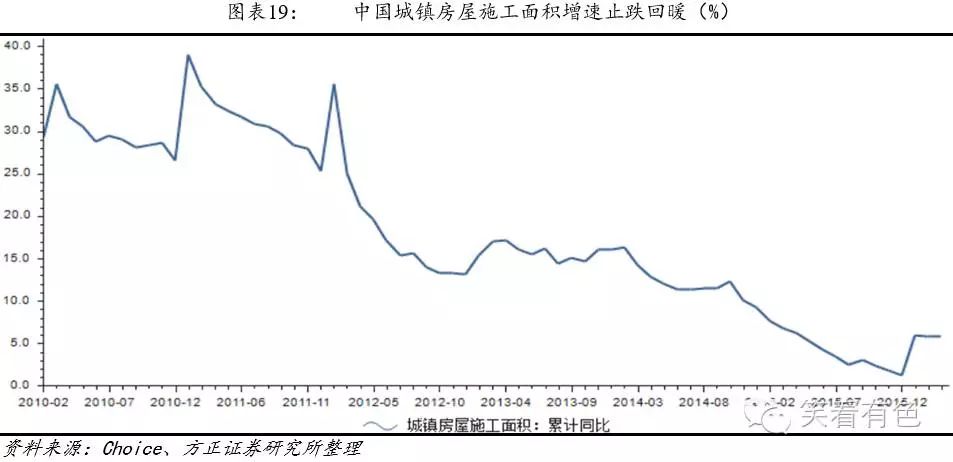

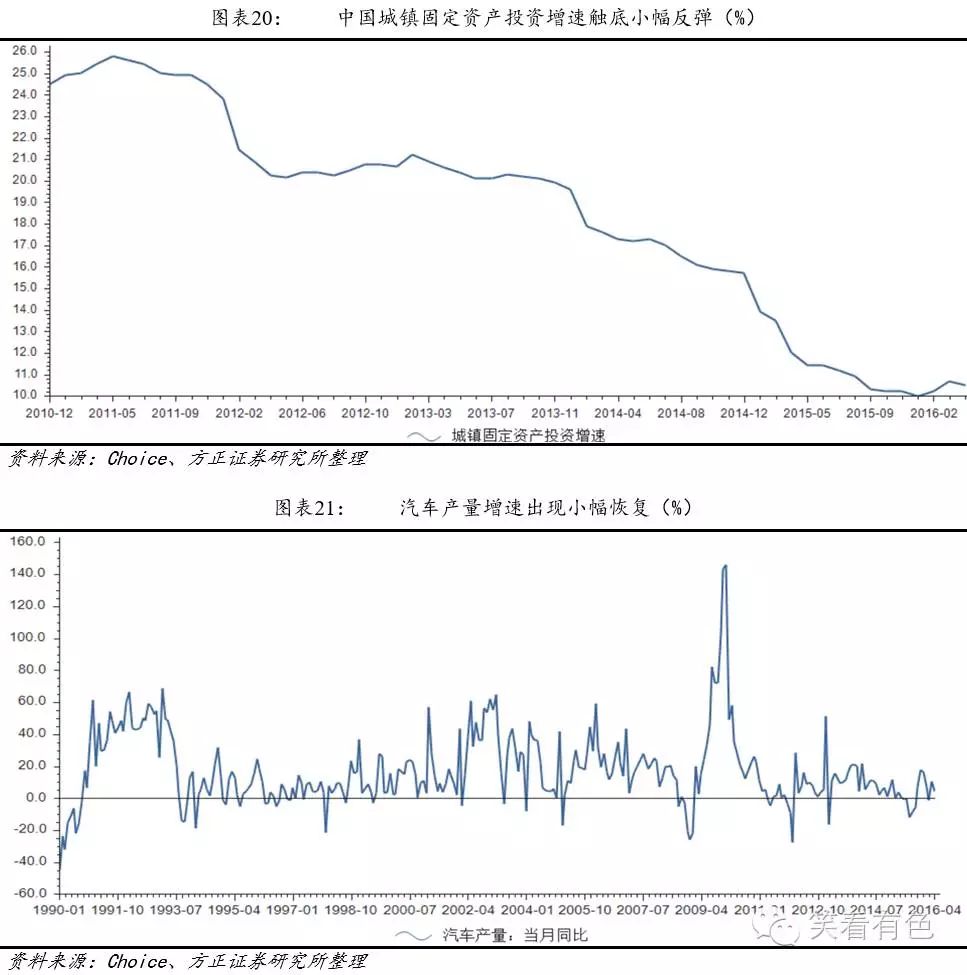

本轮中国需求好转一方面是企业被动补库存导致的。自1月份以来PMI库存指数一直处在历史较低位置,企业存在被迫补库存的需要,带动需求复苏。我国的城镇房屋施工面积虽然经历了14-15年的快速走弱,但2月份以来环比回升迹象明显,城镇住宅开工面积开始从同比负增长V型转入正增长区间。固定资产投资增速下滑到了近20年的底部,止跌回升迹象明显。

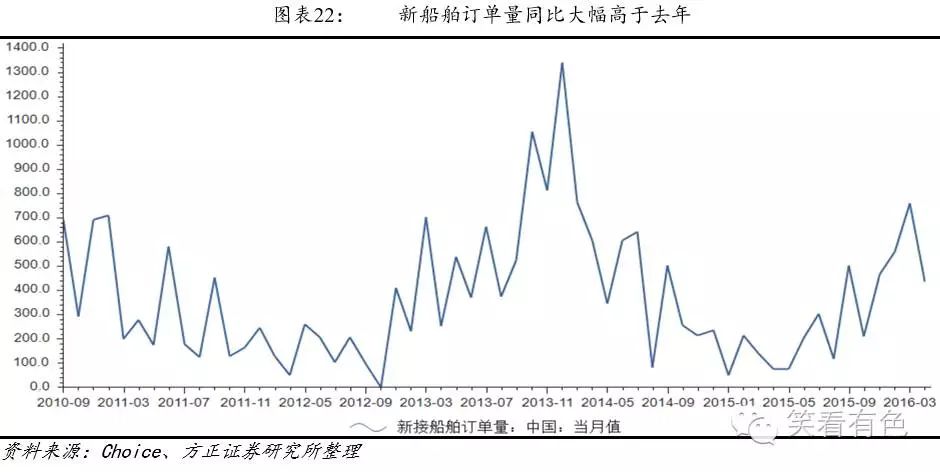

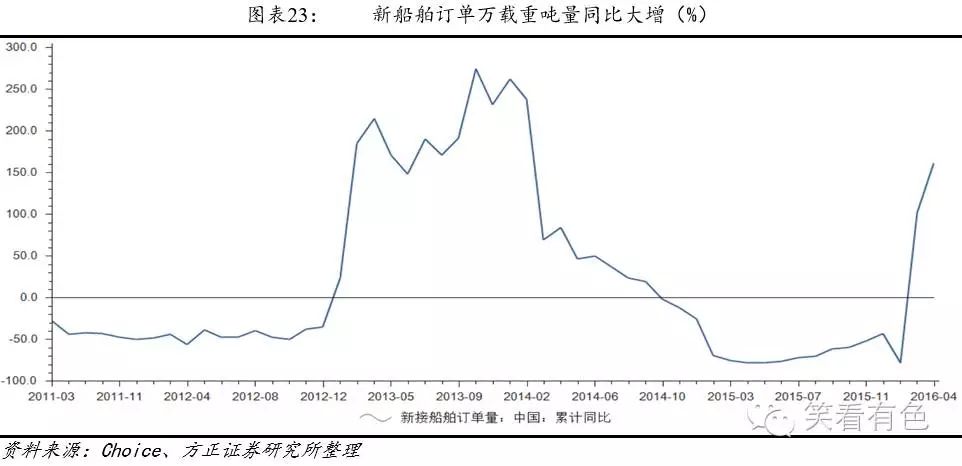

另一方面,宽松的财政政策以及下游行业优惠政策带动需求回暖。中国“里根经济学”在财政支出上显现。下游汽车小排量和新能源汽车补贴政策带动汽车复苏,增速快速反弹。船舶制造业新接订单数同比快速增加。

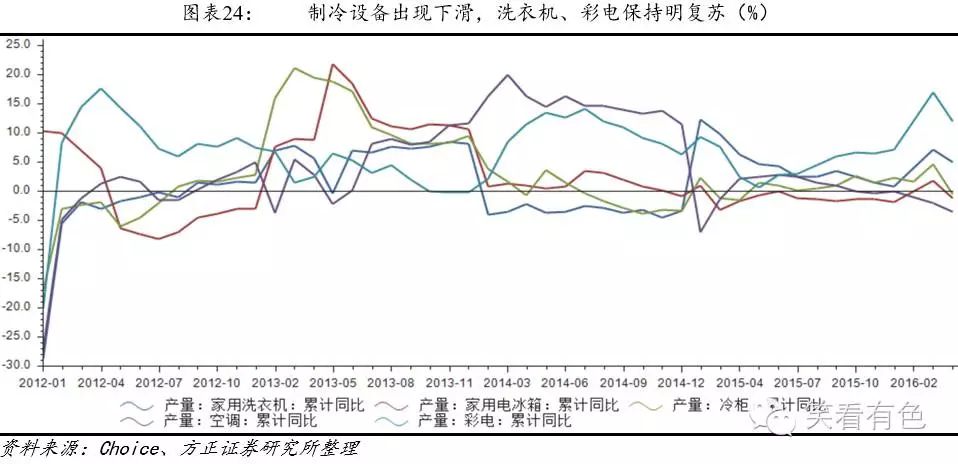

家电方面各品种产销量涨跌互现。白色家电中洗衣机、彩电出现较大幅度增长。至2016年4月,彩电产量累计产量增速同比为12%,家用洗衣机4.9%。制冷设备产量出现不同程度下跌,空调产量下跌3.5%,家用电冰箱下跌1.2%,冰柜下跌0.5%。

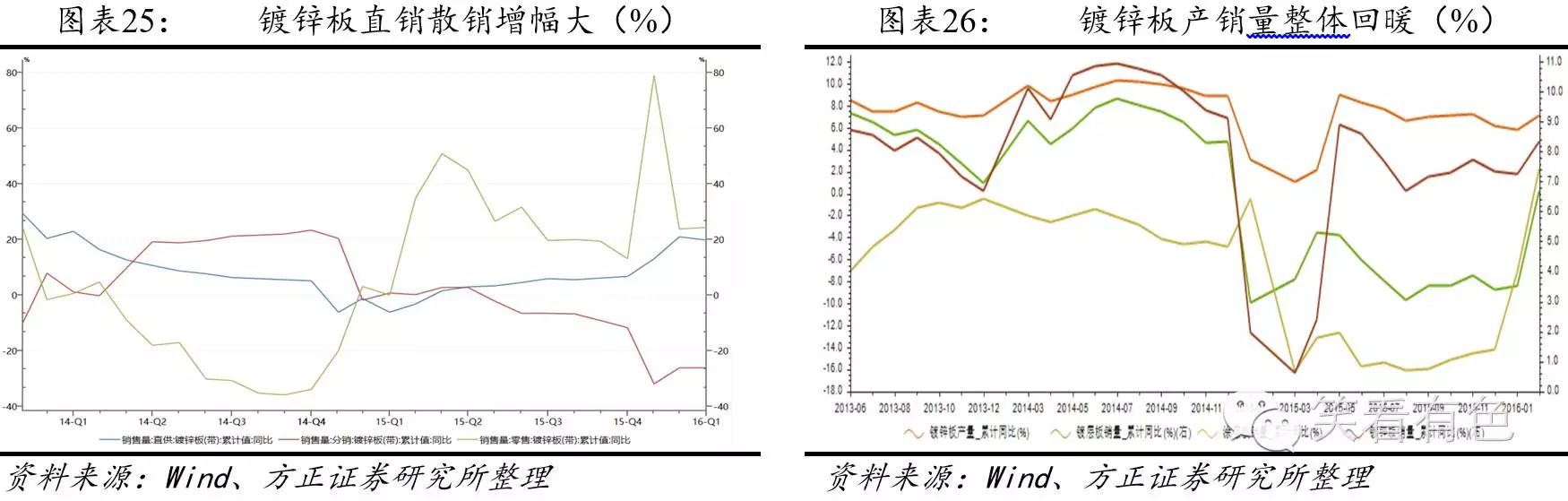

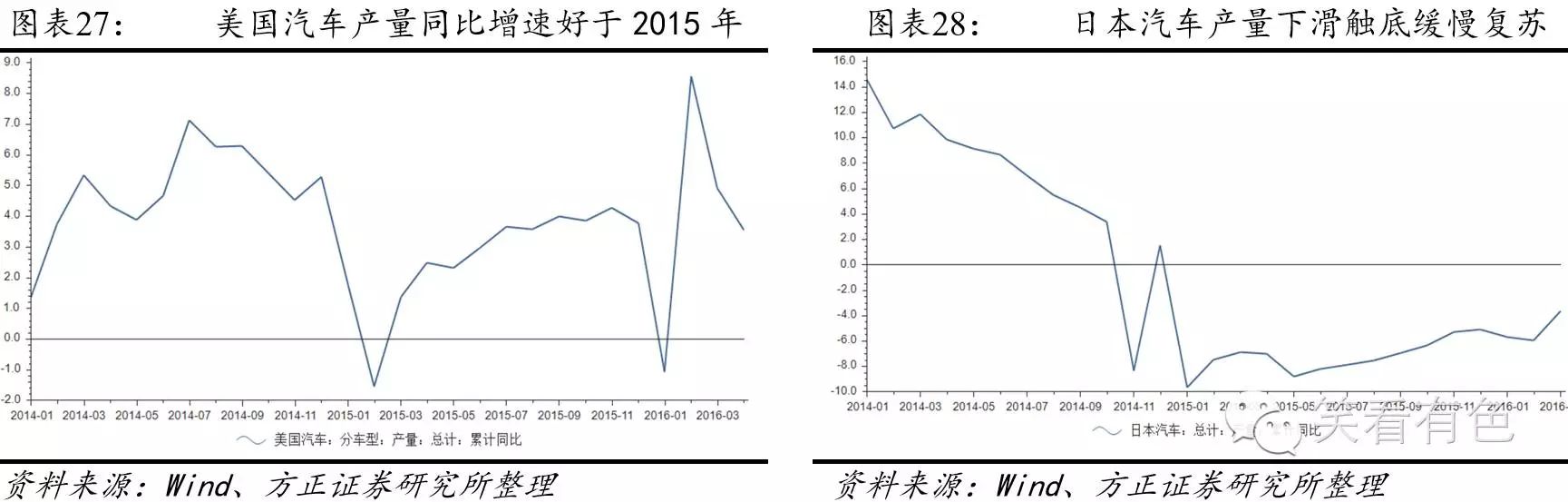

锌下游复苏直接体现在镀锌板销售上。进入2016年以来,前3个月镀锌板整体消费和生产增速快速反弹,超过2015年同期增速水平。从销售方式上来看,中间销售正在被挤压。行业主动减少中间环节,降低费用支出,稳定售价。

3.2 美国带动发达国家复苏,锌下游行业开始企稳

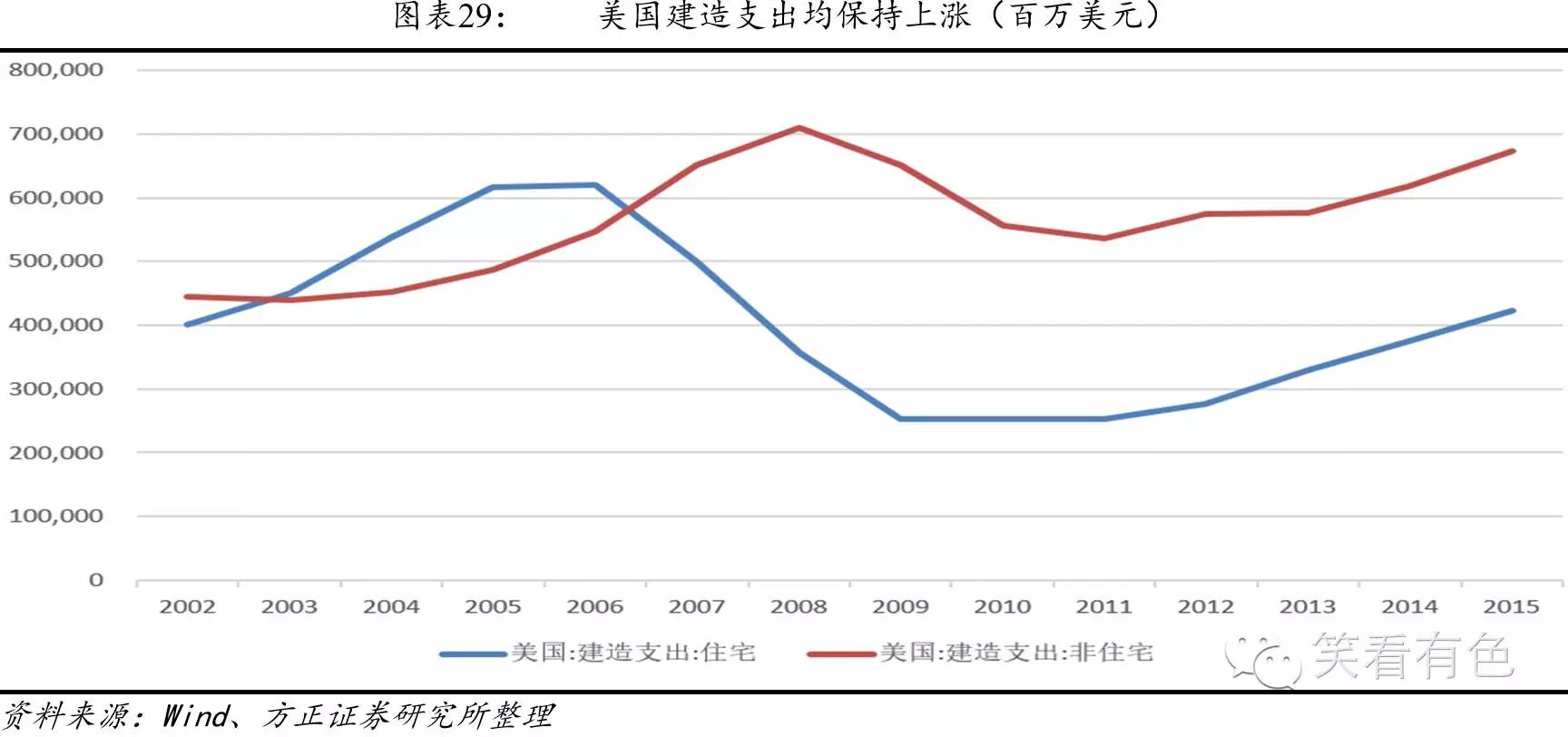

美国2016年以来汽车产业开始复苏,到3月份汽车累计同比增长达4.9%。日本在一月和二月的汽车累计同比增长均为-7%。3月同比出现正增长1.2%,相比去年有企稳迹象。

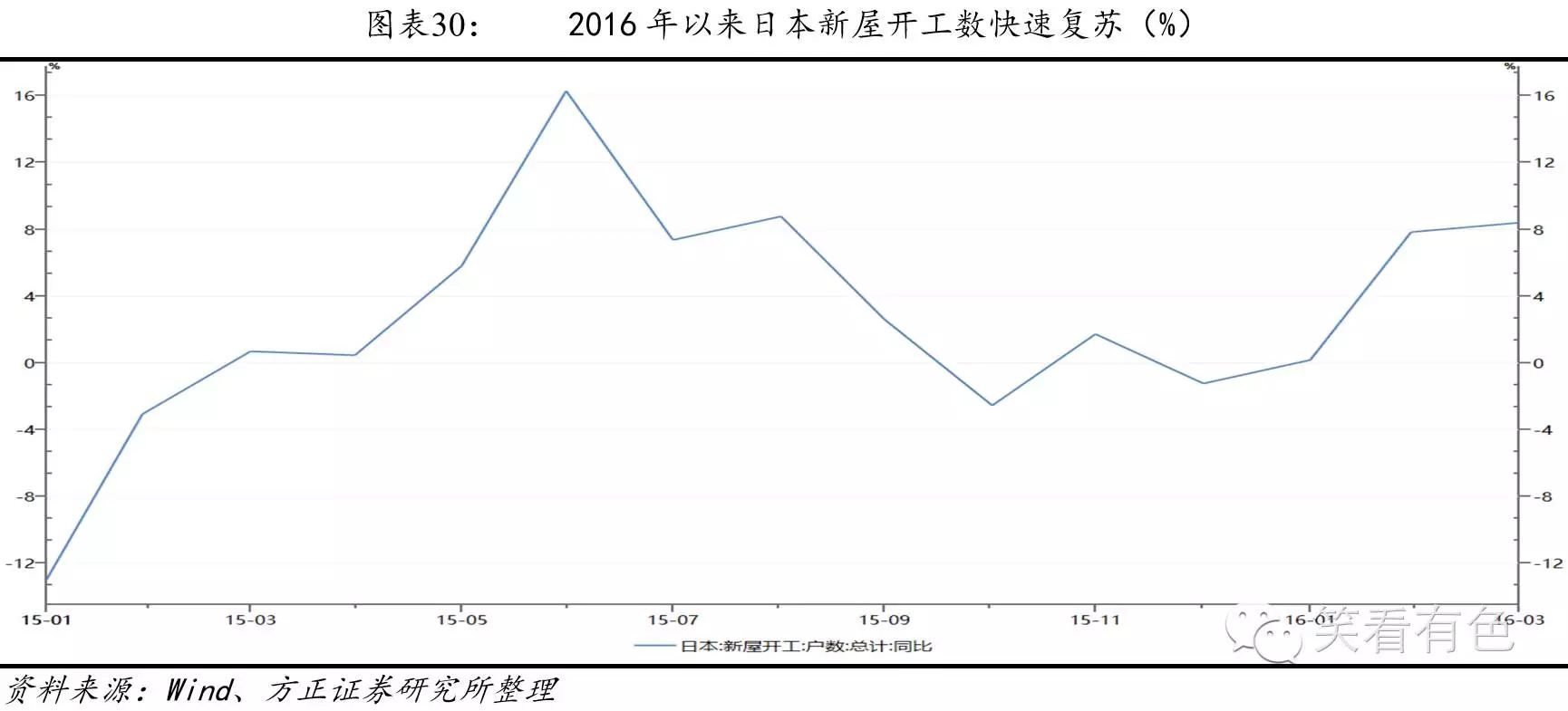

美国建造支出在危机后持续复苏。至2015年末,美国住宅建造支出同比上一年增长12.8%,非住宅建造支出为9.0%,复苏迅猛。日本进入2016年前三个月新屋开工户数增长幅度也分别达到0.15%、7.81%、和8.38%。增速为近年来最高。

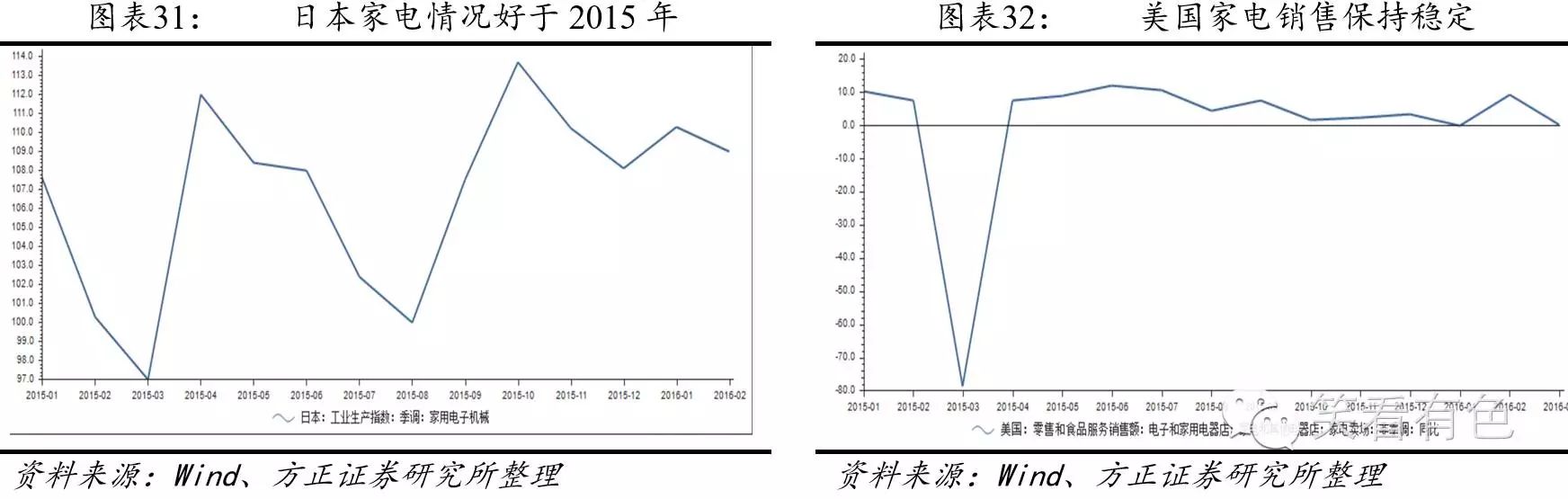

今年以来,日本家电生产指数好于2015年。至2016年2月,家电工业生产指数达到101.8,为近7个月以来最高数字,并高出去年同期11%。美国家电销售额近12个月保持小幅正增长,较为稳定。

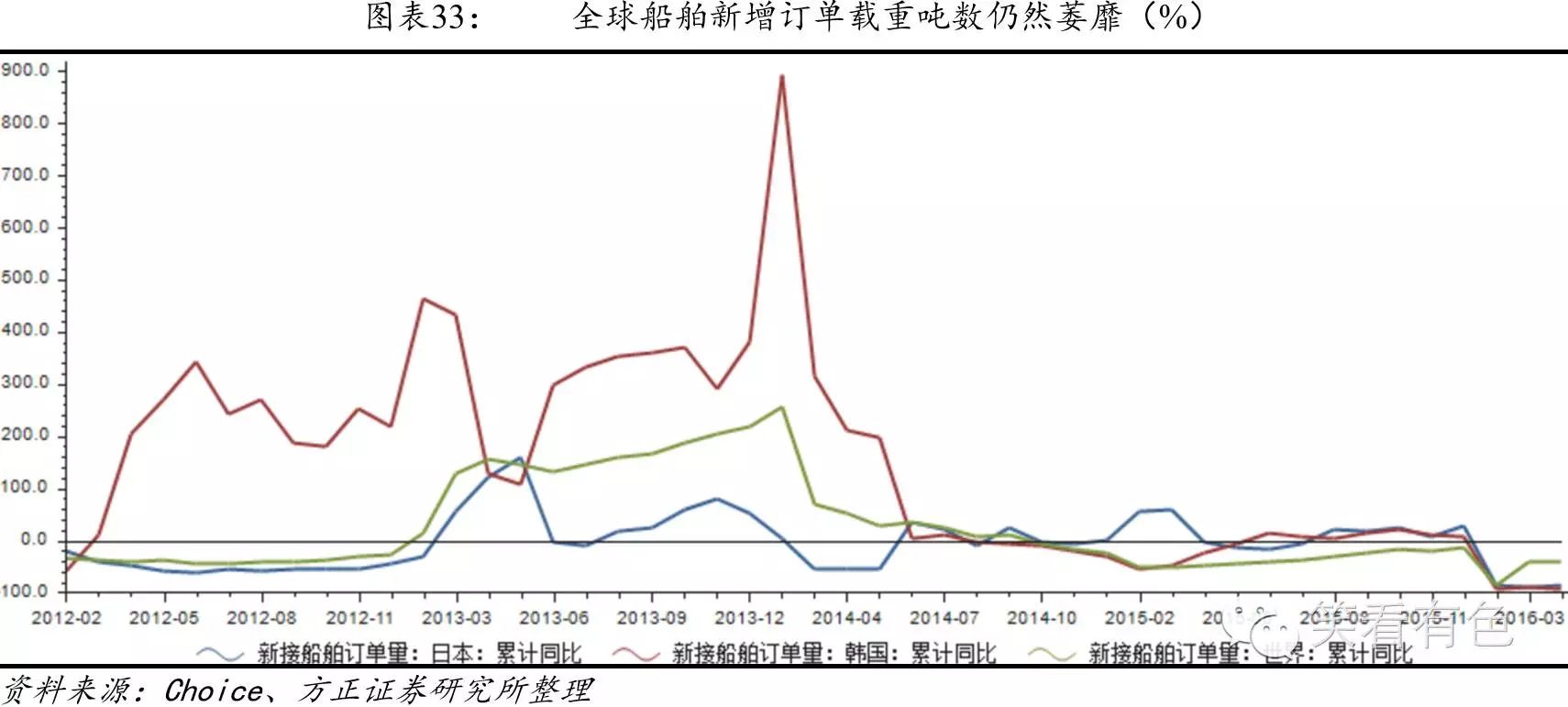

受前几年订单基数较大、海运萎靡的影响,全球船舶新增订单载重吨数出现显著下降。波罗的海航运指数自去年12月见底以来,持续反弹。当前国际订单环比出现好转,主要是中国新增订单大幅上升日本和韩国仍处在低谷。若国际贸易和航运情况能够稳住,全球船舶新增订单有望继续恢复。

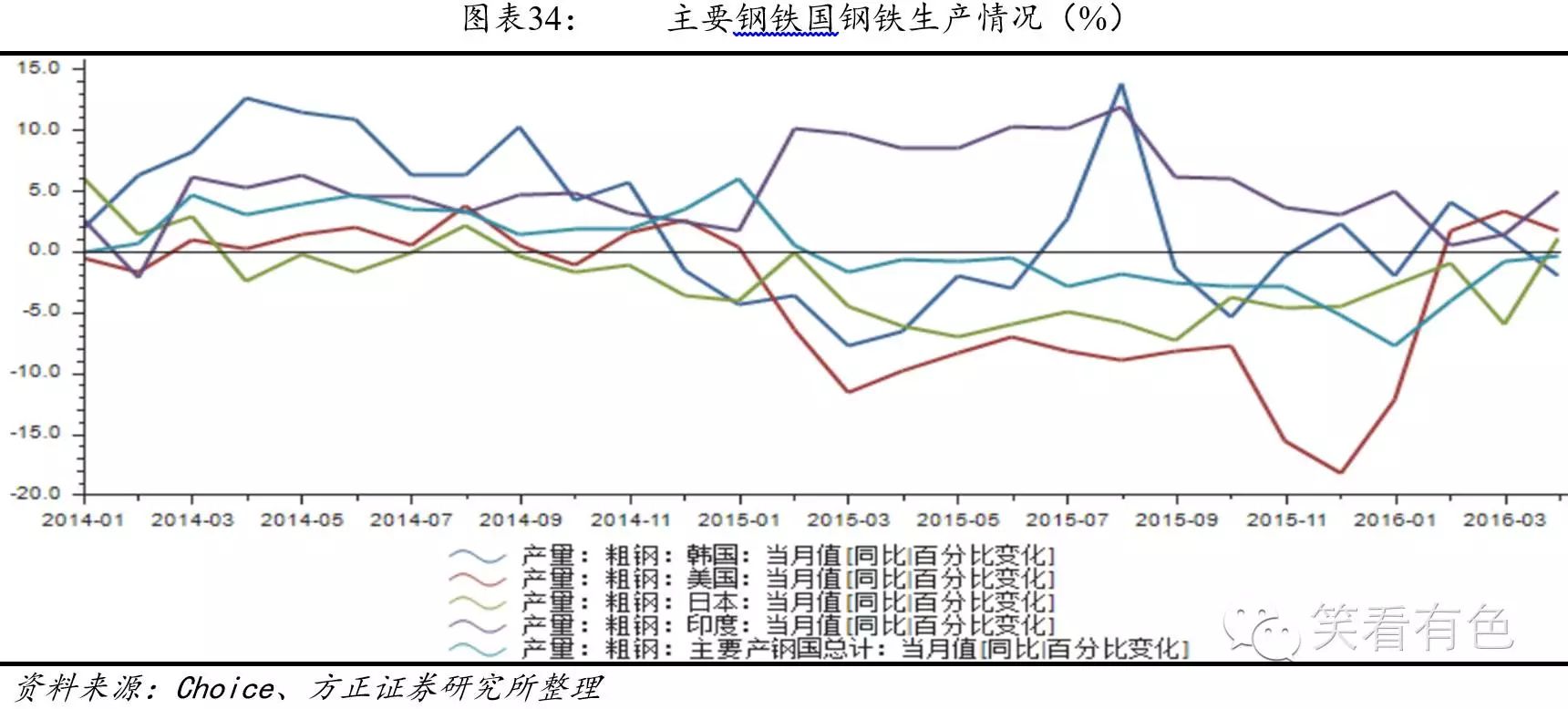

钢铁产量止跌企稳,同比跌幅收缩,环比开始向好。全球主要钢铁生产国日、美、韩、以及新兴钢铁生产大国印度(2015年产量位居全球第三)产量增速有所回升,印度产量更是保持在5%以上增速。

总的来说,以美、日为首的锌消耗大国的锌下游主要行业出现好转,全球整体锌需求企稳。能否保持需进一步观察。

3.3 腾飞的印度——基建增速加码,影响世界还需时日

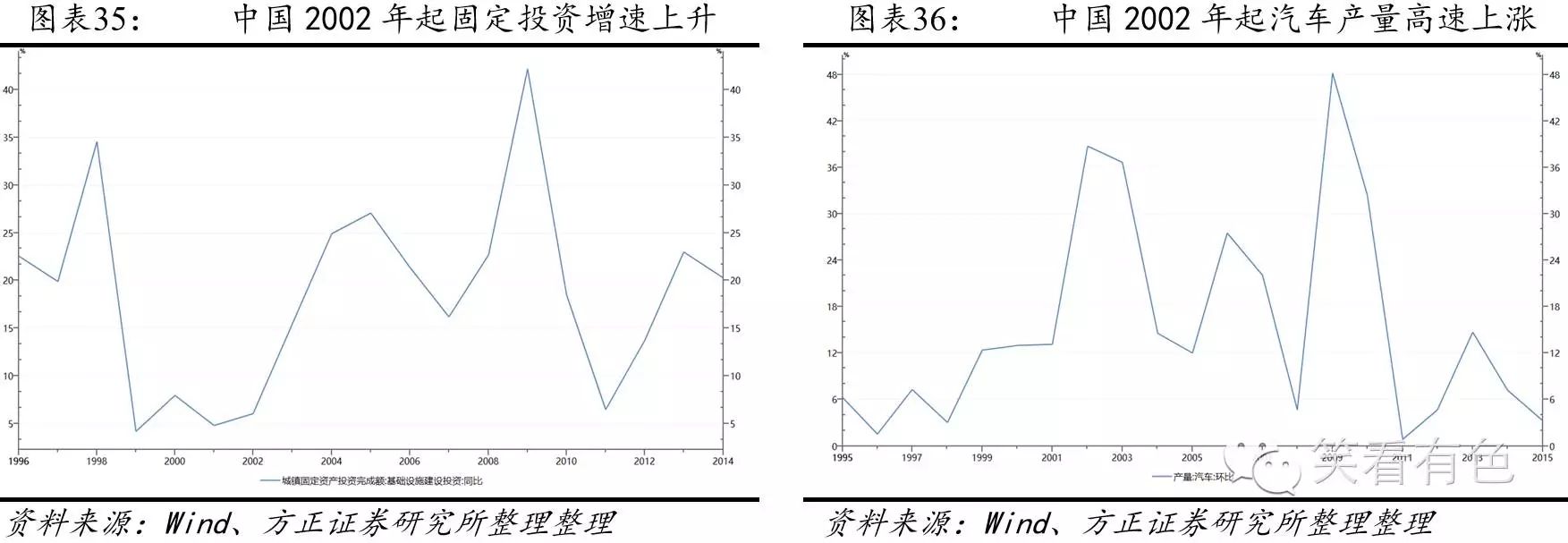

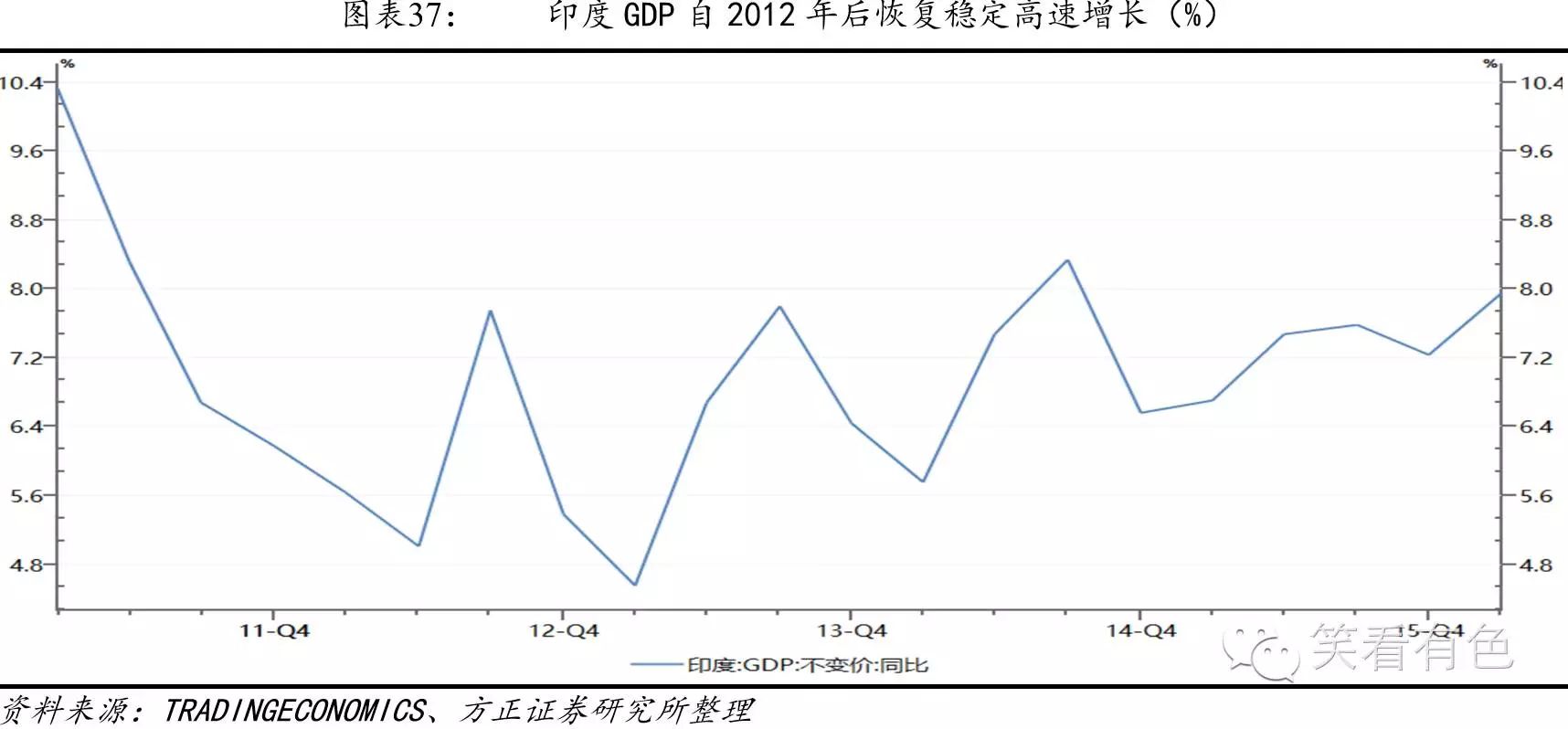

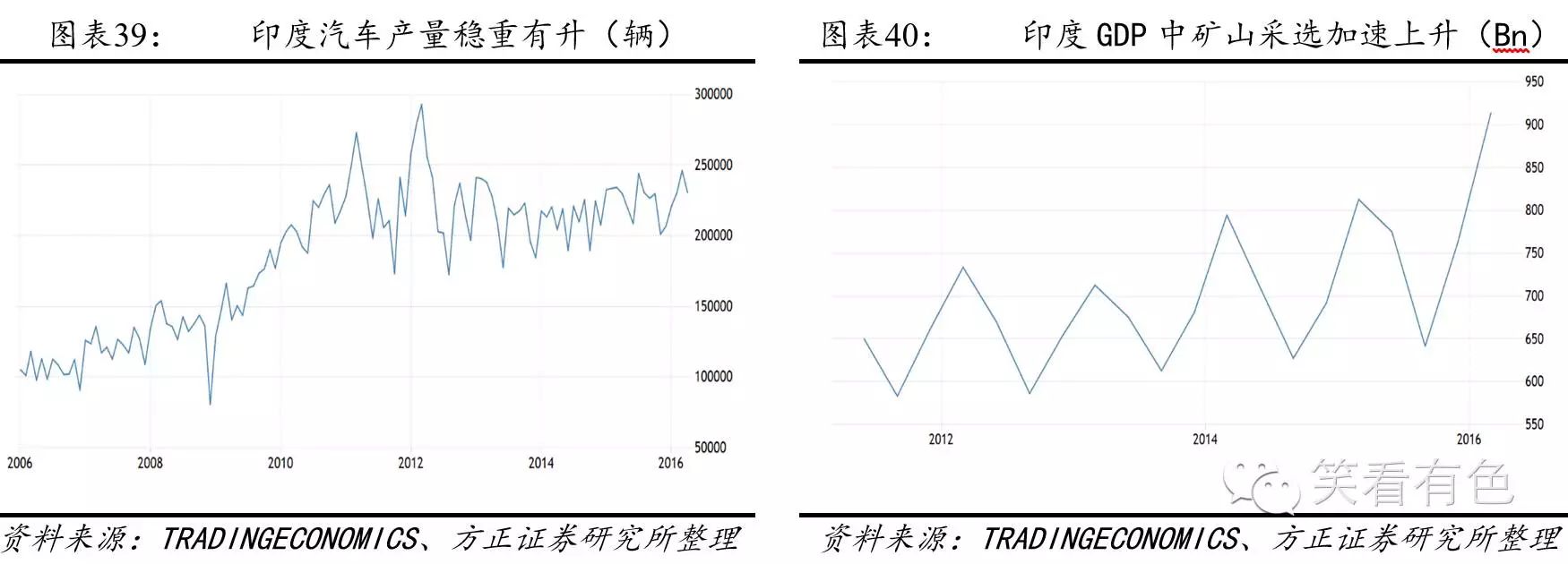

印度2015年GDP约为2.15万亿美元,2016年一季度增速更是达到7.9%的高位,增速自2012年以来保持上升势头。印度人均GDP为1498.87美元,为中国2004年的人均水平。中国基础建设投资增速开始加速是从2003年开始的。汽车产量增速快速上升从2002年开始。

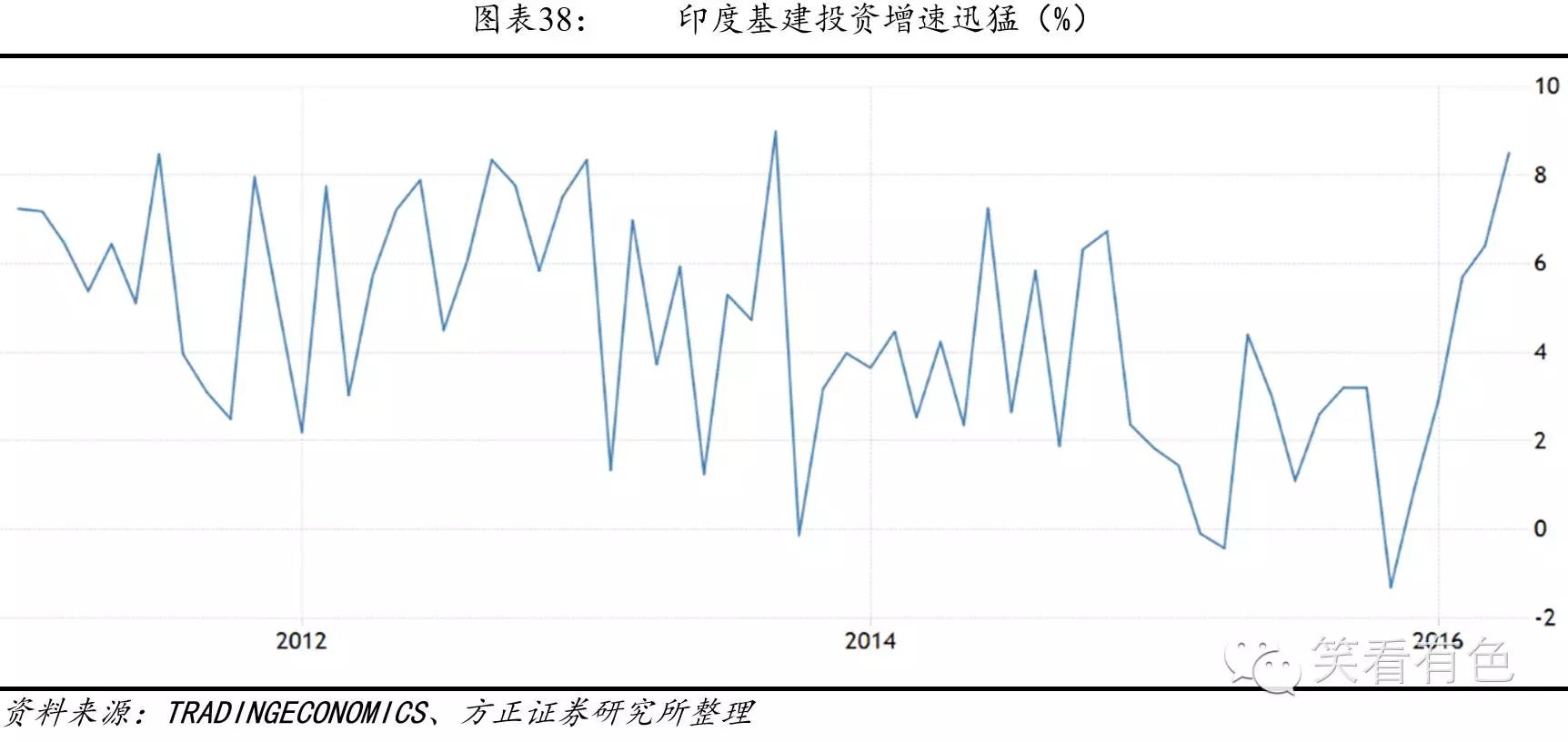

当前印度经济、基建均保持快速增长。莫迪政府在2015年决定加大中央政府和地方政府在基础设施建设的投入,提出了“Power forAll”和“Health for All”等计划。中央政府成立了国家基础设施投资基金”,初始投资达32.5亿美金,为公共基础设施建设的企业提供贷款援助。并在铁路、公路、能源上提出了宏伟的建设计划。印度计划在未来5年在铁路上投资不低于1380亿美金。公路方面定下了15000公里的公路设施项目。

以上变化也反应在了印度采选业上。自2016以来,印度GDP中采选部分快速上升,比去年同期高12.5%左右。增速创历史新高。

但由于目前体量太小,2015年锌总需求仅为66万吨,对全球锌市场产生影响还需时日。

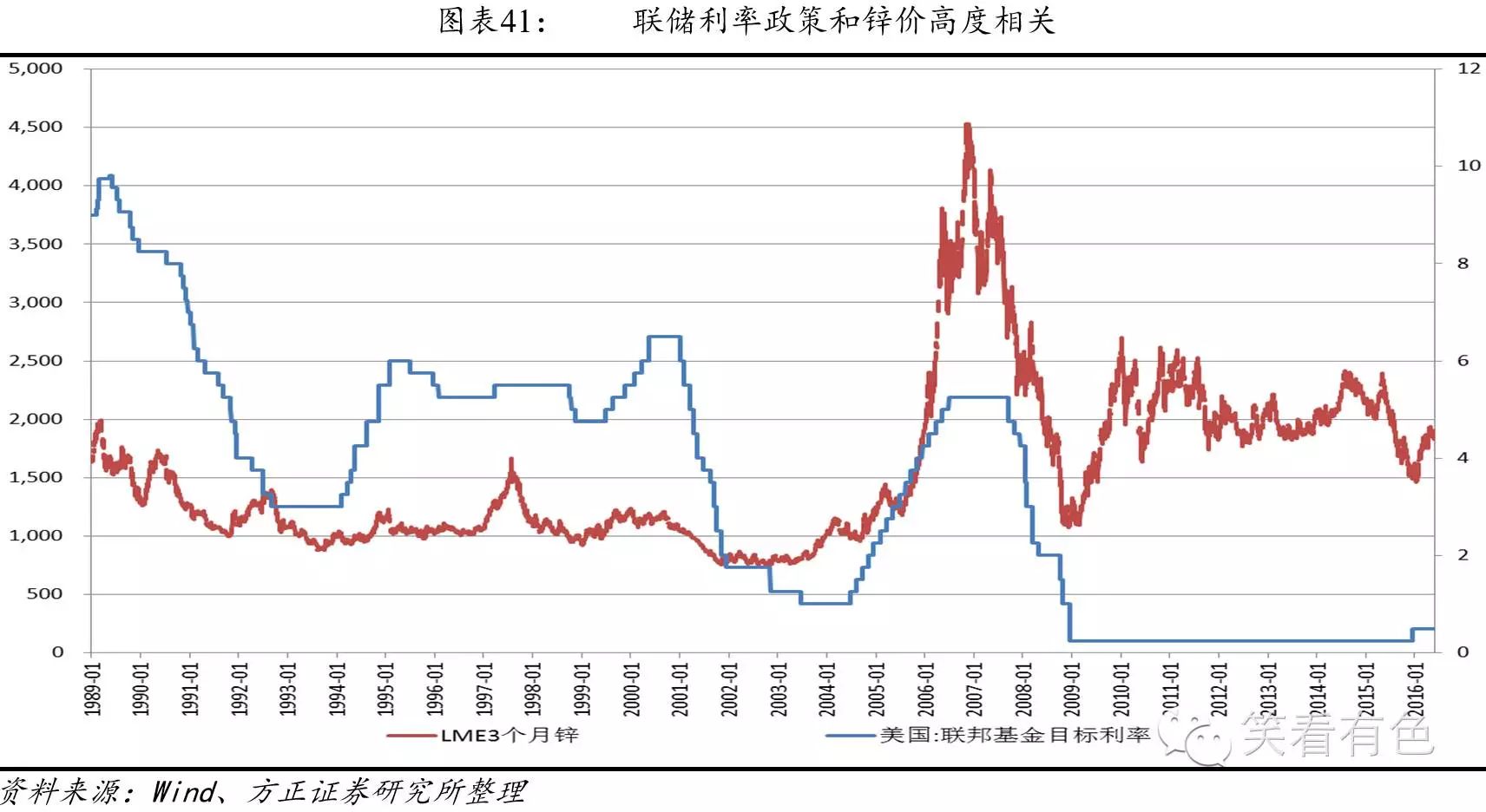

4. 美元加息对锌价影响微弱

从历史上看,美联储利率政策和锌价是高度相关的。影响锌价的三因素主要是供给、需求和定价货币美元。长周期来看,美元加息周期大多对应美国经济向好,需求拉动造成了锌价上涨周期较好匹配美元加息周期。因此,美元再加息对锌中期利好大于定价货币上涨带来的短期利空。反之,美元若再宽松,则短期利多包括锌在内的一切美元定价商品,中期利空金属需求复苏速度。

本次加息周期和历史相比幅度上更小、时间跨度上更长、经济形势不确定性更高。因此,我们预计本轮加息对锌价影响不大。

5. 长期锌价有望超过2万吨/吨

嘉能可宣布停产锌价在1700美元/吨(2015年10月),而其宣布停减产的三大矿山McArthur River的品位为锌10.2%、铅4.8%、银48.6g/t;LadyLoretta 锌品位13%;George Fisher 锌品位8%。

可以看出,这三大矿山在全球范围内都算是富矿,现金流为正的企业在1700美元/吨附近停产不是因为锌价低而是因为其负债率太高所致,因此对于嘉能可而言,也很难在锌价达到2000美元/吨附近时复产。

我们认为,锌价上涨还仅仅是个开始。目前出现的仅仅是精矿短缺,加工费的逐步下跌将导致下游冶炼产能的缩减,从而将短缺往整个产业链下游传递,由此引发的补库会进一步刺激价格的上涨。供给端增速萎靡,需求端稳定增长,未来将持续出现需求端增速长期超过供给端增速。

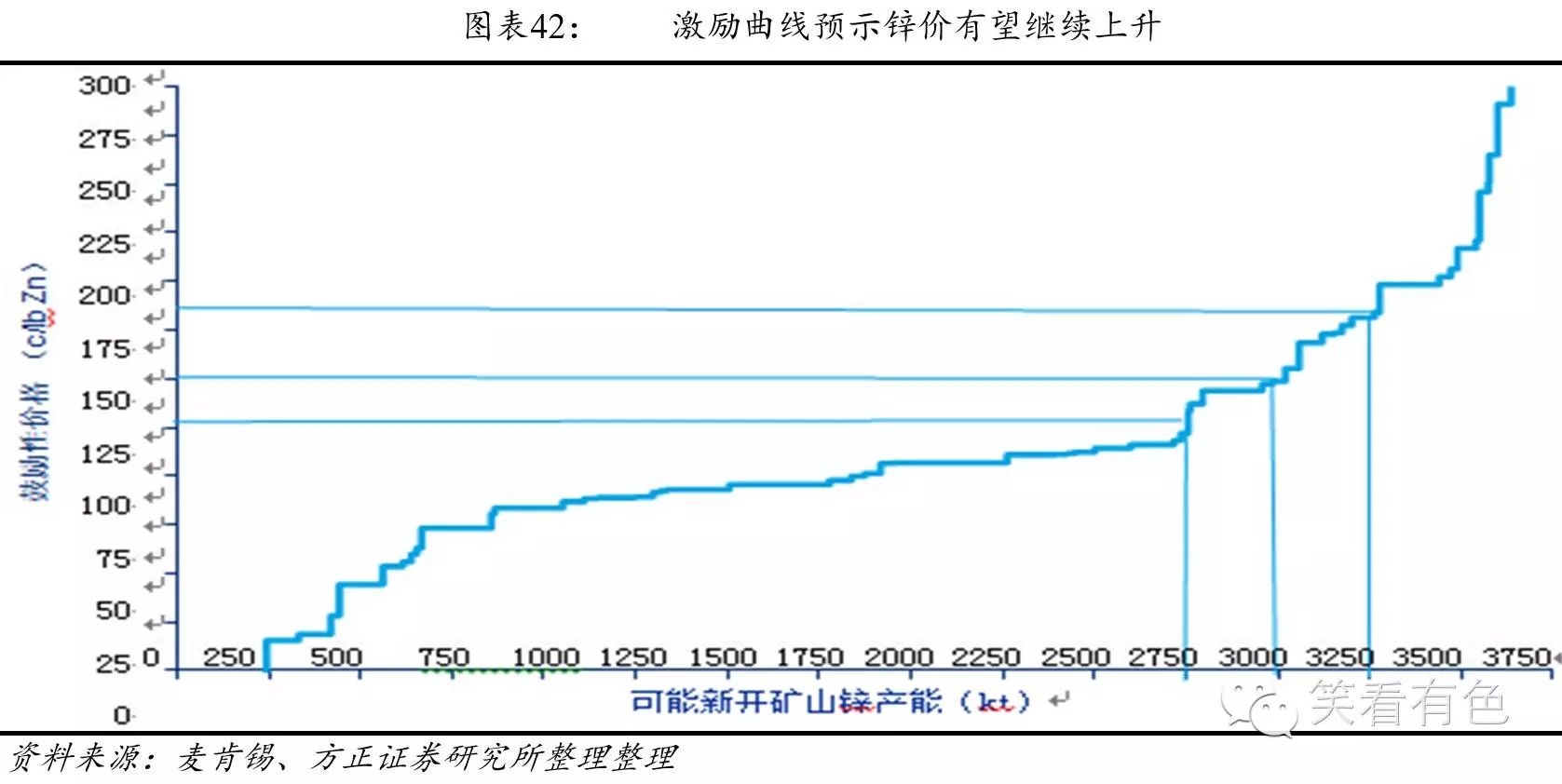

长期价格可能升至2万元/吨以上。14-17年锌的新增需求合计可能达到190万吨左右,同期因资源耗尽而减少的矿物供给在100万吨左右,全球需要新增290万吨左右的矿产锌以达到平衡。按照毛利10%做出的激励曲线显示,在锌价长期高于130Cnet/lb(折合SHEF20000万元/吨左右)时,可能达到供需平衡。我们推测,锌的长期价格可能会超过2万元/吨。

6. 积极布局锌行业,聚焦高成长低估值小市值的西藏珠峰

6.1 西藏珠峰标的纯、市值小、成长高、内含价值最大

西藏珠峰标的纯、市值小、成长大,兼具高弹性、高储备、高储备增速、高业绩成长、低成本、低估值的特征。公司是国内唯一仅存铅锌金属采选在10万吨(2016年采选金属量超过10万吨)金属量以上且没有冶炼产能拖累的上市标的。

公司2016年全年采选220万吨/年,铅锌按一季度价格计算,全年利润可达7亿元。而锌价每上涨100美元/吨,毛利增幅可达5000万人民币。一季度均价仅为1682美元/吨,若下半年价格能够维持在2000美元/吨,仅下半年价格上涨带来的毛利增幅在9000万元左右,全年利润有望达到8亿元,远超公司业绩承诺的5.9亿元以及市场平均预期的6.5亿元人民币。

西藏珠峰单体矿储量大、开采潜力大,持续开采成本低。公司拥有的阿矿、派矿以及北阿矿处在阿尔登-托资坎矿田核心区域,分属三个矿脉。除了公司三个矿权外,矿田内还有9个矿床点,推断铅锌矿石量近7000万吨,接近当前公司拥有的9000万吨保有储量。公司还在1000米深度发现复合品位超过10%、银含量超过50g/t的富铅锌银矿。公司持续开采成本低。公司一季度铅锌平均采选成本为3400-4000元/吨,远低于国内开采成本。而公司去年综合开采成本仅为3008元/吨。一季度较高主要是因为每年初始摊销大,以及新的采选设备转固。预计2016年全年平均成本将低于一季度平均成本。

6.2 价格低时纯矿企业安全边际大,价格越高大标的受益更多

锌价上涨通道中,在弹性、盈利能力、和估值方面比较,西藏珠峰、驰宏锌锗、中金岭南是当仁不让的首选标的。由于冶炼端的影响,驰宏锌锗和中金岭南价格弹性分列第一第二。西藏珠峰的价格弹性在矿山采选企业里排名第一。比较公司间相对估值时,考虑西藏珠峰的高成长性特征之后,西藏珠峰价格最为低估。2016年动态市盈率仅为26.7,而未来增至300万吨/年矿石处理量以及丰富的矿山储量成为公司继续成长和长期盈利的保证。

驰宏锌锗矿石产量最大,价格提升时受益最大。受冶炼端影响,公司估值已经向其资产清算价格靠拢。锌价小幅上涨在短期内难以看到公司业绩显著变化。但价格若长期维持16000元/吨以上时,公司业绩将显著提升。中金岭南锌价受益仅次于驰宏锌锗。铅锌产量32.67万吨。公司在冶炼端更加稳健。利润在价格上涨中非常可期。

第一阶段推荐低成本纯资源标的,第二阶段推荐高自产标的。在低位上升首先受益的是采选业务纯正的企业如西藏珠峰、盛达矿业、银泰资源,和锌业务纯正的罗平锌电。价格保持在16000元/吨以上时,锌金属采选最高的驰宏锌锗、中金岭南、西藏珠峰和建新矿业的利润增加最大,受益更高。

7. 风险提示

国际经济再次衰退,复产量超预期

- END -