房地产项目成本核算程序的税会差异分析

汪道平

本期开始接着写。这块

Lawping

认为

地产涉税问题最核心的还是成本核算,不同的核算对象、分摊方法才是企业税筹的核心。

而成本核算需区分几个不同语境。

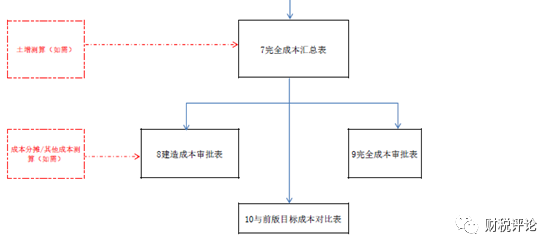

各地产公司都会有自己的会计核算制度、成本核算制度,一般由财务部和成本部共同起草,共同确定成本科目的制定和修改完善,确定归集的标准及分摊原则。

成本部一般负责开发成本的动态管理和将开发成本分摊至成本核算对象的工作。

财务部负责开发间接费用中资本化利息、工程人员费用的管理,成本费用的归集、核算、完工产品的结转的帐务处理,并与成本管理部提供的相关数据保持一致。

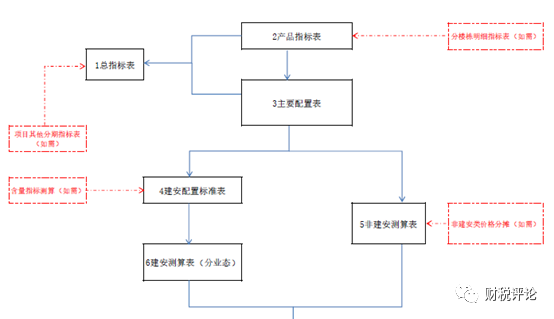

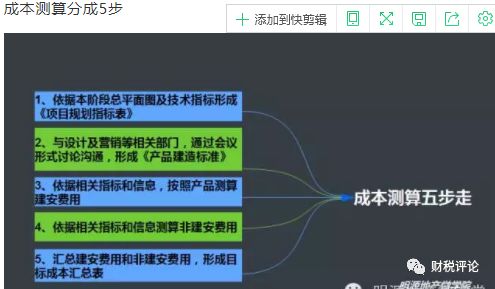

项目总经理:

对整个项目经营数据总体权衡。

营销部:

提供可售面积数据及相关售价测算数据

设计部:

提供规划指标数据

财务管理部:

对上述数据提供相关利润、收益率数据。

成本管理部:

测算开发成本

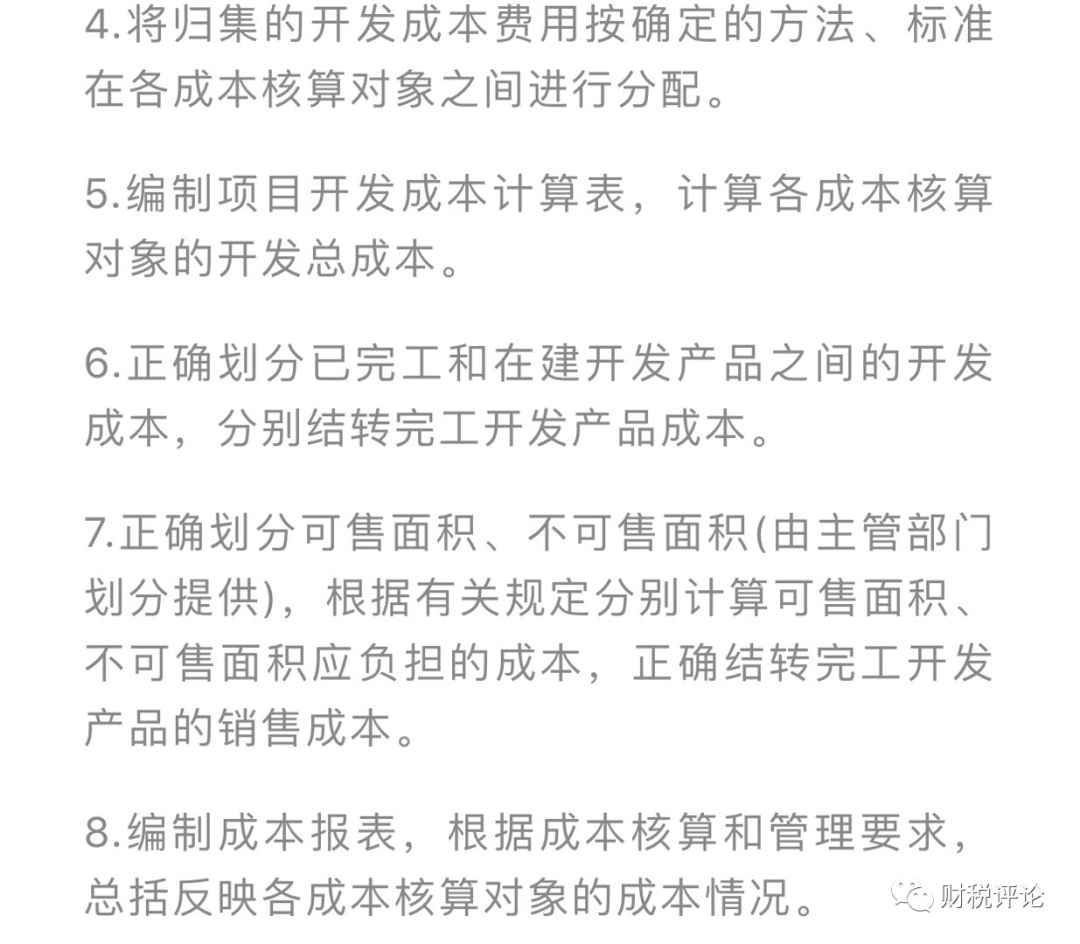

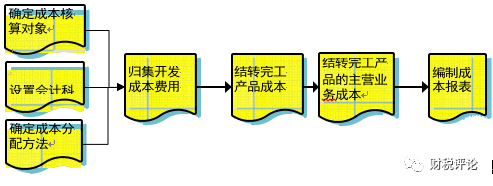

1.

根据成本核算对象的确定原则和项目特点,确定成本核算对象。

2.

按成本核算及财务管理的要求,设置有关成本核算会计科目,核算和归集开发成本及费用。

3.

按受益原则和配比原则,确定应分摊成本费用在各成本核算对象之间的分配方法、标准。

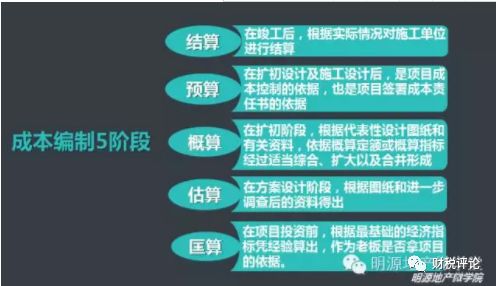

结合开发项目规划和工程预算,编制各成本核算对象的开发成本。

国税发【

2009

】

31

号文第

25

条规定,

计税成本是指企业在开发、建造开发产品(包括固定资产,下同)过程中所发生的按照

税收规定进行核算与计量

的应归入某项成本对象的各项费用。

第

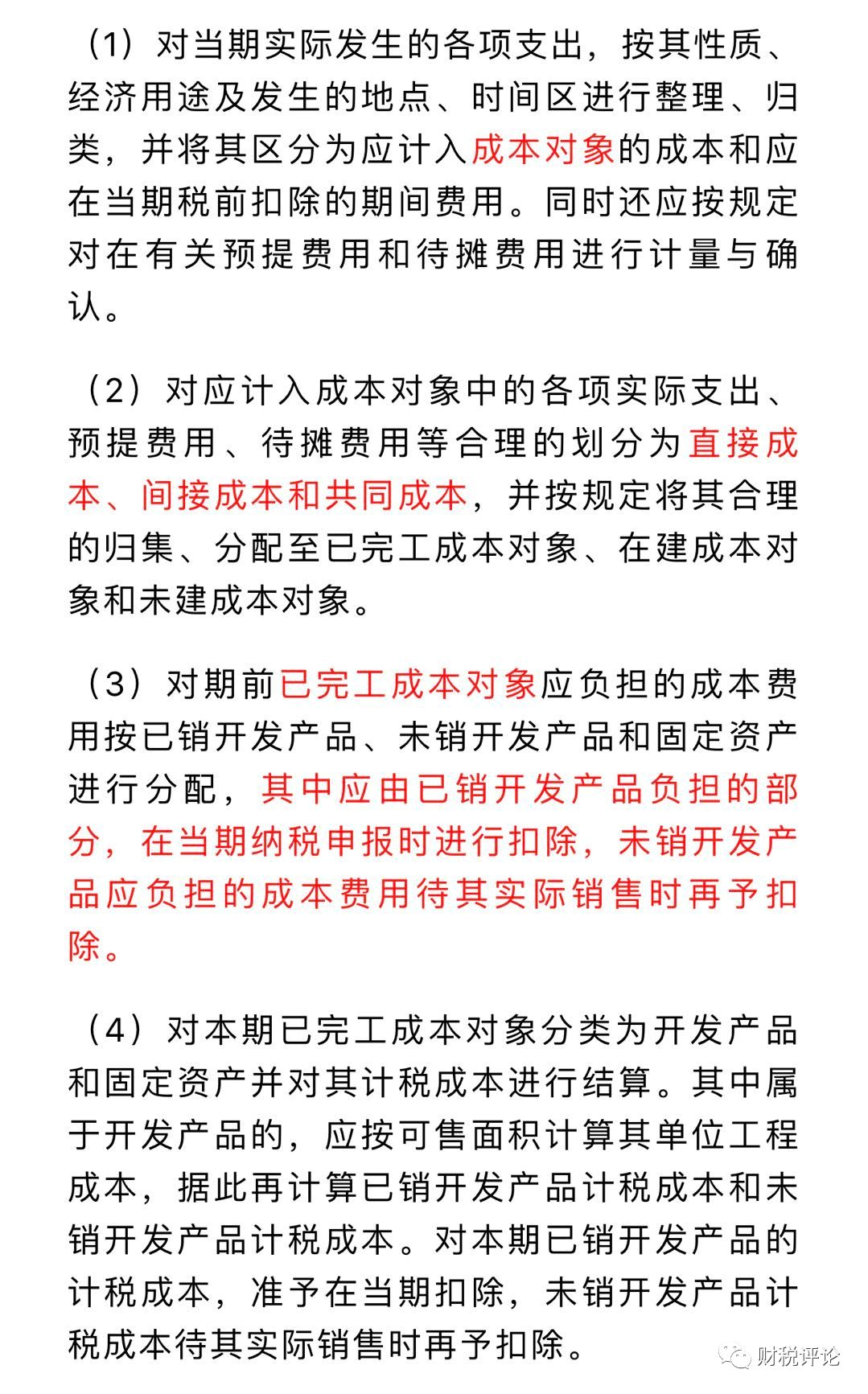

28

条规定,企业计税成本核算的一般程序如下:

(

5

)对本期未完工和尚未建造的成本对象应当负担的成本费用,应按分别建立明细台帐,待开发产品完工后再予结算。

根据

Lawping

理解,企业成本核算和计税成本核算,步骤大体一致

不同的是,各自成本对象确定、分摊方法等都有差异,

企业可以任性按自己方法核算,但具体到企业所得税计税成本核算、土增税计税成本核算,都得按各自法规确认的原则,特别是有强制性规定。

后续我们也会重点对比。

企业可以按自己成本核算方法来编制成本报表、会计核算,但在进行完工已售产品企业所得税纳税申报时,则需要在会计利润的基础上进行纳税调整。

即

31

号文第

9

条规定的,“开发产品完工后,企业应及时结算其计税成本并计算此前销售收入的实际毛利额,同时将其实际毛利额与其对应的预计毛利额之间的差额,计入当年度企业本项目与其他项目合并计算的应纳税所得额。

在年度纳税申报时,企业须出具对该项开发产品实际毛利额与预计毛利额之间差异调整情况的报告以及税务机关需要的其他相关资料。”

凡已完工开发产品在完工年度未按规定结算计税成本,主管税务机关有权确定或核定其计税成本,据此进行纳税调整,并按《中华人民共和国税收征收管理法》的有关规定对其进行处理。

据

Lawping

实践总结,很多房企在成本核算时可能会选择比

31

号文更加激进的方式,增加高毛利产品相应成本,对持有型物业或不可售车库尽量少分摊成本等,或者“利用地下基础设施形成的停车场所,作为公共配套设施进行处理”,而这些做法原则上在纳税申报时可能会需要做纳税调整,如当地对此要求较严,可能会面临后续税务检查调整风险。

而土增税清算时并不是简单的在会计利润上调整,而是有一套自身的规则,成本核算更加复杂,很多税局还要求严格按三分法等清算业态计算产品成本,并对开发费用、以及不符合条件的利息费用等规定了计算扣除比例等,与企业自身的成本核算台账可能天差地别。

-- END --

【房地产税筹72变之1】变局

【房地产税筹72变之2】购入在建项目再开发能否加计扣除?

【房地产税筹72变之3】增值税销售额、企业所得税收入、土地增值税收入不再傻傻分不清

【房地产税筹72变4】一头雾水的劳务报酬和经营所得?以地产企业全民营销为例

【房地产税筹72变5】营改增后回迁安置房涉税处理的敏感性分析

【房地产税筹72变6】营改增后无偿移交保障房涉税处理的敏感性分析

【房地产税筹72变7】增值税预缴税会处理及超税负率预缴的解决方案

(上)

【房地产税筹72变8】增值税超税负率预缴解决方案(下)

【房地产税筹72变9】土增税超税负率预缴解决方案(上)

【房地产税筹72变10】土增税超税负率预缴解决方案(下)

【房地产税筹72变11】计税毛利率对企业所得税税负的敏感性分析

【房地产税筹72变12】计税毛利率对三大税综合税负的敏感性分析