新发行

:

临近圣诞假期,新发行虽有所放缓但仍在继续;

亚洲美元债新供应由上周129亿美元减少至64亿美元。随着年初至今的亚洲美元债新发行超过3240亿美元,创历史新高,亚洲美元债越来越成为一个不可忽视的市场。本周中资新发行主要由国企、金融机构推动,另有一些地产、城投新发。

情绪:

本周市场情绪受地缘政治、个体信用事件影响走势起起伏伏。随12/15日美国加征关税日期临近,美国在关键时点通过涉华议案,市场对于争端走势的揣测推动市场波动性显著增加。外围市场情绪整体前低后高,中资市场则受方正逾期还款、呼和经开PPN回售违约等事件影响一路走低。接近年底,市场整体本就趋向保守,流动性走低;诸多风险事件频发,投资者神经紧绷,市场敏感度显著增加。重庆能源在彭博报道其在岸债券发行规模未及额度上限后,美元债遭到抛售;公司随后组织电话会议,但未能完全打消投资者疑虑。绿地控股则受到武汉项目拖欠开发贷传闻影响。

利率

:

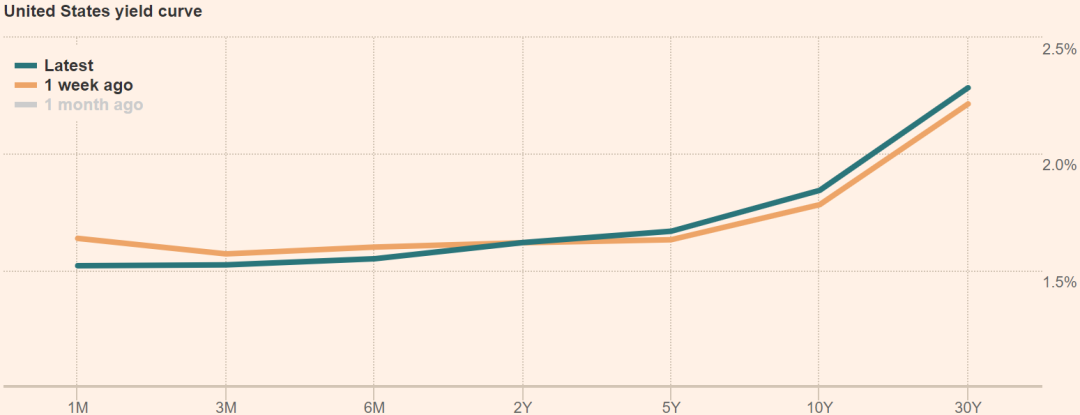

利率走势整体先向后上,

美债曲线整体熊陡,10Y-2Y利差小幅走宽6bp至22bp左右。

•

2

年期美国国债收益率

: 1.615 (0bp)

•

3年期美国国债收益率:

1.639

(+3bp)

•

5年期美国国债收益率: 1.663(+4bp)

•

10年期美国国债收益率:

1.836

(+6bp)

▼

美国国债收益率曲线变动

信用

:

外围市场方面,美国高收益CDX收窄4bp,投资级CDX收窄1bp;

亚洲高收益跑输投资级,亚洲美元债市场信用利差高收益与

投资级

信用利差分别走宽21bp和保持不变至533bp和126bp。高收益地产整体中高波动名字价格显著回调,结束此前几周市场追逐beta的行情。方正跌至35-45附近,紫光跌至60高位-70高位附近,重庆能源下跌近8个点,绿地

下跌3-6pt。

一周风险事件:

呼经开:

据财新网报道,12月6日当晚,上海清算所发函称未足额收到呼和浩特经济技术开发区投资开发集团“16呼和经开PPN001“的付息兑付资金。该期私募债于2016年12月发行,规模10亿元,票面利率6.8%,主承销商为恒丰银行,是呼经开公司惟一一只发行及存续债券。国盛证券在报告中指出,呼和经开是城投,并倾向于认为呼和经开事件会有一个妥善解决方案。

北大方正:

北大方正上周公告,因流动资金紧张,截至12月2日终,“19方正SCP002”不能按期足额偿付本息。联合资信将其主体长期信用等级由AAA下调至A,评级展望为负面。平安银行和广发证券作为召集人,将于12月20日召开“19方正SCP002”持有人会议。此外,方正证券发布公告称,北大资产拟为方正集团引入大型央企作为战略投资人。目前尚未最终确定战略合作方及具体交易方案,后续能否顺利推进存在重大不确定性。一旦最终确定,方正集团实际控制人将可能发生变化。

海航系:

海口美兰国际机场上周发布公告称,截至12月5日,公司合计有3期债券尚未兑付,分别为两支本金总额为30亿元的私募公司债“16美兰01”、“16美兰02”以及本金为2亿美元的一支境外美元债。截至目前,公司已与“16美兰01”以及境外美元债的持有人就后续延兑方案进行了商讨。此外,海航集团有限公司亦在上周公告,因存在待确认的重大事项,向上海证券交易所申请“09海航债”自上周五起停牌至该期债券的到期日12月24日。

上海华信:

上海市第三中级人民法院上周五公告称,11月15日已裁定受理东莞证券申请上海华信国际集团破产清算一案,并指定金杜律师事务所上海分所、方达律师事务所、锦天城律师事务所担任上海华信国际的联合管理人。

上海华信国际集团的债权人应于2020年3月5日前向管理人申报债权。

中融新大:

据《21世纪经济报道》报道,12月5日,“17中融新大MTN001”显示成交价16.6694元,较前一日跌80.21%。

有市场人士分析称,这或与中融新大另一只债券未对回售公告进行披露有关。

“18新大03”发行规模为15亿元,票面利率7.1%,期限结构为1+1+1,即每年12月4日,投资者拥有将持有的债券回售给发行人的权利。

增发:

丹阳投资增发0.2亿美元3年期固息债券(12/2 周一)

-

增发标的:coupon 7.00%, due 22 November 2022

-

结构:担保发行

-

评级:无评级

-

sole GC:中信国际

-

规模/年期/定价:0,2亿美元,3年期,固息,定价 7%

新发:华能集团担保发行15亿美元多期限固息债券

(12/3 周二)

-

4亿美元,3年期,固息,IPG T3+120 bps Area ,FPG T3+90 +/- 2bps(WPIR),最终定价

T3 + 88bps / 2.450%

-

5亿美元,5年期,固息,IPG T5 + 150 bps Area ,FPG T5+105 +/- 2bps(WPIR),最终定价

T5 +103bps / 2.631%

-

6亿美元,10年期,固息,IPG T10 + 155 bps Area,FPG T10+125bps (the Number) ,最终定价

T10 + 125bp / 3.033%

新发:交银租赁维好发行6亿美元5年期浮息债券

(12/3 周二)

-

结构:维好发行

-

评级:维好方评级 A2/A-/A,预计债项评级 A3/-/A

-

JGCs/JLMs/JBRs:交通银行、交银国际、农银港分、法巴、中金、星展、汇丰、渣打(B&D)

-

规模/年期/定价:6亿美元,5年期,浮息,IPG 3mL+140bp Area ,FPG 3mL+110bp (+/- 2.5bp) (WPIR),最终定价

3mL+107.5 bps

新发:融信中国直发3.24亿美元永续债券

(12/3 周二)

-

结构:直发

-

评级:发行人评级 B1/B+/BB-,预计债项评级 -/-/BB-

-

JGCs/JLMs/JBRs:汇丰(B&D)、瑞信、德银、海通国际、国泰君安、花旗、交银、东方证券、钟港资本

-

规模/年期/定价:3.24 亿美元,3.5NC2,IPG 8.55% area,FPG 8.1% (the Number),最终定价8.1%

新发:华润置地直发10.5亿美元5年期永续债券

(12/3 周二)

-

结构:直发

-

评级:发行人评级 Baa1/BBB+/BBB+,预计债项评级 Baa2/-/-

-

sole GC:汇丰

-

JLMs/JBRs:中银国际、德银、农银国际、招银国际、建银国际、瑞穗、美银美林

-

规模/年期/定价:10.5亿美元,PNC5,IPG 4.125% area ,FPG 3.75/3.80% (WPIR) area ,最终定价3.75%

新发:力高地产直发2.5 亿美元364天固息债券

(12/3 周二)

新发:珠海华发担保发行2亿美元364天债券(12/4 周三)

-

结构:担保

-

评级:担保人评级-/-/BBB

-

JLMs/JBRs:中国银行澳门分行、澳门华人银行、澳门国际银行

-

Co-Managers: 工银澳门、建银澳门分行

-

JLMs:光银国际、信银资本、华津国际、工银国际、平安证券、浦银港分、建银国际、东亚银行、中信建投

-

PRC Financial Advisor:光大银行广州分行

-

规模/年期/定价:2亿美元,364天年期,固息,IPG 4.1% area,FPG 及最终定价 3.7%

新发:

光大银行香港分行直发5亿美元3年期债券

(12/4 周三)

-

结构:直发

-

评级:发行人评级Baa2/-/BBB,预计债项评级-/-/BBB

• JGCs/JLMs/JBRs:光大银行香港分行、花旗(B&D)

-

JLMs/JBRs:中国银行、中国农业银行、交通银行、建设银行、光大新鸿基、海通国际、工商银行、摩根大通、南阳商业银行、法国外贸银行、浦银国际

-

规模/年期/定价:5亿美元,3年期,固息,IPG 3mL + 100 bps (The Number),FPG 及最终定价 3mL + 70 bps

新发:昆明轨交发行双年期5亿美元债交易(12/5 周四)

-

结构:直发

-

评级:发行人评级Baa1/-/BBB+,预计债项评级 Baa1/-/BBB+

-

JGCs/JLMs/JBRs:

中国银行、光银国际、中金

-

JLMs/JBRs:

交银国际、民生港分、民银资本、国泰君安、渣打、天风

-

规模/年期/定价:

新发:新城控股发行2年期3.5亿美元债交易(12/5 周四)

-

结构:担保

-

评级:担保人评级Ba2/-/BB,预计债项评级 -/-/BBB+

-

sole GC:海通国际

-

JLMs/JBRs:中信国际、招银国际、中达证券、新城晋峰证券、国泰君安、东方证券

-

规模/年期/定价:

3.5亿美元,2年期,固息,IPG 8.25% area,FPG

7.95% (+/-5bp, WPIR)

,最终定价 7.9%

新发:江苏金坛国发发行3年期1亿美元债交易(12/5 周四)

新发:华南城发行2年2个月1.5亿美元债交易(12/5 周四)