【定增并购圈】是专注于定向增发、并购重组和借壳上市等一级、一级半市场的金融从业社群和项目对接平台,致力于干货交流,向智者问道,与强者同行,欢迎加入我们圈子。扫描最下方二维码参与【定增并购圈】微信社群实时互动,并请向小秘书(微信号ID:WeIBD19)提交单位名片,以便后台备注及业务合作。已加入的小伙伴请勿重复加入,谢谢理解和支持!!

导读 今天定增并购圈社群内关于三年期定增问题出现了争论。按照小伙伴反馈的情况是:三年期定增不能再锁价发行!这个解读是不正确的,本次再融资(定增)规则里面并没有三年期定增不让锁价的修订。

实际上应该是,三年期定增也需要按照发行期首日确认发行底价,不能锁定的意思是没有确定发行期首日,在出董事会预案的时候就没有办法确认具体的价格,但是在确认发行期首日之后就可以锁价(依然是可以锁定的,只是按照发行期首日锁,即确认具体的发行底价)了,更关键的是这个办法锁出来的发行底价(三年期也就是最终的发行价格),相较二级市场最多也就是10-15%左右的折扣,比去年的窗口指导三年期七折孰高原则还要严苛,这才是很多解读认为三年期定增可能大幅减少的原因。

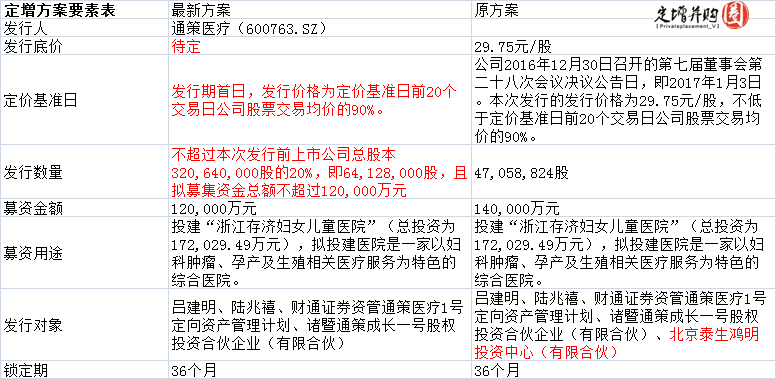

已经公告的方案是最准确的,现在就以最新公告的通策医疗三年期定增方案作为分析,以帮助小伙伴们更好的理解相关监管条款的规定。

通策医疗定增14亿元,实控人参与认购

上市公司于2016年12月31日公告,公司拟向吕建明、陆兆禧、财通证券资管通策医疗1号定向资产管理计划(以下简称“通策1号资管计划”)、诸暨通策成长一号股权投资合伙企业(有限合伙)(以下简称“诸暨通策”)、北京泰生鸿明投资中心(有限合伙)(以下简称“泰生鸿明”)共5名特定对象,合计发行不超过47,058,824股,发行价格为29.75元/股,募集资金总额不超过14亿元,锁定期为36个月。

发行对象中,公司实际控制人吕建明拟认购80,466万元;公司关联方诸暨通策拟认购23,700万元、通策1号资管计划拟认购5,834万元;陆兆禧拟认购10,000万元;泰生鸿明拟认购20,000万元。

募集资金扣除发行费用后,计划全部用于投建“浙江存济妇女儿童医院”(总投资为172,029.49万元),拟投建医院是一家以妇科肿瘤、孕产及生殖相关医疗服务为特色的综合医院。

方案一出就有观点认为本次定增方案认购对象尤其值得关注。(1)本次定增获公司自家人揽下近八成份额。据预案,本次认购对象包括吕建明、诸暨通策、通策1号资管计划。其中,作为公司实际控制人,吕建明拟出资8.05亿元,认购2704.74万股,认购份额近六成;诸暨通策作为公司董秘黄浴华及其他中高层管理人员为本次非公开发行专门设立的有限合伙企业,拟出资2.37亿元认购796.64万股;作为本次定增内嵌的员工持股计划,通策1号资管计划将出资5834万元认购196.1万股。(2)其他两名认购对象之一的陆兆禧曾任阿里巴巴集团副总裁兼支付宝总裁、淘宝网CEO兼总裁及阿里巴巴集团执行副总裁、阿里巴巴集团CEO,现任阿里巴巴董事局副主席,其个人出资1亿元认购336.13万股。另一个认购对象泰生鸿明自2014年10月成立以来,已先后投资了新三板公司星昊医药、赛思信安,以及A股公司深天马A等。

再融资新规后略微调整,但三年期定增不变

上述董事会预案公布后,也通过了股东大会,但由于还未得到证监会受理,所以按照上周五出台的再融资新规,上述方案也属于新老划断后新的一类,需要按照最新的监管办法调整方案。

据此,公司今晚公告了最新的定增方案,董事会对公司原定增方案中的发行对象、定价基准日、定价原则、本次发行股份的价格及发行数量、本次非公开发行拟募集资金总额进行相应调整。

(1)发行价格及定价原则的调整

原方案的定价基准日为公司第七届董事会第二十八次会议决议公告日(这是原来定价基准日三选一中最常用的办法,即董事会预案公告日),即2017年1月3日。发行价格为定价基准日前20个交易日公司股票均价的90%,即29.75元/股。

而按照本次再融资新规,最新的定增方案定价基准日为发行期首日,发行价格为定价基准日前20个交易日公司股票交易均价的90%(定价基准日前20个交易日股票交易均价=定价基准日前20个交易日股票交易总额/定价基准日前20个交易日股票交易总量)。

而具体什么是发行期首日定价,在定增并购圈昨天的分享里面已经解释的很清楚了,小伙伴可自行查阅《发行期首日定价到底是肿么回事?以鼎龙股份竞价发行全流程为例(附案例分析)| 定增并购圈》。就导语部分提到的,三年期定增也需要按照发行期首日确认发行底价,不能锁定的意思是没有确定发行期首日,在出董事会预案的时候就没有办法确认具体的价格,但是在确认发行期首日之后就可以锁价(依然是可以锁定的,只是按照发行期首日锁,即确认具体的发行底价)了,更关键的是这个办法锁出来的发行底价(三年期也就是最终的发行价格),相较二级市场最多也就是10-15%左右的折扣,比去年的窗口指导三年期七折孰高原则还要严苛,这才是很多解读认为三年期定增可能大幅减少的原因。

其实这样的定价原则会使得最终确认的发行底价更加贴近二级市场交易价格,且无论是三年期锁价发行,还是一年期竞价发行。这样的原则当然也是有好处的就是避免诸如2015年股灾大幅下跌之后出现的定增方案频频调整定价的情况。

(2)发行对象的调整

原方案中的吕建明、诸暨通策、通策1号资管计划、陆兆禧不变,泰生鸿明退出认购。

(3)发行数量的调整

原方案中由于发行底价(三年期也为最终的发行价格)已经确定为29.75元/股,因此可以确定发行数量为47,058,824股。而根据再融资新规,发行数量(新增股本)受到两条限制,第一,新规强调的发行数量不超过发行前总股份的20%;第二,发行数量不超过融资金额的总规模,这也是之前在定增并购圈社群有小伙伴咨询的地方。

就本方案而言,最终的发行数量不能超过本次发行前上市公司总股本320,640,000股的20%即64,128,000股,同时根据募集资金总额除以发行价格(根据发行期首日确定)确认的发行数量,即发行数量为:本次非公开发行股票的数量(股)=120,000万元/每股发行价格。而当定增发行数量大于或等于64,128,000股时,本次非公开发行股票数量为64,128,000股,即两者孰低原则。

(4)发行募集资金总额的调整

原方案中的吕建明、诸暨通策、通策1号资管计划、陆兆禧认购金额不变,泰生鸿明退出认购,因此募集资金总额由不超过14亿元,调整为不超过12亿元,募投项目规划不变。

定增并购圈致力于促进行业交流和发展,会定期发布人才招聘、项目对接、资金需求等各类有效信息,欢迎联系后台工作人员沟通了解。

该群为名片审核群,扫描二维码向【定增并购圈-小秘书】提供任职单位的个人名片,可申请加入定增并购圈正式社群,已经加入的小伙伴请勿重复添加,谢谢合作!

【特别声明】本文为定增并购圈原创,未经授权,不得转载。本文基于上市公司公告等已公开的资料信息或者公开媒体报道的信息创作撰写,定增并购圈及相应文章作者不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。在任何情况下,本文中的信息或所表述的意见均不构成任何人的投资建议。