迈企网(

www.maiqi-ld.com 5

月

6

号上线

)

:并购界第一微信公众号:

maiqi-ld-com

及

maiqi-ld-com6

;并购、股权买卖、定增信息速配平台。规则整合、精准对接、协作共赢

。

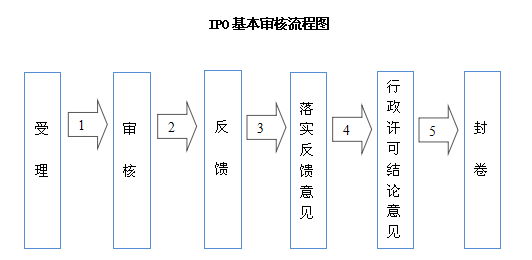

一家企业要申报IPO,除了自身条件符合之外,基本都要经过证监会以下的5道(受理、审核、反馈、落实反馈意见即上会阶段、核准批文)审核流程,在收到证监会核发正式的发行批文之后,方可进行发行事宜,最后在相应的交易所敲钟上市。

漫漫“上市”终不悔,“批文”消得我憔悴

通常情况下,一个企业通过了发审会之后,基本再等候个3-4月,即可收到证监会的发行批文,进行下一步的发行事宜。

然而,前瞻君发现有些IPO企业虽早已通过了发审会,但其审核状态却一直停留在“已通过发审会”。通过最新IPO排队情况了解到,目前有四家IPO企业可谓是IPO排队企业中的“元老人物”,最短的已过会有一年以上,有的甚至等待长达五六年,仍迟迟未见到证监会的发行批文。

这四家分别是乔丹体育、内蒙古大中矿业、申龙电梯、中新苏州工业园区。

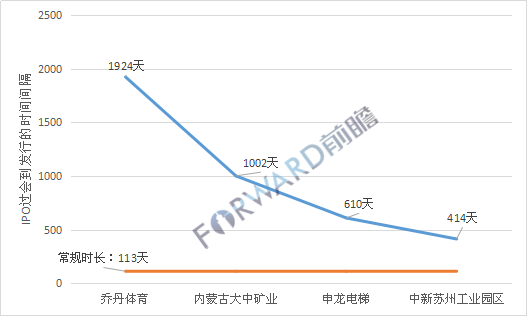

通过上表,我们可以看到:

这四家企业中,乔丹体育过会最早,2011年11月25日过会,至今已有1924天,仍未收到证监会的发行批文。其次是2014年6月4日过会的内蒙古大中矿业,过会至今也有1002天。再到申龙电梯,2015年7月1日过会,至今已有610天。最后是去年年初1月13日过会的中新苏州工业园区,已通过发审会有414天。

据相关机构通过统计2016年的上会企业时长,申报到上会平均经历753天(约2年),申报到发行平均经历862天(约2年半)。其中,申报到预披露更新的时长平均要640天,预披露更新到上会122会,过会到发行一般间隔113天。

从上图对比可见,这四家企业为了一纸批文,等候的时间几乎都可以重新再排队IPO1-2次了。乔丹体育比常规时长则足足多出了1811天,长达5年多的时间。这是一个什么概念,如果一年按有200家成功上市企业,那么5年,则至少已有超1000家企业已成功上市,而乔丹体育则离上市还差一步之遥。

那么,这些“倒霉”的IPO企业背后到底发生了什么?

2011年11月25日,乔丹体育IPO审核过会,然而因飞人乔丹的一纸诉状,过会后的乔丹体育陷入了漫长的等待之中。成为IPO江湖里最孤独的守望者。

乔丹体育股份有限公司成立于2000年,主要从事乔丹品牌运动鞋、运动服装及运动配饰的设计、研发、生产和销售,是中国领先的体育用品品牌企业,福建省百强企业和福建省纳税前三十强企业。

据前瞻君了解,早在2011年11月25日,证监会发行审核委员会就审核通过了乔丹体育IPO的申请,乔丹体育招股书显示,乔丹体育拟登陆上交所主板市场,预计发行股数为11250万股,预计募集资金10.64亿元,保荐机构为中银国际证券。该公司融资10.64亿元主要用于生产基地扩建和直营店等项目建设。

按计划乔丹体育公司将于2012年3月底前正式挂牌上市,并有望成为第一家登陆A股市场的体育用品企业。目前,证监会更新的IPO正常审核状态企业名单中,乔丹体育依然在列,状态仍然为“已通过发审会”。

但在上市前夕的2012年2月23日,美国篮球明星迈克尔·乔丹一纸诉状将乔丹体育告上法庭,要求撤销乔丹体育的78个相关注册商标,乔丹体育上市进程由此被暂停。

在一、二审中,迈克尔·乔丹均败诉。也正是这起诉讼,让原本上市在望的乔丹体育迟迟拿不到上市批文。

直至2016年12月8日,最高人民法院对“乔丹”商标争议行政纠纷系列案件公开宣判:姓名撤销拼音可用。最高法判定,争议商标“乔丹”的注册损害迈克尔·乔丹在先姓名权,违反商标法,应予撤销,撤销一、二审判决,判令商标评审委员会重新裁定。法院同时认定拼音商标“QIAODAN”及“qiaodan”未损害乔丹姓名权。

针对最高法院裁定,乔丹体育回应称,公司生产经营一切正常,称正在补充年报,其他事件还需要看证监会如何安排。IPO目前处在待发行阶段。

不过,有法律界人士认为,与四年前MichaelJordan诉状带来的影响一样,此次最高院的判决也会影响到IPO的进程。他指出,对投资者来说,此次判决可能会影响发行价格,同时对投资股票也将产生重大影响。

因为一纸诉讼,乔丹体育IPO足足比别人多花了至少5年的时间,这个代价很大。然而,更重要的是,这个等待的时间何时才有个结果?乔丹体育能否在今年趁着刘主席要解决“IPO堰塞湖”问题,一同被“处理”?这个就拭目以待了。

1.2内蒙古大中矿业: 行业不景气业绩遭遇滑铁卢?

随着全球经济放缓,特别是对铁矿石需求最大的中国经济的增速下滑,中国钢铁行业的发展愈发不景气。尽管大中矿业已过会,但这无法掩盖公司所处行业业绩普遍下滑的问题,另外公司毛利率持续下滑、大客户蹊跷易主等,也是其不可回避的“硬伤”。

早在2012年04月11日,内蒙古大中矿业便已发布招股说明书,但由于证监会IPO暂停,大中矿业上市之路随之被搁浅。2014年05月04日大中矿业再度发布了新版招股书,公司拟发行不超过2亿股,保荐人为国泰君安证券,并于6月4日顺利过会.至此,大中矿业在最新的IPO正常审核名单中仍处于“已通过发审会”,距离上市仅差“临门一脚”,但为了一纸批文,足足等了1002天。

行业不景气 大中矿业业绩遭遇滑铁卢

前瞻君据招股书了解,内蒙古大中矿业所在行业为黑色金属采选行业,主要从事铁矿石采选、铁精粉销售以及球团加工销售。

随着全球经济放缓,特别是对铁矿石需求最大的中国经济的增速下滑,铁矿石供应过剩、价格下跌已是难以避免,铁矿石价格十年上涨十倍的历史盛况或将一去不复返。

中国钢铁行业的不景气是直接诱因。在国内外同行业绩普遍下滑的情况下,大中矿业也很难独善其身。

根据公司招股书显示,其2011年至2013年营业收入分别为241385.31万元、198552.88万元、223247.51万元,总体呈下降趋势,大公财经记者通过测算发现,2012年大中矿业营业收入较上一年的下降幅度达到17.74%,2013年营业收入即便略有回升,较2011年的下降幅度也达到了7.51%。

除营业收入外,公司的利润总额与净利润也呈现出大幅下降的态势。据公司招股书所披露数据,2011年至2013年大中矿业的利润总额分别为77071.44万元、31359.43万元、36278.87万元,大公财经记者通过测算发现,2012年大中矿业利润总额较上一年的下降幅度达到59.31%,2013年利润总额较2011年的下降幅度达到了52.93%。更加令人瞠目结舌的是公司的净利润,2011年至2013年,大中矿业的净利润分别为60969.53万元、23354.04万元、27750.26万元,通过测算,公司2012年的净利润较2011年居然下降幅度高达61.70%,2013年较2011年也下滑了54.49%。

大中矿业的高速增长态势在2012年遭遇滑铁卢,对此公司在招股书中解释,称报告期内公司产销量逐年增加,但主要受产品价格波动等因素影响,经营成果有较大波动。并称,因受产销量、销售价格等多种因素影响,未来公司盈利仍可能发生较大波动。

毛利率持续下降存经营风险

根据大中矿业招股书显示,公司主营产品的毛利率报告期内持续下降,公司的盈利能力受到质疑。2011年至2013年,公司产品铁精粉的毛利率分别为59.83%、50.80%、46.65%,氧化球团的毛利率分别为40.12%、23.92%、24.22%。

对此大中矿业在招股书中称,铁精粉价格波动频繁,其与生产成本的共同波动可能导致公司未来的销售毛利率有所波动。另外,氧化球团的原材料主要为铁精粉,其成本及价格均随铁精粉价格变动。

主营产品毛利率年年下降,大中矿业的产品综合毛利率也随之下滑。报告期内,公司的综合毛利率随着主营产品毛利率的下降而下降,2011年至2013年大中矿业的综合毛利率分别为55.73%、46.37%、43.23%,三年的时间内下降了12.5%。

如果未来公司主营产品铁精粉和氧化球团的原材料价格大幅上升、主要销售客户的业务发生萎缩或改变采购模式,或者出现竞争对手数量增加等导致主营产品毛利率下降的不利因素,公司产品综合毛利率也将存在继续下降的风险,进而对公司经营业绩产生不利影响。

1.3申龙电梯:“吃人”电梯事故,致其陷入生死危机

凭家族作坊低价利器谋得行业第四把交椅,终因电梯“吃人”遭遇滑铁卢,IPO未果又临封停,申龙电梯陷生死危机。

前脚刚过会,后脚IPO暂停

拟主板上市的申龙电梯最早于2014年06月16日首次预披露招股说明书,一年后,于2015年06月08日预披露更新。

2015年07月01日IPO首发获得发审会通过。不料,在2015年7月4日晚间,证监会正式发布了IPO暂停的公告。

若不是股市动荡IPO暂停,申龙电梯现在也是电梯业上市公司中的一员了。

或许, 这就是命呀!

然而,“7·26”一起手扶电梯致人死亡的事故,让申龙电梯遭遇了一场前所未有的 危机。

“吃人电梯”事件后申龙电梯陷生死危机

7月26日,湖北荆州市安良百货商场,一带着幼儿的女子因电梯与楼面连接的迎宾踏板松动,短短8秒内被电梯吞没。遇险刹那,女子将儿子托出自己不幸身亡。

7月28日至8月3日,湖北、广东、上海等多地的质监局要求暂停使用申龙电梯自动扶梯和自动人行道。此轮封停潮已蔓延至全国24个省、市、自治区,包括天津、辽宁、四川、湖南、云南、内蒙古、新疆等地。

“在各国公司发展的案例中,不是没有因为一款产品的失误以致错失整个市场的情况出现。况且这样的事故是发生在竞争十分激烈的电梯行业。”这样的重大安全事故,一家公司的影响恐怕不仅仅止于公司形象,更有可能会极大影响未来的业绩。

对于“用脚投票”的市场来说,即便后续申龙电梯能出具产品质量合格的证明,也只怕难以重获市场的认可和选择,其“后来居上”在国内电梯品牌排名第四的辉煌战绩恐难再续。

随之,申龙电梯上市之路变得扑朔迷离。

有关券商人士分析道,一般出现这种情况,证监会会要求涉事企业提交内控和风控报告,寻找第三方评估机构出具报告,汇报整改情况,“总之就是拖着不许发行。”

截止目前,申龙电梯离过会已过了610天,仍未收到证监会的批文。

1.4中新苏州工业园区:控制人界线不清引监管机构追问

据了解,中新苏州工业园区于2014年05月04日首次预披露招股说明书。拟上交所上市,本次发行不超过45000股,发行后总股本不超过179900万股,保荐机构为中信证券。

2016年01月13日IPO首发获通过,至今已有一年多时间,仍未见其进行下一步发行工作。

对其IPO搁浅原因不明,不过,通过发审会询问问题来看,在审批正文之后,发审委一连列出5项问题待中新集团进行进一步回答。

1、请发行人代表进一步说明认定发行人的实际控制人为苏州工业园区国有资产控股发展有限公司的依据和理由,发行人与其实际控制人、控股股东及其控制的其他企业是否存在同业竞争,相关的解决措施和承诺是否有效,相关信息披露和风险揭示是否充分。请保荐代表人发表核查意见。

2、请发行人代表进一步说明发行人前任董事、高级管理人员柏贵之、杜建华、叶迎君等涉嫌犯罪的办理进展情况,具体涉及犯罪被提起公诉的事实和理由以及是否涉及发行人主营业务和日常经营管理,对发行人及其子公司业务的持续经营的影响,是否构成发行人董事和高级管理人员的重大变化;发行人的内控制度的建立健全及其有效执行情况;相关信息披露和风险揭示是否充分。请保荐代表人发表核查意见。

3、请发行人代表进一步说明发行人独立董事任职是否符合相关规定,是否具备充分的时间和精力履职尽责。请保荐代表人发表核查意见。

4、发行人采用成本加成或协议分成的模式开发中新科技城和苏通科技产业园等项目,请发行人代表结合不同地域项目成本加成比例、协议分成比例的差异情况和土地储备情况,进一步说明土地一级开发业务的定价依据、公允性以及该项业务的可持续性。请保荐代表人发表核查意见。

5、请保荐代表人说明,发行人对南通苏通科技产业园滨江房地产开发有限公司的长期应收款项的减值计提是否充分,发行人转让其股权的相关会计处理是否符合《企业会计准则》,相关的非经常性损益会计列报是否符合相关规定。

其中,第一个问题指出中新集团的企业实际控制人问题。

发审委提出,请发行人代表进一步说明认定发行人的实际控制人为苏州工业园区国有资产控股发展有限公司的依据和理由,发行人与其实际控制人、控股股东及其控制的其他企业是否存在同业竞争,相关解决措施和承诺是否有效,相关信息披露和风险揭示是否充分。

界定中新集团的实际控制人是一项十分微妙的事情。从集团股东背景来看,在2001年之前,新加坡方面占有公司65%股份,中方占35%股份。但在2014年IPO招股书上,主要股东为苏州工业园区股份有限公司,占股52%,为第一大股东。

目前除了中方控股股东和新资财团外,港华投资有限公司以10%股份占比位列第三,其背后是大名鼎鼎的香港中华煤气有限公司。1862年成立的中华煤气是香港历史最悠久的公用事业机构,也是香港规模最大的能源供应商之一。

在控股股东变化的背后,中新集团的业务也随之发生变化。或许受到港资企业的启发,目前中新集团业务涉猎广泛,从公用事业水电煤甚至到学校,其业务板块覆盖了土地一级开发与经营、房地产开发与经营、物业管理、项目管理、酒店及酒店式公寓的经营管理、咨询服务、产业与基础设施开发等。

即便业务类型较为复杂,但其主营业务仍是房地产。虽然公开资料并没有显示其最新业务板块占比,在IPO招股文件中,中新集团彼时房地产开发与经营收入高达32.2亿元,占其主营收入的比例为60.95%,同时,土地一级市场开发占比也有13.26%,两者合计占其主营收入接近四分之三。

紧随中方代替新方成为中新集团第一大股东后,2001年4月,集团成立中新置地,其定位于专业从事房地产开发的园区国企,目前来看,中新置地不仅开发了湖左岸、德邑、左岸商业街、水巷邻里等众多商住楼盘,公司更在2015年7月,以合作竞得的苏州苏地G-2015-5号地块的方式与苏南万科完成签约仪式。

在以园区开发为名,商住板块为主要营业收入来源的背景下,证监会发审委对中新集团实际控制人、控股股东及其控制的其他企业是否存在同业竞争进行质问,不仅是对谁占到更大股权的问题,也同样牵扯到中新集团主营业务的深层次问题。

截止目前,中新苏州工业园区离过会已一年多了,却也未见到证监会的批文。

君问批文未有期,或待受限消除时

对于这些已过会,但未取得批文的IPO企业,后续该何去何从?

证监会曾在2014年11月28日的证监会新闻发布会上对此类企业的相关回复的是:

按照《国务院关于进一步促进资本市场健康发展的若干意见》,证监会会合理安排新股发行工作。对于目前已通过发审会但尚未核准发行的企业,待其按规定履行封卷、会后事项等程序后,证监会会将依法核准其发行。此外,还有个别过会企业存在特殊事项,如乔丹体育存在重大未决诉讼,部分企业的中介机构执业行为受限等。证监会将在相关受限因素消除后,按程序推进后续工作。来源:资本前瞻(ID:qianzhanipo)

免责声明:《迈企网》转载上述内容,对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。感谢原文作者。如有出处一定注明来源。