|沙龙精选自

第一财经·新一线城市研究所(ID:

TheRisingLab

)

文|新一酱

这世界上,有一些品牌的名字,只要一提起,你就会想到它的竞争对手。

现在你眼前是不是已经开始跳出几组了?让新一酱猜一猜:

可口可乐vs百事可乐,肯德基vs麦当劳,如家vs汉庭,加多宝vs王老吉,国美vs苏宁

——这些都有吧!

新一酱关注这些“死对头品牌”也有一段时间了,从数据可分析的角度看呢,那些在城市中有门店布局的品牌组是比较容易来分析它们之间的竞争程度的。比如以下三个品牌:

新一酱整理了肯德基和麦当劳、如家和汉庭、国美和苏宁这三组品牌在一线和新一线共19座城市的门店数据,它们在总量上都是基本相当的,可以真正算得上是“死对头”了。

然后新一酱就想着,得进到城市内部具体看看它们是怎么样贴身搏斗的呢。

这里新一酱搞了一种略有些复杂的地理分析方法:在每一对品牌中,新一酱选择了其中门店数量更多一些的那一个作为“主品牌”,另一个则成为“副品牌”。接着以每个主品牌的门店为圆心画1公里为半径的辐射圈,若辐射圈内有副品牌门店,则它们会被记为与主品牌门店位于同一个商圈。并且,当两家主品牌门店同时辐射同一家副品牌门店时,这两家主品牌门店也会被认为位于同一个商圈。通过地理数据的分析,以上所有满足在同一个商圈条件的门店,就成为了一个“商圈组”。

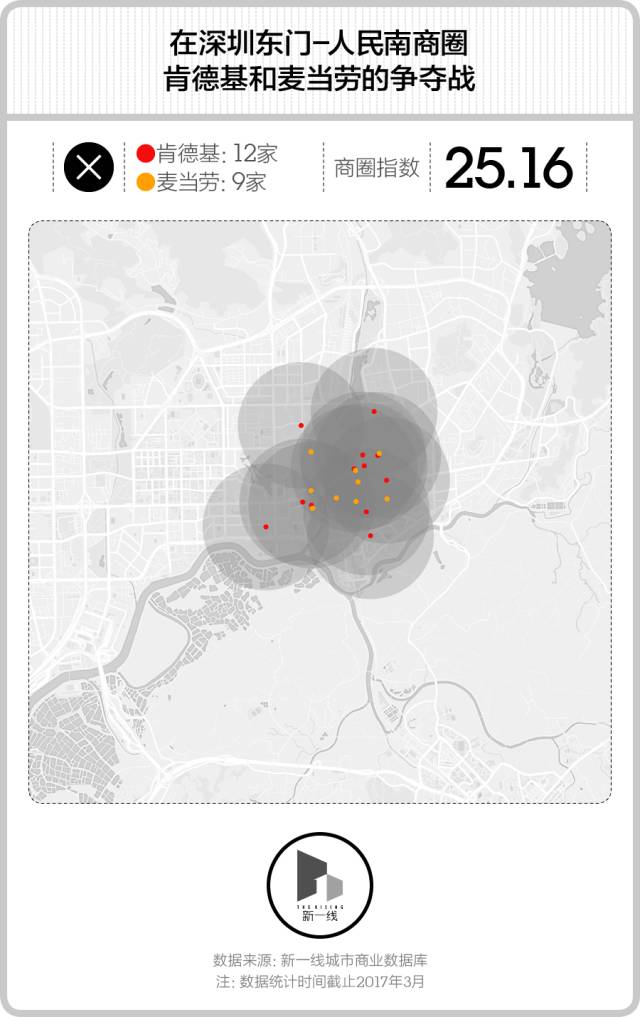

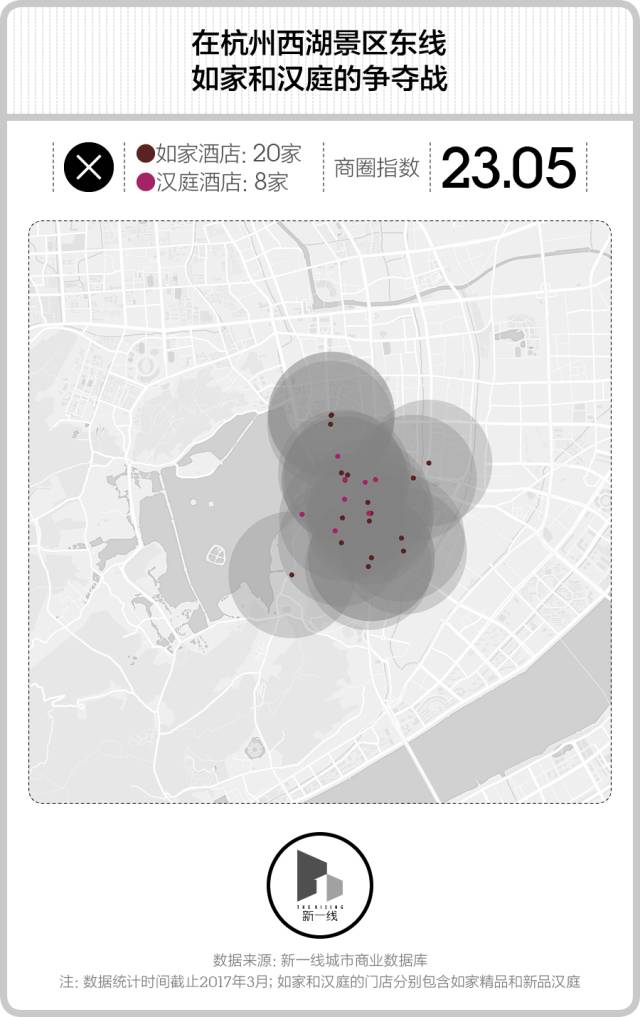

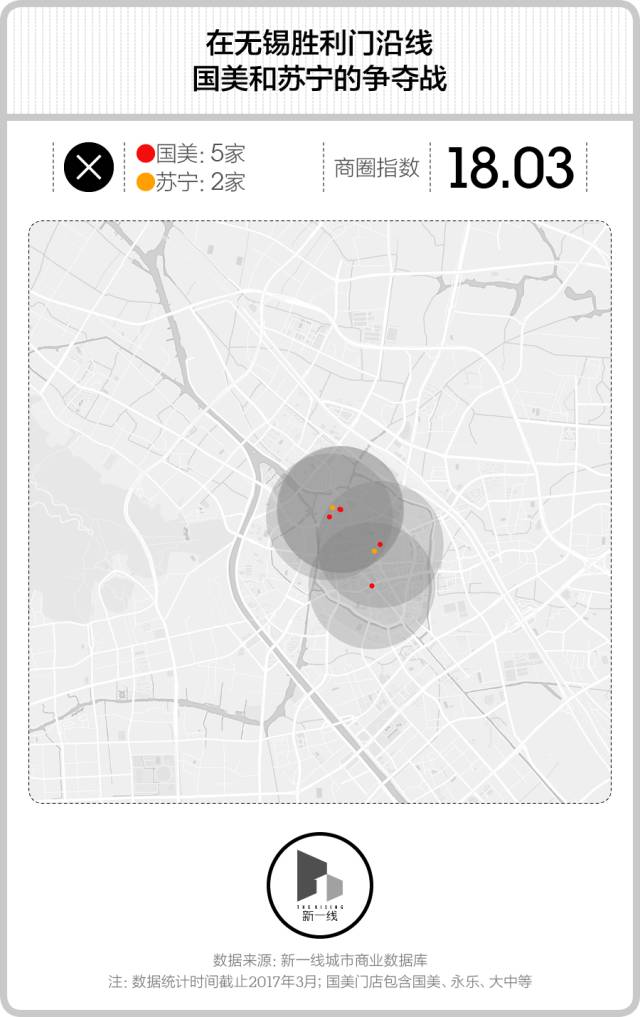

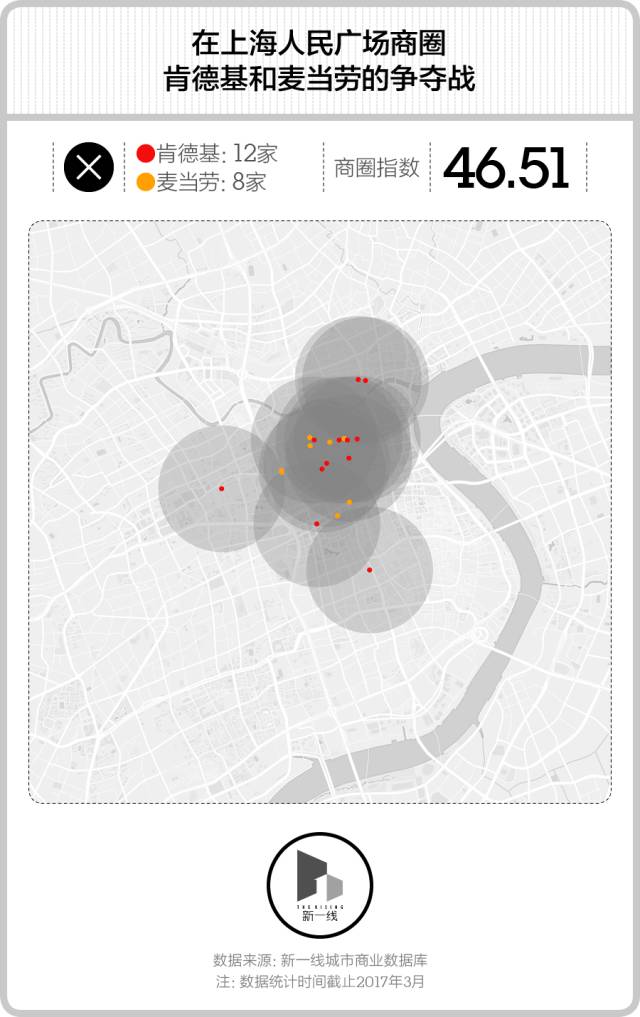

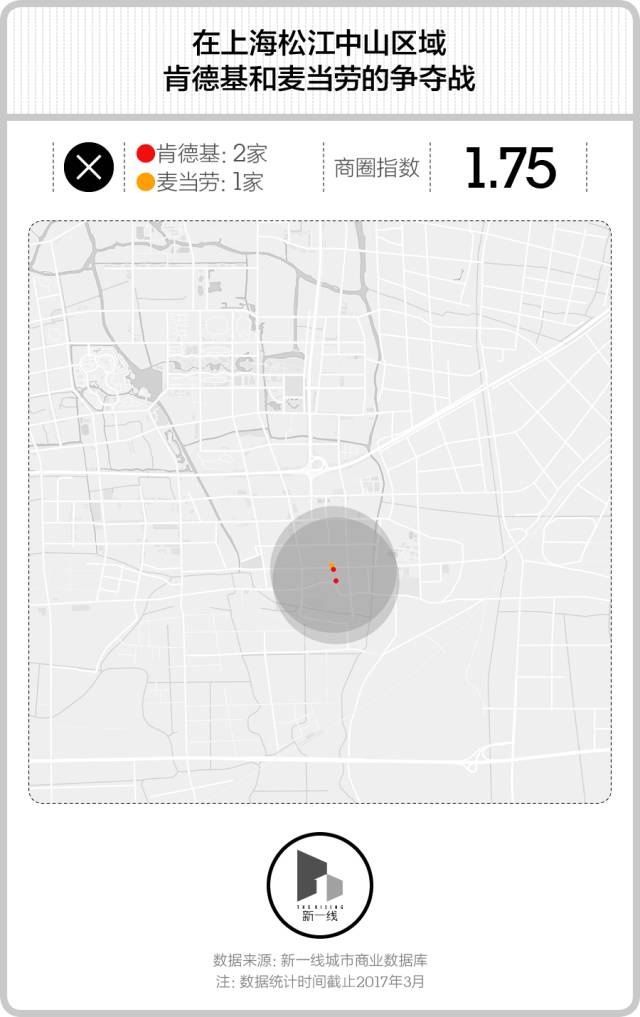

比如以下3个商圈组,就是三对死对头品牌分别最强势争夺的区域。

提示,右上角的“商圈指数”表示是商圈组内整体的商业资源丰富程度(这里边用的算法是门店所在栅格的综合得分加总,不了解的话可以看一下《重庆市中心真的从解放碑挪到观音桥了吗?》复习一下。

在2公里×2公里左右的范围内,深圳的东门-人民南商圈共有12家肯德基和9家麦当劳,这些门店之间大多相距两三百米,其中最近的是麦当劳光华分店和肯德基新园餐厅,只有174米。

而在几乎同样的面积范围内,杭州西湖景区的东线挤进了20家如家酒店和8家汉庭酒店。仅是在延安路庆春路这一个路口,就集中了3家如家和1家汉庭。这里的争夺甚至超过了快餐店的激烈程度。

消费频次相对较低的国美和苏宁尚没有如此密集地参加搏斗。但在无锡的胜利门区域,你也会看到国美和苏宁几乎挨着开店的策略,并且仅仅相隔1公里,它们就又成对地出现了。

看到这里你是不是会想要提醒新一酱漏掉了两对重要的对手品牌呢?恩,星巴克vsCOSTA,以及屈臣氏vs万宁是吧?

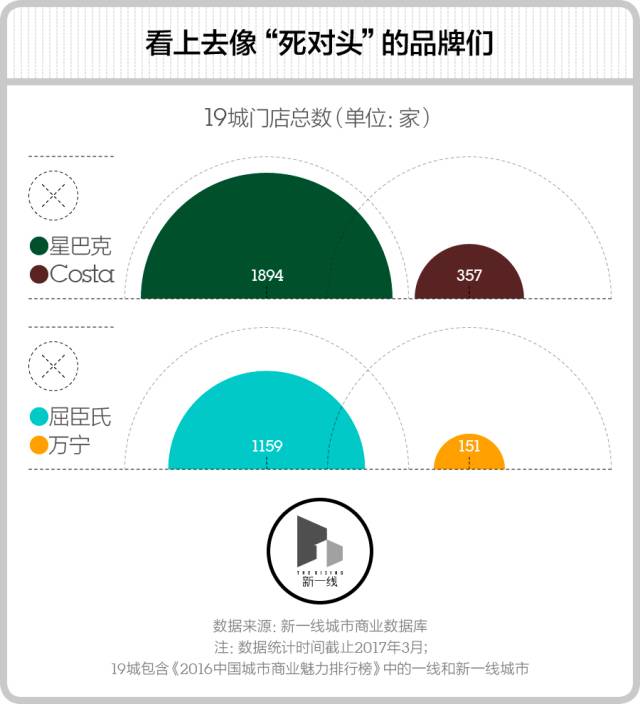

是,新一酱也觉得大家都会公认它们也算是“死对头品牌”。但查了一下各自的门店总数之后,似乎并没有你们想象中的那种白热化竞争呢:

在这两对品牌中,一方在19座城市中的门店总量有绝对性的压倒优势,数量级上甚至相差了一个0呐。那么问题来了,为什么看上去也挺针锋相对的两个品牌,实际上却有明显的差距呢?

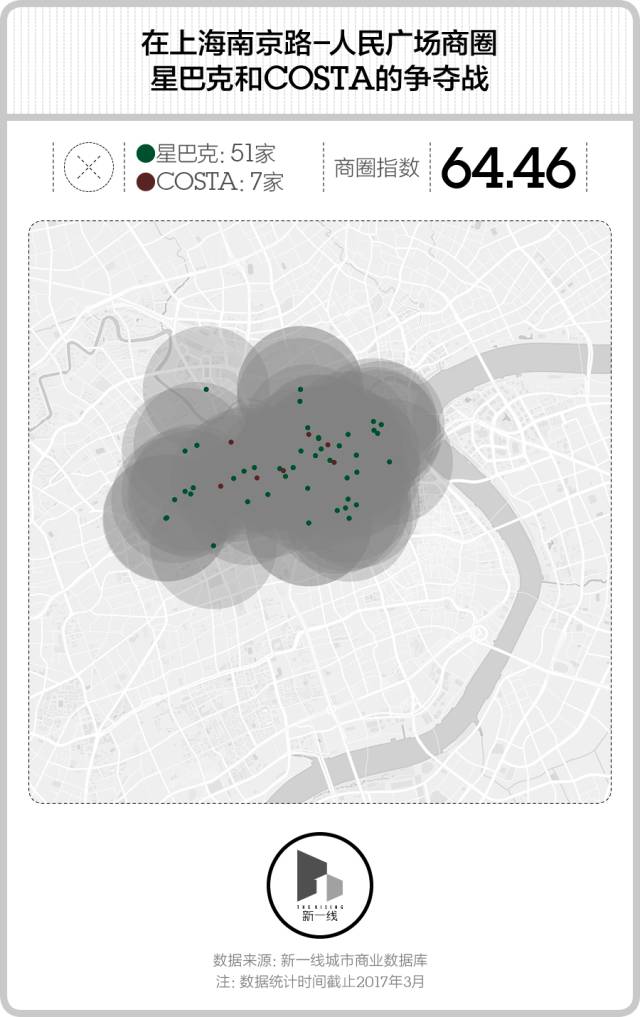

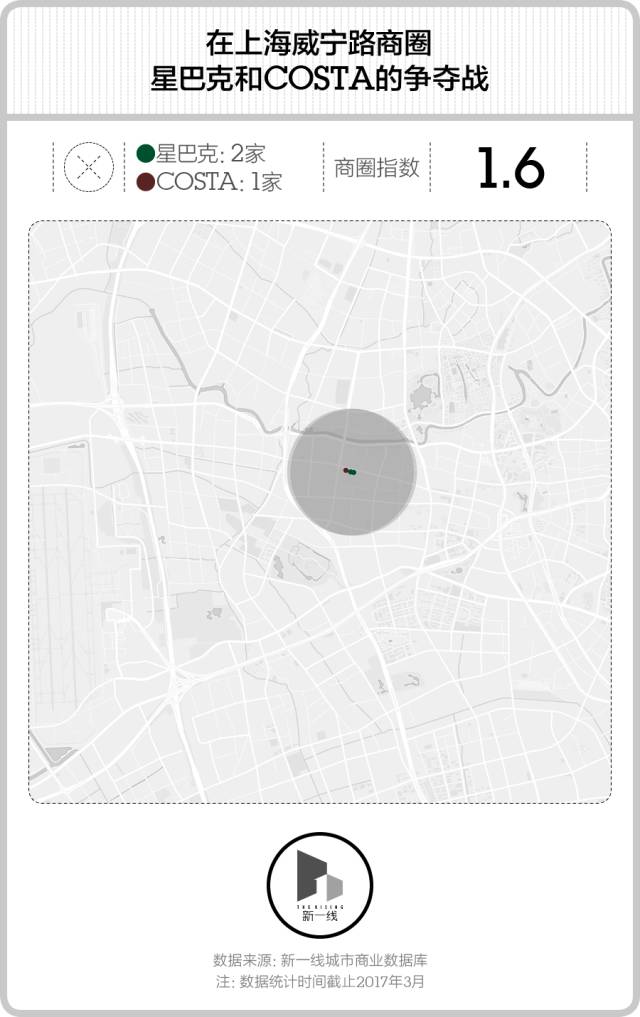

新一酱在上海找了星巴克vsCOSTA的两个商圈组对比看了看。

这是两个等级差异明显的商圈组,留意下右上角的商圈指数就知道了。在上海顶级商圈南京路-人民广场区域,51家星巴克力压7家COSTA;而到了社区商业中心威宁路,COSTA与星巴克的门店家数就只相差1家了。

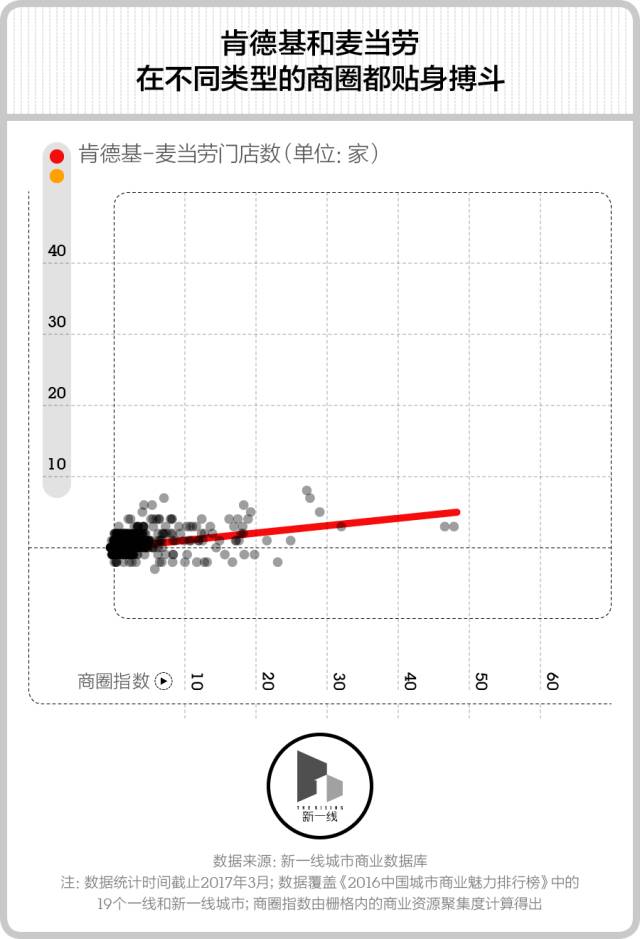

这明显不同于肯德基和麦当劳之间的竞争关系:

在与威宁路商圈指数相当的松江中山区域,肯德基和麦当劳的配置与星巴克和COSTA之间完全一致,都是2:1。但回到人民广场商圈,肯德基和麦当劳的差距依然没有全面拉开——12:8。

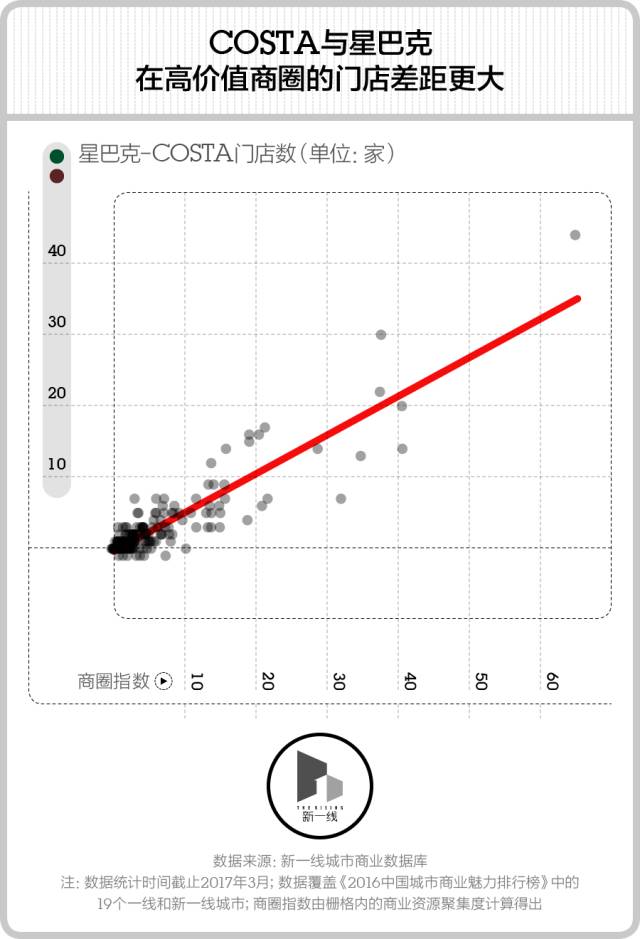

新一酱并不是选取了一个特例来观察。如果将19城的这两对品牌所有门店的商圈指数与门店数量差值做相关性分析,你会看到更明显的差异:

当商圈指数更高时,星巴克与COSTA的门店数量差异就会越大,它们之间有明显的正相关。而到了肯德基与麦当劳对比时,这样的正相关关系并不明显,无论在什么样强度的商圈内,这两个快餐品牌的门店差距都控制在10家以内。也就是说,COSTA之所以比星巴克弱势那么多,关键在于它在高价值商圈的门店数量无法紧跟星巴克的强势扩张。

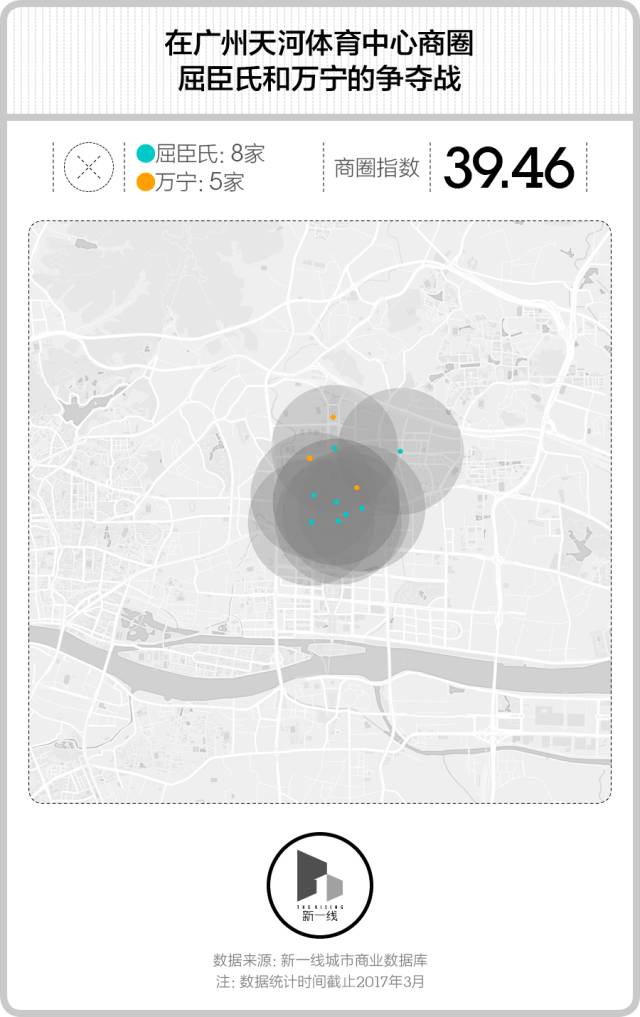

屈臣氏和万宁的差距则更多是在城市分布上。这两个来自香港的连锁药妆店在广东地区的争夺更为激烈,而从华南扩张到大陆其他城市时,万宁明显掉队了,因此你也就只能在广州等城市看到它们还像是竞争对手了。

所以真正的死对头品牌,必定是两个势均力敌的同类品牌。