PPP是近几年一直的热词,也屡屡制造股市热点,今日盘面,在机构和上市公司高管一片力挺声中,PPP概念股成为两市为数不多的亮点之一,PPP指数逆势上涨0.82%。其中,美丽生态、龙建股份和龙元建设涨停,美晨科技、苏交科、国统股份和华西能源涨幅超过5%。

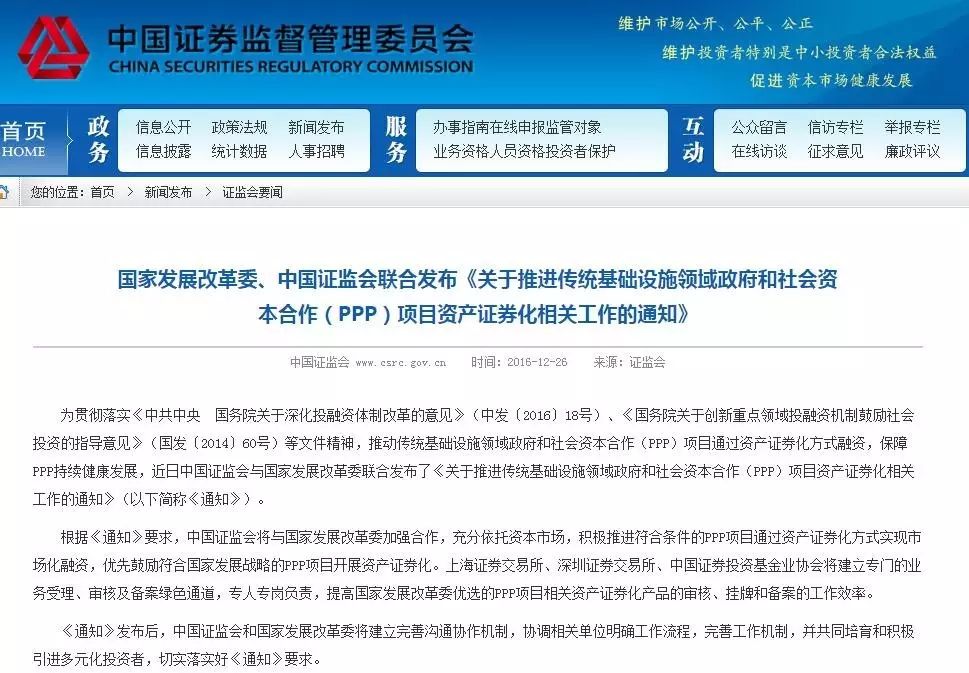

这一切都源于发改委和证监会昨晚联合发布的《关于推进传统基础设施领域政府和社会资本合作(PPP)项目资产证券化相关工作的通知》。通知发布后,证监会和发改委将建立完善沟通协作机制,协调相关单位明确工作流程,完善工作机制,并共同培育和积极引进多元化投资者,切实落实好《通知》要求。

PPP常常涨,这一次与以往有何不同?

发改委和证监会要求,充分认识PPP项目资产证券化的重要意义,各省级发展改革委与中国证监会当地派出机构及上海、深圳证券交易所等单位应加强合作,充分依托资本市场,积极推进符合条件的PPP项目通过资产证券化方式实现市场化融资,提高资金使用效率,更好地支持传统基础设施项目建设。

在此基础上,发改委要求各省级发展改革部门应大力推动传统基础设施领域PPP项目资产证券化。具体举措包括:

1、明确重点推动资产证券化的PPP项目范围。各省级发展改革委应当会同相关行业主管部门,重点推动符合下列条件的PPP项目在上海证券交易所、深圳证券交易所开展资产证券化融资。

2、优先鼓励符合国家发展战略的PPP项目开展资产证券化。各省级发展改革委应当优先选取主要社会资本参与方为行业龙头企业,处于市场发育程度高、政府负债水平低、社会资本相对充裕的地区,以及具有稳定投资收益和良好社会效益的优质PPP项目开展资产证券化示范工作。鼓励支持“一带一路”建设、京津冀协同发展、长江经济带建设,以及新一轮东北地区等老工业基地振兴等国家发展战略的项目开展资产证券化。

3、积极做好PPP项目管理和配合资产证券化尽职调查等工作。

证监会则要求证券监管部门及自律组织应积极支持PPP项目资产证券化。

1、着力优化PPP项目资产证券化审核程序。上交所、深交所、基金业协会应按照规定对申报的PPP项目资产证券化产品进行审核、备案和持续监管。交易所、基金业协会等单位应建立专门的业务受理、审核及备案绿色通道,专人专岗负责,提高国家发展改革委优选的PPP项目相关资产证券化产品审核、挂牌和备案的工作效率。

2、引导市场主体建立合规风控体系。

3、鼓励中介机构依法合规开展PPP项目资产证券化业务。

同时,发改委和证监会还将联手营造良好的政策环境。具体举措包括共同培育和积极引进多元化投资者和建立完善沟通协作机制。

相较于以往偏宏观的政策,本次新政还对具体项目数量给了量化要求。发改委要求各省级发展改革委于2017年2月17日前,推荐1-3个首批拟进行证券化融资的传统基础设施领域PPP项目。证监会要求各派出机构、上海证券交易所、深圳证券交易所、中国证券业协会、中国证券投资基金业协会等有关部门单位做好支持配合工作。

发改委此次与证监会联手,发改委扮演合格PPP项目的筛选方。具体而言,各省级发改委被要求重点推动符合条件的PPP项目在上交所、深交所进行资产证券化融资。筛选条件有四:

一是项目已严格履行审批、核准、备案手续和实施方案审查审批程序,并签订规范有效的PPP项目合同,政府、社会资本及项目各参与方合作顺畅;

二是项目工程建设质量符合相关标准,能持续安全稳定运营,项目履约能力较强;

三是项目已建成并正常运营2年以上,已建立合理的投资回报机制,并已产生持续、稳定的现金流;

四是原始权益人信用稳健,内部控制制度健全,具有持续经营能力,最近三年未发生重大违约或虚假信息披露,无不良信用记录。

只有同时符合前述4个条件,PPP项目才符合此次《通知》的要求。而发改委将优先鼓励支持符合国家发展战略的PPP项目开展资产证券化,譬如“一带一路”建设、京津冀协同发展、长江经济带建设,以及新一轮东北地区老工业基地振兴等PPP项目。

对于发改委和证监会联合发布新政,券商研究所和上市公司高管力挺声一片。

在中泰证券研究所主持的电话会议上,作为资产证券化领域的专家,龙元建设副总裁、龙元明城总经理颜立群表示,“这件事情超过我的预期,我知道会有这个政策出台,但是没有想到协调部委的速度会这么快,我也感觉到整个发改委对PPP支持的力度在加大。”

颜立群称,首先是对发行人的影响,发行人是指PPP项目的投资人、投资主体,最直接的影响是增加了一个新的资产退出渠道。其次是可以通过将这些产品在交易所公开上市的过程,来降低整个产品的利率,从而让投资人降低它的获得资金的成本。再者,站在整个市场的角度,对于公募基金、基础设施产业基金、保险基金以及证券资管产品等等,大量市场资金有了一个新的投资渠道:PPP资产证券化产品。

颜立群还大胆预测,不久的将来会有大量的PPP项目的资产证券化产品在交易所交易,这就是PPP项目的大类资产的特性,具备很强的金融属性。因为前端的基础资产是通过一系列规范的运作与各种政策限制和约束来达到这样一个性质上趋同的资产,这在我们政府体系内、整个市场体系内都是比较少,并且有强力的政府背书,比原来的BT和平台债务都好,具备更高的信用,资产证券化产品会被市场所追捧。

招商证券建筑研究团队认为,PPP新政有四大利好,包括:

1、退出通道打通,PPP参与方无后顾之忧;

2、盘活PPP存量资产,加快资金回流,提高资金周转率,有利于资产负债率高的企业以及资本金少、金融手段匮乏的企业盘活资产,做大主业;

3、PPP模式政策扶持明确,未来将更加规范化运作,有利于龙头公司做大做强;

4、资产荒背景下提供了多种投资产品。

招商证券机械研究团队则称,城市轨道建设天然具备良好的运营的属性,有利于资产证券化;城轨的第一批PPP项目部分明年将达运营2年的条件,或最先受益于该项政策的支持。我们认为,该项政策有利于降低PPP项目运营的资本成本压力,加快建设的步伐。先行受益标为基建公司,轨交设备受益时节约滞后1-2年,但确定性不变。

券商中国是证券市场权威媒体《证券时报》旗下新媒体,券商中国对该平台所刊载的原创内容享有著作权,未经授权禁止转载,否则将追究相应法律责任。

ID:quanshangcnTips:在券商中国微信号页面输入证券代码、简称即可查看个股行情及最新公告;输入基金代码、简称即可查看基金净值。

ID:quanshangcnTips:在券商中国微信号页面输入证券代码、简称即可查看个股行情及最新公告;输入基金代码、简称即可查看基金净值。